Jak inwestować na emeryturę? W świecie finansów dominuje pogląd, że majątek na potrzeby jesieni życia warto gromadzić w postaci różnych „mieszanek” akcji i obligacji. Często firmy inwestycyjne zachęcają też, by wraz ze zbliżaniem się do emerytury zwiększać w portfelu udział papierów dłużnych kosztem akcji. Takie myślenie towarzyszy choćby idei PPK. Zdaje się to intuicyjne, lecz niektórzy eksperci podważają słuszność takiej strategii, wkładając kij w mrowisko. Przekonują, że… aby zebrać najwięcej pieniędzy na emeryturę, trzeba zrobić coś zupełnie innego

Wielu z nas odkłada samodzielnie pieniądze na przyszłą emeryturę. Gdyby postawić tylko na wypłaty z państwowego systemu ZUS, nie wprawi nas ona raczej w zachwyt. Stopa zastąpienia, czyli wartość emerytury w stosunku do wartości zarobków, będzie niska. Obecnie to jakieś 40%, a w przypadku kobiet – z racji okresów powiązanych z macierzyństwem i szybszym przejściem na emeryturę w wieku lat 60 – jeszcze mniej. Co gorsza, stopa zastąpienia prawdopodobnie będzie dalej spadała – w 2060 r. może wynieść ok. 20%. Czyli jedną piątą wcześniejszych zarobków emeryta.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Wiele osób oszczędza w ramach różnych wehikułów inwestycyjnych sygnowanych przez państwo – najczęściej chodzi o IKE, IKZE i PPK. Mają one limity kwotowe i są obarczone szeregiem warunków dotyczących przedwczesnego wyciągania pieniędzy. Dlatego warto również inwestować na emeryturę poza tymi wehikułami.

Jak inwestować na emeryturę? Dwie popularne zasady

Jak to robić? Nie ma jednoznacznej odpowiedzi. Wiele zależy od tego, ile chcemy odłożyć i na jakie ryzyko się godzimy. Analitycy na ogół przyjmują triadę 2/5/10. Bony skarbowe lub depozyty dadzą średnio 2%, obligacje – 5%, a akcje – 10% rocznie. Tyle da się (plus minus) zarobić w długiej perspektywie, bez nadmiernego obciążania głowy ryzykiem. Więcej na ten temat znajdziesz tutaj.

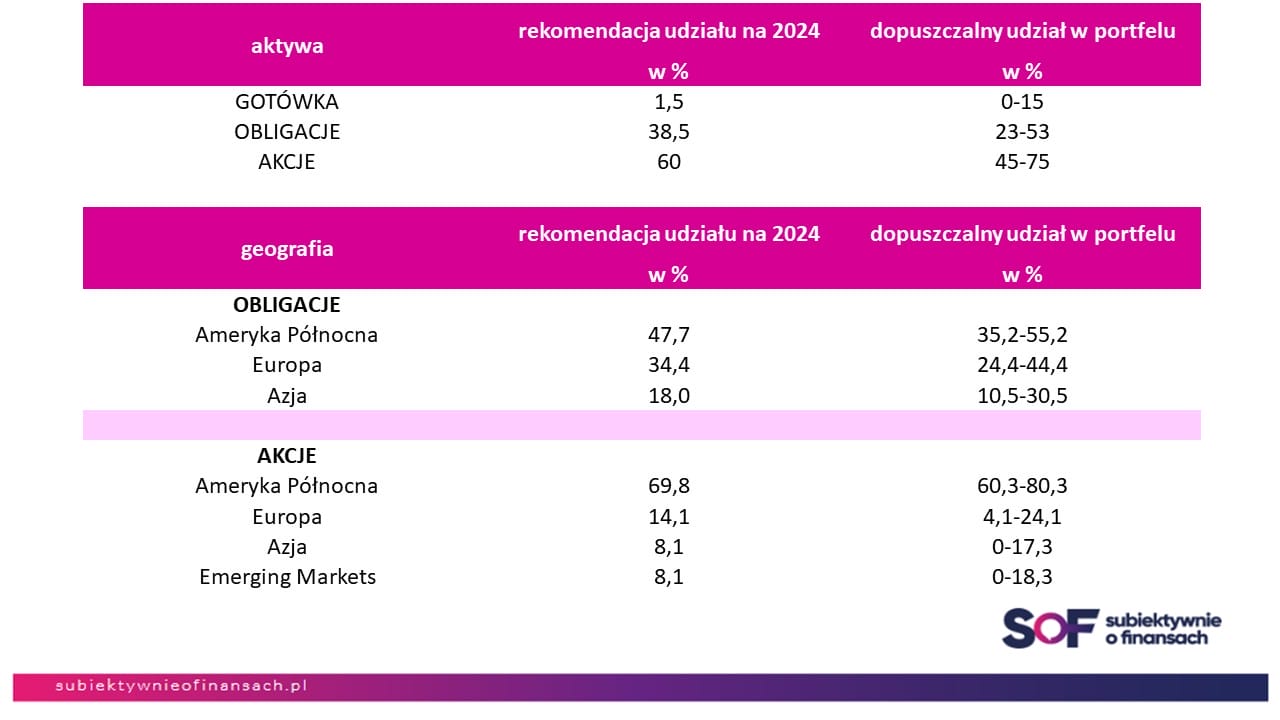

Doradcy finansowi najczęściej zalecają podzielenie inwestycji na dwie główne klasy – akcje i obligacje. Inne aktywa (np. nieruchomości, kruszce czy kryptowaluty) pełnią funkcję jedynie uzupełniającą. Jak to może z grubsza wyglądać? Pokazuję na poniższej infografice, w której dane wejściowe pochodzą z zaleceń komitetu inwestycyjnego kanadyjskiego RBC GAM dla strategii neutralnej na 2024 r.

Źródło: opracowanie własne na podstawie RBC

Spojrzenie RBC na dywersyfikację aktywów wynika zapewne z tego, że jest to firma z Kanady. Przykładowy portfel sporządzony przez europejski lub azjatycki bank inwestycyjny wyglądałby prawdopodobnie nieco inaczej. W końcu koszula bliższa ciało. Niemniej pokazuje to, w jaki sposób co do zasady konstruuje się portfele inwestycyjne.

Drugi powszechnie stosowany kanon uwzględnia zmienną w czasie proporcję aktywów udziałowych (czyli akcji) i dłużnych w portfelu inwestycyjnym. W miarę, gdy czas przejścia na emeryturę jest relatywnie odległy, w portfelu ma być więcej akcji przy mniejszym udziale długu. Wraz z upływem czasu, gdy okres emerytury zbliża się, udział długu w portfelu ma rosnąć w porównaniu z akcjami.

Tym tropem podążył m.in. polski ustawodawca, gdy tworzone były pracownicze programy kapitałowe (PPK). Narzucił funduszom zdefiniowanej daty (ang. target-data funds, w skrócie TDF), które zarządzają powierzonymi aktywami, by polityka inwestycyjna zmieniała się w czasie, odpowiednio do zmiany wieku uczestnika PPK tego funduszu. Co to oznacza? Właśnie to, że proporcje między częścią akcyjną a dłużną ewoluują w miarę „dojrzewania” funduszu.

Na początku, gdy termin wypłaty środków jest odległy, zarządzający aktywami może lokować kapitał w 60-80% w instrumenty udziałowe, a 20-40% w dłużne. Wraz ze zbliżaniem się do swojej zdefiniowanej daty fundusz powinien systematycznie zmniejszać zaangażowanie w akcje na rzecz długu. Po osiągnięciu zdefiniowanej daty udział części udziałowej nie może przekraczać 15% aktywów, a nie mniej niż 85% powinno zostać zainwestowane w papierach dłużnych.

Ten koncept alokacyjny jest bardzo powszechny – po angielsku nosi nazwę life cycle investing. Tylko czy jest rzeczywiście trafny? Niekoniecznie.

Źródło: AXA

Arnott wkłada nogę w drzwi. Miliardy ludzi oszczędzają inaczej niż trzeba?

Jak oszczędzać na emeryturę? „Młodzi dorośli powinni kupować akcje. Dojrzali dorośli powinni preferować obligacje. Przynajmniej tak nas nauczono. Ma to intuicyjny sens. Młodzi ludzie mają skromne oszczędności i dużo czasu. Osoby zbliżające się do emerytury mają więcej do stracenia i mniej czasu na odrobienie ewentualnych strat po bessie. Potrzebują mniejszego ryzyka, że spadek wartości ich inwestycji zniszczy plany emerytalne.

Ten typ logiki doprowadził do powstania ogromnej branży planowania emerytalnego wykorzystującej strategie daty docelowej, których mechanizmy systematycznie zmniejszają ryzyko portfela w miarę zbliżania się inwestora do emerytury. […] Szokujące jest to, że podstawowe założenie, na którym inwestuje się miliardy, jest błędne” – napisał Rob Arnott, zarządzający aktywami w Research Affiliates w słynnej analizie „Glidepath Illusion” we wrześniu 2012 r.

Arnott przenalizował trzy różne portfele dla rynku amerykańskiego na bazie lat 1871-2011 – chciałoby się taką analizę przeprowadzić dla rynku polskiego, ale niestety się nie da ze względu na krótki okres „życia” polskiego rynku kapitałowego. Ekspert przyjął, że przyszły emeryt odkłada 1000 dolarów corocznie, poczynając od 22. roku życia. Robi to, korygując roczną wpłatę o stopę inflacji, by w wieku 63 lat udać się w końcu na zasłużony odpoczynek.

Pierwszy przyszły emeryt uwzględniony w tym modelu zaczął zatem inwestować na emeryturę w 1871 r., a skończył w 1911 r. Ostatni zaś rozpoczął w 1971 r. z finiszem w 2011 r. W efekcie badanie Arnotta objęło 101 roczników emeryckich. Dużo. Tym ciekawsze są wnioski, do których doszedł badacz.

Wspomniałem, że Arnott zbadał trzy portfele. Te portfele to 80:20, 50:50 i 20:80. Przykładowo: portfel 80→20 zaczyna funkcjonowanie z 80% udziałem akcji i 20% obligacji. Im bliżej emerytury, tym staje się mniej agresywny, gdyż coraz więcej „ważą” obligacje. Na koniec istnienia portfela proporcje ulegają odwróceniu – akcje mają 20%, a dług 80%.

Na zasadzie przeciwieństwa Arnott zaproponował też portfel 20→80. „Odpalamy” go przy strukturze: 20% akcji i 80% obligacji. Wraz ze zbliżaniem się terminu emerytury proporcje ulegają odwróceniu i staje się on coraz bardziej agresywny – finalnie mamy w nim 80% akcji i 20% obligacji. Ostatni portfel opiera się na niezmienności składu przez cały czas jego prowadzenia, a zatem po połowie jego składników stanowią akcje i obligacje.

Co się okazało? Najlepsze wyniki dał portfel… drugi, gdyż udało się w nim zgromadzić aktywa warte ponad 152 000 dolarów, a najgorsze wyniki pokazał portfel pierwszy, który miał wartość nieco ponad 124 000 dolarów.

Źródło: Opracowanie własne na podstawie Research Affiliates

„Inwestorzy, którzy są gotowi agresywnie oszczędzać, wydawać ostrożnie i pracować kilka lat dłużej (ponieważ żyjemy dłużej), poradzą sobie. Ci, którzy nie podążą tą drogą, prawdopodobnie doświadczą dotkliwego rozczarowania. Jest całkowicie drugorzędne, czy wybierzemy strategię glidepath, inverse glidepath czy prostą zrównoważoną mieszankę 50:50. Żadna strategia nie zrekompensuje niewystarczających oszczędności lub przedwczesnej emerytury” – podsumował swój wywód Rob Arnott. Jak więc inwestować na emeryturę? Obojętnie. Ale trzeba inwestować.

Najnowsze badanie całkowicie wywraca paradygmat alokacji

Jak skutecznie inwestować na emeryturę? Modeli budowania portfeli na potrzeby emerytury i ewentualnego żonglowania ich składnikami w czasie jest mnóstwo. Ostatnio świat finansów wprawiła w zakłopotanie trójka amerykańskich naukowców – Aizhan Anarkulova, Scott Cederburg i Michael S. O’Doherty. Opublikowali w październiku 2023 r. badanie na temat tego, jak najlepiej zarządzać kapitałem pod kątem emerytury – znajdziesz je tutaj.

„Podważamy dwa główne założenia inwestowania w cyklu życia. Pierwsze, które mówi o tym, że inwestorzy powinni polegać na dywersyfikacji pomiędzy akcjami i obligacjami, oraz drugie, że młodsi powinni posiadać więcej akcji niż starsi. Równomierne połączenie 50% akcji krajowych i 50% akcji międzynarodowych utrzymywanych przez całe życie daje znacznie lepsze wyniki niż stosowanie opartych na wieku strategii akcyjno-obligacyjnych. Szacujemy, że Amerykanie mogliby osiągnąć biliony dolarów wzrostu dobrobytu poprzez przyjęcie strategii opartej w całości na akcjach” – gdy takimi słowami zaczynają autorzy swoją analizę, to wiadomo, że dalej już nie będzie brania jeńców.

Wielu inwestorów i zarządzających aktywami z pewnością przetarło oczy po przeczytaniu tego wprowadzenia do badania. Bo to przecież burzy wkładane nam do głów od dziesiątek lat wzorce postępowania. A ponoć przyzwyczajenie jest drugą naturą człowieka.

Zanim przejdziemy do omówienia wniosków płynących z pracy amerykańskich naukowców, warto przedstawić trochę założeń, żeby lepiej zrozumieć wynik końcowy. Badanie zostało opracowane na podstawie potężnego zbioru danych. Objęły one akcje, obligacje i bony skarbowe. Wzięto pod uwagę ich notowania w 38 krajach rozwiniętych (co ciekawe zakwalifikowano do tego grona też Polskę), co pozwoliło stworzyć gigantyczną bazę stóp zwrotu.

Zestawienie mieści się na str. 36-37 podlinkowanego wyżej opracowania, gdzie zaprezentowane zostały realne (skorygowane o inflację) miesięczne stopy zwrotu z poszczególnych aktywów. Przy czym ostrożnie podchodziłbym do prostej analizy międzyrynkowej, gdyż szeregi czasowe są zróżnicowane. Na przykład porównanie USA (dane za okres 1890-2019) z Polską (lata 1999-2019) może prowadzić do niespecjalnie konstruktywnych wniosków.

Symulacja dotyczyła pary (kobieta i mężczyzna), która rozpoczyna przygodę z oszczędzaniem w wieku 25 lat i odchodzi na emeryturę w wieku 65 lat. Po przejściu na nią ze zgromadzonego kapitału te dwie osoby wyciągają 4% zgromadzonego kapitału rocznie na życie. To znana zasada, która mówi, że w pierwszym roku emerytury ludzie konsumują 4% salda emerytalnego, a w kolejnych latach ten odsetek jest korygowany o inflację. Reszta kapitału pracuje dalej podczas emerytury – zostaje wciąż inwestowana.

Pod uwagę zostały wzięte cztery warianty:

– Portfel 1 opiera się na teorii różnych proporcji akcji i obligacji (zmiennych i niezmiennych), w tym na klasycznej ścieżce alokacji aktywów (czyli najpierw agresywnie, a w miarę upływu czasu coraz bardziej konserwatywnie),

– Portfel 2 zawiera 100% bonów skarbowych, co można utożsamiać ze strategią inwestycji w instrumenty rynku pieniężnego,

– Portfel 3 zakłada konstrukcję posiadania 100% akcji amerykańskich,

– Portfel 4 bazuje na posiadaniu 100% akcji, lecz jest mieszany na zasadzie fifty-fifty (połowa to akcje amerykańskie, a druga – z innych części świata).

Ale żeby nie było tak prosto, to istnieją również podwarianty.

W portfelu 1 mamy ich pięć:

– 1A – strategia reklamowana przez największe firmy inwestycyjne oferujące strategię cyklu życia,

– 1B – zrównoważona strategia 60/40, zakładająca, że proporcja 60% akcji i 40% obligacji jest niezmienna w czasie i chodzi w niej wyłącznie o aktywa amerykańskie,

– 1C – zrównoważona strategia 60/40, zakładająca, że proporcja 60% akcji i 40% obligacji jest niezmienna w czasie, ale w części udziałowej po równo funkcjonuje podział na akcje amerykańskie i z innych części świata.

Paletę tych mutacji wieńczą dwie strategie działające o tzw. Rule of 120 – Age. Jest ona nieskomplikowana. Od liczby 120 odejmujemy nasz wiek. Na przykład mamy 30 lat. Wynik działania określa procent pożądanego zaangażowania w akcje. W tym konkretnym przypadku będzie to 90%, a resztę lokujemy w obligacjach. Co roku stosunek obu klas aktywów ma się zmieniać. A zatem wraz ze zbliżaniem się do emerytury odsetek akcji wykaże tendencję malejącą, coraz więcej w portfelu zgromadzimy obligacji.

– 1D – prosta strategia tzw. Rule of 120 – Age, w ramach której inwestuje się jedynie w aktywa amerykańskie,

– 1E – zmodyfikowana strategia tzw. Rule of 120 – Age, w ramach której w części udziałowej inwestuje się w równych proporcjach w aktywa amerykańskie i z reszty świata.

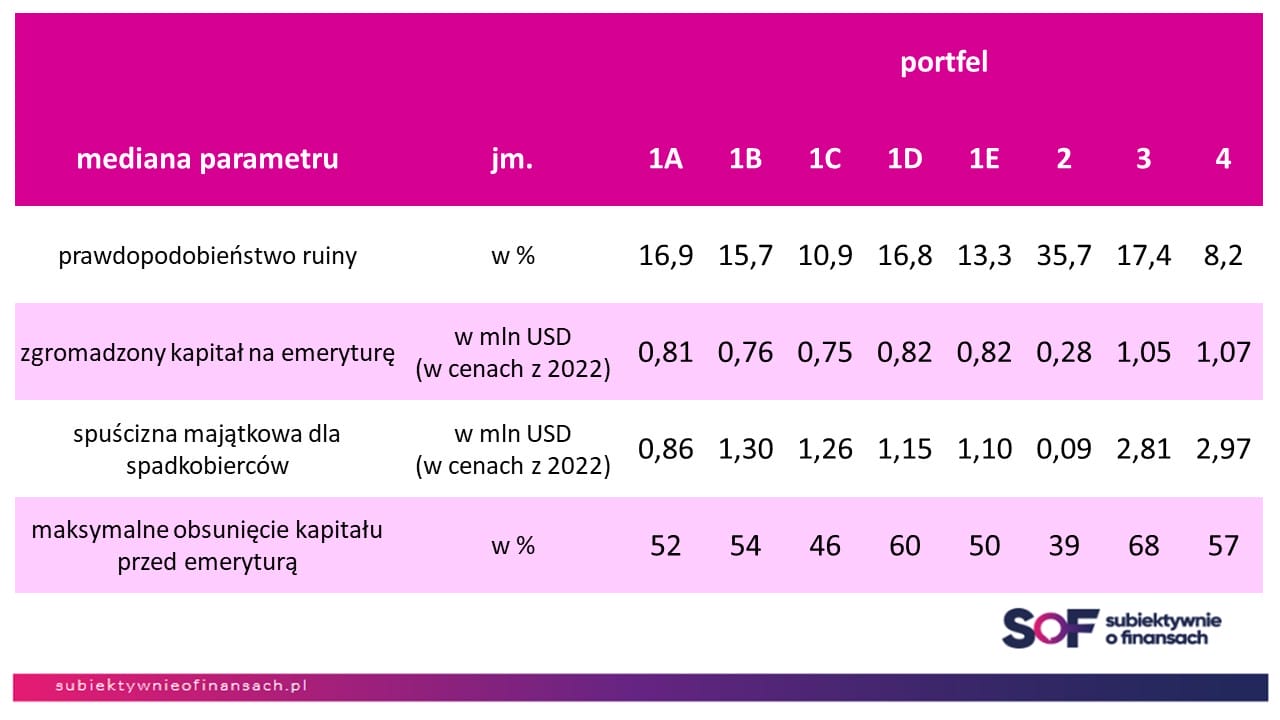

Każdy portfel został oceniony pod względem przeróżnych parametrów – m.in. zgromadzonego kapitału emerytalnego, prawdopodobieństwa ruiny finansowej (to przypadek, gdy pieniądze skończą się przed śmiercią emeryta), spuścizny majątkowej dla spadkobierców czy maksymalnego obsunięcia kapitału (ang. drawdown).

Jak inwestować na emeryturę? Odważnie

Jak jeszcze nie dostaliście oczopląsu związanego z mnogością założeń, to śpieszę z wynikami. Najwięcej kapitału zapewniły portfele 3 i 4, co akurat nie dziwi, gdyż akcje dawały historycznie lepsze stopy zwrotu niż inne aktywa, w tym różne miksy akcji i obligacji. Jednocześnie okazały się one najlepsze, gdy nie myślimy zbytnio „szaleć” konsumpcyjnie podczas emerytury, bo sporo można przekazać majątku spadkobiercom.

Portfel 4 charakteryzuje się przy tym najmniejszym prawdopodobieństwem popadnięcia w ruinę finansową. Mieszanka akcji amerykańskich i światowych o wiele lepiej zachowywała się pod tym względem w porównaniu z portfelem zbudowanym na wyłącznie z aktywów amerykańskich. Owszem w przypadku kapitału gromadzonego tylko za pomocą akcji trzeba liczyć się, że „będzie bujało”. Drawdown jest wysoki, ale nie odstaje jakoś wybitnie dramatycznie w porównaniu z portfelami akcyjno-obligacyjnych.

Źródło: opracowanie własne na podstawie Anarkulova et al. (2023)

Najmniejsze obsunięcie kapitału cechowało portfel składający się z bonów skarbowych. Ale jednocześnie prawdopodobieństwo ruiny było w jego przypadku najwyższe, a na miejscu spadkobierców nie liczyłbym na jakiś poważny przypływ majątku. Dokładniejsze szczegóły dla miłośników statystyki znajdują się na str. 48 analizowanego badania.

A ja na koniec ograniczę się do prostej rekomendacji: nie ma co zniechęcać się do PPK (czyli funduszy opartych na zasadzie „najpierw dużo akcji, potem dużo obligacji”) ani do obligacji, lecz kapitał emerytalny gromadzić w różnych miejscach. Jeśli chcemy mieć najwięcej pieniędzy na najdłuższe wakacje życia, to prawdopodobnie powinniśmy te pieniądze w całości zainwestować w akcje, godząc się ze zmiennością.

A może… inwestować w akcje, ale nie godzić się ze zmiennością? Tutaj Maciek Samcik opisuje fundusze algorytmiczne, które charakteryzują się tym, że w perspektywie emerytalnej znacznie zmniejszają ryzyko wyjścia z inwestycji przy niekorzystnej sytuacji rynkowej.

Ale ponieważ dane historyczne nie muszą się powtórzyć w przyszłości – nigdy nie stawiajmy wszystkiego na jednego konia (czyli na jedną strategię). Poza tym statystyki to jedno, a odporność inwestora na stres inwestycyjny – drugie. Część z nas i tak będzie inwestować w obligacje oraz inne aktywa, bo po prostu akceptują mniejszą wahliwość, nawet kosztem mniejszego zysku. Jak inwestować na emeryturę? Rób tak, jak chcesz, bylebyś to robił.

————

MACIEJ SAMCIK POLECA DO INWESTOWANIA:

>>> Prosto i tanio inwestuję oszczędności na emeryturę w funduszach TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze przez internet, kliknij ten link. Albo obejrzyj ten webinar, w którym – razem z Pawłem Mizerskim z UNIQA TFI – układamy strategie emerytalne.

>>> Sztabki złota kupuję wygodnie „po kawałku” na GOLDSAVER.PL. W tym sklepie internetowym (należącym do renomowanego sprzedawcy złota, firmy Goldenmark) każdy może kupić sztabkę złota we własnym tempie i bez zobowiązań. Kliknij ten link, załóż konto, a otrzymasz bonus w wysokości 100 zł. Możesz także wpisać kod „SoF” w formularzu rejestracji. Subiektywna recenzja tego rozwiązania jest tutaj.

>>> Portfel globalnych inwestycji buduję razem z XTB, by mieć wszystko w jednym miejscu. Podobnie jak wielu innych inwestorów – używam i polecam aplikację do inwestowania XTB, gdzie nie płacisz prowizji za inwestowanie w ETF-y z całego świata (aż do wartości 100 000 euro obrotu miesięcznie), a masz możliwość budowania portfela z różnych aktywów. Gdybyś chciał korzystać z kontraktów CFD, czyli zawierających dźwignię finansową, to pamiętaj, że ryzykujesz całością kapitału i że większość inwestorów indywidualnych osiąga na takich inwestycjach straty. Przemyśl to dobrze.

XTB wprowadził na rynek nowy sposób inwestowania – Plany Inwestycyjne. Pozwalają bezpiecznie i bezpłatnie inwestować w portfele ETF-ów od największych światowych dostawców. Więcej na ich temat przeczytasz tutaj.

>>> W branże przyszłości inwestuję z VIG / C-QUADRAT. Udziały w funduszu VIG / C-QUADRAT Global Growth Trends inwestującego w branże przyszłości możesz kupić przez internet tutaj. Fundusz jest dostępny już od 200 zł (to minimalna kwota inwestycji). Fundusz jest zarządzany przez firmę zarządzającą aktywami VIG / C-QUADRAT. Jej fundatorami są Vienna Insurance Group (VIG), czyli obecna w Polsce od 23 lat grupa ubezpieczeniowa (należą do niej m.in. Wiener czy Compensa) oraz C-Quadrat Investment AG, które jest austriacką grupą niezależnych firm zarządzających aktywami z 30-letnią historią, działającą w 21 krajach i zarządzającą 8 mld euro aktywów. Więcej o VIG / C-QUADRAT przeczytasz tutaj.

>>> Wszystkie wysokokwotowe transakcje przeprowadzam u WARSZAWSKIEGO NOTARIUSZA. Ty też pamiętaj o notariuszu – gwarantuje on nie tylko bezpieczeństwo przy zakupie lub sprzedaży nieruchomości, czy rozwikłaniu spraw spadkowych. Notariusz obok doradcy podatkowego, księgowego i prawnika jest gwarantem bezpiecznego prowadzenia biznesu i majątkowych spraw rodzinnych. Jeśli jeszcze nie masz swojego notariusza, możesz go wyszukać na stronie internetowej Partnera „Subiektywnie o Finansach” – Izby Notarialnej w Warszawie. Zobacz webinar „Wieczór z notariuszem”:

>>> Część oszczędności lokuję za granicą za pomocą platformy RAISIN, która łączy polskich oszczędzających z instytucjami finansowymi z innych krajów. Platforma pozwala klientom na deponowanie pieniędzy bez konieczności ponownego potwierdzania tożsamości czy też uzyskiwania dostępu do każdego z zagranicznych banków. HoistSpar – instytucja, która jako pierwsza dołączyła do polskiej platformy Raisin – oferuje bezpieczne konta depozytowe w Szwecji, Niemczech, Polsce i Wielkiej Brytanii. Załóż bezpłatne konto w Raisin tutaj, a potem złóż zlecenie utworzenia lokaty, przelej pieniądze i przetestuj nową platformę do europejskiego oszczędzania dostępną w Polsce.

>>> Kredyt na mieszkanie sprawdź w BNP PARIBAS lub w ALIOR BANK. To banki oferujące pieniądze na nieruchomości w sposób wygodny, bezpieczny i odpowiedzialny. „Subiektywnie o Finansach” wspólnie z nimi edukuje Was jak pożyczać pieniądze na mieszkanie tak, by były inwestycją. Szczegóły bezpiecznego kredytu o stałym oprocentowaniu nawet przez 10 lat w BNP PARIBAS BANK POLSKA sprawdź tutaj. Szczegóły oferty kredytowej ALIOR BANKU znajdziesz tutaj.

WAŻNY DISCLAIMER: Pamiętaj, to nie są porady inwestycyjne, ani tym bardziej rekomendacje. Jestem tylko blogerem i dziennikarzem, nie mam licencji doradcy inwestycyjnego i nie mogę wydawać rekomendacji. Dzielę się po prostu swoim doświadczeniem i tylko tak to traktujcie. Twoje pieniądze to Twoje decyzje, a ja – o czym się już wielokrotnie przekonałem – nie jestem nieomylny, mimo ponad 20-letniego doświadczenia w inwestowaniu własnych pieniędzy. Weź to, proszę, pod uwagę, czytając ten i inne teksty o inwestowaniu.

————

GDZIE DOSTANIESZ NAJLEPSZY PROCENT?

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także kont osobistych, rachunków firmowych i kart kredytowych. Wszystkie tabele znajdziesz w zakładce „Rankingi” na stronie głównej www.subiektywnieofinansach.pl.

>>> NAJLEPSZE DEPOZYTY TERMINOWE

>>> NAJLEPSZE KONTA OSZCZĘDNOŚCIOWE

————

FINANSOWE PUZZLE: ZAPLANUJ SWOJĄ ZAMOŻNOŚĆ

Jak ochronić oszczędności przed inflacją? Gdzie oszczędzać, żeby zapewnić dobrą przyszłość dziecku? Jak zaprojektować domowy budżet? Ile trzeba pieniędzy zgromadzić – i skąd je wziąć – żeby zostać rentierem? Oto pakiet e-booków „Finansowe puzzle, czyli jak osiągnąć dobrobyt”, w których znajdziesz konkretne odpowiedzi na te pytania, a także rady, wykresy, wyliczenia. Kliknij i zobacz, to może być najbardziej inspirująca lektura tego roku.

zdjęcie tytułowe: Pixabay