W poniedziałek sądny dzień dla wielu przedsiębiorców. Upływa bowiem termin zadeklarowania formy opodatkowania, jaką zostanie „dotknięta” wasza działalność gospodarcza. A to ma ogromny wpływ na to, jakie podatki dany przedsiębiorca zapłaci pod rządami „Polskiego Ładu”. Różnice mogą sięgać kilkunastu, kilkudziesięciu tysięcy złotych, w zależności od wybranej opcji! Od czego powinien zależeć wybór?

Według prawa podatkowego przedsiębiorca musi się zdecydować na jedną z dostępnych form opodatkowania najpóźniej do 20 lutego. Ale ponieważ w tym roku jest to niedziela – termin upływa w najbliższy dzień roboczy, czyli w poniedziałek. Ten 20 lutego nie jest przypadkowy. W tym dniu trzeba bowiem naliczyć i odprowadzić pierwszy podatek PIT dotyczący danego roku (w lutym rozliczamy podatki za styczeń).

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

W tym roku wybór formy opodatkowania będzie wyjątkowo brzemienny w skutki. Mamy bowiem „Polski Ład”, który generalnie podwyższa podatki dla przedsiębiorców. Ale nie wszystkim podwyższa je po równo – można stracić więcej albo mniej, w zależności od tego co się wybierze. A poza tym „Polski Ład” zostawia furtki, dzięki którym niektórzy mogą podatek sobie… obniżyć. Wszystko zależy właśnie od wyboru, jak przedsiębiorca chce się opodatkować przez cały 2022 r.

Czytaj też: Podatkowy „Polski Ład” w wersji deluxe: czy po poprawkach ma już sens? (subiektywnieofinansach.pl)

Własna działalność gospodarcza: czas decyzji

Kłopot w tym, że system podatkowy został tak „rozkręcony”, że nawet doradcy podatkowi mają problem z ustaleniem, co się komu opłaca i podrzuceniem konkretnej porady przedsiębiorcy. Dużo zmian naraz i kłopoty z interpretacją podstawy opodatkowania w niektórych wariantach – to dodatkowo zaciemnia pole gry.

Czytaj też: Sensacyjne zmiany w Polskim Ładzie. Umożliwią… powrót do przeszłości! (subiektywnieofinansach.pl)

Czytaj też: Niższa wypłata za styczeń? Uderzyła druga fala tajfunu „Polski Ład” (subiektywnieofinansach.pl)

Co prawda Ministerstwo Finansów w ostatnich komunikatach pisze, że rozważa wydłużenie terminu składania deklaracji dotyczących sposobu opodatkowania, ale to dodatkowo może spotęgować chaos, bo przedsiębiorcy – gdyby ostateczną decyzję podjęli później – będą musieli powtórnie rozliczyć podatki za styczeń.

Jak wyglądają możliwości wyboru sposobu opodatkowania i z czym się wiążą? Z grubsza przedsiębiorcy mają trzy ścieżki:

>>> podatek liniowy 19% z możliwością odliczania kosztów związanych z prowadzeniem działalności, bez żadnej kwoty wolnej od podatku, bez możliwości stosowania ulgi dla klasy średniej oraz ze składką zdrowotną w wysokości 4,9% osiągniętego dochodu;

>>> podatek w ramach standardowej skali (takiej jaką mają etatowcy) z możliwością odliczania kosztów, z kwotą wolną od podatku w wysokości 30 000 zł, z możliwością stosowania ulgi dla klasy średniej do poziomu dochodów 133 692 zł oraz ze składką zdrowotną w wysokości 9% osiągniętego dochodu

>>> podatek ryczałtowy, liczony od przychodów (bez możliwości odliczania żadnych kosztów), w wysokości uzależnionej od rodzaju prowadzonej działalności, bez kwoty wolnej od podatku i bez ulgi dla klasy średniej, ale za to z ryczałtową wysokością składki zdrowotnej, bez związku z osiąganymi przychodami

Co wybrać? Co się komu najbardziej opłaci? Albo raczej: co się komu najmniej nie opłaci (bo większość przedsiębiorców będzie płaciła wyższy podatek)? Oczywiście każdy przedsiębiorca musi to sobie policzyć sam, ale jest kilka generalnych zasad, które podprowadzają pod właściwą odpowiedź. O nich poniżej (oczywiście nie traktujcie ich jak wyroczni – porada podatkowa wymaga znajomości sytuacji konkretnego podatnika).

Dobra wiadomość: formę opodatkowania, którą zostanie „dotknięta” działalność gospodarcza w 2022 r., można wybrać za pomocą kilku kliknięć w elektronicznym formularzu CEiDG, do którego logujemy się przez profil zaufany. Jeśli sprawy urzędowe załatwiamy elektronicznie, to zmiana formy opodatkowania nie zajmie więcej niż pięć minut.

Czytaj też: Spór o zaliczki na podatek dochodowy: „Muszę wypłacić!”. „Ja nie chcę!” (subiektywnieofinansach.pl)

Skala podatkowa czy podatek liniowy?

Po pierwsze: jeśli masz dochód poniżej 10 000 zł miesięcznie, to raczej bardziej opłaci ci się opodatkowanie według standardowej skali podatkowej niż według podatku liniowego. Biorąc pod uwagę kwotę wolną od podatku będzie tak, że od pierwszych zarobionych 30 000 zł zapłacisz 9% podatko-składki, a od pozostałej kasy – 17% podatku plus 9% składki, ale… składkę „zneutralizuje” ulga dla klasy średniej. A więc generalnie większość twojego dochodu będzie opodatkowana stawką 17%, a mniejszość – 9%, średnia wyjdzie pewnie gdzieś w okolicach 14%.

W przypadku podatku liniowego sprawa jest prosta jak drut: od całości dochodu płacisz 19% podatku plus 4,9% składki, czyli jakieś 24%. Nie ma kwoty wolnej, nie ma ulgi dla klasy średniej.

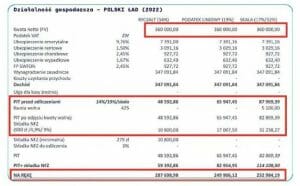

Poniżej przykładowe wyliczenie dla osoby, która ma ok. 10 500 zł przychodu i 6000 zł wrzuca w koszty. Po zapłaceniu składki ZUS podstawa opodatkowania w ramach skali jest taka sama jak w przypadku podatku liniowego, ale zysk dzięki niższej stawce PIT (11 387 zł w przypadku skali podatkowej i 20 477 zł w przypadku podatku liniowego) jest znacznie wyższy niż strata z tytułu wyższej składki zdrowotnej (9% kontra 4,9%, czyli 9699 zł kontra 5280 zł)

Po drugie: jeśli masz dochód grubo powyżej 10 000 zł miesięcznie, to raczej opłaci ci się podatek liniowy, a nie opodatkowanie według klasycznej skali podatkowej. Dlaczego? Przy opodatkowaniu według klasycznej skali podatkowej już od ok. 12 000 zł miesięcznego dochodu przestaje działać ulga dla klasy średniej, natomiast zaczyna działać bardzo wysoki próg podatkowy 32%. Jeśli doliczyć do niego 9% składki zdrowotnej, to stopa podatkowa od „drugich” zarobionych 10 000 zł rośnie do 41%.

W przypadku podatku liniowego zaś nic się nie zmienia – podatek wynosi 24% od całości dochodów. Im wyższy dochód, tym większa część tego dochodu podlega tej zasadzie: 41% stopy opodatkowania w przypadku skali podatkowej i 24% w przypadku podatku liniowego.

Poniżej wykres obrazujący tę zależność. Na żółto wzrost podatku przy określonych dochodach w przypadku wybrania skali podatkowej, na zielono – w przypadku wybrania podatku liniowego.

Działalność gospodarcza: a może przejść na ryczałt?

Po trzecie: jeśli nie masz kosztów do odliczania (albo masz mało) i łapiesz się na preferencyjną stawkę ryczałtu ewidencjonowanego – ta forma opodatkowania opłaci ci się najbardziej. Gigantyczną zaletą ryczałtu jako formy opodatkowania jest kwotowa, a nie procentowa wartość składki zdrowotnej. Ta kwota – nie wnikam w to, jak powstaje (to jest w tym tekście) – wynosi 335 zł miesięcznie (przy rocznym przychodzie do 60 000 zł), 560 zł miesięcznie (przy rocznym przychodzie do 300 000 zł) lub 1000 zł przy wyższym przychodzie.

Im więcej zarabiasz, tym bardziej opłaci ci się sytuacja, w której składka zdrowotna wynosi dla ciebie np. 550 zł miesięcznie, a nie 4,9%, czy też 9% miesięcznych dochodów. Przykładowo: mając 20 000 zł miesięcznego dochodu lepiej płacić 550 zł ryczałtowej składki zdrowotnej,= niż 1000 zł (4,9%) czy 1800 zł (9%).

Ale opłaci się tylko pod warunkiem, że nie masz kosztów do odpisania, które zbiłyby dochód (w przypadku ryczałtu ewidencjonowanego nie zbiją) i że nie wpadniesz w podstawową stawkę ryczałtu – aż 17%. Przy takiej stawce brak kwoty wolnej od podatku (czyli możliwości zbicia opodatkowania pierwszych zarobionych 30 000 zł do 9%) jest trochę bolesny.

W dobrej sytuacji znaleźli się lekarze i pielęgniarki, architekci, inżynierowie (wpadają w ryczałt preferencyjny na poziomie 14%) oraz informatycy (12% od przychodów). Pełna lista zawodów z podziałem na stawki ryczałtu – tutaj.

Poniżej tabelka obrazująca korzyści wynikające z ryczałtu ewidencjonowanego dla kogoś, kto zarabia 30 000 zł miesięcznie i łapie się na stawkę 14%. Oszczędność na podatku PIT w skali roku wynosi aż 34 000 zł w porównaniu ze standardową skalą podatkową i 17 000 zł w porównaniu z podatkiem liniowym. Jeśli chodzi o składkę zdrowotną – oszczędność w porównaniu ze skalą podatkową wynosi 20 000 zł i 7 000 zł w porównaniu z podatkiem liniowym.

Co jeszcze warto wziąć pod uwagę, rozważając formę opodatkowania dla naszej działalności w tym roku? Np. opcję wspólnego opodatkowania z małżonkiem, sposobu prowadzenia księgowości itp. Trochę dalszych szczegółów znajdziecie w tym tekście.

Czytaj też: Pułapka zastawiona przez banki na nowych ryczałtowców? „Polski Ład” a zdolność kredytowa. Nie daj się złapać! (subiektywnieofinansach.pl)

Czytaj też: „Polski Ład” to może być dla nich pułapka. Leasing przestanie się opłacać? (subiektywnieofinansach.pl)

Podatek dochodowy, składka zdrowotna i jeszcze… składka na ZUS!

Warto też pamiętać o tym, że podatek PIT (17% lub 32% w przypadku skali podatkowej, 19% w przypadku podatku liniowego oraz 17%, 14%, 12% i jeszcze kilka innych stawek w przypadku ryczałtu ewidencjonowanego) oraz składka zdrowotna (9% w przypadku skali podatkowej, 4,9% w przypadku podatku liniowego i od 350 zł do 1000 zł w przypadku ryczałtu ewidencjonowanego) to nie wszystkie koszty przedsiębiorcy na rzecz państwa.

Jest jeszcze składka na ZUS, która w 2022 r. znów idzie w górę. A konkretnie wynosi 1211,28 zł w wariancie ze składką chorobową albo 1124,23 zł bez niej (w tym ubezpieczenie emerytalne 693,58 zł, rentowe 284,26 zł, chorobowe 87,05 zł, wypadkowe 59,34 zł oraz na Fundusz Pracy – 87,05 zł).

Zobacz też webinarium „Subiektywnie o Finansach”:

No i warto też pamiętać, że do rozważenia – chyba przede wszystkim przez przedsiębiorców mających dochody przekraczające milion złotych rocznie – jest też konwersja działalności gospodarczej do spółki z o.o. albo do spółki komandytowo-akcyjnej. Wtedy opodatkowanie jest podwójne (poza podatkiem dochodowym dla osób zatrudnionych w spółce płaci się podatek od zysków samej spółki albo od dywidendy wypłacanej przez spółkę), ale za to można korzystać z innych bonusów – to już inna historia.

Oby przedsiębiorcy przeszli przez te burze obronną ręką i obyśmy wreszcie dopracowali się prostego systemu podatkowego, w którym będzie tylko ujednolicony kontrakt o pracę, kontrakt typu „wolny strzelec” (dla wolnych zawodów, z nieco wyższym kosztem uzyskania przychodu, żeby można było zorganizować sobie miejsce pracy) oraz działalność gospodarcza w formie spółki dostępna wyłącznie dla osób zatrudniających pracowników.

Czytaj też: Ulga dla klasy średniej: kiedy może stać się pułapką? „Podpisać wniosek?” (subiektywnieofinansach.pl)