Niepewna sytuacja na świecie spowodowała duże zainteresowanie inwestorów złotem. Cena szlachetnego kruszcu przebiła magiczny poziom 2000 dolarów za uncję i pobiegła ku nowym rekordom. Ale niemal najdroższe od 10 lat jest też… srebro. Ten metal nie porusza wyobraźni inwestorów tak mocno jak złoto, ale – jak się okazuje – też może być dobrym pomysłem na przechowywanie wartości i dywersyfikację portfela inwestycyjnego. Komu przyda się srebro inwestycyjne?

Mimo tego, że srebro nie ma tak spektakularnego znaczenia dla inwestorów jak złoto, to często bywa cennym dodatkiem w portfelu inwestycyjnym. Jego wartość nie wynika w takiej części jak w przypadku złota z walorów przechowywania wartości, ale jest to ważny metal wykorzystywany w przemyśle, np. precyzyjnym, elektronicznym, a także w stomatologii, jubilerstwie i najnowszych technologiach produkcji zielonej energii (np. panele fotowoltaiczne).

- Zastanawialiście się kiedyś, ile śladu węglowego generuje Wasza firma? Warto wiedzieć, bo coraz częściej mogą Was o to pytać. Jak policzyć swój ślad? [POWERED BY BANK PEKAO]

- Na jaki procent założyć lokatę, żeby ochronić swoje pieniądze przed inflacją? Trzy kroki [POWERED BY RAISIN]

- Polska na ścieżce inwestycji, Europa na ścieżce konfrontacji. Dr Ernest Pytlarczyk o deglobalizacji [POWERED BY BANK PEKAO]

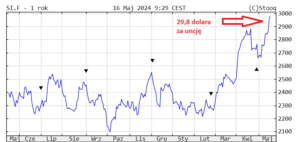

Popyt na srebro w przemyśle raczej się w najbliższym czasie nie zmniejszy, co – zdaniem części inwestorów – jest niemal gwarancją wzrostu ceny. Ale choć notowania srebra zbliżają się do 30 dolarów za uncję – w ciągu ostatniej dekady ten poziom srebro osiągało tylko trzy razy – to do historycznych rekordów jeszcze sporo brakuje. Najdroższe srebro było w latach 2011-2012, gdy jego cena zbliżyła się do 50 dolarów za uncję.

Tamta superwycena była efektem wielkiego kryzysu finansowego z lat 2008-2009. Wystarczyło dwa i pół roku, żeby inwestycje w srebro przyniosły inwestorom niebagatelny pięciokrotny zysk. Ale kto przegapił szansę na realizację tych zysków, nie doczekał się już później aż tak wysokich cen.

Cena złota obecnie to ok. 2300 dolarów za uncję i są to okolice historycznych rekordów. Uncja srebra jest ok. 80-100 razy tańsza. Cena srebra mocno rosła w tym roku, ale jakby spóźniła się w stosunku do tych wzrostów, których udziałem stało się złoto. Jeszcze na przełomie roku cena uncji wahała się w przedziale 22-24 dolary, teraz przebija 28 dolarów.

Srebro nie jest tańszym „klonem” złota. Reaguje na inne czynniki, nie kopiuje zachowania cen złota w momentach kryzysów. W przeciwieństwie do złota ceny srebra nie zareagowały wzrostami na inwazję Rosji na Ukrainę. Teraz są w trendzie wzrostowym, ale nie jest to tak szalony wzrost, z jakim mieliśmy do czynienia w przypadku złota, gdy zaczęło się robić niebezpiecznie na Bliskim Wschodzie.

Z drugiej jednak strony jednym z najważniejszych dla inwestorów wskaźnikiem, który pokazuje czy srebro jest tanie czy drogie jest „mnożnik” ceny obu kruszców. Jeśli cena złota przekracza 100-krotnie lub więcej cenę srebra (w analogicznej porcji), to często inwestorzy przystępują do zakupów tego ostatniego. Ale to też nie dzieje się zawsze. Jak dziś z tego punktu widzenia prezentuje się cena srebra?

Od czego zależy rynkowa cena srebra?

Srebro jest dosyć… „grzecznym” aktywem i zachowuje się w miarę przewidywalnie. Przez lata potrafi poruszać się w przewidzianych przez analityków widełkach cen i mało kiedy zaskakuje. Srebro – inaczej niż złoto – częściej podąża za koniunkturą na rynku kapitałowym i w gospodarce. Widać to było właśnie w czasie wielkiego kryzysu finansowego, gdy srebro było mniej „antysystemowe” niż złoto.

Kiedy gospodarki dynamicznie rosną, ceny srebra również. W dużym stopniu jest to wynikiem użyteczności przemysłowej srebra i popytu powiązanego z koniunkturą gospodarczą. Stały popyt na srebro ma np. stomatologia i jubilerstwo, ale skala zastosowań srebra w przemyśle zależna jest od koniunktury i wielkich projektów państwowych, np. inwestycji w czystą energię.

W uzależnieniu od koniunktury srebro jest podobne do miedzi. Głównym konsumentem światowym miedzi są Chiny. Jeśli wchodzą one w okres prosperity, rosną na świecie ceny miedzi, bo wiadomo, że Chiny wygenerują ogromny popyt na ten metal. Producenci miedzi, np. nasz krajowy blue chip KGHM, jeden z globalnych liderów produkcji miedzi (również srebra) notuje wtedy duże wzrosty cen akcji i zysków ze sprzedaży surowca. Okres stagnacji czy wręcz recesji jest dla miedzi niedobry. Podobnie ze srebrem.

Złoto, które ma zdecydowanie mniej zastosowań w przemyśle, zachowuje się w takich sytuacjach inaczej. Właśnie wtedy, gdy koniunktura słabnie, a wyceny spółek produkcyjnych spadają, ceny złota rosną jako alternatywa inwestycyjna i aktywo na trudne czasy. Gdy koniunktura przyspiesza, pojawia się na rynkach tak dużo możliwości inwestycyjnych, że złoto staje się automatycznie mniej atrakcyjne.

Często ceny srebra poruszają się w przeciwnym kierunku niż wysokość stóp procentowych na największych rynkach, czyli głównie w USA. Niższe stopy procentowe zachęcają do inwestycji w metale szlachetne, w tym srebro, a wyższe stopy – odwrotnie. Istotna jest też siła dolara. Słabszy dolar zazwyczaj powoduje wzrost wyceny srebra. I z tym mamy do czynienia obecnie.

Na poniższym wykresie widać, jak ceny złota i srebra nie zawsze idą w parze, często poruszają się w przeciwnych kierunkach, np. w czasie szoku pandemicznego w latach 2020-2021.

Tak jak w przypadku większości inwestycji warto pamiętać o podstawowej zasadzie, żeby nie przesadzać z kupnem jednej kategorii aktywów. Nasza ewentualna inwestycja w srebro to powinien być raczej dodatek do innych kategorii inwestycji. Jeśli zainwestujemy np. 5-10% naszych środków w srebro czy złoto, zachowamy bezpieczny charakter takiej inwestycji. Zróżnicowanie portfela pomoże nam zawsze spokojniej spać i nie śledzić gorączkowo bieżących notowań na rynku.

Jak możemy zainwestować w srebro?

Tak jak w przypadku inwestycji w złoto można kupić sztabki srebra o jakości inwestycyjnej o czystości 99,9% i wadze od 1 uncji do 100 uncji. Jeśli jesteśmy inwestorem indywidualnym z ograniczonym portfelem środków przeznaczonych na inwestycje na rynku, lepiej wybrać na początek mniejsze sztabki. W razie zmiany planów czy chęci realizacji zysków łatwiej je potem będzie sprzedać.

Poza sztabkami, czyli produktem czysto inwestycyjnym, na rynku dostępne są również srebrne monety. Mogą to być monety nowych emisji, których nie skąpi nam nasz bank centralny. Takie monety mają nie tylko wartość zawartego w nich kruszcu, ale z biegiem lat powinny zyskać na wartości jako obiekty kolekcjonerskie. Trzeba jednak pamiętać, że w przypadku monet kolekcjonerskich liczy się unikatowość konkretnych egzemplarzy. Jeśli emisja jest bardzo duża i liczy tysiące egzemplarzy, trudniej będzie w przyszłości osiągnąć duży zwrot z takiego zakupu.

O emisjach NBP monet kolekcjonerskich i okolicznościowych można poczytać na stronie naszego banku centralnego. Natomiast pełen katalog monet można poprzeglądać tu. Warto pamiętać, że katalog monet jest dostępny pod łatwym do zapamiętania adresem: https://nbp.pl/banknoty-i-monety/monety-okolicznosciowe/katalog/

Monety lokacyjne są często nazywane bulionowymi. Mogą to być oczywiście zarówno monety srebrne, jak i złote. W przypadku monet srebrnych możemy np. kupić na rynku amerykańską monetę Srebrny Orzeł, to oficjalna srebrna moneta bulionowa Stanów Zjednoczonych, oraz kanadyjską monetę Srebrny Liść Klonowy, to z kolei oficjalna srebrna moneta bulionowa Kanady. Obie te monety ważą jedną uncję i zawierają 99,9% czystego srebra.

Inwestycja w srebro nie musi oczywiście oznaczać kupna konkretnego srebrnego produktu – sztabek czy monet. To typowe aktywo, które jest w standardowym obrocie na rynku finansowym. Są więc dostępne na rynkach światowych kontrakty terminowe na srebro.

Takie kontrakty, tzw. futures, polegają na tym, że kupujący zgadza się zakupić – i nie chodzi o fizyczne srebro – określoną ilość srebra po z góry określonej cenie w przyszłości. Nie musimy czekać aż do wygaśnięcia terminu takich kontraktów. Możemy nimi swobodnie handlować w trakcie trwania inwestycji. Kontraktami na srebro można handlować m.in. na platformie inwestycyjnej XTB, która jest Partnerem „Subiektywnie o Finansach”.

Można też zainteresować się spółkami, które wydobywają ten kruszec. Możemy być wtedy beneficjentami wzrostu ceny akcji takiej spółki, jeśli popyt na srebro rośnie. Podobnie jest w przypadku ewentualnej dywidendy. Powinna ona rosnąć, kiedy wartość akcji, która jest pochodną zainteresowania srebrem na rynku, rośnie. Polskim liderem produkcji srebra jest KGHM. Rejestr spółek produkujących srebro na świecie można znaleźć tu.

Kolejną opcją dla zainteresowanych srebrem są modne w ostatnich latach instrumenty inwestycyjne – ETF-y. Na świecie można wybrać kilka takich skoncentrowanych na srebrze funduszy giełdowych, które mają w portfelach akcje srebrnych spółek, fizyczne srebro, a także kontrakty futures na ten kruszec.

O ile kupując złoto inwestycyjne jesteśmy zwolnieni z VAT, o tyle srebro nie korzysta z tej preferencji (stawka VAT wynosi 23%). Zatem do ceny giełdowej srebra – kupując je – trzeba doliczyć wartość podatku. Ale cena sprzedaży też uwzględniać będzie VAT, więc z tego punktu widzenia podatek jest neutralny dla osoby inwestującej w srebro.

„Kwestia VAT-u byłaby tutaj istotna i mogłaby mieć wpływ na atrakcyjność inwestycji tylko wtedy, gdyby z jakiegoś powodu przyszła cena metalu fizycznego przy odsprzedaży nie uwzględniała w sobie „premii z tytułu VAT”. Tak jednak nie jest i kiedy jako inwestorzy indywidualni odsprzedajemy swoje srebro, to cena ta odzwierciedla podatek VAT”

– piszą na swoim blogu SzlachetneInwestycje.pl. I dodają, ze inwestora indywidualnego powinny interesować tylko dwie rzeczy: cena wejścia w inwestycję (po jakiej cenie zakupi swoje srebro fizyczne) oraz cena wyjścia z inwestycji (po jakiej cenie będzie w stanie je odsprzedać). Dopóki w obu tych kwotach jest zawarta ta sama stawka VAT – podatek nie jest problemem.

Zobacz też zapis webinaru, na którym – wspólnie z ekspertami – zastanawialiśmy się jakie są perspektywy dla rynku kruszców. Pod klipem wideo ciąg dalszy artykułu na temat cen srebra.

Srebra nam nie zabraknie! Polska jednym z liderów jego produkcji

Rzadko jesteśmy światowym liderem w produkcji jakichś dóbr, ale w przypadku dwóch strategicznych metali jesteśmy naprawdę dobrzy. Chodzi oczywiście o miedź i właśnie o srebro. Jesteśmy w dziesiątce największych światowych producentów, obecnie zajmujemy 5. miejsce w wydobyciu srebra. Przed nami są takie kraje jak Meksyk – niekwestionowany lider., następnie – Chiny, Peru i Chile, za nami są m.in. Rosja, Australia, Boliwia, Stany Zjednoczone i Argentyna.

Nasz kraj zajmuje wyjątkowe miejsce na rynkach srebra, ponieważ ma bardzo duże rezerwy tego kruszcu wynoszące ok. 170 000 ton metrycznych. Surowcowy globalny lider – Rosja – ma w swoich zasobach dużo mniej srebra, tylko 45 000 ton metrycznych. Polska produkuje obecnie więcej srebra niż Rosja, ok. 1500 ton, a Rosja – 1300 ton. Dla porównania światowy lider – Meksyk – produkuje rocznie 5600 ton metrycznych, ale ma znacznie mniejsze od naszych zasoby.

Niektórzy analitycy obliczają wartość polskich zasobów srebra na ok. 500 mld zł, licząc ok. 90 zł za uncję. Byłby to spory narodowy majątek, jednak do wykorzystania na wiele kolejnych lat, a nawet dekad – zważywszy na roczne tempo wydobycia tego surowca. Srebro mierzy się na podstawie jego „próby” lub procentu srebra faktycznie obecnego w metalu lub rudzie. Próba 100% byłaby czystym srebrem. Z kolei srebro próby np. 92,5% to stop zawierający 92,5% srebra i 7,5% miedzi (i/lub innych metali).

Poniższa grafika Państwowego Instytutu Geologicznego pokazuje zasoby i wydobycie srebra w Polsce na przestrzeni ostatnich 30 lat. Zasoby i wydobycie są powiązane z zasobami i wydobyciem miedzi w ramach koncernu KGHM:

Era srebrnych spekulacji

Podczas najpoważniejszego szoku cenowego ropy naftowej w latach 1973–1979, kiedy średnioroczna inflacja w USA wynosiła ok. 8,8%, cena srebra średnio rosła w tempie aż 80%. Aż tak? Niestety nie był to wynik tylko czystej gry rynkowej. W grę wchodziła bowiem częściowo próba opanowania tego rynku przez jedną amerykańską rodzinę, której zamarzyło się, że zostanie globalnym potentatem na rynku srebra i będzie dyktować światowe ceny.

Częściowo to się udało, ale eksperyment szybko się skończył. I – jak to często bywa w USA w przypadku co bardziej pomysłowych inwestorów na rynkach finansowych – koniec był spektakularny i odbywał się przed organami sprawiedliwości. Chodzi o próby opanowania rynku srebra przez braci Huntów w 1979 r.

Ostatnio amerykańskie media przypomniały srebrną historię Huntów, bo na początku kwietnia tego roku zmarł ostatni z trzech braci – 95-letni Herbert Hunt. Barwny opis można znaleźć np. w dzienniku „The Wall Street Journal”. Bracia Hunt to czarodzieje srebra z końca lat 70. A przynajmniej za takich chcieli uchodzić. Herbert Hunt zajmował się w tym „stowarzyszeniu” liczbami i szczegółami finansowymi.

Bracia zaczęli kupować srebro na początku lat 70. XX w., kiedy cena oscylowała wokół 1,5 dolara za uncję. Przechowywali srebro w postaci fizycznej w wielu magazynach m.in. w Nowym Jorku i Szwajcarii. Wykorzystywali je jako zabezpieczenie do zakupu kontraktów futures na srebro, co bardzo im się opłaciło, bo ceny rosły. Zmonopolizowali zasoby srebra do tego stopnia, że nowojorska firma jubilerska Tiffany zaczęła narzekać na brak dostępu do surowca. W 1980 r., kiedy cena uncji wzrosła z 6 dolarów do 50 dolarów, bracia liczyli miliardowe zyski. Potem nastąpiło załamanie…

Ostatecznie bracia stracili na srebrze ok. 1 mld dolarów. Dlaczego? Ich historia została barwnie przedstawiona w fabule komedii „Trading Places” z 1983 r., w której fikcyjni bracia Duke tracą wszystko po próbie manipulowania rynkiem mrożonego skoncentrowanego soku pomarańczowego. Scenarzyści filmu uznali sok pomarańczowy za zabawniejszy niż srebro. Jedną z głównych ról gra niezapomniany Eddie Murphy. A polski tytuł filmu to „Nieoczekiwana zmiana miejsc”.

Przed końcem fatalnego 1980 r. bracia postawili wszystko, co mieli, na srebro, którego cena akurat gwałtownie się załamała. Ich działanie było przedmiotem dochodzeń federalnych, otrzymali zakaz handlu towarami. Herbert Hunt do końca utrzymywał, że nie chodziło o opanowanie rynku srebra. Twierdził, że razem z braćmi próbowali tylko zabezpieczyć się przed inflacją i stali się ofiarami rządowych organów regulacyjnych i zmiany zasad krótkiej sprzedaży na nowojorskiej giełdzie towarowej. To te zmiany miały spowodować gwałtowny spadek ceny srebra.

Te wydarzenia znane są na rynkach finansowych pod nazwą Srebrnego Czwartku. Chodzi o czwartek 27 marca 1980 r. po próbie przejęcia pełnej kontroli nad rynkiem srebra przez Huntów. Bracia posiadali ponad 100 milionów uncji, czyli ok. jedną trzecią całych światowych zasobów srebra i kilka dużych kontraktów terminowych na srebro.

Nowojorska giełda towarowa COMEX, zaniepokojona taką akumulacją przez jedną rodzinę, przyjęła tzw. „Srebrną Zasadę 7”, która nakładała poważne ograniczenia na zakup towarów na giełdzie bez zabezpieczenia. W reakcji cena zaczęła spadać, przecena sięgnęła 50% w ciągu zaledwie czterech dni, a bracia nie byli w stanie spłacić swoich zobowiązań.

Na giełdzie wybuchła panika. Do Huntów wystosowano wezwanie do uzupełnienia depozytu w biurze maklerskim w wysokości 100 mln dolarów. Braciom groziła potencjalna strata w wysokości 1,7 mld dolarów, pojawiło się też ryzyko, że mogą upaść niektóre duże firmy brokerskie i banki na Wall Street. Aby ratować sytuację, konsorcjum amerykańskich banków udostępniło Huntom linię kredytową o wartości 1,1 mld dolarów. Amerykańska Komisja Papierów Wartościowych i Giełd (SEC) wszczęła dochodzenie w tej sprawie.

Huntowie ponieśli finansowe konsekwencje i pozostali na trwałe bohaterami – negatywnymi – rynku srebra, ale jednak wielu ekonomistów uważa, że faktycznie to nie bracia Huntowie byli odpowiedzialni za gwałtowny wzrost cen srebra w latach 1979-1980, tylko wydarzenia światowe – hiperinflacja, irański kryzys zakładników, inwazja Rosji na Afganistan.

Fikcyjni Dukesowie, których filmowe losy zostały przedłużone o kolejną komedię z 1988 r. „Coming to America”, ostatecznie znaleźli się na ulicy. Może niektórzy czytelnicy pamiętają tę komedię, w której również grał Eddie Murphy, a której polski tytuł brzmi „Książę w Nowym Jorku”. Ale prawdziwy Herbert Hunt ostatecznie nie zbankrutował. Przez następne 30 lat odbudowywał swoją fortunę w branży ropy, gazu i nieruchomości, a w chwili jego śmierci „Forbes” oszacował jego majątek na ok. 5 mld dolarów. Widać doświadczenia zdobyte na handlu srebrem przydały się w późniejszym życiu biznesowym.

Zobacz też spór redaktorów „Subiektywnie o Finansach” czy kruszce to dobra inwestycja:

Czy srebro jest antyinflacyjne?

Jeśli jednak pominąć tę barwną historię z końca dekady lat 70., to w latach 1973–1978 ceny srebra rosły średnio o 22% rocznie, co również jest całkiem solidnym wzrostem nawet na tle wysokiej ówczesnej inflacji. Potem było gorzej. Lata 80. to nie za dobry okres dla srebra w USA. Od 1980 do 1984 roku roczna inflacja wynosiła średnio 6,5%, a ceny srebra spadły wtedy o prawie 23%. W latach 1988–1991 średnioroczna inflacja wynosiła ok. 4,6%, ale średnioroczne ceny srebra spadły o 12,7%.

Od kwietnia 2021 r. miesięczny odczyt indeksu cen towarów i usług konsumenckich w USA odnotowuje średnioroczny wzrost o prawie 7%, ale cena srebra spadła o 25%. Na wykresie poniżej można porównać dynamikę cen srebra i wzrostu cen CPI w USA:

Jeśli potraktujemy srebro – w różnych jego fizycznych postaciach, np. monetach czy sztabkach – jako inwestycję bardzo długofalową, obliczoną na dekady, to srebro powinno zachować wartość ulokowanego w nim pieniądza. Na pewno jednak nie jest to spokojna i stabilna inwestycja, wahliwość cen srebra jest większa niż złota.

Czytaj też: Takiego wzrostu cen złota kilka miesięcy temu spodziewali się tylko najwięksi optymiści. Jak wyszli na złocie ci, którzy wybrali strategię kupowania w… częściach?

——————————–

ZAPROSZENIE

[reklama Goldsaver]

Zapraszamy do zapoznania się z ofertą sklepu Goldsaver, który jest Partnerem komercyjnego cyklu edukacyjnego „Stać cię na złoto” w „Subiektywnie o Finansach”. W Goldsaver każdy może kupić sztabkę złota po kawałku we własnym tempie i bez zobowiązań. To dobry pomysł dla osób, które chcą lokować kapitał w fizycznym złocie, ale nie chcą lub nie mogą przeznaczać jednorazowo sporych pieniędzy na zakup kruszcu. W Goldsaver można kupić też srebro.

Kliknij ten link, załóż konto, a otrzymasz bonus na zakup kruszcu w wysokości 100 zł. Możesz także wpisać kod „SoF” w formularzu rejestracji. Więcej o tym, jak działa bonus, przeczytasz tutaj. Goldsaver należy do jednego z najstarszych i największych sprzedawców złota w Polsce – firmy Goldenmark (dawniej Mennica Wrocławska). Ma ona sieć placówek fizycznych, co daje możliwość odbioru zakupionego w Goldsaver złota osobiście (można też poprosić o wysyłkę ubezpieczoną przesyłką kurierską).

Maciek Samcik przetestował Goldsaver już pierwszego dnia po otwarciu i włączył go do portfolio swoich sposobów na gromadzenie złota. Kupowanie złota po kawałku pozwala uśredniać cenę nabycia (co nie jest bez znaczenia, biorąc pod uwagę bardzo wysokie obecnie ceny złota – jest szansa, by kolejne kawałki złota kupić taniej). Recenzję przeczytasz tutaj.

W jakiej cenie kupujesz złoto? W Goldsaver zawsze jest to kurs złota w NBP powiększony o 6,9% (koszt przechowywania, pakowania, wysyłki oraz marża sprzedawcy). Z kolei cena złota w NBP odzwierciedla kurs z londyńskiej giełdy metali.

———————–

Źródło zdjęcia: Scottsdale Mint/Unsplash