Afera z kredytami frankowymi – jakkolwiek by się nie skończyła – powinna być nauczką dla polskiej branży bankowej. Finansiści, podjudzani przez polityków, klientów, niektóre media i chyba niewystarczająco stanowczo powstrzymywani przez nadzór, „ubrali” kilkaset tysięcy klientów w jeden z bardziej ryzykownych rodzajów kredytów hipotecznych – kredyty walutowe. Nie tylko w Polsce.

W niektórych krajach bardzo popularne były kredyty w jenach, albo kredyty dwuwalutowe (euro plus jen). Klienci, jak wiadomo, lubią niskie raty. I wszystko byłoby w porządku, gdyby bankowcy taką odmianą kredytu hipotecznego obdarzali tylko najzamożniejszych, których stać na to, żeby wziąć na siebie ryzyko zmienności stopy procentowej oraz kursu waluty. Niestety, jak wiemy, przynajmniej niektóre banki udzielały kredytów walutowych osobom, które przeznaczały na raty więcej, niż 50% swoich dochodów. A więc nie miały w domowym budżecie niezbędnego dla tej odmiany kredytu buforu.

- Szwecja radośnie (prawie) pozbyła się gotówki, przeszła na transakcje elektroniczne i… ma poważny problem. Wcale nie chodzi o dostępność pieniędzy [POWERED BY EURONET]

- Kiedy bank będzie umiał „czytać w myślach”? Sztuczna inteligencja zaczyna zmieniać nasze relacje z bankami. I chyba wiem, co będzie dalej [POWERED BY BNP PARIBAS]

- ESG w inwestowaniu: po fali entuzjazmu przyszła weryfikacja. BlackRock mówi „pas”. Jak teraz będzie wyglądało inwestowanie ESG-style? [POWERED BY UNIQA TFI]

Jak bezpiecznie wziąć kredyt hipoteczny? Tu znajdziesz bardzo dobry przewodnik od A do Z od Marcina Iwucia. Polecam!

Czy pożyczanie ludziom znacznie większych kwot, niż te, na których spłatę klientów stać, skończyło się wraz z erą kredytów frankowych? Nie! W najnowszym opracowaniu KNF, raporcie o sytuacji banków w 2015 r., znalazł się spory fragment poświęcony polityce kredytowej polskich banków. Wynika z niego, że tempo wzrostu zadłużenia Polaków pod hipotekę jest wysokie. Z łącznej góry ponad 1,11 bln zł kredytów udzielonych przez banki jakieś 381 mld zł to kredyty mieszkaniowe dla gospodarstw domowych. Dla porównania: kredytów konsumpcyjnych mamy 140 mld zł.

Liczba czynnych umów kredytowych – jeśli chodzi o kredyty hipoteczne – zbliżyła się na koniec grudnia 2015 r. do okrągłych 2 mln. Biorąc pod uwagę, że w ponad połowie umów kredytowych jest dwóch współkredytobiorców można powiedzieć, że hipoteczny dług ma na karku 3 mln osób. W odróżnieniu od takich np. Niemców my uwielbiamy kupować mieszkania na własność, nawet jeśli niekoniecznie się to opłaca względem wynajmowania.

Nasza zdolność kredytowa. Banki wyliczają ją hojnie

Nad tym jednak nie ma co lamentować – jest jak jest. Gorzej, że z danych, które ostatnio opublikowała KNF można wysnuć wniosek, że także dziś duża część banków zbyt lekko patrzy na zdolność kredytową swoich klientów i naraża ich na ryzyko wzięcia większego obciążenia, niż nakazywałby rozsądek. KNF, analizując politykę kredytową banków stwierdziła, iż duża część banków przyjmuje w badaniu zdolności kredytowej znacznie mniejsze koszty utrzymania kredytobiorców, niż te, które wynikają z minimum socjalnego wyliczonego przez Instytut Pracy i Spraw Socjalnych (IPiSS). Od razu trzeba wyjaśnić czym owo minimum socjalne jest. Według definicji samego Instytutu:

„Minimum socjalne to wskaźnik społeczny mierzący koszty utrzymania gospodarstw domowych. Zakres i poziom zaspokajanych potrzeb według tego modelu winny zapewniać takie warunki życiowe, by na każdym z etapów rozwoju człowieka umożliwić reprodukcję jego sił życiowych, posiadanie i wychowanie potomstwa oraz utrzymanie więzi społecznych”.

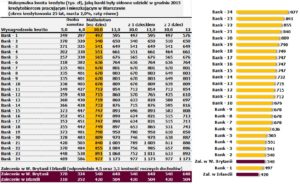

Mówimy więc o takich kwotach, które nie tylko pozwalają kupić codziennie chleb ze smalcem, ale też od czasu do czasu pójść do kina, czy do McDonald’sa :-). Jeśli według IPiSS minimum socjalne dla singla wynosi 1080-1105 zł (w zależności od miejsca zamieszkania), to aż 15 z 23 największych banków przyjmie do badania jego zdolności kredytowej mniejsze koszty utrzymania (najbardziej „szczodre” banki – tylko 700 zł).

W przypadku występujących o kredyt par jest podobnie – 14 banków, czyli grubo ponad połowa analizowanych, przyjmuje, że kredytobiorcy wydają na utrzymanie mniej, niż wynosi minimum socjalne IPiSS. Wyższe koszty utrzymania, niż wynosi minimum socjalne, bankowcy przyjmują przy szacowaniu ile wynosi zdolność kredytowa dopiero czteroosobowych rodzin (i liczniejszych).

Czytaj też: Bezpiecznie kupić w Polsce mieszkanie na kredyt? To często niemożliwe. A dlaczego?

W Wielkiej Brytanii zdolność kredytowa to 4-letnie dochody. A u nas? Nawet dwa razy więcej!

To jednak nie wszystko. Ryzykownie wysoka jest też maksymalna kwota kredytu, którego część banków jest skłonna udzielić dziś klientom. W Wielkiej Brytanii banki już jakiś czas temu przyjęły standard, że nie powinny udzielać kredytu hipotecznego o wartości większej, niż 4,5-krotność rocznych dochodów kredytobiorcy. W Irlandii próg jest jeszcze ostrzejszy – 3,5-krotność rocznego wynagrodzenia.

A jak to wygląda w polskich bankach? Według danych zebranych przez KNF singiel zarabiający 5000 zł miesięcznie ma zdolność kredytową (w przypadku kredytu na 25 lat z marżą 2% powyżej WIBOR-u) w najbardziej ostrożnym banku na poziomie 202.000 zł (czyli 3,4-krotność rocznych dochodów), zaś w najbardziej liberalnym banku – dwa i pół razy większą (489.000 zł)!. Tylko w pięciu z 24 badanych banków taki klient dostałby maksymalny kredyt mniejszy, niż 4,5-krotność jego rocznych dochodów.

W przypadku małżeństwa bez dzieci z łącznymi zarobkami obu osób na poziomie 10.000 zł „brytyjski” standard uzasadniałby maksymalną pożyczkę na poziomie 540.000 zł. Tymczasem tylko trzy banki w Polsce wyliczyłyby takiej parze zdolność kredytową na podobnym poziomie! Pozostałych ponad 20 banków chętnie pożyczy znacznie więcej. Rekordowy bank – prawie milion złotych. A dokładniej – 977.000 zł, czyli równowartość 8–letnich dochodów. Niestety,

KNF nie podaje nazw banków, które tak łatwo pożyczają pieniądze. W przypadku rodziny o takich samych dochodach, ale z jednym dzieckiem zdolność kredytowa w połowie banków byłaby identyczna, jak w przypadku bezdzietnej pary, co oznacza, że nie różnicują one przy badaniu zdolności kredytowej tego czy potencjalny kredytobiorca ma dziecko, czy nie. A przecież każdy rodzic wie co zmienia się w domowym budżecie, gdy na świat przychodzi bobo.

Część banków dla rodziny z dzieckiem zmniejsza maksymalną zdolność kredytową (jeden z banków nawet z 715.000 zł do 570.000 zł), ale tylko w trzech bankach maksymalny kredyt byłby mniejszy, niż zalecany próg bezpieczeństwa w Wielkiej Brytanii.

Przy 25-letnim kredycie dla czteroosobowej rodziny z dochodem 10.000 zł siedem z badanych banków – a więc co trzeci – wyliczył, że maksymalna zdolność kredytowa jest na tym samym poziomie, na jakim liczył ją dla bezdzietnej pary. Innymi słowy, co trzeci bank w Polsce uważa, że posiadanie dwójki dzieci przy identycznych zarobkach pozwala bezpiecznie regulować tak samo wysoką ratę kredytu, jaką mogłaby regulować bezdzietna para.

Są i banki, które uważają inaczej. Jeden z nich bezdzietnej parce byłby gotów pożyczyć 715.000 zł, a czteroosobowej rodzinie o takim samym dochodzie – już tylko 425.000 zł. W sumie jednak tylko 10 z 24 banków, udzielając czteroosobowej rodzinie długoterminowego kredytu, uważa że warto respektować limit zadłużenia na poziomie 4,5-krotności rocznych zarobków.

Dzisiejsza zdolność kredytowa po podwyżce stóp procentowych… może wyglądać inaczej

Zawsze mówiłem, że banki mają skłonność do nadmiernie optymistycznego patrzenia na naszą, klientowską zdolność kredytową. Że oceniają nas zbyt „lekko” i jeśli sami nie przepuścimy ich wyliczeń przez filtr dochodów i wydatków domowego budżetu, to damy się ubrać w za duży, zbyt ryzykowny kredyt. Dane KNF pokazują to zjawisko bardzo wyraźnie. Banki co prawda nie pożyczają dziś franków, ani jenów, więc jedno z ryzyk powodujących niestabilność raty odpada, ale za to mamy rekordowo niskie stopy procentowe.

Jeśli za kilka lat pójdą one w górę, to i raty kredytu podskoczą bardzo wyraźnie – niektórzy liczą, że nawet o 25%. Dziś mamy duże pretensje do banków, że udzielały kredytów walutowych osobom, które na raty musiały przeznaczać więcej, niż połowę miesięcznego dochodu. A jutro być może będziemy się zastanawiali czy ofiarami missellingu nie byli ci złotówkowi kredytobiorcy, którym banki obecnie pozwalają pożyczyć milion złotych przy ich miesięcznym dochodzie 10.000 zł.

Rata kredytu o wartości prawie milion złotych udzielonego na 25 lat przy dzisiejszych stopach procentowych i marży 2% to mniej więcej 5100 zł. Jeśli są w Polsce banki, które udzielą takiego kredytu osobie zarabiającej 10.000 zł (lub parze z takim właśnie łącznym dochodem), to te banki narażają swojego klienta na duże ryzyko. Przekroczenie przez ratę kredytu hipotecznego 50% dochodów miesięcznych to dzwonek ostrzegawczy, że domowy budżet jest bardzo napięty i każda turbulencja może się skończyć bankructwem.

A jaka to turbulencja? Cóż, wystarczy spadek miesięcznych dochodów naszej parki – albo wzrost wydatków „na życie” po urodzeniu dziecka lub dzieci. Co się stanie jeśli stopy procentowe pójdą w Polsce w górę o dwa punkty procentowe? Wtedy oprocentowanie kredytu skoczy z 3,7% do 5,7%, a miesięczna rata zwiększy się aż o jedną piątą – do 6260 zł.

A co będzie, gdy te dwie okoliczności się na siebie nałożą? Lepiej nie myśleć. Uwierzycie, że tylko 7 z 24 banków nie chce pożyczyć bezdzietnej parce więcej, niż 30% jej miesięcznych dochodów? A to właśnie jest poziom bezpieczeństwa finansowego, którego warto przestrzegać. Bankowcy mają pewne wytłumaczenie: statystycznie nasze dochody przez ostatnich 10 lat się podwoiły. Jeśli ten trend się utrzyma, udział raty w domowym budżecie z czasem będzie się obniżał.

Ale średnia to średnia. Statystyka to nie prawdziwe życie, w którym różnie bywa. Klienci banków, którzy dziś – przy rekordowo niskich stopach procentowych – dostają kredyty przy wskaźniku DtI (dochód w stosunku do raty) powyżej 50% zapewne w przypadku pojawienia się kłopotów finansowych też wyjdą na ulicę, stworzą stowarzyszenia, będą domagać się pomocy i oddłużenia. I będą mieli trochę racji (choć przecież sami też nie będą bez winy). I znów politycy będą się użalać, a bankowcy znów powiedzą, że „umów trzeba dotrzymywać” i ogłoszą kolejny sześciopak.

Na razie jednak jest idylla. Według najnowszych danych KNF na koniec zeszłego roku z 73 mld zł kredytów zagrożonych raptem 11 mld zł przypadało na kredyty mieszkaniowe. No dobra, byłoby 13 mld zł, gdyby banki nie sprzedały trochę „trefnych” umów do firm windykacyjnych.

W sumie kredytów mieszkaniowych nie spłaca mniej więcej 50.000 osób (dotyczy to 35.000 umów). W „poczekalni” do niewypłacalności jest zapewne część z 229.000 kredytów, w których wartość zadłużenia klientów jest wyższa, niż wartość nieruchomości. W ostatnich dniach liczba takich osób jeszcze wzrosła. Nie musi to automatycznie oznaczać, że nie mają z czego spłacać kredytu, ale część z nich zapewne jest w pułapce przekredytowania. A więc ich zdolność kredytowa została źle oszacowana. Bankowcy zaś pracowicie przygotowują kolejną falę bankrutów.