Być jak Warren Buffett? Miliony inwestorów na całym świecie o tym marzą. Czy jednak metody Buffetta da się zreplikować w naszych prywatnych portfelach inwestycyjnych? Czy studiując metody analizy „Wyroczni z Omaha”, można osiągnąć choćby porównywalne stopy zwrotu? Oto trzy powody, dla których to niemożliwe. I jeden sposób, by… jednak to osiągnąć

Tego artykułu możesz posłuchać w naszym kanale podcastowym. Czyta Maciej Jaszczuk

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Jak co roku, swoje święto – czyli zebranie akcjonariuszy – ma Berkshire Hathaway, spółka kontrolowana przez najsłynniejszego inwestora na świecie, Warrena Buffetta. W jego słowa wsłuchują się inwestorzy na całym świecie, jego portfel inwestycyjny (a przede wszystkim zmiany w nim zachodzące) jest analizowany z dokładnością do dziesiątych miejsc po przecinku. Jego wystąpienia na walnym zgromadzeniu transmituje CNBC. Każdy chce być jak Warren Buffett. I nikomu się nie udaje. Dlaczego?

W socjologii mówi się o trzech rodzajach kapitału. Kapitał materialny, czyli wszystko co ma wartość pieniężną: dochody, oszczędności, nieruchomości itd. Kapitał społeczny, czyli sieci kontaktów, znajomości, pozycję w hierarchii społecznej. Kapitał kulturowy, czyli wiedzę, wykształcenie, umiejętności.

Jesteś na to za biedny – pod każdym względem

Warren Buffett ma i miał przewagę nad zdecydowaną większością ludzi w każdym z tych trzech aspektów. Choć wzruszające są historie o tym, jak przyszły miliarder na pierwsze inwestycje zarabiał, rozwożąc gazety, to nie oddają one do końca prawdy. Po pierwsze w czasach, w których przyszło mu wchodzić w dorosłość, niecały rok pracy przy rozwożeniu rowerem codziennych wydań Washington Post pozwolił mu na nabycie kilkunastohektarowej farmy wraz z zatrudnionym na niej pracownikiem.

Po drugie jego rodzinę stać było na wysłanie dziecka na studia na renomowanym uniwersytecie (co w USA nie jest tanią imprezą), a potem na… zatrudnienie młodego Warrena w firmie inwestycyjnej Buffett-Falk & Co. należącej do jego ojca. Który, co nie jest bez znaczenia, był też aktywnym politykiem, wybieranym do Kongresu czterokrotnie.

Jeśli wydaje Ci się, że możesz być jak Warren Buffett, nawet jeśli czytasz dużo książek i spędzasz dwie godziny każdego dnia na analizie wykresów i raportów spółek, możliwe, że przeceniasz swoje możliwości. Buffett wyrósł w środowisku, które od najmłodszych lat wspierało jego edukację w zakresie inwestowania, dało mu wykształcenie, okazję do rozwijania się zawodowo oraz zapewniło sytuację materialną, która pozwalała na podejmowanie ryzyka.

Czy Buffett przewiduje przyszłość? Nie, on ją sam kreuje

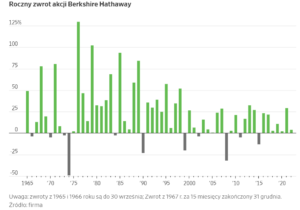

W swoim najnowszym liście do akcjonariuszy Buffett, podsumowując sukcesy swojego funduszu, oświadczył, że były one wynikiem głównie „kilkunastu naprawdę dobrych decyzji” – tak właśnie napisał 92-letni inwestor. Co oznacza, że o budzącej szacunek stopie zwrotu (3 787 464% w ciągu 58 lat) zadecydował raptem jeden złoty strzał na mniej więcej pięć lat.

A więc – jak podsumowuje The Wall Street Journal – fenomenalny sukces Buffetta nie polega na podejmowaniu właściwych decyzji. Chodzi o to, aby ważne decyzje były fenomenalnie właściwe. Sam Buffett przyznaje, że większość jego inwestycji nie dała wyników lepszych niż przeciętna rynkowa. Ale gdy zainwestował w American Express (inwestycja o wartości 1,3 miliarda dolarów, teraz warta 23 miliardy dolarów), czy Coca-Cola (również 1,3 miliarda dolarów, teraz 25 miliardów dolarów), to się nie pomylił.

Warren Buffett ma niezwykły dar przewidywania, które spółki będą zyskiwały, a które nie. Stąd też mówi się na niego „Wyrocznia z Omaha”. Legendarny inwestor nie ma jednak szklanej kuli, ale raczej mocno popycha rzeczywistość, by jego przepowiednie się sprawdzały. W jaki sposób?

W przeciwieństwie do inwestora indywidualnego, Buffett ma możliwość wpływania na spółki, których akcje kupuje. Często, gdy wchodzi w jakiś biznes, zaczyna go ustawiać po swojemu. Pod tym względem działa bardziej jak inwestor z sektora private equity niż jak typowy gracz giełdowy.

Berkshire Hathaway, kiedyś zakłady tekstylne, a dzisiaj wehikuł inwestycyjny Buffetta, zarządza spółkami z branży ubezpieczeniowej, energetycznej, odzieżowej, budowlanej, handlu detalicznego, mediów czy nieruchomości. I to w zdecydowanej większości są spółki niepubliczne, czyli takie, które nie są notowane na giełdzie. Buffett może przejąć przedsiębiorstwo, w którym widzi wartość, a następnie przebudować je i wykorzystać synergie z innymi swoimi firmami.

W giełdowej części portfela „Wyrocznia” ma bardzo skoncentrowane inwestycje. Co to znaczy? Że na przykład akcje Apple stanowią… 41% jego inwestycji. A pięć największych pozycji odpowiada za 75% portfela. Każda upubliczniona informacja o tym, że Warren Buffett zwiększa zaangażowanie w jakąś spółkę niemal z automatu może podbić jej notowania. Kto by nie chciał podpiąć się pod niechybny sukces kolejnej inwestycji Bershire Hathaway, prawda?

Jeśli więc Twoje ogłoszenie na Twitterze, że właśnie kupiłeś akcje PZU czy CD Projekt, nie wywołuje nagłego wystrzału kursu w górę i nikt z rady nadzorczej wybranych spółek nie dzwoni, by uniżenie powitać w gronie akcjonariuszy – możliwe, że przeceniasz swoje możliwości.

Warren Buffett chwali inwestowanie pasywne, ale sam jest jego zaprzeczeniem

Inwestorzy powinni trzymać się tanich funduszy pasywnych – zachęca Warren Buffett. I wyjaśnia dlaczego. Po pierwsze, Wall Street – a więc cała branża finansowa – żyje z prowizji. Nie z wypracowywanych dla klienta zysków, tylko z procentu od zarządzanych aktywów. Po drugie, za te pieniądze klienci wcale nie dostają przewagi nad rynkiem. Słynny zakład Buffetta potwierdził, że aktywne inwestowanie zwyczajnie się nie opłaca.

W 2008 r. Buffett założył się z jedną z firm inwestycyjnych, że w 10-letnim okresie od 1 stycznia 2008 r. do 31 grudnia 2017 r. pasywny fundusz indeksowy na S&P 500 pokona pięć aktywnych funduszy hedgingowych tej firmy – po uwzględnieniu wszystkich kosztów i opłat. I w czasie, gdy wybrany przez Buffetta ETF zyskał 126%, średni wynik jego konkurencji sięgnął… 36%.

A zatem, jeśli chcesz działać zgodnie z tym, co Buffett mówi, inwestuj w pasywne ETF-y. To też jest moje podejście. Nie łudzę się, że – skoro profesjonalni analitycy i zarządzający funduszami nie są w stanie przewidzieć dokładnie wyników spółki, ba!, same zarządy firm często nie potrafią zrealizować własnych planów – ja akurat potrafię lepiej od nich wszystkich obstawić przyszłość. A więc jest coś w tym, co powiedział Marek Dietl, prezes GPW w naszej niedawnej rozmowie: samodzielne inwestowanie w akcje to zajęcie dla „finansowej arystokracji”.

Ale Buffett swojej rady nie stosuje do siebie. Tak jak pisałem wcześniej – jest bardzo aktywnym inwestorem, wybiera pojedyncze spółki i angażuje się w zarządzanie nimi, a jego portfel akcji jest przeciwieństwem zdywersyfikowanego i zrównoważonego.

Jeśli więc budujesz strategię opartą na ETF-ach, to… generalnie tak trzymać! Ale z jednym wyjątkiem: wciąż nie możesz powiedzieć, że „jesteś jak Warren Buffet”.

Jeden prosty sposób, by być jak Warren Buffett

Czasami najprostsze rozwiązania są najskuteczniejsze. Chcesz być jak Warren Buffett? Nie próbuj naśladować jego metod analizy spółek – bo nie masz zastępów analityków, którzy przejrzą z czterech stron każdy aspekt działalności firmy.

Nie próbuj modelować portfela według parametrów, które „Wyrocznia z Omaha” stosuje u siebie – bo nie masz tyle kapitału, by móc wpłynąć na spółki, które przejmujesz.

Ale możesz, pod jednym i najważniejszym względem, być równy Buffettowi. Zostań jego wspólnikiem! Jak? Berkshire Hathaway, czyli spółka, przez którą legendarny inwestor realizuje swoją działalność, jest notowana na amerykańskiej giełdzie.

Akcje dostępne są one w dwóch seriach: A i B. Jedna sztuka serii A kosztuje obecnie, bagatela, 470 000 dolarów. Wynika to oczywiście ze skumulowania się wielu dekad wzrostów wartości firmy. To czyni akcje Berkshire niedostępne dla większości drobnych inwestorów.

Żeby jednak uniknąć scenariusza, w którym jakieś finansowe cwaniaczki zakładają fundusze, które mają w portfelu tylko udziały w tej spółce i kasują inwestorów indywidualnych za udostępnianie im opcji inwestycyjnej – Buffett zdecydował, by utworzyć serię B, która obecnie równa się 1/1500 serii A. A więc jedną sztukę można kupić już za 310 dolarów, czyli niecałe 1400 zł.

Jeśli chcesz być jak Warren Buffett i wpisać sobie na wizytówce: „współwłaściciel Berkshire Hathaway”, nie ma chyba łatwiejszej drogi.