Gdyby nie siedem największych spółek nowych technologii, indeks S&P500 w tym roku byłby na minusie. Czy sytuacja, w której tylko kilka spółek decyduje o tym, że rynek rośnie, nie fałszuje rzeczywistości? Czy ta wąska grupa – zwana Magnificent 7 – jest zagrożeniem czy nadzieją dla całego rynku akcji? I co mówi o przydatności takich narzędzi do inwestowania jak ETF-y?

Magnificent Seven to powiedzenie ukute przez renomowanego analityka Banku of America Michaela Hartnetta. Określił w ten sposób siedem wielkich spółek, które najbardziej korzystają na boomie sztucznej inteligencji. Mowa o Apple, Alphabet (właściciel Google), Microsoft (wiadomo, system Windows), Amazon (największy sklep online świata), Meta (Facebook, Messenger, Instagram…), Tesla (samochody elektryczne) i Nvidia (karty graficzne). Inwestorzy postrzegają tę grupę firm jako potężne „silniki” nowych technologii, które napędzają gospodarkę i “wplatają się” w życie miliardów ludzi.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Łącznie ich ceny wzrosły w tym roku o 80%. „Najspokojniejszy” był Apple, którego wzrost to raptem 30%, zaś najbardziej szalony – producent nowoczesnych kart graficznych i czipów Nvidia, którego cena niemal się potroiła. Mniej więcej 150% wzrostu zanotowała Meta, czyli spółka-matka Facebooka, ale to był jeden z najbardziej przecenionych big-techów w poprzednim roku.

Gdyby wyjąć Magnificent Seven z indeksu S&P500, to okazałoby się, że stworzony w ten sposób indeks S&P493 w zasadzie jest płaski. Zanotowałby w tym roku nędzne 5% zysku, czyli znacznie poniżej wieloletniej średniej (14,3% w ostatnich 20 latach). Gdyby usunąć z indeks S&P493 wagi (czyli zrezygnować z zasady, że większe pod względem kapitalizacji spółki mają też większy udział w indeksie) – byłoby to nawet minus 4%. W tym czasie indeks S&P7 zyskałby 80%.

Spółki zaliczane do Magnificent 7 są warte łącznie 10,4 biliona dolarów, co stanowi 28% całkowitej kapitalizacji rynktwej indeksu S&P500 wynoszącej 38 bilionów dolarów. I dlatego też mają też duży wpływ na zachowanie indeksu S&P500, budowanego na podstawie aktualnej wartości rynkowej spółek.

Magnificent 7: te spółki zarobią biliony na sztucznej inteligencji?

Na ile Magnificent 7 to marketingowy chwyt, który ma rozbudzać wyobraźnię inwestorów i stymulować modę na zakupy akcji spółek technologicznych? Wiadomo, że rynek potrzebuje emocji, historii, narracji. Nie wiesz jakie akcje kupować, a chcesz być modny i w trendzie? Jest Magnificent 7. Trochę marketingu w tym jest, ale jest też prawdą, że każda z firm zaliczanych do Magnificent 7 rozwija technologię sztucznej inteligencji i będzie w stanie wdrożyć ją na gigantyczną skalę, bo ma dostęp do miliardów klientów lub deficytowy produkt.

Przykładowo Nvidia ma 90% udziału w rynku chipów używanych przez centra danych do obsługi obliczeń związanych z „działaniem” sztucznej inteligencji (to nie są zwykłe czipy, lecz bardziej „wielofunkcyjne”). Microsoft, Amazon i Alphabet będą w stanie wdrożyć tę sztuczną inteligencję w swoich centrach danych i „użyć” na miliardach użytkowników komputerów z Windowsem, przeglądarek Google i sklepu internetowego.

Apple z kolei ma własne czipy do obsługi AI w iPhone’ach i opracowuje własny model językowy, który „da” sztuczną inteligencję czatbotowi Siri. Tesla i Meta Platforms wykorzystują sztuczną inteligencję do ulepszania swoich produktów. Tesla opracowała jedne z najbardziej zaawansowanych programów do autonomicznej jazdy, a Meta integruje je ze swoimi platformami społecznościowymi, by zarobić więcej pieniędzy.

Wzrost cen akcji spółek zaliczanych do Magnificent 7 jest jednak znacznie większy niż wzrost ich bieżących zysków. NVIDIA zaraportowała ostatnio wyniki, które oznaczają, że zysk na akcję wynosi 4,1 dolara, gdy za 2022 r. wynosił 3,85 dolara, zaś w 2021 r. – 1,7 dolara. Wzrost jest, ale nie trzykrotny. W przypadku Apple najnowsze dane o rocznym zysku na akcję pokazują 6,1 dolara. W 2022 r. było to tyle samo, zaś w 2021 r. – 5,6 dolara. W Meta Marka Zuckerberga tegoroczny zysk na akcję wynosi 11,3 dolara. W zeszłym roku było tylko 8,6 dolara (efekt wydatków na projekt Merawersum), ale w 2021 r. – aż 13,8 dolara.

———————–

ZAPLANUJ SWOJĄ ZAMOŻNOŚĆ. Myślisz, że nie masz szans na żywot rentiera? Że masz za mało oszczędności? Że za mało zarabiasz? Że nie umiał(a)byś dobrze ulokować pieniędzy, gdybyś je miał(a)? W tym e-booku pokazuję, że przy odrobinie konsekwencji, pomyślunku i, posiadając dobry plan, niemal każdy może zostać rentierem. Jak bezboleśnie oszczędzać, prosto inwestować i jak już teraz zaplanować swoje rentierstwo – o tym jest ten e-book. Praktyczne rady i wskazówki. Zapraszam do przeczytania – to prosty plan dla Twojej niezależności finansowej.

ZAPLANUJ SWOJĄ ZAMOŻNOŚĆ. Myślisz, że nie masz szans na żywot rentiera? Że masz za mało oszczędności? Że za mało zarabiasz? Że nie umiał(a)byś dobrze ulokować pieniędzy, gdybyś je miał(a)? W tym e-booku pokazuję, że przy odrobinie konsekwencji, pomyślunku i, posiadając dobry plan, niemal każdy może zostać rentierem. Jak bezboleśnie oszczędzać, prosto inwestować i jak już teraz zaplanować swoje rentierstwo – o tym jest ten e-book. Praktyczne rady i wskazówki. Zapraszam do przeczytania – to prosty plan dla Twojej niezależności finansowej.

———————–

Niektórzy analitycy uważają, że to bańka spekulacyjna. „Sztuczna inteligencja to najnowsza „błyskotka” dla inwestorów” – ostrzegł Torsten Slok z Apollo Global Management, komentując ekscytację wzrostem cen akcji „Siedmiu Wspaniałych”. Slok uważa, że ich wyceny zaczynają wyglądać podobnie do tych z bańki technologicznej w 2000 r. Spółki z Magnificent 7 mają średni wskaźnik P/E (cena do zysku przypadającego na akcję) powyżej 50. Średni P/E dla liderów rynku tuż przed krachem dot-comów wynosił 63, a więc niewiele więcej.

Dodajmy, że zwykle już C/Z na poziomie powyżej 20-25 jest uznawany za sygnał, że akcje są zbyt drogie. Oznacza to bowiem, że gdyby cały roczny zysk spółka przeznaczała na dywidendy, to cena akcji „zwróci się” dopiero za 20-25 lat. Wysokie wskaźniki ceny do zysku mają więc tylko spółki, które mają problem z rentownością albo takie, co do których inwestorzy mają wielkie nadzieje, że za kilka lat zyski netto będą kilkakrotnie wyższe.

Powtórka z bańki internetowej czy… wręcz przeciwnie?

Część analityków uspokaja, że to nie jest powtórka z bańki internetowej, po której pęknięciu wielu inwestorów straciło prawie wszystkie pieniądze, bo tym razem inne są okoliczności. W czasie bańki internetowej wielomiliardowe wyceny osiągały startupy z niesprawdzonymi biznesplanami. Współcześnie są to już ogromne, rentowne firmy, które mają ugruntowaną pozycję w globalnej gospodarce.

Kolejnym argumentem analityków, którzy uważają, że nie jest to żadna bańka, tylko początek nowej technologicznej rewolucji jest to, że wzrosty, które obserwujemy w 2023 r. to częściowo tylko odwrócenie gwałtownego spadku wartości rynkowej, którego doświadczyła branża technologia w 2022 r. Wówczas najwięcej straciły na wartości właśnie big-techy, więc ich gigantyczny wzrost wartości w tym roku jest po części „tylko” odrabianiem strat.

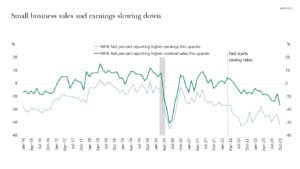

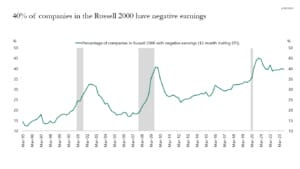

Część inwestorów wyżej wycenia największe spółki technologiczne, bo ich zdaniem będą one miały mniejsze kłopoty ze sfinansowaniem wzrostu, niż ich mniejsi konkurenci. Rzeczywiście, z wykresów, które ostatnio pokazała Apollo Asset Management, wynika, że mniejsze firmy generalnie mają częściej problemy ze wzrostem rentowności. W ostatnim czasie wynika to z wysokich stóp procentowych i kosztów odsetek od długu lub wyemitowanych obligacji.

Niektórzy analitycy uzasadniają szybki wzrost akcji największych firm technologicznych tym, że to one w największym stopniu i w pierwszej kolejności wykorzystają długoterminowy potencjał sztucznej inteligencji. Tutaj będzie działał efekt skali, czyli duzi zyskają najwięcej, bo technologie AI wzmacniają efekt skali. Różne szacunki mówią, że sztuczna inteligencja może dołożyć od 7 do 200 bilionów dolarów do wartości światowej gospodarki do 2030 r. Dla porównania: roczna wartość tego, co światowa gospodarka wytwarza, jest szacowane na 100 bilionów dolarów.

Są tylko dwa problemy. Pierwszy to duża niepewność co do znaczenia sztucznej inteligencji dla poszczególnych modeli biznesowych. Dziś inwestorzy niemal w ciemno zakładają, że każdy bigtech skorzysta z rozwoju AI w takim stopniu, że np. podwoją się jego zyski. Tymczasem nie jest to pewne, a najpierw będzie trzeba sporo zainwestować. Sceptycy mówią o możliwości powtórki z Metawerse. Na budowę wirtualnych światów poszły setki miliardów dolarów, ale niewiele spółek jest w stanie wykazać, że te inwestycje się zwrócą. Czy z AI może być podobnie?

Drugi problem polega na tym, że bardzo rzadko zdarzają się dwa tak świetne lata z rzędu. Nawet jeśli największe spółki technologiczne będą bardziej niż inne korzystać na rozwoju sztucznej inteligencji, to nie musi to wcale oznaczać, że różnice w wycenie utrzymają się na dotychczasowym poziomie. Część analityków spodziewa się gorszego roku bigtechów i lepszego spółek o średniej wielkości.

ETF już tak bardzo nie pomoże w inwestowaniu?

Coraz więcej analityków zastanawia się, czy takie rozwarstwienie koniunktury nie „zaszkodzi” ETF-om, czyli automatycznymi funduszom inwestycyjnym, które „bezmyślnie” kopiują indeksy. W tym roku kupując ETF (zamiast samodzielnie inwestując w akcje lub w fundusze inwestycyjne oferujące selektywne podejście do rynku) przegapiało się rekordowo dużą część zysków. Co będzie, gdy w przyszłym roku S&P500 znów będzie „płaski”, ale np. sektor średniej wielkości firm technologicznych pójdzie w górę jak rakieta?

„Siedem firm z Magnificent 7 stało się tak dużych, że miliony inwestorów mają na nie ekspozycję – niezależnie od tego, czy zdają sobie z tego sprawę, czy nie” – ostrzegł George Schultze, założyciel i członek zarządzający Schultze Asset Management. „Korekta cen ich akcji może mieć szeroki wpływ na inwestorów na całym świecie” – dodał analityk cytowany w Yahoo! Finance.

Niewykluczone, że giełdy na dłużej wchodzą w stan zupełnie inny od tego, który znamy z poprzedniej hossy, gdy w miarę zgodnie rosły całe branże. Część analityków uważa, że teraz będzie inaczej – pojawi się bardzo duże rozwarstwienie, które sprawi, że – aby nie przeoczyć szans – znów trzeba będzie polegać na selekcji. Jeśli ETF-y, to raczej tematyczne, specjalizujące się w naśladowaniu „wąskich” indeksów, a nie tych „szerokich”, obejmujących całe giełdy. Inwestowanie pasywne może przestać być takie proste.

W tym widzą szansę zarządzający takimi funduszami jak m.in. VIG / C-QUADRAT Global Growth Trends, którzy połowę pieniędzy inwestują w ETF-y tematyczne związane z technologiami, a drugą połowę – w wyselekcjonowane spółki z różnych branż technologii, zaś jednym z głównych kryteriów jest to, by nie były to spółki zbyt drogie na giełdzie. Przyszły rok pokaże, że strategia polegająca na inwestowaniu w technologie i omijaniu bigtechów może się udać.

Przeczytaj o samcikowym pomyśle na walkę z inflacją. To było ciekawe? Zapraszam po więcej. Zobacz, jak przez ostatnie trzy lata wysokiej inflacji chroniłem swoje prywatne pieniądze przed utratą realnej wartości. Konkretne przykłady dobrych i gorszych inwestycji antyinflacyjnych.

Posłuchaj też najnowszego odcinka podcastu „Finansowe Sensacje Tygodnia”. A w nim inwestycyjne prognozy na 2024 r. Inwestować w akcje czy w obligacje? Jakich narzędzi użyć do dywersyfikacji? Czy surowce znów dadzą zarobić? Czy Magnificent 7 zaszkodzi idei inwestowania poprzez ETF-y? Inflacja czy recesja: co jest największym problemem dla światowej i polskiej gospodarki? O tym wszystkim w najnowszym odcinku „Finansowych Sensacji Tygodnia”. Mnóstwo trudnych pytań zadałem Jerzemu Nikorowskiemu z BNP Paribas Bank Polska. Zapraszam, częstujcie się pod tym linkiem!

Zobacz też nagranie z najnowszego webinaru „Subiektywnie o Finansach”, w którym opowiadałem o tym, co w tym roku zmienia się w ulgach podatkowych za długoterminowe oszczędzanie:

————

MACIEJ SAMCIK POLECA DO INWESTOWANIA:

>>> Prosto i tanio inwestuję oszczędności na emeryturę w funduszach TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze przez internet, kliknij ten link i wpisz kod promocyjny „MSAMCIK2023”.

>>> Sztabki złota kupuję wygodnie „po kawałku” na GOLDSAVER.PL. W tym sklepie internetowym (należącym do renomowanego sprzedawcy złota, firmy Goldenmark) każdy może kupić sztabkę złota we własnym tempie i bez zobowiązań. Kliknij ten link, załóż konto, a otrzymasz bonus w wysokości 100 zł. Możesz także wpisać kod „SoF” w formularzu rejestracji. Subiektywna recenzja tego rozwiązania jest tutaj.

>>> Waluty obce kupuję po dobrych kursach na CINKCIARZ.PL, a potem płacę kartą za zakupy w zagranicznych sklepach. Na Cinkciarz.pl można kupić dolary i euro – i kilkadziesiąt innych walut – po dobrych kursach, w ofercie są też karty walutowe. Dostępna jest fizyczna i wirtualna wielowalutowa karta płatnicza z możliwością legalnego udostępnienia jej na określony czas innej osobie. Zarejestruj się tutaj i przetestuj portfel walutowy Cinkciarz.pl.

>>> Portfel globalnych inwestycji buduję razem z XTB, by mieć wszystko w jednym miejscu. Podobnie jak wielu innych inwestorów – używam i polecam aplikację do inwestowania XTB, gdzie nie płacisz prowizji za inwestowanie w ETF-y z całego świata (aż do wartości 100 000 euro obrotu miesięcznie), a masz możliwość budowania portfela z różnych aktywów. Gdybyś chciał korzystać z kontraktów CFD, czyli zawierających dźwignię finansową, to pamiętaj, że ryzykujesz całością kapitału i że większość inwestorów indywidualnych osiąga na takich inwestycjach straty. Przemyśl to dobrze.

>>> Pieniądze bezpiecznie przechowuję za granicą w SAXO BANK. Część swoich oszczędności mam w duńskim Saxo Banku. To bank inwestycyjny z siedzibą w Kopenhadze. Saxo Bank oferuje porządne oprocentowanie pieniędzy. Konto jest bezpłatne dla większości klientów (trzeba dokonać jedną transakcję w roku lub mieć wartość rachunku powyżej 10 000 euro).

>>> Fundusze z całego świata bez prowizji mam na platformie F-TRUST. Wygodnie – przez internet – oraz bez żadnych opłat (pomijając oczywiście opłaty za zarządzanie pobierane przez fundusze) mogę lokować pieniądze w funduszach inwestycyjnych z całego świata. Skorzystaj z platformy F-Trust rekomendowanej przez „Subiektywnie o Finansach”. Inwestowanie bez opłat dystrybucyjnych na F-Trust jest możliwe po wpisaniu kodu promocyjnego „ULTSMA”.

WAŻNY DISCLAIMER: Pamiętaj, to nie są porady inwestycyjne, ani tym bardziej rekomendacje. Jestem tylko blogerem i dziennikarzem, nie mam licencji doradcy inwestycyjnego i nie mogę wydawać rekomendacji. Dzielę się po prostu swoim doświadczeniem i tylko tak to traktujcie. Twoje pieniądze to Twoje decyzje, a ja – o czym się już wielokrotnie przekonałem – nie jestem nieomylny, mimo ponad 20-letniego doświadczenia w inwestowaniu własnych pieniędzy. Weź to proszę pod uwagę czytając ten i inne teksty o inwestowaniu.

————

RANKING LOKAT – GDZIE DOSTANIESZ NAJLEPSZY PROCENT?

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także kont osobistych, rachunków firmowych i kart kredytowych. Wszystkie tabele znajdziesz w zakładce „Rankingi” na stronie głównej www.subiektywnieofinansach.pl. Zacznij zarabiać w bankach!:

>>> Tutaj ranking najwyżej oprocentowanych depozytów

>>> Tutaj ranking najlepszych kont oszczędnościowych

>>> Tutaj ranking najlepszych kart kredytowych dla konsumentów

>>> Tutaj ranking najlepszych bankowych kont osobistych

>>> Tutaj ranking najlepszych kont dla małej firmy

————

zdjęcie tytułowe: Unsplash