Od 3 lipca będzie można składać wnioski o „Bezpieczny Kredyt 2%” w ramach programu „Pierwsze mieszkanie”. Od wielu miesięcy rozbudzane są nadzieje potencjalnych kredytobiorców na tani kredyt, do którego wszyscy obywatele dopłacą i który – dzięki podwyższonej zdolności kredytowej – pozwoli kupić własne mieszkanie. I właśnie nadeszły kolejne wieści w tej sprawie: nadzór bankowy wypowiedział się o tym, jak ma być liczona zdolność kredytowa w „Bezpiecznym kredycie 2%”

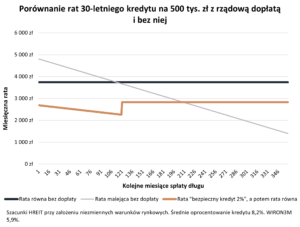

O założeniach programu „Bezpieczny Kredyt 2%” pisaliśmy już kilkakrotnie. Tutaj chciałbym tylko wspomnieć o dwóch z nich, które okazały się kluczowe dla zainteresowanych konsumentów. Te dwa parametry to stabilne oprocentowanie kredytu (ma być stałe, ale zmieniające się raz na pięć 5 lat w zależności od stóp procentowych) oraz spłata kredytu w ratach malejących. Zwłaszcza ten drugi parametr powoduje, że kredyt może się opłacać (jest tańszy od typowego, spłacanego w ratach annuitetowych, choć początkowo raty są wyższe).

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

„Bezpieczny Kredyt 2%”: za chwilę start i wciąż wiele pytań

W ramach „Bezpiecznego Kredytu 2%” uczestnik programu będzie otrzymywał dopłaty do rat kredytowych przez pierwsze 10 lat jego spłacania. Oczywiście pod warunkiem, że nie nastąpi żadna z przesłanek powodujących wstrzymanie dopłat (np. mieszkanie nie zostanie wynajęte, ani sprzedane). Te dopłaty sprawią, że kredyt będzie miał raty porównywalne z tymi z czasów bardzo niskich stóp procentowych.

Nie wiemy jeszcze dokładnie, jakie będzie oprocentowanie takich kredytów – banki nie przedstawiły ofert – ale można przyjąć, że w przypadku kredytu w kwocie 400 000 zł, uzyskanego na 25 lat, z oprocentowaniem 8% rata bez dopłaty wyniosłaby 4000 zł, natomiast po dopłacie 2300-2400 zł. W ciągu 10 lat kwota dopłat (dla tego przypadku) mogłaby wynieść nawet około 130 000 zł. Oczywiście wszyscy liczymy na to, że inflacja nam odpuści (lub NBP sobie z nią poradzi) i oprocentowanie kredytów hipotecznych będzie również systematycznie spadać (a więc w kolejnych pięciolatkach raty już będą mniejsze).

Kto może wnioskować o taki kredyt pisałem w tym artykule (zastanawiając się czy w ogóle warto na ten kredyt czekać). Możliwych przypadków i konfiguracji jest naprawdę mnóstwo. Fora internetowe pełne są pytających o możliwość uzyskania finansowania w ramach „Bezpiecznego Kredytu 2%”. Jednak kluczowa jest kwestia dotycząca liczenia zdolności kredytowej. Do tej pory banki nie wiedziały jak ją liczyć.

No bo tak: z jednej strony pierwsza rata jest znacznie niższa, bo z dopłatą. I przez 10 lat te dopłaty będą obniżały raty. Należałoby więc zdolność kredytową mierzyć od tej obniżonej raty. Ale z drugiej strony kredyt jest na 25-30 lat, a niższe raty są tylko przez 10 lat. Może więc trzeba liczyć zdolność kredytową „normalnie”? Czyli tak, jakby rata na starcie była o te 1000-1500 zł wyższa?

Sprawa jest kluczowa, bo skoro kredyt ma raty malejące, to ta pierwsza (nie biorąc pod uwagę dopłaty) jest znacznie wyższa niż w kredycie standardowym, z ratą annuitetową. A więc zdolność kredytowa kredytobiorcy jest zdecydowanie niższa. Przy liczeniu zdolności kredytowej bez uwzględnienia dopłat mało kto miałby zdolność kredytową na „Bezpieczny Kredyt 2%”. Banki czekały na interpretację KNF w tej sprawie. I się doczekały.

Zdolność kredytowa w „Bezpiecznym kredycie 2%”. Jest wykładnia!

Na możliwą do uzyskania kwotę kredytu wpływ ma m.in. pierwsza rata kredytu, o który wnioskuje zainteresowany finansowaniem. Przy takich samych parametrach (dochody, zobowiązania itp…) oczywiście większa zdolność kredytowa będzie dla kredytu, którego pierwsza rata ma wynieść np. 2300 zł, a nie 4000 zł. I na tym przez cały czas polegał problem. Jeżeli kredyty z dopłatą miałyby być traktowane na równi ze standardowymi, wtedy zdolność kredytowa byłaby dla nich znacząco niższa. Właśnie z powodu sposobu spłacania takiego kredytu.

Przy kredycie na 400 000 zł, z oprocentowaniem 8% i na 25 lat rata w systemie spłat równych (wybieranym przez wnioskujących w ok. 95% przypadków) wyniosłaby niecałe 3100 zł. Natomiast w ratach malejących – wspomniane wyżej 4000 zł. W tym pierwszym przypadku kapitał kredytu spłaca się wolniej. Czyli kredyt jest finalnie droższy: gdyby porównać harmonogramy spłat dla obydwu rozwiązań, to przy spłacie w ratach malejących będzie taniej o ok. 125 000 zł (w całym okresie kredytowania).

Politycy, bankowcy i zapewne też sami zainteresowani kredytem z dopłatą niejako wymusili zmianę podejścia nadzoru finansowego. Początkowo było ono takie, że kredyty z dopłatami muszą być „liczone” tak samo, jak standardowe. Nawet nie dlatego, że za 10 lat raty już będą „normalne” (bez dopłat). Ważniejsze jest to, że przecież w każdej chwili klient może dopłatę utracić. Albo wziąć kredyt z dopłatą tylko po to, żeby zadłużyć się pod korek (zmaksymalizować zdolność kredytową), a potem z dopłat sam zrezygnować (mało prawdopodobne, ale nie niemożliwe).

W takiej sytuacji bank może się obudzić z ręką w nocniku – z klientem, który ma kredyt na dużo większą kwotę, niż wynosi jego zdolność kredytowa mierzona bieżącymi dochodami. Bank (zgodnie z literą prawa bankowego) mógłby takiej osobie kredyt wypowiedzieć. Zapewne będą takie sytuacje (pomijam przypadki sprzedaży nieruchomości i zakończenia dopłat), a banki bardzo ich nie lubią.

Z drugiej jednak strony nie po to jest kredyt z dopłatą, żeby nikt nie mógł z niego skorzystać z powodu braku zdolności kredytowej. Przypominam, że był ostatnio taki program rządowy, który właśnie z tego powodu stał się „wydmuszką”, bo mało kto mógł z niego skorzystać.

W tej sytuacji KNF się ugiął. Kredyt z dopłatą (według najnowszej nowelizacji Rekomendacji S) będzie miał liczoną zdolność kredytową według wysokości raty już po dopłacie. To duży ukłon w kierunku potencjalnych kredytobiorców. Dzięki tej zmianie będą oni mogli wnioskować o wyższe kwoty lub (w przypadku mniej zarabiających) zachowają szansę na kredyt z dopłatą.

„Zarząd banku (…) na podstawie dokonanej przez bank szczegółowej oceny ryzyka, powinien przyjąć podejście do oceny zdolności kredytowej uwzględniające specyfikę programu rządowego, w tym uwzględniania wysokości rat kapitałowo-odsetkowych płaconych przez kredytobiorcę (po uwzględnieniu oszacowanej przez bank kwoty dopłat wynikających z programu rządowego) oraz ustalania poziomu bufora stopy procentowej dla tych kredytów”

Czy można się dziwić, że nadzór się ugiął? Nie bardzo. Ma to być w końcu (zgodnie z założeniami) program dla osób, które chcą nabyć swoje pierwsze mieszkanie. A więc osoby niekoniecznie bardzo majętne. Gdyby miały bardzo wysokie dochody i leżały na pieniądzach – zapewne mieszkanie by już sobie kupiły na komercyjnych zasadach. Ma to jakiś sens.

Nie oznacza to oczywiście tego, że rozwiązanie jest maksymalnie „sprawiedliwe” i w pełni bezpieczne. Trzeba założyć, że w ciągu 10 lat z dochodami kredytobiorcy nie stanie się nic złego, nie wypadnie z programu, a po zakończeniu dopłat jego dochody będą znacznie wyższe niż teraz (i zdolność kredytowa nawet bez uwzględnienia dopłat będzie wystarczająca).

————————————-

FINANSOWE PUZZLE, CZYLI JAK OSIĄGNĄĆ DOBROBYT

Jak ochronić się przed inflacją? Jak zapewnić dobrą przyszłość dziecku? Jak zaprojektować domowy budżet? Jak wyjść z długów? Jak znaleźć się na autostradzie do bycia rentierem? Ekipa „Subiektywnie o Finansach” przygotowała pakiet e-booków, w których znajdziesz konkretne odpowiedzi na te pytania, a także rady, tipy, wykresy, wyliczenia. Ułóż z nami finansowe puzzle! Kliknij i zamów, to może być Twoja najlepsza inwestycja w wiedzę.

————————————-

Jaki bufor banki mają doliczać do bieżącej stopy procentowej?

W cytowanym fragmencie Rekomendacji S jest mowa o buforze. Nie tylko dochody kredytobiorcy decydują o jego zdolności kredytowej – także wymogi nadzoru dotyczące tego jaką przyszłą sytuację na rynku stóp procentowych mają uwzględniać banki badając tę zdolność.

Do niedawna banki musiały przyjmować możliwość wzrostu stóp procentowych o kolejne 5 pkt. proc. A więc klient musiał mieć zdolność spłaty nie tylko kredytu na obecnych warunkach (czyli z oprocentowaniem 7-9% rocznie), ale też przy oprocentowaniu np. 12-14%.

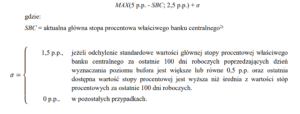

Tę zasadę KNF już złagodził i bufor został obniżony do 2,5 pkt. proc. ale tylko w przypadku kredytów z okresowo stałą stopą procentową. W najnowszych wytycznych dla banków są przedstawione nowe zasady liczenia tego bufora zarówno dla kredytów o stałej, jak i o zmiennej stopie procentowej. KNF wymyślił na to specjalne wzory. Od czego będzie zależał bufor, który banki muszą brać pod uwagę, badają zdolność kredytową Polaka-szaraka?

>>> przy kredytach o zmiennej stopie procentowej co najmniej 2,5%, ale przy niskich stopach – więcej. Wzór jest na tyle skomplikowany, że nie jestem pewien czy dobrze go interpretuję, ale chyba jest to zawsze wyższa z wartości: 2,5 punktu procentowego lub 5 pkt. proc. minus stopa procentowa banku centralnego. A do całości może być jeszcze dodane 1,5 pkt. proc. w przypadku wahań stopy procentowej.

Bank co miesiąc ma wyliczać wzór na nowo, więc dla kolejnych nowych klientów na kredyty hipoteczne zmiennoprocentowe będzie on trochę inny. Bufor dla zmiennego oprocentowania będzie często wyższy niż ten dla kredytów o stałym oprocentowaniu. Choć dziś, gdy stopy są stabilne i wysokie, będzie wynosił „tylko” 2,5 pkt. proc. Przy spadku stóp do zera bufor może wynosić nawet 6,5 pkt. proc.

>>> przy kredytach o stałej stopie procentowej na pięć lat bufor wynosi 2,5%, ale jednocześnie w rekomendacji zaznaczono, że będzie też dodatkowo korygowany ze względu na długość okresu stałego oprocentowania. Jeśli to stałe oprocentowanie będzie np. 10-letnie, to bufor będzie obniżony proporcjonalnie do tego, jak długą część całego spłacania kredytu stanowi stała stopa

W przypadku kredytów w programie „Bezpieczny Kredyt 2%” – jeśli dobrze rozumiem tekst rekomendacji, ale jest napisany mocno niezrozumiałym językiem – bufor ma być przynajmniej symbolicznie wyższy niż ten, który byłby ustalony dla kredytu z 10-letnią stałą stopą procentową. Ale to chyba oznacza, że może być też niższy niż 2,5 pkt. proc., czyli poziomu dla kredytu o stałym oprocentowaniu na 5 lat.

„W przypadku kredytu zabezpieczonego hipotecznie udzielanego w ramach realizacji programu rządowego zakładającego dopłaty do oprocentowania kredytu, bank określa wysokość bufora stopy procentowej na poziomie przewyższającym wysokość tego bufora dla kredytu oprocentowanego okresowo stałą stopą procentową o długości tenoru stałej stopy równej okresowi, dla którego przewidziano w programie rządowym dopłaty do oprocentowania kredytu”

KNF nie chce utrudnić życia chętnym na „Bezpieczny Kredyt 2%”

Niestety, w bankach nie są jeszcze dostępne kalkulatory uwzględniające te zmiany. Powinny się pojawić zanim banki zaczną (oficjalnie) przyjmować wnioski na kredyty z dopłatą. Natomiast według moich wyliczeń rodzina 2+1 z łącznym dochodem 10 000 zł netto oraz przyjmująca 500+, mająca wkład własny 20%, miałaby zdolność kredytową na kredyt o zmiennym oprocentowaniu na poziomie 550 000 zł, zaś na kredyt z okresowo stałym oprocentowaniem – na ponad 100 000 zł większą. A w przypadku kredytu z dopłatą – jeszcze o kilkadziesiąt tysięcy złotych wyższą.

Wszystko wyjdzie w praniu, ale wygląda na to, że są to dobre wieści dla osób, które zasadzają się na „Bezpieczny Kredyt 2%”. Brak zdolności kredytowej nie powinien sparaliżować im ruchów, bo będzie ona liczona dla relatywnie niskich rat, zaś bufor dokładany na „zlecenie” Komisji Nadzoru Finansowego będzie relatywnie niski (trzeba będzie mieć zdolność kredytową przy stopie ok. 2 pkt. proc. powyżej obecnego oprocentowania).

zdjęcie tytułowe: Unsplash