Co sprawia, że tak bardzo obawiamy się inwestowania pieniędzy? Oczywiście ryzyko straty. Wiele osób, obawiając się tego, wręcz rezygnuje z inwestowania. W erze wysokiej inflacji to może być niezbyt dobra decyzja. Ale jest prosty mechanizm, który pozwala… bardzo ograniczyć ryzyko straty przy inwestowaniu. Każdy może go wykorzystać poprzez wysokie (i rosnące) oprocentowanie obligacji

Już nie raz i nie dwa pisałem na „Subiektywnie o Finansach” – także w ramach cyklu „Wyciekanie emerytury”, którego elementem jest dzisiejszy poradnik – o tym, że przez ostatnich 200 lat to rynek kapitałowy był długoterminowo najlepszą ochroną przed inflacją. Spółki giełdowe zwykle należą do elity spółek o największej efektywności i potrafią przerzucać inflację na konsumentów. Wyższe zyski przekładają się na dywidendy dla akcjonariuszy oraz na wzrost wyceny spółek.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Kłopot w tym, że rynek kapitałowy jest też podatny na zmienne nastroje i wzrost wartości spółek nie jest liniowy. Zmiany wartości rynkowej firm bywają gigantyczne, w ciągu dni lub tygodni wycena może się zmienić o 30-50%. Na plus albo na minus. Raz na jakiś czas – przeważnie co 10-15 lat – zdarza się krach, którzy powoduje, że w ciągu kilku dni wartość spółek może obniżyć się o 50-60%.

Zdarzają się też długie okresy bessy, podczas których spółki wyceniane są poniżej swojej „prawdziwej” wartości. Najdłuższe bessy na rynku kapitałowym trwały 10-15 lat. To zwykle najlepsze okazje do akumulowania akcji (lepiej kupować „po taniości” niż przy rekordowych cenach). I wygląda na to, że – o ile unikniemy „inwestycyjnego końca świata”, czyli wybuchu III Wojny Światowej – właśnie taką okazję na rynku mamy.

Boisz się straty w inwestowaniu? Oto patent na to, jak ten strach wyeliminować

Patrząc na wyceny akcji na wielu rynkach, można dojść do wniosku, że ceny akcji znajdują się poniżej historycznej średniej. Wskazują na to porównania ceny rynkowej za jedną przeciętną akcję do prognozowanego zysku wypracowywanego przez przeciętną spółkę (przypadającego na akcję, rzecz jasna). W przeszłości przy takich wycenach, jakie dziś mamy, kolejne 10 lat przynosiło inwestorom przeciętnie 15-20% zysku powyżej inflacji. Jeśli więc historia się powtórzy – ulokowanie dziś części oszczędności na rynku kapitałowym może być najlepszym patentem na ochronę ich przed inflacją.

Oczywiście nigdy nie wolno stawiać wszystkich oszczędności na jedną kartę, dlatego na rynek kapitałowy kierujemy tylko część oszczędności, niezależnie od tego jak bardzo dobry widzimy moment do inwestowania. Historia nie musi się powtórzyć, więc trzeba być gotowym na każdy scenariusz. W moim prywatnym portfelu inwestycji akcji światowych koncernów mam 35% (i wartość tę systematycznie powiększam).

Dodatkowym argumentem na rzecz wykorzystania szansy i na zakup „biletu” do potencjalnych zysków przewyższających inflację w kolejnych 10-20 latach jest to, że da się to zrobić… znosząc do niemal zera ryzyko straty. I spać spokojnie nawet wtedy, gdyby historyczne zasady – sugerujące, że mamy przed sobą jedną z lepszych okazji do zainwestowania pieniędzy – przestały się sprawdzać.

Tę gwarancję dają… wysokie odsetki od obligacji skarbowych. Co ma piernik do wiatraka, skoro ten poradnik jest o akcjach? Już tłumaczę. Obligacje skarbowe to instrumenty finansowe o bardzo niskim ryzyku i gwarantowanej stopie zwrotu. A więc z góry wiemy, że zarobimy (o ile państwo nie zbankrutuje), oraz ile zarobimy (albo przynajmniej wiemy, według jakiej zasady będą naliczane odsetki, punktem odniesienia może być np. stopa procentowa NBP, wskaźnik WIBOR albo inflacja).

Sprawa jest więc taka: za część pieniędzy przeznaczonych na inwestowanie kupujemy obligacje skarbowe i traktujemy je jako „polisę ubezpieczeniową” dla naszego portfela. Przyszłe odsetki od obligacji amortyzują nam potencjalne straty z tytułu inwestycji w fundusze akcji, ETF-y na indeksy giełdowe albo w poszczególne giełdowe spółki.

Rosnące oprocentowanie obligacji to… szansa na portfel bez ryzyka straty?

W poprzednich latach, gdy odsetki od obligacji były niskie, można było mieć nadzieję jedynie na niewielką amortyzację (zyski z obligacji mogły tylko częściowo pokryć ewentualne straty z inwestowania w akcje). Ale teraz odsetki od obligacji są wysokie, więc można tak ustawić portfel, że… nawet gdyby z inwestycjami w akcje poszło bardzo źle, to mamy gwarancję, że cały portfel uniknie straty!

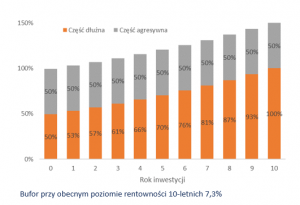

Zwrócił mi na to uwagę na naszym ostatnim wspólnym webinarze Paweł Mizerski z UNIQA TFI. Z jego wyliczeń wynika, że przy średniej stopie zwrotu z obligacji na poziomie 7,3% wystarczy ulokować w obligacjach połowę portfela, by za 10 lat z samych odsetek mieć tyle kasy, ile wynosiła na początku inwestycji… druga połowa portfela. W szczegółach ten sposób inwestowania pokazujemy w tym webinarze:

Innymi słowy: kupujesz za połowę pieniędzy przeznaczonych na inwestowanie obligacje oprocentowane na co najmniej 7,3% w skali roku i z drugą połową pieniędzy możesz zrobić, co chcesz – łącznie z utopieniem jej w kasynie – a i tak za 10 lat będziesz mieć tyle, ile na początku. Nawet 100% straty drugiej części portfela nie powoduje, że portfel stopnieje w porównaniu z początkiem inwestycji.

To rewelacyjna wiadomość. O ile nie zachęcam do postawienia drugiej części pieniędzy u bukmachera lub do pójścia z nią do kasyna, o tyle przecież można zainwestować ją w akcje największych światowych koncernów. Nawet największe krachy i najdłuższe bessy nie spowodują, że ta część portfela wyparuje w 100%. A dość prawdopodobne jest – o czym wcześniej wspomniałem – że raczej przyniesie zyski znacznie przekraczające inflację. Dzięki wysokim stopom procentowym możemy wykupić obligacyjną „polisę ubezpieczeniową”, która niemal wyeliminuje ryzyko nominalnej straty z inwestycji w akcje.

Ta zasada, że odsetki od obligacji mogą pokryć potencjalne straty z inwestycji w akcje, nie jest niczym nowym. Tę właśnie zasadę wykorzystują np. produkty strukturyzowane (tam 90-95% pieniędzy jest inwestowane w obligacje na 2-3 lata, a pozostałe 5-10% w bardzo ryzykowne opcje, które mogą kilkakrotnie zyskać na wartości albo spaść do zera). Tyle że – jak policzył Paweł Mizerski – gdy oprocentowanie obligacji wynosiło 2%, trzeba było zainwestować aż 82% kapitału w obligacje, by po 10 latach uzyskać 100% pokrycia pierwotnego kapitału. Przy oprocentowaniu np. 7,3% – wystarczy zainwestować 50% kapitału w obligacje.

Podsumowując: wiele wskazuje na to, że ceny akcji na światowych giełdach spadły do takiego poziomu, że – jeśli sprawdzą się historyczne analogie – przez kolejne 10 lat zainwestowane w nie pieniądze powinny średniorocznie bardzo wyraźnie pobijać inflację. Ale pewności nie ma. Wystarczy jednak zainwestować 50% pieniędzy w dobrze oprocentowane obligacje, by mieć pewność, iż niezależnie od losów rynku akcji za 10 lat odebrać co najmniej 100% dzisiejszego portfela oszczędności.

Inwestowanie (prawie) bez ryzyka, ale… z inflacją

Są tylko dwie słabe strony tego spojrzenia na inwestowanie. Pierwsza to fakt, że nie ma w Polsce obligacji, które mógłby kupić szary Kowalski i które dawałyby gwarantowane 7,3% rocznie przy stałym oprocentowaniu. Wśród detalicznych obligacji stałoprocentowych najdłuższe są trzyletnie (obecnie dają 6,85%). Obligacje 10-letnie mają oprocentowanie zmienne, uzależnione od inflacji (obecnie 7,25% w pierwszym roku oraz tyle co inflacja podana przez GUS plus 1,25 punktu procentowego w kolejnych latach). Prawdopodobnie te obligacje będą dawały przez 10 lat średnio więcej niż 7,3% w skali roku, ale… pewności nie ma.

Druga cienkość polega na tym, że „gwarancja kapitału”, wynikająca z ulokowania 50% tegoż kapitału w dobrze oprocentowane obligacje, ma charakter nominalny. A więc w czarnym scenariuszu – gdyby okazało się, że te drugie 50% w większości zostanie stracone – wartość realna oszczędności po 10 latach nie zostanie utrzymana.

Trzeba uczynić te zastrzeżenia, ale z drugiej strony trzeba pamiętać, że jednak przez 200 ostatnich lat większość czasu na rynku kapitałowym upływała pod znakiem hossy. Ja ze swoimi prywatnymi pieniędzmi jestem na rynku kapitałowym od 25 lat, przeżyłem trzy krachy i mimo tego jestem zdecydowanie na plusie. Ryzyko czarnego scenariusza zawsze trzeba brać pod uwagę, ale racjonalność (i niskie wyceny akcji) podpowiada znacznie jaśniejszą przyszłość.

————————————

ZAPROSZENIE:

Jedną z opcji inwestowania długoterminowego są fundusze inwestycyjne TFI UNIQA – ta firma jest Partnerem cyklu edukacyjnego „Wyciskanie emerytury”. W ofercie TFI UNIQA są fundusze pozwalające łatwo i bezpiecznie (czyli poprzez firmę, która ma siedzibę w Polsce, ma polskojęzyczną obsługę i spełnia wszystkie standardy wyznaczone przez polskich regulatorów) zainwestować pieniądze na całym świecie.

Wśród funduszy, które mają niską opłatę za zarządzanie (0,5% w skali roku, tylko niewiele więcej niż niektóre ETF-y) są następujące fundusze: UNIQA SFIO Globalny Akcji, UNIQA FIO Ostrożnego Inwestowania, UNIQA SFIO Akcji Amerykańskich, UNIQA SFIO Akcji Europejskich ESG, UNIQA SFIO Amerykańskich Obligacji Korporacyjnych, UNIQA SFIO Globalnych Strategii Dłużnych oraz UNIQA FIO Akcji Rynków Wschodzących.

Gdybym miał Wam któreś z tych funduszy polecać, to z tych bardziej wahliwych chyba brałbym UNIQA Globalny Akcji, bo oferuje maksymalnie szerokie „spojrzenie” na świat. Z najmniej wahliwych funduszy możecie obejrzeć UNIQA Ostrożnego Inwestowania.

Te fundusze można kupić z tą niską opłatą za zarządzanie przez internet, w ramach programu „Tanie Oszczędzanie”, jak również w ramach konta IKZE (dodatkowo ulga w podatku PIT) lub konta IKE (dodatkowo brak podatku Belki). Przy zakupie internetowym nie płaci się też, rzecz jasna, żadnych opłat manipulacyjnych. Do programu „Tanie Oszczędzanie” możesz zapisać się klikając ten link.

Zerknij też: Na stronie akcji edukacyjnej „Wyciskanie emerytury” znajdziesz ważne wieści dla Twojej przyszłości finansowej. Jak zbudować bezpieczeństwo finansowe? Czy można być rentierem jeszcze przed emeryturą? Jak lokować oszczędności?

Czytaj również: Fundusz kosztuje, ETF też. Opłaty mają ogromne znaczenie dla wyniku inwestycji. Co zrobić, żeby oszczędzanie było tanie?

Czytaj też: Jak wybrać fundusz inwestycyjny, który nie okaże się wielką pomyłką? Tak to robi sam Samcik

———————

Cykl edukacyjny „Wyciskanie emerytury”, którego częścią jest niniejsza publikacja, blog „Subiektywnie o Finansach” już czwarty rok prowadzi z UNIQA TFI, pośrednikiem w inwestowaniu pieniędzy na spełnianie marzeń i na emeryturę, oferującym m.in. tanie fundusze inwestycyjne w ramach programu „Tanie Oszczędzanie”.

zdjęcie tytułowe: Unsplash