Na rynkach finansowych Polska będzie musiała pożyczyć w przyszłym roku astronomiczną kwotę 261 mld zł. Taki jest budżet. Co prawda Ministerstwo Finansów trochę lekceważy skalę tej kwoty, ale wystarczy ją porównać np. z wydatkami naszego państwa planowanymi na przyszły rok w wysokości 672,7 mld zł. Same odsetki od zadłużenia w 2023 r. pochłoną 66 mld zł! Czy to się może źle skończyć?

Tego artykułu możesz również posłuchać w naszym kanale podcastowym – czyta Maciej Danielewicz.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Niektórzy ekonomiści, zliczając wszystkie obciążenia państwa deklarowane na przyszły rok, podwyższają skalę potrzeb pożyczkowych Polski nawet do 390 mld zł! Tak gigantycznych pieniędzy w skali jednego tylko roku polski rząd nie pożyczał nigdy. Część ekonomistów zapewne powie, że to gra va banque i proszenie się o kłopoty. Takie, jakie ostatnio spotkały Wielką Brytanię. Jej władze niedawno zobaczyły, co to znaczy nerwowość rynków finansowych i niepewność, czy uda się sfinansować potrzeby państwa.

Czym może grozić fiasko takiego planu? Jeśli światowi inwestorzy uznają, że nie są pewni, czy państwo poradzi sobie ze spłatą zadłużenia, które zaciągane jest na coraz wyższy procent i na coraz wyższe kwoty, mogą zacząć wyprzedawać polskie obligacje i wycofywać się z naszego rynku.

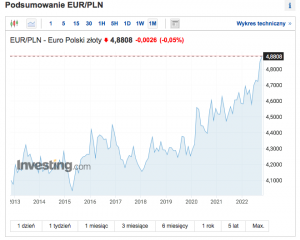

To oznaczałoby nie tylko konieczność podwyższenia oferowanych inwestorom odsetek, ale również spadek notowań złotego (z rynku wycofywaliby się inwestorzy zagraniczni, zamieniając polską walutę na dolary i euro) oraz w konsekwencji wyższą inflację (droższe towary importowane, paliwo i gaz).

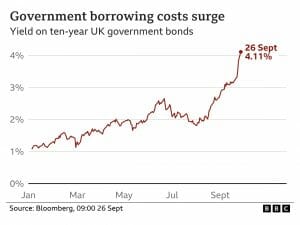

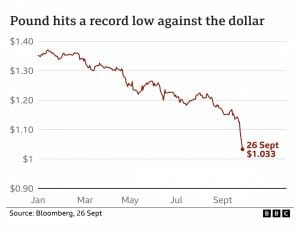

Zarysowany powyżej scenariusz jest scenariuszem light, czyli uwzględniającym tylko niepewność na rynkach, tak jak ostatnio w przypadku Wielkiej Brytanii. Tam nagła i nieoczekiwana propozycja rządu, żeby obniżyć podatki w gigantycznej kwocie 60 mld funtów, a ubytek dochodów budżetowych sfinansować z zaciągnięcia dodatkowego długu, spowodowała konieczność interwencji Banku Anglii na rynku obligacji skarbowych, o czym pisałem tu.

Ostatecznie po kilku dniach trwogi – osłabienia funta i wyprzedaży papierów skarbowych – sytuacja się ustabilizowała, ale kosztem deklaracji nowej premier Liz Truss, że rząd przyjrzy się jeszcze raz planowi obniżek podatków, a z niektórych punktów zrezygnuje.

Rząd znalazł się pod presją, bo oprocentowanie długu publicznego na okresy dwu- i pięcioletnie w poniedziałek 26 września (plan rządu został przestawiony w piątek 23 września) osiągnęło 4,5%, czyli było najwyższe od kryzysu finansowego z 2008 r., natomiast oprocentowanie obligacji powyżej 10 lat osiągnęło najwyższą wartość od kwietnia 2010 r.

Puchnie zadłużenie Polski, zapłacimy wyższe oprocentowanie?

Projekt budżetu na 2023 r. – tutaj opisywałem parametry projektu budżetu – to oczywiście głównie wielki plan dochodów i wydatków państwa. Dzięki wydatkom budżetu centralnego mamy w kraju inwestycje publiczne, szkoły, uczelnie, szpitale, administrację publiczną, policję i wojsko. Z kolei dla rynków finansowych budżet to jeden z najważniejszych parametrów pozwalających ocenić kondycję finansową państwa.

Według deklaracji resortu finansów budżet jest bezpieczny, mamy już zgromadzone środki na sfinansowanie potrzeb pożyczkowych budżetu na ten rok, a teraz Ministerstwo Finansów gromadzi już pieniądze na przyszły rok. Zgodnie z danymi Ministerstwa Finansów na rachunkach budżetowych znajduje się obecnie 126 mld zł.

Dlaczego potrzebujemy na sfinansowanie potrzeb pożyczkowych w 2023 r. aż 261 mld zł (to oficjalne szacunki MF, ekonomiści rynkowi podwyższają tę kwotę nawet do 390 mld zł), podczas gdy deficyt (czyli nadwyżka wydatków nad dochodami) ma wynieść „tylko” 68 mld zł? Bo obligacje emitowane są przez rząd na różne okresy i w różnym czasie wymagają wykupienia. Poza koniecznością pożyczenia kwoty wynikającej z wysokości jednorocznego deficytu budżetowego musimy „zorganizować” pieniądze na wykup od inwestorów wcześniej wyemitowanych papierów skarbowych.

Częściowo tymi inwestorami na rynkach jesteśmy my sami, czyli wszyscy, którzy zwabieni np. obligacjami indeksowanymi inflacją, kupują masowo detaliczne papiery skarbowe. W 2021 r. kupiliśmy obligacje detaliczne na kwotę 43 mld zł. W tym roku jest to już 47 mld zł, a do końca roku zostały jeszcze 3 miesiące. Obecnie zakup obligacji jest możliwy nie tylko za pośrednictwem PKO BP, ale również Banku Pekao, o czym pisaliśmy tutaj.

Zagraniczni inwestorzy uczestniczą w zaciąganiu długu w ok. 25%, z tym że chodzi tu o papiery skarbowe emitowane w walutach obcych. Papiery skarbowe, tzw. hurtowe, w złotych może kupić każda instytucja finansowa, kupują je zazwyczaj banki i fundusze inwestycyjne, również zagraniczne, które na taki zakup muszą wcześniej pozyskać na rynku polską walutę. Jeśli instytucje zagraniczne wycofują się z polskiego rynku obligacji, pozbywają się również złotego.

Ale można powiedzieć, że różne świadczenia, dodatki osłonowe, waloryzacje i tarcze antyinflacyjne, które pobieramy od „rządu” czy „państwa’, w dużym stopniu sami finansujemy naszymi pieniędzmi. Oczywiście – zdarza się, że kto inny płaci podatki, a kto inny otrzymuje świadczenia. Ale to już inna sprawa.

Dlaczego w budżecie rząd zaniża inflację?

Resort finansów pochwalił się ostatnio, że po 8 miesiącach tego roku w budżecie mamy… nadwyżkę w wysokości 27,5 mld zł (choć rząd planował deficyt). Dlaczego tak się dzieje? Przede wszystkim inflacja zwiększa dochody państwa z podatków, dużo większe są wpływy, przede wszystkim z podatku od dochodów firm – CIT, z VAT (rosną ceny towarów i usług, rośnie więc też nominalna kwota podatku) i PIT (w ostatnim okresie rosły wynagrodzenia pracowników, a od większych wynagrodzeń fiskus pobiera większy podatek PIT).

W budżecie na ten rok rząd zapisał wskaźnik inflacji średniorocznej na poziomie 3,3%, czyli kilkakrotnie mniej niż naprawdę ona w tym oku wynosi. Od wielu miesięcy wskaźnik inflacji jest dwucyfrowy, a obecnie raźno zmierza w stronę 20%. Różnica między inflacją szacowaną rok temu a realną podnosi kwoty uzyskane przez fiskusa z podatków.

Jeśli chodzi o budżet na 2023 r., rząd założył „konserwatywne” 9,8% inflacji średniorocznej. Jednak już teraz jest niemal pewne, że wskaźnik ten znów będzie niedoszacowany. Podobnie niedoszacowane są wskaźniki wzrostu gospodarczego, i na ten rok (4,6%) i na przyszły rok (1,7%). Jeśli wzrost będzie wyższy, zwiększy się baza potencjalnych wpływów z podatków

„Konserwatywne” planowanie wskaźników oznacza w kolejnych projektach budżetów – rozsądne, pozwalające na zachowanie stabilności finansów publicznych. Gorsze oczywiście byłyby budżety tzw. „napięte”, ze wskaźnikami zbyt optymistycznymi, np. z założoną zbyt wysoką inflacją lub zbyt wysokim wzrostem gosp. Zazwyczaj ministrowie finansów dbają o to, żeby te wskaźnik były nieco niższe. Daje to ministrowi finansów poduszkę bezpieczeństwa – łatwiej mu zarządzać budżetem.

Problem polega na tym, że w tym roku państwowy budżet jest kompletnie oderwany od rzeczywistości. I taki jest też projekt budżetu na przyszły rok. Jednak dla rządu takie oderwanie od rzeczywistości może być wygodne. Trochę co innego uchwala bowiem parlament w czasie prac nad budżetem, a czym innym – większymi kwotami – dysponuje potem realnie rząd, który może ogłaszać kolejne pakiety wsparcia, tarcz, dodatków, świadczeń.

Rząd ma jeszcze jeden powód do zadowolenia. Oprócz zaniżonych wskaźników, które ustawią na wyższym poziomie wpływy z podatków, mamy jeszcze dodatkowe wpływy z wydatków Ukraińców przebywających w naszym kraju. Według danych firmy Personnel Service Ukraińcy wydali w Polsce w I półroczu tego roku dwa razy więcej pieniędzy niż rok temu, czyli 2,1 mld zł.

Ale nie tylko Ukraińcy wydawali pieniądze w Polsce w tym roku. Również inni cudzoziemcy, Niemcy, Czesi, Słowacy, Litwini. Sąsiedzi z krajów posiadających euro kupowali przede wszystkim tańsze niż u nich produkty żywnościowe i paliwo. W I półroczu tego roku zostawili ogółem u nas ok. 16,5 mld zł (wzrost o 77%). Te wydatki utrzymają się na pewno również w 2023 r.

Ile pieniędzy rząd wydaje „na boku”, poza budżetem?

Uchwalony i opublikowany budżet jest dokumentem sztywnym, nie dopuszcza zmian w wydatkach, więc rząd coraz częściej korzysta z innych form wydawania pieniędzy. „Wyciekanie” wydatków poza budżet państwa zaczęło się wiele lat temu, ale w czasie pandemii uzyskało urzędowy placet i jest twórczo rozwijane.

Część wydatków na tarcze antyinflacyjne i programy wsparcia dla wyborców realizowana jest z funduszy pozabudżetowych. Nie wszystkie wydatki „rządowe” pochodzą z budżetu, który – jako projekt ustawy – musi być przyjęty przez Sejm. To oznacza, że część wydatków państwa jest poza kontrolą parlamentu.

I nie chodzi tu o budżety samorządów, które finansują wiele zadań publicznych – część wydatków na zdrowie, edukację i infrastrukturę i administrację. Chodzi o finansowanie wydatków tzw. centralnych poprzez instytucje takie jak Polski Fundusz Rozwoju (PFR), który realizuje takie programy jak – Tarcza Finansowa 1.0 i 2.0.

Jakie to kwoty? Z programu Tarcza Finansowa PFR 1.0 dla mikro, małych i średnich firm PFR przekazał wsparcie w postaci subwencji finansowych na 60,5 mld zł. A Tarcza Finansowa 2.0 to wsparcie finansowe o wartości dotąd ok. 7 mld zł, a docelowo 13 mld zł w postaci subwencji umarzalnych nawet do 100% dla firm, które musiały ograniczyć lub zamknąć działalność ze względu na Covid-19.

Z kolei Bank Gospodarstwa Krajowego pożycza ogromne kwoty firmom i instytucjom na różne cele gospodarcze ujęte w ramy wielu programów i funduszy, np. funduszu kolejowego, drogowego, Covid-19 – tutaj pełen spis programów i funduszy. Łączna kwota samego Funduszu Przeciwdziałania Covid-19 w BGK to ponad 140 mld zł. BGK finansuje też np. dotacje dla gmin na budowę mieszkań, w tym i ubiegłym roku po ok. 13 mld zł.

Łączna pomoc BGK i PFR na przeciwdziałanie pandemiczne na koniec 2021 r. wyniosła 230 mld zł, czyli ok. 9% PKB. Skąd BGK i PFR mają na to środki? Emitują głównie obligacje, które są gwarantowane przez Skarb Państwa, choć nie wchodzą formalnie w skład deficytu budżetowego. W czasie pandemii obligacje BGK skupował NBP, ale była to wyjątkowa sytuacja. Zadłużenie tych instytucji jest raportowane do Eurostatu i wchodzi w skład szeroko rozumianych finansów publicznych, ale – nie budżetu.

Taki sposób finansowania zadań jest na pewno wygodny dla rządu, jednak może zaciemniać obraz sytuacji finansów państwa. Nie wiemy dokładnie, jakie państwo zaciągnęło w naszym imieniu długi, a budżet państwa staje się dokumentem nieco kadłubkowym.

Jeśli poziom tej niewiedzy czy niepewności co do finansów państwa będzie zbyt duży i wywoła zaniepokojenie na rynkach finansowych, efekty mogą być poważne i może dojść do wyprzedaży polskiego długu i ucieczki od złotego. Jak to się kończy – w wersji light – pisałem na początku tekstu. W wersji hard – mamy przypadki krajów Ameryki. Łacińskiej z potężnymi kryzysami budżetowo-walutowymi i załamaniem gospodarczym, a nawet bankructwem krajów.

Nasze szczęście, że Komisja Europejska zezwoliła na bardziej elastyczne podejście do finansów publicznych w czasie pandemii, co miało pomóc w szybkim uporaniu się z kryzysem. Jednak uczynienie z tej nadzwyczajnej sytuacji normy budżetowej może być uznane przez rynki za nadużycie i próbę ukrycia np. prawdziwej skali deficytu czy długu publicznego.

Ile rząd wydaje, żeby walczyć z objawami inflacji?

W tym miejscu pojawia się pewien problem, bo środków walki z inflacją, a jeszcze nie skończyła się walka z pandemią, jest sporo i można się w gąszczu programów i tarcz zagubić. Tym bardziej, że budżet obejmuje tylko część z nich. Jeśli pisałem wcześniej, że być może w tym roku deficyt budżetu państwa będzie mniejszy niż planowany na kwotę 30 mld zł (głównie dzięki inflacji, czyli „ukrytemu” podatkowi, który płacimy np. w sklepach), to rząd musi upchnąć gdzieś nieplanowane wcześniej wydatki, a tych jest sporo i budżet już tu nie pomoże.

Są to wręcz wydatki – na ten i kolejny rok – astronomiczne. Oto krótki spis tego, co rząd dodatkowo może wydać z naszych pieniędzy, żeby zrefundować nam koszty inflacji, za którą sam jest częściowo odpowiedzialny:

- tarcza antyinflacyjna (niższe podatki na prąd, gaz, benzynę i artykuły spożywcze) – do końca tego roku ok. 30 mld zł;

- ustawowa waloryzacja płac: 3-4 mld zł w 2022 r. podobna kwota w przyszłym roku;

- dodatek węglowy: 11,5 mld zł, razem z ograniczeniem wzrostu taryf na ciepło do 40% – 55 mld zł;

- tarcza energetyczna (dopłaty do cen energii): 26 mld zł, ale ma być finansowana z podatku od nadzwyczajnych zysków;

- wsparcie dla firm energochłonnych: 5 mld zł (w 2023 r. – 8 mld zł);

- dopłaty do taryf gazowych – 9 mld zł (będą obowiązywały do 2027 r.);

- 14. emerytura (z Funduszu Przeciwdziałania Covid-19, który finansowany jest z obligacji emitowanych przez BGK) – w 2022 r. ok. 11,4 mld zł (w niektórych wypowiedziach polityków rządu pojawiły się też sygnały o możliwej 15. emeryturze w 2023 r.);

- niewykluczona jest także w roku wyborczym inflacyjna waloryzacja programu 500+.

W sumie mamy nawet 120-130 mld zł. Źródła finansowania tych wydatków są różne. Nie jest to wyłącznie budżet państwa. Częściowo to zysk NBP (osiągany głównie dzięki spadkowi wartości złotego), sprzedaż uprawnień do emisji CO2 (pieniądze trafiają do budżetu państwa), środki pochodzące z nowego – jeszcze nieuchwalonego, szczegóły mamy poznać dopiero za jakiś czas – podatku od tzw. nadzwyczajnych zysków, który w pierwotnych deklaracjach resortu aktywów państwowych miał przynieść ok. 17,5 mld zł.

Do tego dochodzą oczywiście jeszcze ekstra-wydatki na wojsko, których nikt nie kwestionuje, oby tylko faktycznie zwiększyły nasze bezpieczeństwo. Budżet jest na to zbyt ciasny. Rząd powołał więc w ub. roku Fundusz Wsparcia Sił Zbrojnych (FWSZ), ulokowany przy BGK. Wśród źródeł jego finansowania są środki z emisji obligacji, w tym BGK, wpłaty z budżetu państwa oraz wpłaty z zysku NBP. Resort finansów podawał ostatnio, że na koniec 2023 r. zadłużenie funduszu wzrośnie do 54,8 mld zł, a w 2024 r. do 97,6 mld zł. Dwa lata później – do 194,2 mld zł.

Tak jak wspominałem wcześniej w czasie pandemii obligacje emitowane przez BGK skupował NBP. Prezes NBP pytany o możliwość powtórzenia tego manewru zadeklarował, że to już niemożliwe. NBP walczy z inflacją, a luzowanie ilościowe jest działaniem przeciwnym. Poza tym – niezgodnym z ustawowymi zadaniami banku centralnego w Polsce.

Czy tak szybkie zadłużanie się może być niebezpieczne?

Czy teraz kogoś dziwi, że polski rząd będzie musiał w przyszłym roku sprzedać obligacje za 261 mld zł? A to tylko obligacje Skarbu Państwa, bez dodatkowego długu zaciąganego np. przez PFR i BGK. Czy taka skala zadłużania się będzie niebezpieczna?

Wystarczy wspomnieć, że w 2023 r. koszty samych odsetek od długu w budżecie centralnym wyniosą dwa razy więcej niż te planowane w roku obecnym. A z kolei koszty planowane na 2022 r. zostaną znacznie przekroczone. To wynik wzrostu stóp procentowych w ciągu ostatnich 12 miesięcy, ale też wynik zwiększania wydatków. Budżet puchnie.

Przez kilka ostatnich lat koszty odsetek od długu wynosiły corocznie ok. 30 mld zł, a ponieważ jednocześnie rósł PKB, relacja kosztów obsługi zadłużenia do PKB nawet spadała. W tym roku koszty wyniosą jednak ok. 50 mld zł, a na przyszły rok planowany jest skokowy wzrost do 66 mld zł, i nie wiadomo, czy nie wyniesie on realnie więcej. Jak dużo – przekonamy się w przyszłym roku. Będzie to zależało i od poziomu stóp proc. i od słabości złotego. A koszty obsługi długu to już w tym roku ok. 2% PKB.

Widać też z porównania kwoty deficytu budżetowego i kosztów obsługi długu, że właściwie cały deficyt budżetowy w 2023 r. będzie służył do sfinansowania odsetek od zgromadzonego przez lata długu. W ciągu kilku ostatnich lat te koszty wzrosły ponadtrzykrotnie. Wystarczy wspomnieć, że rentowność 10-letnich obligacji Skarbu Państwa wynosi dziś ponad 7% (przez pewien okres przebijała nawet poziom 8%) i w ciągu tego roku wzrosła o ok. 5 pkt proc. Jeszcze w lecie 2021 r. rentowność benchmarkowych 10-latek wynosiła ok. 1,8%.

Podobnie zresztą dzieje się z naszymi prywatnymi kredytami. Musimy płacić coraz wyższe raty, a w przypadku kredytów frankowych dodatkowym kosztem jest wyższy kurs franka szwajcarskiego.

Cały polski dług to już niemal 1,2 bln zł (dane Ministerstwa Finansów po II kwartale 2022 r.). W ciągu jednego tylko kwartału nasz dług wzrósł o 3,4%! Wystarczy policzyć sobie systematyczny wzrost długu przez kilka kolejnych kwartałów po 3,4%, a od wyższej kwoty będą to coraz większe pieniądze.

Gdzie będzie granica naszego zadłużenia? Tego na razie nie wiemy. Rząd optymistycznie podaje, że nie przekraczamy wskaźników zadłużenia. Ale pamiętajmy, że przed kryzysem finansowym 2008-2009 też byliśmy optymistami, a potem rząd musiał zlikwidować część obligacyjną OFE (zabrana wtedy kwota to ok. 150 mld zł), żeby pokryć gigantyczne deficyty kryzysowe.

„Sprawdzam” następuje czasem niespodziewanie. Jeśli pojawia się nieufność inwestorów i dramatycznie rosną rentowności długu, a kurs waluty leci w przepaść, to dosyć szybko może okazać się, że do obrony np. złotego nie wystarczają nawet rezerwy banku centralnego. Wtedy niektóre państwa zwracają się po pomoc np. do MFW, ale… tego chyba nie chcemy. Lepiej więc trzymać finanse publiczne i dług w ryzach. To będzie lepsze też dla polskiego złotego, który nie ma się ostatnio najlepiej:

Po dzisiejszej debacie sejmowej projekt ustawy budżetowej trafi do prac w Komisji Finansów Publicznych i komisjach sejmowych. Następnie odbędzie się kolejna debata i głosowanie w Sejmie, czyli uchwalenie ustawy budżetowej (w połowie grudnia). Ustawa trafia wtedy do Senatu. Ani Sejm, ani Senat nie mogą zmieniać kwoty deficytu budżetowego, to jest decyzja rządu. Na końcu tej drogi jest podpisywana przez Prezydenta i publikowana w Dzienniku Ustaw. Jest na to czas do końca stycznia 2023 r.

Źródło zdjęcia: Pixabay