Wojna w Ukrainie przyczyniła się do tego, że ceny surowców poszły w górę. A jeszcze bardziej w górę poszły ceny produktów, które są z nich wytwarzane, np. ciepła, prądu, paliwa. Firmy energetyczne i koncerny paliwowe zarabiają krocie, ale rządy potrzebują pieniędzy na osłonowe działania dla konsumentów. W Polsce mają to być np. dopłaty do ceny węgla (3000 zł na gospodarstwo domowe) oraz utrzymanie urzędowych cen prądu i gazu dla odbiorców indywidualnych (dużo niższych od cen rynkowych) nawet przez kilka lat. Skąd na to pieniądze? Politycy wymyślili: windfall tax, czyli podatek od nadmiarowych zysków. Ale czy to sprawiedliwe?

Prezes Urzędu Regulacji Energetyki – jak doniósł OKO.Press – wysłał do premiera pismo, w którym ostrzega przed gigantycznym wzrostem cen prądu i gazu. Powód? Ogromne ceny na rynku, które oznaczają, że firmy energetyczne produkujące prąd i gaz będą mogły żądać od państwowego regulatora zaakceptowania wyższych cen taryf dla klientów końcowych.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Firmy energetyczne kupują od kopalń węgiel po cenach z długoterminowych kontraktów, ale prąd z tego węgla sprzedają po cenie rynkowej. To oznacza, że rozjazd między ceną surowca a ceną produktu się rozjeżdża, a koncerny energetyczne notują wielomiliardowe zyski. Tak samo sytuacja wygląda w przypadku producenta paliw Orlenu. Cena ropy naftowej też poszła w górę, ale dużo bardziej poszły w górę ceny paliw. Orlen ma kolosalne zyski z przerobu ropy (choć marży detalicznej nie zwiększył).

Polski rząd planuje ograniczać wzrosty cen prądu i gazu dla gospodarstw domowych. Problem jest także z cenami węgla, którego w Polsce na razie brakuje (chociaż z naszych wyliczeń wynika, że raczej jest to wynikiem paniki popytowej niż strukturalnego niedoboru). Rząd planuje dopłacać po 3000 zł gospodarstwom domowym, żeby mogły kupić węgiel. Ma to kosztować 11-12 mld zł.

Skąd brać na to wszystko pieniądze? Niektóre rządy europejskie wdrożyły specjalne podatki, m.in. tzw. windfall tax, czyli podatek od nadmiarowych zysków. Angielską nazwę tej daniny słowniki najczęściej tłumaczą jako „podatek nadzwyczajny”, czasami jako „podatek od zysków nadzwyczajnych” lub „podatek od nieoczekiwanego przypływu gotówki/zysków”. Czy Robin Hood wyszedł z lasu z łukiem i ma ambicje zmiany prawideł świata, w tym ekonomii? Jakie to może mieć implikacje dla naszych finansów?

Wszyscy, którzy mają cokolwiek wspólnego z rynkiem kapitałowym, będą mieli wątpliwości: skoro spółki giełdowe są powołane do maksymalizowania zysku dla akcjonariuszy, to dlaczego państwo ma w to ingerować? Może to robić, ale w przypadku spółek państwowych, nienotowanych na giełdzie.

Windfall tax? Nic nowego. My to już mieliśmy (i mamy)

Czy taki „skok na kasę” to coś nowego? W zasadzie nie. Podobna do windfall tax jest danina płacona przez firmy górnicze. Nie trzeba daleko szukać, żeby mieć przykład z krajowego podwórka. W marcu 2012 r. została uchwalona ustawa o podatku od niektórych kopalin – dotyczy ona wydobycia miedzi i srebra. A zatem odczuwają ją akcjonariusze KGHM, giełdowej spółki, w której blisko 32% głosów na walnym zgromadzeniu (WZA) ma Skarb Państwa (SP). Regulacja zwiększa koszty prowadzenia biznesu operacyjnego za sprawą podatku, pomniejszając jednocześnie wypracowywane zyski, a także zdolność do wypłaty dywidendy.

Jeszcze w 2011 r. KGHM przeznaczał na dywidendę połowę wygenerowanego zysku. Później już było coraz gorzej. Wskaźnik wypłaty dywidendy w stosunku do wypracowanego zysku istotnie spadł w kolejnych latach. Lata 2017-2019 to klęska nieurodzaju pod tym względem. KGHM przestał się dzielić zyskami z akcjonariuszami w postaci dywidendy. Z tzw. podatkiem miedziowym jest tak, że daleko mu do powszechnego rozumienia tymczasowości. W końcu wybiła mu już dekada.

W wielu przypadkach windfall tax wspólną cechą jest to, że wprowadza się je w szczególnych okolicznościach – na przykład z powodu kryzysów ekonomiczno-społecznych, które mają związek nierzadko z konfliktami zbrojnymi. W burzliwej historii Polski XX wieku dwukrotnie dochodziło do wdrożenia windfall tax w takim otoczeniu.

W lutym 1919 r. Józef Piłsudski, Naczelnik Państwa wydał dekret w sprawie wprowadzenia podatku od zysków wojennych. „Wprowadzenie tego podatku przedstawia się, bez potrzeby bliższego uzasadnienia, jako najbardziej usprawiedliwione, gdyż słuszność wymaga, aby ci, którzy wskutek wojny osiągnęli nadzwyczajne zyski lub dochody, przyczynili się w odpowiednio wyższym stosunku niż inni współobywatele do pokrycia wzmożonych wskutek wojny potrzeb Państwa” – brzmiało ratio legis tej regulacji.

Windfall tax obejmował osoby prawne i fizyczne. Opodatkowaniu daniną podlegała ta część czystego zysku (osoby prawne) lub dochodu (osoby fizyczne) uzyskanego w okresie od 1 sierpnia 1914 r. do 31 grudnia 1918 r., która przewyższała przeciętny zysk/dochód wygenerowany w latach pokoju (przed I Wojną Światową). Dla osób prawnych pod uwagę był brany przeciętny zysk z ostatnich trzech lat pokoju. Dla osób fizycznych uwzględniany był dochód ze wszystkich źródeł w wysokości przekraczającej dochód z 1913 r. lub na żądanie podatnika dochód z trzech ostatnich lat pokoju.

W obu przypadkach stopa podatkowa była progresywna. Osoby prawne płaciły windfall tax widełkowo – minimalny wynosił 10% dla nadwyżki zysku ponad średnią wynoszącą do 10% kapitału zakładowego, a maksymalny wynosił 60% dla nadwyżki zysku ponad średnią przekraczającą 30% kapitału zakładowego.

Dość podobnie podatek został skonstruowany dla osób fizycznych. Nadwyżka dochodu ponad przeciętną w kwocie do 10 000 marek była obciążona 5% daniną, a maksymalnie nadwyżkę ponad średnią w kwocie ponad 1 mln marek opodatkowaną stopą 70%. Podatek był płatny w trzech półrocznych ratach. Dla zobrazowania sytuacji dodam, że w grudniu 1919 r. za dolara amerykańskiego trzeba było zapłacić 120 marek polskich, a pół kilograma chleba w Warszawie w 1918 r. kosztowało 3 marki polskie.

Z kolei w kwietniu 1945 r. pojawił się dekret o nadzwyczajnym podatku od wzbogacenia wojennego. Podstawę opodatkowania stanowiła nadwyżka majątku powstała pomiędzy 31 sierpnia 1939 r. a 30 czerwca 1945 r. Danina była progresywna i podlegało jej wzbogacenie przekraczające 100 000 zł. Minimalna stawka wynosiła 15% podstawy opodatkowania dla wzbogacenia się ponad 100 000 zł, a maksymalna – 75% podstawy opodatkowania powyżej 2 mln zł. W sierpniu 1945 r. jeden dolar amerykański był warty 100 zł. W czerwcu 1945 r. chleb na kartki kosztował 0,75-1,50 zł, a kupowany na wolnym rynku 45-50 zł.

Dodatkowy podatek? Wojna to tylko pretekst

Od 24 lutego trwa agresja rosyjska na Ukrainę. W odróżnieniu od przypadków sprzed wielu lat Polska nie jest dotknięta bezpośrednio skutkami działań wojennych. Czas jest jednak szczególny, stąd idea windfall tax przeżywa renesans.

Komisja Europejska (KE) w ramach inicjatywy REPowerEU wezwała na początku marca państwa członkowskie do rozważenia tymczasowych środków podatkowych od nadzwyczajnych zysków. KE uważa, że uzasadnione ze względu na sytuację na rynku energetycznym może być wprowadzenie na określony czas podatku od producentów energii elektrycznej, którzy nie są uzależnieni od paliw kopalnych. Nie jest to propozycja wdrożenia daniny obowiązującej na obszarze UE. Jest to raczej oświadczenie, które popiera zastosowanie tego narzędzia, o ile państwo członkowskie zdecyduje się na nie.

W nieco innym tonie wiosną tego roku wypowiadała się OECD. „Dobrze skonstruowane i należycie ukierunkowane wsparcie fiskalne mogłoby osłabić negatywny wpływ [mój przypisek – wojny rosyjsko-ukraińskiej] na wzrost gospodarczy, oddziałując jednocześnie na inflację, choć nieznacznie. W niektórych państwach tego typu wsparcie można by było sfinansować z opodatkowania nieoczekiwanych zysków” – wyjaśnili eksperci organizacji.

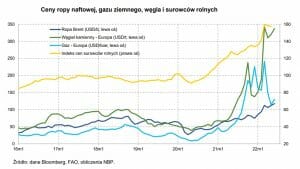

Generalizując nieco, można stwierdzić, że wojnie za miedzą towarzyszy nasilenie się szoku surowcowego, którego źródeł można szukać wiele kwartałów wstecz. To nie jest tak, że za sprawą agresji rosyjskiej doszło do poważnego zachwiania bilansu podażowo-popytowego na rynku towarowym.

Genezy raczej należy upatrywać w splocie mnóstwa czynników, których ostatnią odsłoną była m.in. mało ortodoksyjna polityka banków centralnych, nader optymistyczne zapatrywanie się na przyszłość przez konsumentów i korporacje, niedoszacowanie kosztu i wpływu na „nieczyste” sektory transformacji globalnej na niskoemisyjne źródła energii, pandemia koronawirusa połączona z zakłóceniami, a czasem nawet paraliżem, łańcuchów dostaw.

Putin i zachodni przywódcy europejscy, z których niektórzy zrobili potężną woltę w swoim dotychczas naiwnym rozumowaniu, stawiającym na politykę „ugłaskiwania”, dorzucili do tej układanki trochę ognia. Tylko tyle.

Ceny wybranych surowców od 2016 r. (Źródło: Projekcja inflacji i wzrostu gospodarczego Narodowego Banku Polskiego – lipiec 2022)

Podatek budzi wątpliwości od samego początku. Krytycy rozwiązania zwykle przywołują dwa argumenty. Po pierwsze, podstawa opodatkowania nie jest skonstruowana w taki sposób, aby wyłącznie uchwycić nadzwyczajne zyski wygenerowane w wyniku gwałtownego wzrostu cen energii i ropy. Po drugie, niektóre podmioty z branż objętych działaniem regulacji stosują instrumenty finansowe (derywaty), czyli mówiąc żargonowo „hedżują się”, których celem jest zabezpieczenie przed niepożądanymi wahaniami cen.

Tak wygląda windfall tax w Europie. W kilku krajach już działa!

Niektóre kraje europejskie, m.in.: Włochy, Hiszpania, Wielka Brytania i Węgry, wprowadziły już windfall tax do swoich systemów podatkowych w ostatnim czasie. Czy Polska będzie kolejnym takim krajem?

Włochy wprowadziły specjalną składkę od dodatkowych zysków osiągniętych przez podmioty włoskiego sektora energetycznego w celu sfinansowania obniżki cen energii dla przedsiębiorstw i konsumentów. Podatek ma zastosowanie do różnicy między wartością dodaną ustaloną zgodnie z włoskimi przepisami o VAT za okres kwiecień-kwiecień 2021-2022 a podobnym okresem rok wcześniej. Od tej różnicy (dodatniej) pobierany jest windfall tax według stawki 25%.

Windfall tax dotyczy firm, które prowadzą następujące rodzaje działalności we Włoszech: produkcja energii elektrycznej, metanu, wydobycie gazu ziemnego, sprzedaż energii elektrycznej, metanu i gazu ziemnego, a także produkcja, dystrybucja i handel produktami naftowymi.

Dotyczy to również przedsiębiorstw importujących energię elektryczną, gaz ziemny, metan lub produkty naftowe w celu ich późniejszej sprzedaży, ale nie dotyczy przedsiębiorstw organizujących i zarządzających platformami wymiany energii elektrycznej, gazu, certyfikatów środowiskowych i paliw. Nie ma zwolnień dla podmiotów działających w sektorze odnawialnych źródeł energii.

Wcześniej sprawą zajęły się hiszpańskie władze. Regulacja w sprawie windfall tax przyjęta została 15 września 2021 r. Obowiązywała ona do 30 czerwca 2022 r. Dotyczyła dostawców energii niezależnie od sektora, w którym działają (w tym energia wiatrowa, fotowoltaiczna i hydro). Niektóre zakłady zostały wyłączone z zakresu regulacji. Były trzy typy takich obiektów: obiekty, które są objęte specjalnym regulowanym systemem wynagrodzeń (dotowane aktywa odnawialne), obiekty zlokalizowane poza terenem Półwyspu Iberyjskiego i o łącznej mocy zainstalowanej do 10 MW.

Podatek pierwotnie dotyczył dostawców energii bez względu na zastosowaną metodę rozliczania cen. Nieistotne było, czy dostawcy sprzedawali ją w oparciu o ceny z rynku spot (bieżące – codziennie zmieniające się) czy na bazie kontraktów ze stałą ceną, a zatem najczęściej zawartych przed hossą w segmencie nośników energii. Drugi rodzaj dostawców „ukarano” za zyski, których nijak nie dało się „dopasować” do korzyści z hossy, bo tych korzyści zwyczajnie nie było.

W końcu hiszpański prawodawca zreflektował się i zmodyfikował regulację. Wyłączył z jej zakresu m.in. umowy o stałej cenie, która nie jest indeksowana do ceny na rynku kasowym (bieżącej). Cel polegający na zainkasowaniu podatku w odpowiedniej wysokości nie został osiągnięty, ponieważ ok. 80-90% energii w Hiszpanii jest sprzedawane w ramach kontraktów ze stałą ceną, które zostały zawarte przed surowcową hossą.

Niedawno rząd hiszpański zapowiedział dodatkowy podatek dla firm energetycznych na 2023 r. Szczegóły inicjatywy nie zostały jeszcze oficjalnie ogłoszone, ale według informacji przedostających się do przestrzeni publicznej, władze rozważają zwiększenie CIT dla sektora o 10 punktów procentowych (ogólna stawka wynosi 25%) lub wprowadzenie specjalnego podatku (poza CIT).

Nad windfall tax pracują też Brytyjczycy, a ich wysiłek zmierza do finiszu. 26 maja 2022 r. rząd ogłosił podatek z tytułu zysków z energii. Ma być ona pobierana od firm wydobywających ropę naftową i gaz ziemny w Wielkiej Brytanii. Regulacja będzie obowiązywać tak długo, jak rząd nie uzna, że ceny tych nośników nie powróciły do znormalizowanych historycznie poziomów – wbudowana w nią jest klauzula wygaśnięcia sięgająca grudnia 2025 r.

W regulację wbudowana jest zachęta inwestycyjna. Firmy mogą otrzymać 91,25 pensów ulgi podatkowej na każdego 1 funta wydanego na wydobycie z nowych złóż ropy i gazu. Dodatkowo podczas konsultacji społecznych rząd zgodził się na umożliwienie spółkom sektora m.in. odliczania od windfall tax kosztów likwidacji starych złóż.

Podatek jest mimo wszystko pokaźny. Wynosi 25%, zasadniczo od tych samych zysków, które już podlegają brytyjskiemu CIT i dodatkowej daninie za wydobycie ropy naftowej i gazu, podnosząc całkowitą efektywną stawkę podatkową do 65%. To może nie być koniec „strzyżenia” niektórych firm. Rząd Zjednoczonego Królestwa zastanawia się nad poszerzeniem katalogu podmiotowego o sektor wytwarzania energii.

W naszym regionie na wprowadzenie windfall tax zdecydowali się także m.in. Węgrzy. Firmy paliwowe są obciążone 25% podatkiem od różnicy między ceną ropy naftowej typu Brent i typu Ural (tzw. dyferencjał), na której opiera się gospodarka węgierska, importująca surowiec z Rosji. Przez lata dyferencjał utrzymywał się na poziomie maksymalnie 3-4 dolarów za baryłkę na korzyść typu Brent. Od wybuchu wojny w Ukrainie różnica między oboma gatunkami drastycznie pogłębiła się. Od schyłku marca przekracza 30 dolarów.

65% to z kolei propozycja nie do odrzucenia dla firm energetycznych związanych z przesyłem. Podstawą opodatkowania jest przychód z ilości energii wprowadzonej do sieci, pomniejszony o ilość energii subsydiowaną przez system państwowy. 31% danina obowiązuje dla firm wytwarzających i handlujących energią. Podstawą jest tutaj z kolei zysk spółki przed opodatkowaniem.

Ofensywa legislacyjna Madziarów jest nie w smak wielu firmom, gdyż obniża ich rentowność. W swoim niepowtarzalnym stylu decyzję węgierskiego rządu skomentował Ryanair, który określił ją jako więcej niż głupią. Spółka już oznajmiła, że nowe obciążenie podatkowe zamierza przenieść na klientów i dolicza do ceny biletu dodatkową opłatę. Kto nie chce ponosić tego kosztu, temu anuluje się rezerwację.

Być może nieco wyzywająca postawa Ryanair wynika też z tego, że zgodnie z szacunkami Concorde Research ten podniebny przewoźnik miał zabezpieczone dostawy 80% paliwa lotniczego w okresie kwiecień-wrzesień 2022 po sztywnej cenie ok. 645 dolarów/mT (za tonę metryczną). Dla porównania WizzAir, linia z węgierskim rodowodem, zabezpieczyła w tym terminie 20% dostaw paliwa po sztywnej cenie ok. 1140 dolarów. A obecny koszt paliwa wynosi ponad 1200 dolarów/mT. Kto przy takich parametrach finansowych zostanie bardziej dotknięty windfall tax?

Janosikowe, czyli jak będzie wyglądał polski podatek od nadmiarowych zysków?

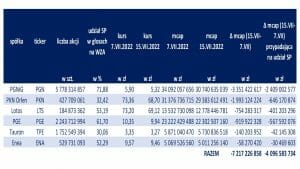

Z doniesień mediów widać, że w ramach rządu toczy się dyskusja o zasadności wdrożenia windfall tax w naszym kraju. Opinie na ten temat, jakie można przeczytać, są zróżnicowane, choć w ostatnim czasie można mieć wrażenie, że szala poglądów przeważa się w kierunku wprowadzenia podatku. Zmiana kursów firm energetycznych z istotnym udziałem Skarbu Państwa tylko w dniach 8-15 lipca 2022 r. pokazuje skalę strachu przed windfall tax.

Uwadze zwolenników idei wprowadzenia windfall tax z pewnością nie umknęły „tłuste” zyski, jakie uzyskały polskie przedsiębiorstwa znacznych rozmiarów (powyżej 50 pracowników) w pierwszym kwartale 2022 r. Z danych opublikowanych przez GUS wynika, że zysk netto firm niefinansowych w tym okresie wyniósł 69,4 mld zł i był wyższy o 47% niż rok temu.

Wyniki za okres kwiecień-czerwiec (II kwartał) nie są jeszcze znane. Festiwal wynikowy dość wcześnie zaczną spółki paliwowe – PKN Orlen ujawni raport z danymi za drugi kwartał 5 sierpnia, Lotos 11 sierpnia, a PGNiG 18 sierpnia. We wrześniu dołączą do nich firmy energetyczne (Tauron, Enea i PGE). Zdaniem analityków drugi kwartał był co najmniej dobry dla spółek giełdowych. Prawdopodobnie sporo lepszy niż poprzedni dla niektórych z nich (np. paliwa). Zwłaszcza jeżeli uwzględni się fakt, że wojna wybuchła 24 lutego, a zatem nieco po połowie pierwszego kwartału.

Z tych powodów spodziewam się, że do większej intensyfikacji dyskusji na temat polskiego windfall tax dojdzie w okolicach września. Sezon urlopowy będzie zmierzał ku końcowi, poznamy osiągnięcia firm w drugim kwartale, a decydenci zajmą się sprawą na poważnie, bo zostanie już niewiele czasu do nastania chłodnej pory roku.

W zasadzie możliwe są dwa rozwiązania. Jest to dylemat z cyklu „albo-albo”, czyli wprowadzamy windfall tax lub nie. Moim scenariuszem bazowym jest wprowadzenie podatku. Zakładam, że podatek nie będzie przychodowy, obciążone zostaną zyski przed opodatkowaniem. Nie spodziewam się, żeby stawka podatkowa była niska (rzędu kilku procent) albo bardzo wysoka (solidne kilkadziesiąt procent). Intuicja podpowiada mi, że wyniesie on jakieś 20-25%, bo to raczej typowy przedział głównego nurtu europejskiego.

Głębszej refleksji, co jest tak naprawdę „zyskiem nadzwyczajnym” i jak to dokładnie policzyć, nie spodziewam się. Prawdopodobnie będzie to uzasadniane, że trudno – o ile w ogóle da się – to policzyć. Dlatego zapadnie decyzja arbitralna. Nie sądzę, żeby doszło do jakiegoś odniesienia się do wskaźników referencyjnych – np. wzorem węgierskim do dyferencjału Brent/Urals, bo polskie spółki paliwowe są solidnie zdywersyfikowane, a ponadto „nie wiszą na klamce” u Rosjan jak niektóre kraje regionu. Ropa gatunku Urals stanowi ok. 60-70% przerobu Lotosu i ok. 35% PKN Orlen.

Podatek może mieć charakter retrospektywny – będzie działał wstecz np. od początku 2022 r., od dnia inwazji rosyjskiej na Ukrainę lub od końca czerwca 2022. Okres obowiązywania nowej regulacji potrwa maksymalnie 2 lata podatkowe – 2022 i 2023 (z ewentualnym półrocznym przesunięciem i wejściem częściowym w 2024 r., gdyby obowiązywał on od końca czerwca 2022). Najlepiej gdyby w przepisach była furtka, że w sytuacji uspokojenia się sytuacji na rynkach surowcowych można byłoby skrócić czas funkcjonowanie daniny.

Jakie firmy zostaną nią objęte, pozostaje zagadką. Z dotychczasowych wypowiedzi decydentów wynika, że chodzi o spółki Skarbu Państwa z sektora paliwowo-energetycznego. Pewnie chodzi przede wszystkim o PKN Orlen, Lotos i PGNiG. Czy inicjatywa sięgnęłaby dalej – po kompleks wytwarzania, handlu i przesyłu energii? Może.

W mojej ocenie sensownym rozwiązaniem jest to, żeby – wzorem brytyjskim – nasz ustawodawca zerknął łaskawym okiem na możliwość długoterminowego rozliczenia daniny w postaci ulg inwestycyjnych. Bliskie jest mi rozwiązanie, że dla firm inwestujących w technologie emitujące dużo gazów cieplarnianych na każdego złotego uiszczonego w postaci windfall tax przypadałaby ulga inwestycyjna, rozłożona proporcjonalnie na 5 lat, w wysokości 80 groszy.

Dla firm, które stawiają na technologie niskoemisyjne (np. źródła odnawialne), ten współczynnik powinien być sporo wyższy, być może nawet powyżej jedności. Gdyby działaniem regulacji były również objęte firmy wytwarzające i dystrybuujące energię, to taka ulga mogłaby zmotywować do inwestycji w modernizację sieci przesyłowych, które nie są zdolne w pełni do odbioru energii generowanej przez instalacje fotowoltaiczne gospodarstw domowych.

Dlaczego windfall tax może być niedobrym pomysłem?

>>> Nowy podatek „okrada” przyszłych emerytów. Windfall tax nie jest doskonałym narzędziem, gdyż nie zabezpieczy interesów wszystkich. Radości gospodarstw domowych towarzyszyć będzie smutek inwestorów giełdowych, którzy na przykład posiadają konta IKE i IKZE. A tam na pewno znajdują się aktywa powiązane z firmami, których może dotyczyć danina. Według danych KNF na koniec 2021 r. takich kont było ok. 1,3 mln. Do tego dochodzą inwestorzy, którzy posiadają aktywa w innego typu systemach oszczędzania.

W dłuższym terminie to wygląda gorzej. Biorąc pod uwagę konieczność uiszczenia podatku o stawce 20% (dolne widełki, z przewidywanych przeze mnie), to przełożyłoby się na łączny uszczerbek w wysokości ok. 10 mld złotych w okresie 2022-2023 r. (od II półrocza 2022 do końca 2023 r.).

Najbardziej na tym ucierpiałyby PGNiG (-6 mld zł), PKN Orlen (ok. -2 mld zł) i Lotos (prawie -2 mld zł). W przełożeniu na jedną akcję tych spółek spadek teoretycznej wyceny jednej akcji wyniósłby (kurs referencyjny z 15 lipca): ok. 1 zł dla PGNiG (obecnie kurs rynkowy wynosi 5,3 zł), ok. 10 zł dla Lotosu (aktualnie 69 zł) i ok. 5 zł dla PKN Orlen – przed połączniem z Lotosem – (obecnie ok. 69 zł).

Tak to jest z podatkami, które później za pośrednictwem budżetu państwa są przeznaczane na różne potrzeby społeczeństwa. Bez wątpienia znajdzie się grono, które uzna z różnych przyczyn, że wprowadzenie tej daniny jest pozbawione sensu i może wręcz szkodzić długofalowo gospodarce. Spójrzmy zatem, jakie inne argumenty w zanadrzu mogą mieć sceptycy tego rozwiązania.

>>> Windfall tax zmniejsza zdolność finansowania inwestycji. Polscy decydenci mogą prześledzić dyskusję na temat podatku, jaka toczy się w Niemczech. Land Bremy poprosił rząd federalny o analizę sensu wprowadzenia windfall tax. Inicjatywie przyklasnęli politycy z SDP i Zielonych. Federalny resort finansów i przynajmniej częściowo resort gospodarki ostudzili zapał wnioskodawcy. W ich ocenie windfall tax byłby kontrproduktywny i nie zapewniłby przedsiębiorcom bezpieczeństwa inwestycyjnego.

U nas najczęściej mówi się o bezpieczeństwie w wymiarze obronnym czy socjalnym, tam w grze kompromisów różnych interesariuszy mowa jest też o bezpieczeństwie inwestycyjnym, czyli dbałości o zdolności sektora przedsiębiorstw do inwestycji – i to nie tych o charakterze jedynie odtworzeniowym, ale raczej przede wszystkim rozwojowym. A oczywistą rzeczą jest to, że – stawiając na konsumpcję – kreacja polskiego PKB będzie upośledzona.

>>> Firmy otrzymają kolejny cios finansowy, który przerzucą na konsumentów. Od 6 października 2021 r. istotnie zwiększyły się stopy procentowe, które pośrednio stanowią wskaźnik referencyjny dla różnych kredytów przedsiębiorstw lub firm finansujących się obligacjami korporacyjnymi. Grant Thornton wyliczył, że wskutek podwyżek stóp procentowych w Polsce od października 2021 r. do lipca 2022 r, koszty obsługi długu odsetkowego wzrosły o 5 mld zł dla spółek z indeksu WIG20 (z wyłączeniem banków). Kolejny podatek może zwiększyć chęć firm do przerzucania kosztów na odbiorców i konsumentów.

>>> Nowy podatek będzie na pewno niesprawiedliwy. Wątpliwości mogą być związane z nierównym traktowaniem podatników. Komisja Europejska już obawia się, że mogą wystąpić negatywne implikacje związane z pomocą państwa, jeżeli podatki od „nadzwyczajnych zysków” prowadzą do selektywnych korzyści dla wycinka przedsiębiorstw.

>>> Nowy podatek nie uwzględnia cykliczności gospodarki. W gospodarce są okresy słabe i świetne. Ciekaw jestem, czy z perspektywy czasu będzie miała sens narracja, że mamy szczególne czasy. To że dziś ceny są wysokie, a firmy zarabiają dużo, nie oznacza, że tak będzie zawsze. Przyjdą chude lata i wtedy firmy powinny mieć zgromadzone zapasy finansowe. A dziś się im je odbiera.

Być może spadek cen jest tuż-tuż. Ropa typu Brent kosztuje obecnie ok. 100 dolarów za baryłkę. Na 2023 r. pojawiły się już oczekiwania rzędu nieco ponad 80 dolarów, a na 2025 r. – ok. 75 dolarów. Podobnie zresztą wygląda krzywa perspektywiczna derywatów dla umów na rozliczenie gazu ziemnego. Kwotowania na giełdzie TTF z dostawą natychmiastową wynoszą 160 euro za MWh. W dłuższym terminie inwestorzy zawierają transakcje po 130 euro (2023 r.), 90 euro (2024 r.) i 50 euro (2025 r.). Odpowiedzmy sobie zatem na pytanie, czy gdyby takie okoliczności zaistniały, to bylibyśmy równie szczodrzy, by pokrywać firmom koszty?

Do czego służą giełdowe spółki Skarbu Państwa?

Być może giełdowe spółki z branż strategicznych, z udziałem Skarbu Państwa, to jest już inna klasa aktywów, która wcale nie służy maksymalizacji zysków dla właścicieli? Niedawno przekonywałem czytelników „Subiektywnie o Finansach”, że coś się dzieje niepokojącego ze spółkami z istotnym udziałem Skarbu Państwa.

Czytaj więcej: Spółki z udziałem Skarbu Państwa bywają omijane przez inwestorów. Czy słusznie? (subiektywnieofinansach.pl)

Ta analiza pokazuje, że zestawienie podmiotów z co najmniej 20% udziałem SP w głosach na WZA w wieloletnim szeregu czasowym w porównaniu z firmami, które można zakwalifikować jako „prywatne”, nie napawa optymistycznymi wnioskami. Po prostu „spółki państwowe” odstają pod względem wielu parametrów finansowych od prywatnych.

Ciągłość państwa i budowanie zaufania do niego wymaga dbałości, co przejawia się m.in. w tym, że nie obiecuje się gruszek na wierzbie. Firmy ze znaczącym udziałem Skarbu Państwa cechuje gorsza długoterminowa rentowność prowadzonej działalności i niższe wyceny na bazie wskaźników rynkowych. I jak to się ma do upowszechnianej przed laty idei polityki budowania powszechnego akcjonariatu krajowego?

Nie mam wątpliwości, że wprowadzenie windfall tax w odniesieniu do przedsiębiorstw z istotnym udziałem SP doprowadzi do pogorszenia się wycen rynkowych. Przy stawce 20% podatku oznaczałoby to spadek kapitalizacji giełdowej PKN Orlen, PGNiG i Lotosu o mniej więcej 10 mld zł. Wartość tych spółek stopniałaby z prawie 79 mld zł do ok. 69 mld zł dla wszystkich akcjonariuszy. Krytycy rozwiązania zastanawialiby się prawdopodobnie, czy skórka jest warta wyprawki.