Znów ogromne straty Getin Banku: prawie 1,1 mld zł na minusie w 2021 r. Biegły rewident nie chce podpisać się pod sprawozdaniem finansowym spółki. Po utworzeniu rezerw na kredyty frankowe i rozliczeniu strat na państwowych obligacjach, w które Getin zainwestował, kończy mu się kapitał. Koniec blisko? Być może, ale z drugiej strony bieżąca działalność banku nie przynosi już strat, a wzrost stóp procentowych zwiastuje poprawę rentowności. Jaka jest przyszłość Getin Noble Banku? Oby nie była zbyt „Idea…lna”

Kiedy okazało się, że Getin Bank opóźnia najbardziej, jak tylko się da, publikację raportu rocznego za 2021 r., nikt z obserwatorów jego sytuacji finansowej nie miał wątpliwości, że wieści nadejdą złe albo bardzo złe. Jakie? Można było się spodziewać, że Getin wreszcie zostanie zmuszony do utworzenia dodatkowych rezerw na spory prawne z frankowiczami.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

To był jedyny „frankowy” bank, który do tej pory „malował trawę na zielono” i nie uwzględniał w swoich cyferkach zmiany linii orzeczniczej sądów w sprawie franków. Miał utworzone rezerwy na zaledwie 4,4% portfela kredytowego.

Frankowe (i nie tylko) straty Getin Banku

Getin ma tych kredytów 8,5 mld zł (czyli 25% całego portfela), z tego umowy warte 2,5 mld zł są w sądach. No i wreszcie nadszedł ten moment, czyli podsumowanie 2021 r., kiedy do utworzonych wcześniej rezerw (372 mln zł) trzeba było dołożyć kolejne. A dokładnie – 880 mln zł. Wcześniej bank zarzekał się, że robić tego nie musi, bo żadne klauzule z „jego” umów nie zostały wpisane do rejestru klauzul abuzywnych prowadzonych przez UOKiK. Teraz przestał chować głowę w piasek i objął rezerwami kolejne ponad 10% umów.

Dla sprawozdania finansowego za 2021 r. skończyło się to nieomal tragicznie. To bowiem właśnie ta pozycja kosztowa sprawiła, że Getin Noble Bank ogłosił astronomiczne, sięgające 1,07 mld zł straty za 2021 r. To znacznie więcej, niż wyniosła strata za 2020 r. podsumowana na 630 mln zł.

Czy bieżąca sytuacja banku rzeczywiście jest taka, jak wynika z ponad miliarda złotych straty netto? Nie do końca. Owszem, dochód na odsetkach w zeszłym roku nieco spadł (do 928 mln zł). Ale za to o jedną trzecią wzrósł zarobek banku na prowizjach (do 95 mln zł, choć nadal nie jest to liczba powalająca na kolana). Koszty działania banku udało się ściąć do 732 mln zł i nawet po uwzględnieniu „pozostałych kosztów operacyjnych” w wysokości 228 mln zł interes jakośtam by się spinał.

Wspomniane wyżej 880 mln zł na rezerwy dotyczące sporów prawnych z frankowiczami rozwaliły całą kalkulację. Ale nie tylko one. Poza tym Getin Noble Bank musiał odpisać 355 mln zł z tytułu aktualizacji wyceny instrumentów finansowych.

Zapewne chodzi w przeważającej części o rządowe obligacje, które bank kupił, nie mogąc (lub nie chcąc) udzielać nowych kredytów, a mając w kasie pieniądze przyniesione przez klientów. Ich notowania spadły (bo gdy stopy procentowe rosną to „stare” obligacje są niżej oprocentowane niż nowe i na giełdzie ich notowania się przejściowo obniżają – identyczny mechanizm działa w funduszach obligacji).

Krótko pisząc: bank zarzynają franki w portfelu (czyli problem, który w cywilizowanym kraju powinien być załatwiony przez rząd) oraz inwestycje w państwowe obligacje (a więc w papiery, które zasadniczo powinny być przyczynkiem do zarabiania pieniędzy, a nie ich tracenia). No i oczywiście zarzyna go też mała liczba stałych klientów – którzy mają w banku konta, karty, debety i codziennie bankują – oraz relatywnie duży odsetek (kilkanaście procent) niespłacanych w terminie kredytów – to też garb z przeszłości.

Getin Noble Bank już prawie nie ma kapitału

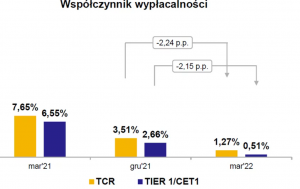

Ale strata jest stratą. Konsekwencje tej straty Getin Banku mogą być poważne, bo spowodowała ona „pęknięcie” progu kapitałowego, który bank ma obowiązek utrzymywać, żeby prowadzić bezpiecznie działalność. Utarło się, że każdy bank musi mieć własny kapitał w wysokości mniej więcej 10% skali działalności (czyli udzielonych kredytów i zebranych depozytów). W większości polskich banków ten poziom wynosi dziś 15-20%. Ale w przypadku Getin Noble Banku spadł na koniec roku do 3,5%. A po pierwszym kwartale 2022 r. jest jeszcze niżej.

Po pokryciu własnym kapitałem księgowej straty za 2021 r. bankowi zostało tylko 616 mln zł tegoż. Komisja Nadzoru Finansowego już kilka miesięcy temu wprowadziła do banku kuratora, dając sygnał, że nie podoba jej się zachowanie akcjonariuszy banku. A konkretnie jednego – Leszka Czarneckiego.

Kontroluje on (głównie poprzez spółkę LC Corp) 62,8% kapitału Getin Noble Banku. Ale nie ma wielkiej ochoty na to, żeby dokapitalizować tę instytucję finansową. Teraz już zapala się w tej sprawie czerwony sygnał, bo kapitał banku skurczył się do takiego poziomu, że nie ma żadnej rezerwy na jakiekolwiek nowe straty.

A przecież wcale nie jest powiedziane, że odpisanie 15% wartości portfela kredytów frankowych wystarczy, by zamknąć sprawę. Nawet jeśli bank będzie generował bieżące zyski, to topór w postaci portfela frankowego nadal będzie nad nim wisiał. Podobnie jak ryzyko zwiększenia rezerw na pozostałe, niespłacane w terminie kredyty (być może nadchodzi inflacyjna smuta w gospodarce).

Z najnowszych danych wynika, ze luka kapitałowa – czyli kwota, którą powinien być dokapitalizowany bank – wynosi jakieś 4,5 mld zł. Tymczasem wartość rynkowa całego banku na giełdzie (czyli łączna wartość wszystkich akcji) to raptem 270 mln zł. W tej sytuacji nawet próba emitowania nowych akcji wygląda na projekt abstrakcyjny.

Audytor Getin Noble Banku robi unik. Czego się wystraszył?

Ale tym, co najbardziej może zaniepokoić w kontekście przyszłości Getin Noble Banku, jest informacja – podana obok wyników finansowych banku – że audytor spółki, renomowana firma Grant Thornton, odmówił podpisania się pod sprawozdaniami finansowymi. To oznacza, że audytor nie chce potwierdzić, iż wszystkie dane, które możemy przeczytać w raporcie rocznym, są rzetelne i w pełni oddają sytuację banku. Co prawda audytor uzasadnia odmowę przystawienia pieczątki „na miękko”, ale jednak nie jest to dobra wiadomość.

W uzasadnieniu odmowy biegły rewident napisał, że pomimo „uzyskania wystarczających i odpowiednich dowodów” odnośnie oceny ryzyka, że bank nie będzie mógł dalej działać (na co składa się – zdaniem audytora – niespełnianie minimalnych wymogów kapitałowych, ryzyko prawne związane z frankowiczami oraz niepewność co do możliwości pełnego wykorzystania w przyszłości odroczonego podatku dochodowego) „nie jest możliwe sformułowanie opinii na temat sprawozdań ze względu na potencjalne wzajemne oddziaływanie tych niepewności i ich możliwy skumulowany wpływ”.

Wygląda to na klasyczny unik, bo przecież Grant Thornton to zespół na tyle łebskich ludzi, że pewnie gdyby chcieli, to umieliby oszacować ryzyko wiszące nad bankiem bardziej dokładnie niż tylko jako „nie wiem, trudno powiedzieć, zarobiony jestem”. A do tego sprowadza się brak podpisu w powiązaniu z uzasadnieniem braku opinii.

Zarządowi Getin Noble Banku wsparcia duchowego udzieliła rada nadzorcza, która w specjalnym oświadczeniu, dołączonym do sprawozdania finansowego, napisała, że zdając sobie sprawę z opisanych przez rewidenta zagrożeń, „wyraża pozytywną opinię co do podejmowanych działań zarządu banku zakresie odbudowy współczynników kapitałowych i usunięcia obszarów niepewności” oraz że „podejmowane i planowane do podjęcia działania pozwalają przyjąć założenie, że bank będzie w dalszym ciągu kontynuował działalność”.

Można się zastanawiać, kto ma tutaj mocniejsze karty, ale z pewnością stanowisko Grant Thornton nie pomoże menedżmentowi Getin Banku w przeprowadzaniu go przez trudny okres. Nawet jeśli brak pieczątki wynika tylko z głęboko konserwatywnego podejścia audytora („po co mamy się pakować w niepewną historię?”), to i tak na rynku będą spekulacje: „kurczę, a może oni coś więcej wiedzą”?

A może nie będzie takich spekulacji, tylko powstanie wśród obserwatorów sytuacji opinia, że bank jest już nie do uratowania, więc po co audytor miałby się podkładać, składając pod czymkolwiek jakiekolwiek podpisy.

Zarząd o „przesłance zagrożenia upadłością”. Będzie powtórka z Idea Banku?

W ostatnich miesiącach – jak przyznał w sprawozdaniu finansowym zarząd Getin Noble Banku – „pękło” kilka barier, które zbliżają bank do najczarniejszego scenariusza. Po kolei:

>>> w marcu 2020 r. łączny współczynnik kapitałowy banku (mierzący relację własnego kapitału banku do skali jego działalności) spadł poniżej wymaganego – dla tego konkretnego banku – przez polski nadzór bankowy poziomu 9,3%

>>> w lutym 2021 r. ten sam łączny współczynnik kapitałowy (TCR) spadł poniżej 8%, czyli minimalnego poziomu wymaganego w polskich regulacjach nadzorczych (na koniec roku 2021 r. w Getin Banku wynosił – przypomnijmy – już tylko 3,5%, a obecnie jeszcze mniej)

>>> we wrześniu 2021 r. poniżej minimalnego poziomu spadł poziom kapitału najwyższej jakości (Tier 1), czyli tego najbardziej podstawowego, a w styczniu 2022 r. to samo stało się z innym ważnym współczynnikiem kapitału – CET1

>>> w połowie lutego 2022 r. zarząd banku poinformował KNF o zaistnieniu „przesłanki zagrożenia upadłością”, jednej z kilku wymienionych w polskim prawie. Jest to komunikat formalny, zarząd banku musiał go wystosować zgodnie z procedurami, nawet jeśli nie widzi powodów, by ogłaszać tego typu alarm.

Co może teraz zrobić KNF? Zażądać od właścicieli banku zwiększenia jego kapitałów, usunąć ze stanowisk menedżerów banku (i ustanowić zarząd komisaryczny), nałożyć na bank karę do 10% jego przychodów, ograniczyć zakres działalności banku, zażądać zmian w jego strukturze, a w najgorszym razie – nawet zabrać bankowi zezwolenie na działalność.

W praktyce wydaje się, że – gdyby doszło do najczarniejszego scenariusza – będziemy mieli operację podobną do likwidacji Idea Banku, czyli wywłaszczenie posiadaczy akcji i obligacji banku oraz przejęcie jego „zdrowej” części przez jakiś inny bank.

Problem polega na tym, że Getin jest kilkakrotnie większym bankiem niż Idea, więc niekoniecznie byłoby łatwo znaleźć nań nabywcę. Idea Bank w momencie przejmowania przez Bank Pekao miał 14 mld zł depozytów i oficjalnie 200 mln zł własnego kapitału. W przypadku Getin Banku wartość klientowskich depozytów jest z grubsza trzy razy większa.

Prawdopodobnie w takiej sytuacji pogorszyłaby się sytuacja „getinowych” frankowiczów (nie mieliby do kogo pukać w sprawie rozliczenia kredytów po ich ewentualnym unieważnieniu). Nic nie grozi natomiast posiadaczom depozytów w Getin Banku – te, niezależnie od scenariusza, są gwarantowane (i to razem z odsetkami). Zapłaci za nie Bankowy Fundusz Gwarancyjny – być może uzupełniony zrzutką banków lub pieniędzy z budżetu państwa – albo przejmie je inny bank.

Ryzyko „wywłaszczenia” posiadaczy obligacji Getin Banku częściowo uwzględniają już notowania tych papierów na giełdzie Catalyst. Getin Bank ma wyemitowane i niewykupione obligacje o wartości bilansowej ponad 700 mln zł. Dla porównania: wartość rynkowa wszystkich akcji banku to 272 mln zł – też zostałyby umorzone w razie wszczęcia procedury resolution (uporządkowanej likwidacji).

Obligacje z terminem wykupu w 2024 r. były ostatnio notowane po cenach ok. 70-80% ich wartości nominalnej. A tych z terminem wykupu w przyszłym roku – 80-90% wartości nominalnej. Ale są i serie, których wyceny nie przekraczają 55% wartości nominalnej. Obligacje Getin Noble Banku są niezabezpieczone, więc nie ma szans na odzyskanie pieniędzy np. z hipoteki na nieruchomości.

Akcje Getin Noble Banku po ogłoszeniu wieści o kolejnych stratach oczywiście po raz kolejny zatonęły. Tym razem o prawie 40%. Ale już wcześniej były inwestycją dla ryzykantów, a teraz to już chyba tylko dla oportunistów liczących na cud.

Kapitału nie ma, ale bieżące wyniki Getin Noble Banku nie są złe

Paradoksalnie sytuacja finansowa banku w ostatnich kwartałach nie była zła. W drugim i trzecim kwartale zeszłego roku bank pokazał minimalne zyski (odpowiednio: 3,5 mln zł oraz 11,2 mln zł). W pierwszym kwartale 2022 r. zarobił na czysto już 18,2 mln zł. Widać było już pierwszy wpływ wzrostu stóp procentowych, bo dochody odsetkowe banku urosły z 220 mln zł w poprzednim roku (pierwszy kwartał) do 345 mln zł w tym roku (pierwszy kwartał).

W raporcie rocznym bank szacuje, że wpływ tych podwyżek stóp procentowych, które już miały miejsce (od października 2021 r. do kwietnia 2022 r.) na wynik odsetkowy wyniesie 620-740 mln zł. Dla takiego banku jak Getin, który tylko 10% wpływów czerpie dochodów prowizyjnych (nie ma wciąż wystarczająco dużo klientów, którzy uprawiają w nim „codzienne bankowanie”), podwyżki stóp procentowych są jak manna z nieba.

Bank zmniejsza skalę działalności (np. wartość kredytów udzielonych klientom wynosi już tylko 33 mld zł, spadła przez rok o 1,1 mld zł). Im bank jest mniejszy, tym mniej kapitału potrzebuje, żeby stabilnie działać. W banku spadają koszty (zatrudnienie przez dwa lata obniżyło się o 1450 osób, czyli o jedną trzecią, a łączne koszty działalności banku spadły o 16%), sprzedaje też portfele niespłacanych kredytów, dzięki czemu redukuje odsetek „złych” kredytów wynoszący dziś 18%.

Zarząd banku złożył w KNF nowy plan naprawy banku, w którym rozpisuje jego wyciąganie z tarapatów do roku 2027. Niestety szczegółów nie mamy, wiadomo tylko, że w cyferkach pojawia się wzrost rentowności banku wynikający z podwyżek stóp procentowych oraz z tzw. sekurytyzacji, czyli sprzedaży portfeli kredytowych.

Gdyby bank przez dwa najbliższe lata miał „duże” kilkaset milionów złotych zysków netto i nie wpadł w żadne nowe kłopoty, a jednocześnie zmniejszył potrzeby kapitałowe, to być może z tego zakrętu, na którym się znalazł, dałoby się jeszcze wyjść. Ale przyznacie – dużo tutaj tych „ale” i „gdyby”.

Straty Getin Banku: czy ktoś „zorganizuje” 4,5 mld zł kapitału?

Szerszy kontekst jest wciąż dość mizerny. W 2020 r. Getin Bank pokazał 560 mln zł straty, w 2021 r. – jak się dziś dowiedzieliśmy – kolejne 1,07 mld zł, zaś przez cztery poprzednie lata łącznie stracił 2,2 mld zł. Na koniec pierwszego kwartału 2022 r. najważniejszy współczynnik kapitałowy TCR wynosił już tylko 1,27% (czyli jeszcze niżej od 3,5% raportowanego na koniec 2021 r.), a współczynniki CET1 oraz Tier1 wynosiły 0,51% i były, rzecz jasna, grubo poniżej wymogów regulacyjnych.

Nawet jeśli życzliwie zauważymy, że zeszłoroczna strata głównie wynika z „doszacowania” ryzyka sporów z frankowiczami oraz ze strat z inwestycji w rządowe obligacje, nie da się ukryć, że Getin Bank prawie nie ma już kapitału własnego. Potrzebne jest na cito (licząc na oko) ponad 1,5 mld zł, a tak ogólnie to jakieś 4,5 mld zł.

Nawet gdyby główny akcjonariusz, czyli Leszek Czarnecki, chciał takie pieniądze włożyć, to nie wydaje mi się, żeby tyle miał. W każdym razie z listy najbogatszych Polaków miesięcznika „Forbes” to nie wynika.

Owszem, można mieć nadzieję, że straty na obligacjach zamienią się w zyski (giełda jest kapryśna, a stopy procentowe kiedyś przestaną rosnąć), że dzięki podwyżkom stóp procentowych bank będzie kosił może i 800-900 mln zł bieżących zysków netto rocznie, że wreszcie uda mu się pozyskać dużą grupę klientów płacących prowizje i dających zarabiać na prowadzeniu kont osobistych, że nie będzie trzeba wpisywać w rezerwy więcej niż kilkanaście procent portfela frankowych kredytów (to obecny poziom – ale niby dlaczego nie miałoby być więcej?) oraz że nie będzie wzrostu kredytów niespłacanych w terminie w wyniku inflacyjnej recesji.

Ale czy Komisja Nadzoru Finansowego, która odpowiada głową za stabilność polskiej branży bankowej, podejmie ryzyko czekania na to, co będzie dalej z bankiem, który w zasadzie nie spełnia żadnego z wymogów pozwalających na stabilne działanie? Wybór jest trudny, bo koszty ewentualnej „uporządkowanej upadłości” Getin Banku będą wyższe niż w przypadku Idea Banku, a nieuporządkowanej… szkoda gadać.

Gdy mamy bank głęboko niedokapitalizowany, ciągnący za sobą garb starych grzechów, ale też nie mający problemów z bieżącą płynnością i rentownością, to odpowiedź na pytanie „co dalej” wcale nie jest taka oczywista. Ryzyko polega na tym, że straty Getin Banku mogą się jeszcze pogłębić, a ewentualna uporządkowana likwidacja będzie wtedy bardziej kosztowna.

zdjęcie tytułowe: reklama Getin Banku/Pixabay