Ogromna powódź w Niemczech poruszyła naszą wyobraźnię. Ale przecież ulewy i podtopienia, a pomiędzy nimi nieprawdopodobny skwar, burze i tornada, to zjawiska, które się dzieją tu i teraz. Pogoda nas nie rozpieszcza i obraca w perzynę domy, mosty, drogi, wysusza na wiór ziemię. Straty mogliby pokryć ubezpieczyciele. Ale czy im się to jeszcze opłaca? O ile wzrosną składki polis ubezpieczeniowych dotyczących naszego majątku? Czy ubezpieczyciele wprowadzają już do oferty specjalne ubezpieczenia od katastrof naturalnych?

Był rok 1972, gdy Browary Warszawskie zaczęły rozlewać coca-colę, a kilkaset kilometrów na zachód, w Monachium, analitycy ubezpieczeniowi zaczęli głowić się nad dziwnymi danymi statystycznymi. Dział analiz ryzyka firmy Münchener Rückversicherungs-Gesellschaft Aktiengesellschaf, w skrócie Munich Re, zauważył dziwną zależność – od kilkunastu lat średnie temperatury zaczęły rosnąć, a w ślad za nimi liczba powodzi i susz.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Munich Re i inne firmy reasekuracyjne, to ubezpieczyciele ubezpieczycieli – i wybitni spece od bezbłędnego szacowania ryzyka. O ile więc towarzystwa ubezpieczeń przeszły nad danymi o ocieplaniu klimatu do porządku dziennego, to Munich Re zatrudnił brygadę klimatologów, żeby monitorować nowe zjawisko i nie dać się zaskoczyć.

Dziś trudno to sobie wyobrazić, ale wtedy nikt nie łączył ocieplenia klimatu z działaniem człowieka i emisją CO2. Musiało minąć 20 lat, by na Szczycie Ziemi w Rio de Janeiro w 1992 r. naukowcy ogłosili, że klimat się ociepla i że to raczej nasza wina. Firmy reasekuracyjne były już gotowe, ale ubezpieczyciele nie i od wtedy próbują nadrabiać zaległości – również w Polsce. Jak się zmieni w tej erze oferta ubezpieczeń? Jakie będą nowe polisy i usługi? Jakie już dziś są dostępne polisy związane z ociepleniem klimatu? Jak będą wyglądały ubezpieczenia od katastrof, które przygotują dla nas ubezpieczyciele?

Wakacje w lipcu? Zły trop

Ulewne deszcze, które 14-15 lipca spadły w Niemczech i Belgii, wywołały tragiczne skutki. W Nadrenii-Palatynacie w ciągu 24 godzin spadło tyle deszczu, co w ciągu całego roku. Zginęły setki osób. Przed taką wodą nie uchronią żadne wały przeciwpowodziowe. Kanclerz Angela Merkel zawyrokowała, że to efekt zmian klimatu, czyli trzeba zaostrzyć walkę z emisjami CO2.

Gdyby to było takie proste… CO2 nie zna granic i póki tak radykalne jak Europa nie będą Chiny czy USA, to z powstrzymania globalnego ocieplenia nici (co nie znaczy, że nie mamy robić co w naszej mocy). Jak podają analitycy firmy McKinsey, która doradza firmom ubezpieczeniowym, ostatnie 5 lat w Europie było statystycznie najbardziej gorące w historii pomiarów.

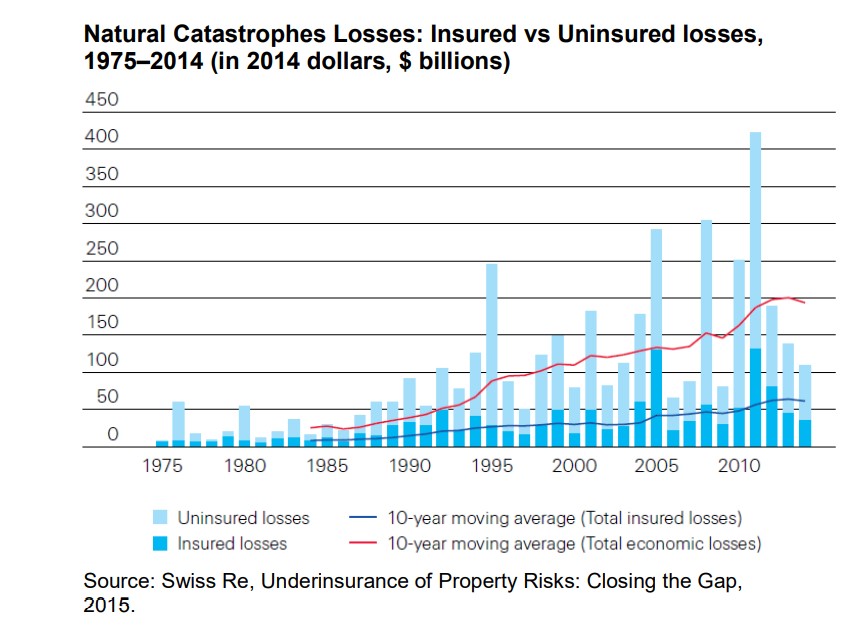

Czują to firmy ubezpieczeniowe, które wypłacają coraz więcej odszkodowań w związku z wystawionymi przez siebie polisami majątkowymi. Na wykresie poniżej widać jak się zmieniała liczba katastrof na podstawie kwot wyrządzanych szkód. 90% z nich to efekt pogody (a nie np. trzęsień ziemi).

„Słowo anomalia jednak staje się pojęciem nieadekwatnym do tego, co obecnie obserwujemy w pogodzie. Zjawiska te zaczynają być czymś powszechnym i nieodzownym. W zależności od wysokości szkód, każde TU stanie przed koniecznością dostosowania wysokości składek do nowych zagrożeń, co w konsekwencji może oznaczać wzrost cen polis”

– mówi nam Piotr Adamczyk, dyrektor Biura Likwidacji Szkód, Generali Polska. Z danych Swiss Re (to inny duży reasekurant) wynika, że tylko 30% powstałych szkód jest ubezpieczonych – w dodatku polisy kupują – i trudno się temu dziwić – mieszkańcy krajów rozwiniętych, których na to stać. Nawet w Polsce, która w ostatnich latach się bogaciła, dopiero uczymy się ryzyka ubezpieczeniowego i z własnej woli ciągle ubezpieczamy się bez wielkiego entuzjazmu.

Polisy w rytmie El Nino. Czy powódź w Niemczech zachwieje portfelami ubezpieczycieli?

W finansach firm ubezpieczeniowych nie widać efektu rosnącej liczby katastrof. Firmy prowadzą działalność inwestycyjną, mają dużo różnych produktów, w których rozmywają się polisy li tylko majątkowe, najbardziej narażone na skutki efektu cieplarnianego. To, co prędzej zaboli firmy i zmusi je do reakcji na dostosowanie oferty do zmian klimatu, to zbiór zasad, jak inwestować, co ubezpieczać żeby być neutralnym klimatycznie, czyli strategie ESG. Więcej na ten temat pisałem w tym artykule.

Według danych agencji ratingowej Standard&Poor’s w jednym z najgorszych pod względem katastrof roku, czyli 2011 (trzęsienie ziemi w Fukushimie, ogromne powodzie w Tajlandii), reasekuranci osiągnęli zysk wynoszący 5,4 mld dolarów brutto. Bardziej niż katastrofy na bilans zysków i strat wpływają stopy procentowe – towarzystwa ubezpieczeń i reasekuracji muszą trzy czwarte powierzonych im pieniędzy inwestować w bezpieczne, państwowe obligacje. I bardziej od tornada, boją ich ujemnego oprocentowania…

Powódź w Niemczech przyniosła straty sięgające kilku miliardów euro. Sporo, ale po pierwsze nie wszystkie były ubezpieczone, a po drugie – w skali kosztów ponoszonych przez firmy ubezpieczeniowe na refundowanie szkód majątkowych wyrządzonych przez powodzie, pożary i huragany – powódź w Niemczech nie jest wydarzeniem szczególnie „drogim”. Poza tym ubezpieczyciele nie wyglądają na wystraszonych ociepleniem klimatu i rosnącą liczbą katastrof pogodowych.

„Szczerze? Jeśli chodzi o ceny i składki to nam jest bez różnicy, czy klimat się ociepla przez człowieka czy z powodów naturalnych”

– mówił kanadyjskiemu portalowi The Globe, Peter Hoppe, odpowiedzialny w Munich Re za przygotowanie firmy do zmian klimatu.

Jak wskutek zmian klimatu zmienią się ubezpieczenia? Czas na ubezpieczenia od katastrof?

Zmiany klimatyczne to już nie teoretyzowanie w klimatyzowanych gabinetach, ale burza za oknem, powódź taka jak w Niemczech i konieczność podjęcia decyzji – czy dodatkowo zabezpieczyć swój majątek? Jak się zmienia oferta ubezpieczeń w związku z rosnącą liczbą zaburzeń pogodowych? Czy pojawiają się ubezpieczenia od katastrof naturalnych?

Cena polisy na podstawie prognozy pogody, a nie historii. Zmiany klimatu nie mają precedensu w historii badań i obserwacji, więc jest pomysł, żeby obliczać wysokość składki i kalkulować ryzyko nie na podstawie tego co było, ale tego co będzie. To niedawna inicjatywa Europejskiego Urzędu Nadzoru Ubezpieczeń (EIOPA), ale mówią też o tym międzynarodowi eksperci. To stawia na głowę filozofię ubezpieczeń i polskie firmy, głosem Polskiej Izby Ubezpieczeń, się temu sprzeciwiają. Dlaczego? Bo EIOPA chce nagradzać niską składką nawet ryzykownych klientów.

„Jeśli ktoś ma bogatą historię szkodową, nie powinien być premiowany za to, że np. kupił elektryczne auto. W tym wypadku zachowanie proekologiczne nie sprawi, że kierowca zmieni nawyki i zacznie jeździć ostrożniej. Podobnie, gdy ktoś postawi „zielony” dom, z wieloma proekologicznymi rozwiązaniami, na terenie zalewowym. Tu też analiza danych historycznych będzie kluczowa”.

Co oczywiście nie znaczy, że nie można by wybrać z propozycji EIOPA rozsądnych pomysłów – obliczać ryzyko dla konkretnego klienta, ale puścić w niepamięć dane o powodziach i liczbie burz, bo te już się zdezaktualizowały.

Polisa nie na rok, lecz na pięć lat. Dziś standardem jest zawieranie umów ubezpieczeniowych na rok. EIOPA chce wydłużyć ten okres do domyślnych 3-5 lat. Po co? W teorii po to, by ceny lepiej odzwierciedlały zmieniające się ryzyko. W praktyce spowodowałoby to wzrost ceny polisy, a konsumentom ograniczyło elastyczność zmiany firmy.

Do wyceny polisy będzie wybieranych więcej czynników. Co do jednego branża jest zgoda – skoro liczba zdarzeń ubezpieczeniowych rośnie, ich dotkliwość się zwiększa, to wpłynie to negatywnie na dostępność wybranych produktów – wzrosną ich ceny albo znikną z rynku. Jak tego uniknąć? Trzeba będzie bardzo dokładnie zacząć obliczać ryzyko pod każdego klienta czy przedmiotu ubezpieczenia. Na przykład sprawdzać, z jakich materiałów zbudowany jest dom, jaką siłę wiatru może wytrzymać dach itp. Może dojść do sytuacji, że zawarcie polisy majątkowej będzie przypominać kupowanie polisy na życie z długim kwestionariuszem do wypełnienia, a być może w połączeniu z wizją lokalną.

Dopłaty dla klientów beznadziejnych. Czyli takich, którzy w wyniku zaniedbań władz lokalnych albo w wyniku zmian, które zaszły w przyrodzie, mają regularnie podtapiane domy. Dziś już w Polsce nie można ubezpieczyć domu, który leży na terenach zalewowych. Ale jak taki teren zdefiniować? Dziś to na przykład grunty znajdujące się między linią brzegu a wałem przeciwpowodziowym (to oczywistość), ale też obszary, na których prawdopodobieństwo wystąpienia powodzi jest średnie (wynosi 1%) i wysokie (10%).

Sęk w tym, że powodzie pojawiają się w zupełnie nowych miejscach, a terenem zalewowym mogą stać się całe Żuławy i spora część wybrzeża Bałtyku. Co wtedy? W Wielkiej Brytanii mają na to doraźny sposób – od 2016 r. działa fundusz dopłat do polis dla klientów, którzy mają dom na terenie zalewowym. W ich przypadku ubezpieczenie domu kosztowałoby tysiące funtów.

Prywatna straż ogniowa jako warunek ubezpieczenia? W USA, gdzie rok w rok wybuchają potężne pożary, które zagrażają relatywnie bardzo bogatym regionom Kalifornii, firmy ubezpieczeniowe zaoferowały dodatkową opcję ochrony – prywatnych strażaków na wypadek szalejącego w okolicy pożaru.

Takie usługi oferują firmy Wildfire Defense Systems czy Chubb. Oferta jest kompleksowa, a usługa ochrony przed pożarem zawiera m.in. przygotowanie mieszkańców na zdarzenie – audyt zabezpieczeń domu, materiałów, z którego jest wykonany, postępowania w razie pożaru. Takie działanie mają głęboki sens z punku widzenia ubezpieczycieli, którzy uznali, że taniej będzie zabezpieczać niż leczyć – czyli taniej będzie zaangażować strażaków niż płacić za zniszczenie wartościowych nieruchomości i ruchomości.

Ubezpieczenia wykupywane przez całe kraje i ich rządy. Biednemu zawsze wiatr w oczy – ta reguła dotyczy też skutków zmian klimatu. O ile społeczeństwa krajów rozwiniętych mogą sobie pozwolić zakup polis, to co ma powiedzieć biedne Południe? Z myślą o tym, jak pomagać krajom biedniejszym, grupa najbardziej uprzemysłowionych państw świata G7 ustanowiła specjalny fundusz ubezpieczeniowy dla najbiedniejszych krajów – Insuresilience.

„Dotowane” ubezpieczenia od katastrof

System klimatycznych polis ubezpieczeniowych działa od kilku lat. Polega na tym, że dany kraj musi wykupić polisę, a w razie jakiegoś ekstremalnego zjawiska dostaje pieniądze, które przekazuje mieszkańcom. Kluczem są proste kryteria – suma opadów na danym terenie, liczba dni z wysoką temperaturą itp.

Z tej opcji skorzystały już Zimbabwe, Madagaskar czy Senegal – kwoty odszkodowań sięgały kilku, kilkunastu milionów dolarów, czyli niedużo. Ale w ten sposób do 2025 r. pół miliarda ludzi powinno być ubezpieczonych na wypadek katastrof klimatycznych. Nie brakuje głosów krytyki, że w ten sposób kraje zachodnie kupują polisę ubezpieczeniową od tego, by mieszkańcy biednego Południa nie ruszyli z głodu do bogatej Północy. I że takie polisy nie powinny być odpłatne, ale powinny być oferowane pro bono. A w Polsce? Firmy ubezpieczeniowe oczekiwałyby większej kooperacji z państwem.

„Być może powstaną dedykowane produkty czy kolejne „poole” (zrzeszenia ubezpieczycieli, także z udziałem Skarbu Państwa) koncentrujące się na zarządzaniu ryzykami naturalnymi. Potrzeba jest już teraz otwarta debata na ten temat, ponieważ w tym aspekcie potrzebne są działania nie tylko ubezpieczycieli, ale też Państwa, przedsiębiorców i każdego obywatela. Nie możemy wykluczyć, że bez podjęcia szybkich szerokich działań prewencyjnych (gospodarka przestrzenna, zmiany w standardach projektowania, świadomość obywateli, itp.) ryzyka naturalne mogą z czasem stać się po prostu nieubezpieczalne”

– mówi Anna Świątek, dyrektor Departamentu Ubezpieczeń Majątkowych UNIQA. Dziś jest jednak ciągle tak, że nie można zapominać o innych cenotwórczych składnikach polis:

„Oferowane przez Europę i większość rynku ubezpieczenia nieruchomości są produktami rocznymi, więc ubezpieczyciele nie mają długoterminowej ekspozycji na ryzyko zmian klimatycznych. Zmieniające się warunki klimatyczne oraz częściej występujące zdarzenia mogą być uwzględnianie na bieżąco przy zmianie ceny związanej z corocznym odnowieniem polisy. Warto także pamiętać, że czynniki klimatyczne nie są jedynym elementem, który może wpływać na wysokość ceny ubezpieczeń nieruchomości. Elementem cenotwórczym może być także np. inflacja, która wpływa na wzrost cen materiałów i usług budowalnych. Dodatkowo klienci powinni zwrócić uwagę na wzrost cen na rynku nieruchomości i adekwatnie zwiększać sumę ubezpieczenia tak, by odpowiadała ona realnej, bieżącej wartości posiadanego domu lub mieszkania”

– dorzuca Mariusz Gawrychowski, z Towarzystwa Ubezpieczeń Europa.

Czytaj też: Globalne ocieplenie ograbi nas z pieniędzy. Pięć porad, jak przygotować swój portfel na zmianę klimatu

Miastowi mniej boją się katastrof. Niesłusznie

W Polsce świadomość, że jednak warto się ubezpieczać dopiero przebija się do naszych głów. Szczególnie ostatnio, gdy coraz częściej zalewane są miasta. Jak zauważa w swoim najnowszym badaniu „Mapa Ryzyka Polaków” Polska Izba Ubezpieczeń od kilku już lat doświadczamy powodzi o innym charakterze.

Wielkie powodzie z 1997 r. i z 2010 r. miały związek z wylewaniem rzek. Przy podtopieniach w 2020 r. i z ostatnich tygodni, wystąpiły tzw. powodzie błyskawiczne. Nie mają one związku z wylewaniem rzek, a z gwałtownymi opadami deszczu, podczas których nadmiar wody nie ma szans być odprowadzony. Takie źródło ma też powódź w Niemczech.

„Liczba szkód spowodowanych pogodą zauważalnie wzrasta z roku na rok. Problemem (także światowym) jest zbyt mała liczba kupowanych ubezpieczeń. Wciąż duża część osób nie ubezpiecza swoich domów, firm, majątku. Tylko jedna trzecia skutków światowych katastrof naturalnych była ubezpieczona. Ta luka w ubezpieczeniach ciągle się zmniejsza, ale wciąż jest znacząco większa w Europie i Polsce niż np. w Ameryce Północnej”

– mówi Katarzyna Pietrzak, dyrektor ds. wyceny ryzyka, Aviva Towarzystwo Ubezpieczeń Ogólnych. Z badań ankietowych wynika, że obawa przed zagrożeniami pogodowym jest tym niższa, im w większym mieście mieszka respondent. Tymczasem miasta są dziś coraz bardziej zagrożone nagłymi zalaniami. Ubezpieczenia od katastrof, które nawiedzają miasta są więc tylko kwestią czasu.

źródło zdjęcia: Unsplash