Czy najnowsze dane Narodowego Banku Polskiego z rynku nieruchomości można interpretować jako przesłankę, że mamy już spekulacyjną bańkę? I że „coś” się święci? Nawet jeśli nie, to z kilku powodów warto się zastanowić, zanim zgłosimy się do dewelopera gotowi kupić mieszkanie za każdą cenę

Czy czekać z zakupem mieszkania do przyszłego roku, łudząc się nadzieją, że w końcu przyjdzie uspokojenie i ceny przestaną szaleć? A może – jak mówią deweloperzy – nie ma na co czekać, bo „taniej nie będzie”? Patrząc na dane dotyczące popytu i podaży na rynku mieszkań, które właśnie opublikował Narodowy Bank Polski, można zauważyć pewne oznaki „zmęczenia” nieruchomościową hossą. Tyle że dotyczy ono głównie tych obszarów, które w większym stopniu są poddane działaniu wolnego rynku.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Deweloperzy robią z nami co chcą

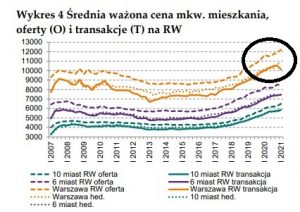

Co mam na myśli? Analizując dane widać rozwierające się nożyce pomiędzy sytuacją na rynku pierwotnym (czyli tam, gdzie kupujemy mieszkania od deweloperów) oraz wtórnym (gdzie panuje rozdrobiony handel mieszkaniami z ręki do ręki). Rynek pierwotny – przede wszystkim w Warszawie (to te żółte linie) jest rozgrzany do czerwoności. Ceny nowych mieszkań rosną coraz szybciej, a różnica między cenami ofertowymi i transakcyjnymi (między przerywaną linią a ciągłą) się zawęża. To oznacza, że ceny wyjściowe są coraz wyższe, a deweloperzy dają coraz mniejsze rabaty.

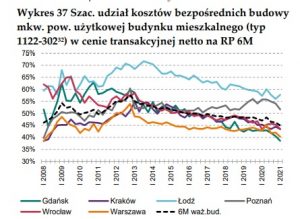

Co ciekawe, dają je coraz mniejsze pomimo tego, że sami coraz więcej zarabiają. Mimo rosnących kosztów materiałów budowlanych oraz kosztów pracy mogą sobie pozwolić na podwyżki cen mieszkań jeszcze większe. I ich rentowność rośnie. Zobaczcie wykres pokazujący udział kosztów budowy w cenie mieszkania. Jest on coraz mniejszy.

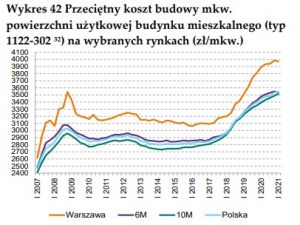

Koszt samej budowy – nie licząc zakupu gruntu i kosztów marketingu – wzrósł w ciągu pięciu lat z 2900-3300 zł na każdy metr do 3500-3900 zł na każdy metr kwadratowy. Ale ceny mieszkań wzrosły w tym czasie o 2000 zł na metr.

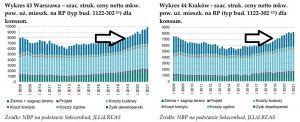

A z kolei wykres obrazujący strukturę ceny mieszkania nie pozostawia złudzeń: obszar zysku deweloperskiego jest coraz szerszy.

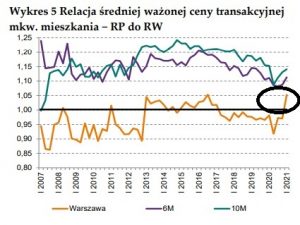

I jeszcze jeden wykres, na którym widzicie relację ceny mieszkania na rynku pierwotnym i wtórnym. Od kilkunastu lat na rynku warszawskim nie była ona tak korzystna dla mieszkań na rynku pierwotnym (które generalnie bywały tańsze, ze względu na kiepściejsze en bloc lokalizacje oferowane przez rynek pierwotny oraz konieczność czekania na zakończenie inwestycji, ryzyko opóźnień oraz koszty urządzenia mieszkania).

Kupić mieszkanie za każdą cenę? Na rynku wtórnym to już nie działa

Z kolei na rynku wtórnym sytuacja jest zgoła inna. Tutaj – zwłaszcza patrząc na rynek warszawski – widać zdecydowany spadek cen transakcyjnych. Te ofertowe rosną, i owszem, co oznacza, że sprzedający bardzo często szukają „jeleni”, ale z kolei kupujący mają coraz większą zdolność negocjacyjną.

NBP podaje w swoim raporcie, że na rynku wtórnym podaż jest duża, ale wciąż nie widać masowego „wyrzucania” na rynek mieszkań kupionych w celach inwestycyjnych. To oczywiste, że część (nie wiemy jak duża) nabywców takich mieszkań nie jest w stanie zarobić na nich, ale jeszcze niewielu decyduje się na wyjście z inwestycji.

Patrząc na stawki czynszów widać, że w ciągu roku obniżyły się o 11-15% w zależności od miasta. To oczywiście wartość nie uwzględniająca faktu, że część właścicieli nie może znaleźć najemców, więc ich zysk z najmu nie spadł o 15%, lecz o 100%.

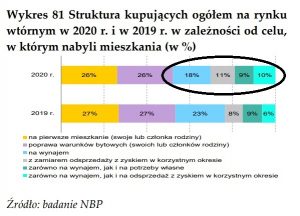

Ciekawe są dane z ankiety, która pokazuje, czym kierowały się osoby kupujące na w 2020 r. mieszkanie. Okazuje się, że blisko połowa popytu był inwestycyjno-spekulacyjny. To ważny sygnał, bo potencjalnie duża część tych mieszkań – w przypadku kontynuowania załamki na rynku najmu – może trafić na rynek wtórny. A to na pewno wpłynęłoby na ceny.

Na razie ci, którzy sprzedają mieszkania, raczej nie sprzedają ich dlatego, że „pękli” i nie są w stanie płacić czynszu za niewynajęty lokal. Ludzi, którzy kupują mieszkanie w celu inwestycyjnym jest więcej niż tych, którzy je sprzedają, bo przekonali się, że inwestowanie w mieszkanie na wynajem nie jest wcale gwarantowaną żyłą złota:

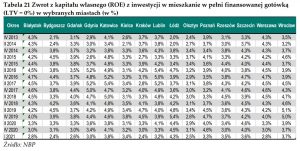

Tymczasem stopa zwrotu z najmu mieszkania (nawet przy założeniu, że uda się znaleźć najemcę) na rynku warszawskim spadła już do 2,8%. To znacznie mniej niż można dostać z inwestycji w obligacje detaliczne Skarbu Państwa. A wielu inwestorów jeszcze do końca nie zdaje sobie sprawę, że mieszkanie „niepracujące” oznacza kilka procent straty w skali roku (czynsz, ubezpieczenie, amortyzacja).

Dwie rzeczy, które mogą zatrzymać rajd cenowy

Zastanawia mnie skąd bierze się rozrzut – widoczny zwłaszcza na rynku warszawskim – między sytuacją na rynku pierwotnym i wtórnym. Na pierwotnym podaż w pewnym sensie jest „kontrolowana”, a ostateczna cena w mniejszym stopniu jest efektem negocjacji dwóch równorzędnych stron. Tutaj jest deweloper, który dyktuje cenę, starając się wycisnąć klienta, jak cytrynę, zaś jego głównym ogranicznikiem w tych zapędach jest konkurencyjny deweloper i jego oferta cenowa niż negocjujący klient.

Popyt jest duży, nowych mieszkań ograniczona liczba, więc deweloperzy testują klientów – jaką jeszcze podwyżkę ci ostatni „wytrzymają”? A ponieważ na rynku panuje stres, to pozycja kupujących jest jeszcze słabsza niż zwykle. Trochę mi to przypomina układ sił w czasie bańki cenowej.

Są dwie rzeczy, które mogą zatrzymać ten rajd. Pierwsza to oczywiście sytuacja na rynku wtórnym. Im bardziej będzie się on schładzał, tym szerzej będą rozwarte nożyce między realnymi cenami na obu rynkach. I w końcu kupujący opuszczą licytację. Widzimy w dodatku rekordowo wysoką – jak na rynek warszawski – relację ceny nowego mieszkania do używanego. Widzimy też wypłaszczenie cen ofertowych, co oznacza, że deweloperzy powoli tracą wiarę w to, że sprzedadzą metr mieszkania jeszcze drożej.

Drugi argument, który do mnie przemawia, to obawy ludzi, którzy zajmują się zawodowo remontowaniem mieszkań, urządzaniem ich, meblowaniem. Rozmawiałem ostatnio z takim człowiekiem – oczywiście roboty ma teraz w huk, jest zakontraktowany do wiosny przyszłego roku „po kokardę”, ale powiedział mi, że… boi się, iż nie będzie miał wkrótce co robić.

Jak to możliwe? Ten facet widzi co dzieje się z kosztami materiałów i surowców. Jeśli ten sam mebel musi u niego kosztować 9000 zł, a nie 5000 zł, jak w ubiegłym roku, to klienci mogą tego nie wytrzymać.

Zdaniem tego człowieka – a słowa „insajdera” są cenne podwójnie – popyt na mieszkania schłodzi się jeszcze zanim przyjdą podwyżki stóp procentowych. To będzie wynikało z gigantycznego wzrostu ceny doprowadzenia mieszkania do „stanu używalności”. Ludzie, którzy kupują dziś mieszkania, jeszcze nie zdają sobie sprawy, że powinni pomnożyć swój budżet remontowy razy dwa. Ale jak już się dowiedzą i go pomnożą – to będzie sygnał dla tych, którzy do kupowania mieszkań się dopiero przymierzają. Zwłaszcza jeśli miałby to być zakup inwestycyjny, w którym ma znaczenie koszt „startowy”.

Czytaj też: Jak zatrzymać ceny mieszkań? Gwarancje? Państwowy deweloper? (subiektywnieofinansach.pl)

Czytaj też: Metr mieszkania coraz bardziej się oddala. Widać to nawet z Londynu (subiektywnieofinansach.pl)

Czytaj też: Czy deweloper może podnieść cenę mieszkania po podpisaniu umowy? (subiektywnieofinansach.pl)

Jeśli kupić mieszkanie, to nie za każdą cenę

To są sygnały, które zdają się świadczyć na korzyść tezy, że górka cenowa jest już blisko. I że nie warto dziś kupować mieszkania za każdą cenę. Oczywiście, są też argumenty sugerujące, iż hossa nieruchomościowa się jeszcze nie skończy.

Koronnym jest utrzymująca się wciąż wysoko inflacja i to, że ludzie posiadający oszczędności, nie mają co z nimi zrobić. Ten argument wciąż pozostaje w mocy. Popyt może „pompować” dodatkowo „Polski Ład” – o ile wejdzie w życie – a konkretnie jego mieszkaniowa część, czyli finansowanie przez państwo wkładu własnego do kredytu. Ten kredyt nie będzie ani tani, ani atrakcyjny (banki nie mają obowiązku tanio pożyczać pieniędzy ludziom nieposiadającym wymaganego wkładu własnego), ale drogi kredyt to też kredyt, a jego posiadacz zwiększy popyt na mieszkania.

Po której stronie się opowiadacie? Górka cenowa już blisko czy też nożyce będą nadal się rozwierać? Kupić mieszkanie za każdą cenę, bo taniej przez lata nie będzie z powodu inflacji, czy poczekać, aż ludzie „wymiękną” z powodu rosnących stóp procentowych albo rosnących kosztów wykończenia mieszkań, albo nieopłacalności najmu, albo wszystkich tych rzeczy naraz?

————————–

Posłuchaj podcastu „Finansowe sensacje tygodnia”

W tym odcinku podcastu „Finansowe sensacje tygodnia” naszym gościem jest Andrzej Karpiński, który w Biurze Informacji Kredytowej (BIK) odpowiada za zagadnienia związane z ochroną danych oraz cyberprzestępczością. Wzięliśmy pana Andrzeja na spytki, by zdradził nam jak dziś najczęściej próbuje się okradać klientów banków z danych i pieniędzy, na jakie cyberprzestępstwa jesteśmy bardziej narażeni w wakacje oraz jak się bronić. Zapraszam do posłuchania pod tym linkiem oraz w Spotify, Google Podcast, Apple Podcast i na kilku innych platformach!

————————–

Zobacz zapis webinarium o inwestowaniu w nieruchomości

zdjęcie tytułowe: Ryan Parker/Unsplash