Co zrobić, gdy emerytura nie starcza na godne życie, a nie zgromadziliśmy oszczędności? Lekiem na ten problem jest znana na całym świecie hipoteka odwrócona występująca w Polsce w „pozabankowym” modelu renty dożywotniej. To usługa, która w Polsce wciąż raczkuje – według najnowszych danych rynek oddawanych w zamian za rentę mieszkań jest wart niecałe pół miliarda złotych. Prognozy mówią, że za 10 lat rynek odwróconej hipoteki i podobnych do niej usług będzie wart… tyle, co jedna czwarta rynku kredytów hipotecznych

Wielu Polakom nie jest pisana wystarczająco wysoka emerytura, żeby wieść wystarczająco godne życie w wieku senioralnym. I to zjawisko raczej będzie się nasilało. Stopa zastąpienia, czyli to, ile dostaniemy emerytury w porównaniu z wynagrodzeniem otrzymywanym w trakcie kariery zawodowej, ma maleć. I to znacząco.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Nie każdy będzie miał wystarczające zabezpieczenie w postaci kapitału inwestycyjnego zgromadzonego w trakcie kariery zawodowej, żeby czerpać z niego odpowiednie dodatkowe dochody. Nie każdemu z pomocą finansową pospieszą bliscy, bo albo nie będzie ich stać, albo rodzina jest skłócona. Co wówczas? Biedowanie na emeryturze albo… hipoteka odwrócona. To stosunkowo mało znany w Polsce instrument finansowy, którego wykorzystanie może poprawić dochody otrzymywane podczas emerytury.

Układ jest prosty: właściciel nieruchomości przenosi jej własność na rzecz funduszu hipotecznego, a w zamian otrzymuje świadczenie rentowe do końca życia.

Hipoteka odwrócona: to w Polsce będzie wielki rynek

Odwrócona hipoteka to żargonowe określenie dla pewnej specyficznej umowy między klientem a funduszem hipotecznym lub bankiem, która dotyczy co do zasady nieruchomości mieszkaniowej. Istnieją dwa typy odwróconej hipoteki:

– model kredytowy opiera się na zabezpieczonym hipoteką udzielonym przez bank kredycie, którego spłata nastąpi po sprzedaży nieruchomości. Od 2014 r. jest w mocy stosowna regulacja w tej materii – ustawa o odwróconym kredycie hipotecznym (OKH). Zapoznasz się z nią tutaj. Problem w tym, że jest to martwe prawo, gdyż żaden bank, mimo upływu blisko dekady od wprowadzenia ustawy, nie zdecydował się wprowadzić do obrotu produktu opartego o OKH.

– model sprzedażowy opiera się na rencie dożywotniej lub podobnym świadczeniu na rzecz właściciela nieruchomości mieszkaniowej – regulują go przepisy kodeksu cywilnego (art. 903-916). W tym modelu dochodzi do przeniesienia własności nieruchomości na rzecz funduszu hipotecznego (FH). Zbywca nieruchomości może mieszkać w lokalu aż do śmierci. Co do zasady otrzymuje świadczenie pieniężne od FH płatne comiesięcznie aż do śmierci, czasami spotyka się też dodatkowe jednorazowe wypłaty (zwykle rzędu kilkudziesięciu tysięcy złotych).

Jaka jest skala zjawiska? Światła na ten temat rzuca najnowsze opracowanie EY i European Pensions and Property Asset Release Group (EPPARG), z którym zapoznasz się tutaj. Uwzględniono w nim kilkanaście gospodarek świata, w tym polską. Zdaniem twórców raportu nasz rynek sprzedażowej odwróconej hipoteki był warty 100 mln dol., czyli w przybliżeniu jakieś 400 mln zł.

To niewiele, gdy porówna się nas z niektórymi państwami anglosaskimi – Stanami Zjednoczonymi (rynek wart 7 mld dolarów rocznie), Wielką Brytanią (wartość transakcji 4 mld dolarów rocznie) czy Australią (wartość transakcji 3 mld dolarów rocznie). W Niemczech i Holandii zawiera się transakcje tego typu za miliard dolarów rocznie.

Jednocześnie prognozy na najbliższe 10 lat zakładają eksplozję popularności tego produktu w Polsce – do powyżej 5 mld dolarów rocznie. Dla porównania: polskie banki udzielają rocznie kredytów hipotecznych o wartości nie większej niż 20 mld dolarów. To by oznaczało, że hipoteka odwrócona może stać się w ciągu dekady rynkiem o wielkości rzędu jednej czwartej rynku kredytów hipotecznych! Nie znalazłem w opracowaniu założeń, które uzasadniałyby wzrost rynku o kilkadziesiąt razy, stąd nawet nie sposób się do nich odnieść.

Statystyki pochodzące z raportu EY/EPPARG obrazują cały rynek modelu sprzedażowej hipoteki odwróconej. Składają się na niego dwa segmenty – profesjonalny (instytucje finansowe) oraz prywatny. W zasadzie uczestnikiem w segmencie prywatnym może być każdy, kto przekona właściciela nieruchomości do transakcji i będzie zdolny wypłacać świadczenia dożywotnie. Z danych udostępnionych przez polski resort sprawiedliwości wynika, że tylko w zeszłym roku zawarto ok. 16 000 umów o rentę dożywotnią, a ciągu ostatnich 10 lat podpisano ok. 80 000 takich porozumień.

Żyj jak najdłużej, żeby renty zrekompensowały wartość mieszkania

Informacje na temat hipoteki odwróconej upowszechnia regularnie Związek Przedsiębiorstw Finansowych w Polsce (ZPF). Organizacja ostatnio wypuściła raport na temat odwróconej hipoteki w modelu sprzedażowym dla lat 2010-2023 – zapoznasz się z nim tutaj.

Według ZPF fundusze hipoteczne przynależące do organizacji (FH Dom i Familia FH) administrowały 385 umowami o rentę dożywotnią zawartych z seniorami (barierą możliwości skorzystania z tego produktu jest osiągnięcie 65 roku życia). Średni wiek klienta od 2010 r. wahał się w przedziale 75-80 lat (76,6 lat w 2023 r.). W tym okresie średni metraż mieszkania przekazanego w ramach sprzedażowej hipoteki odwróconej niemal każdorocznie oscylował między ok. 40 m2 a 50 m2 (51,7 m2 w 2023 r.).

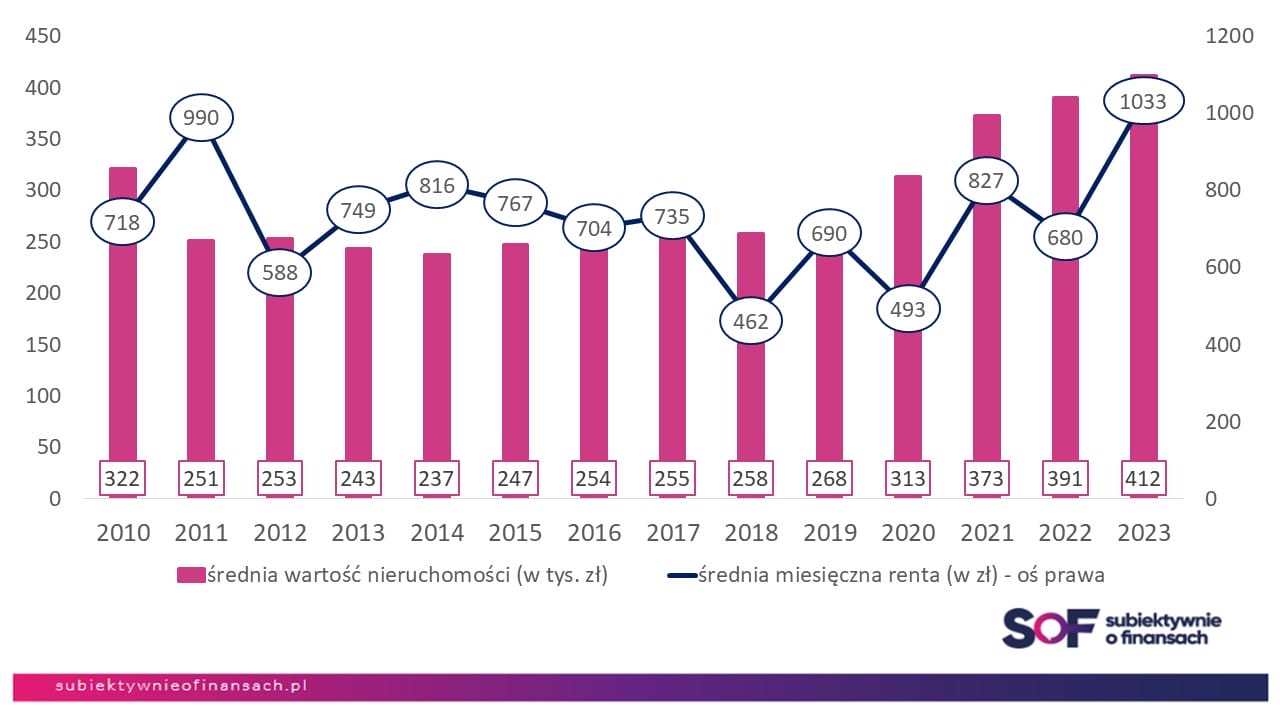

Przeciętna wartość jednej nieruchomości zarządzanej w 2023 r. przez fundusze hipoteczne przekroczyła 400 000 zł. I było to maksimum od 2010 r. Rekordowa okazała się także wartość średniomiesięcznego świadczenia rentowego – po raz pierwszy przekroczyła 1000 zł, co w przeliczeniu na rok daje ok. 12 000 zł.

Źródło: opracowanie własne na podstawie ZPF

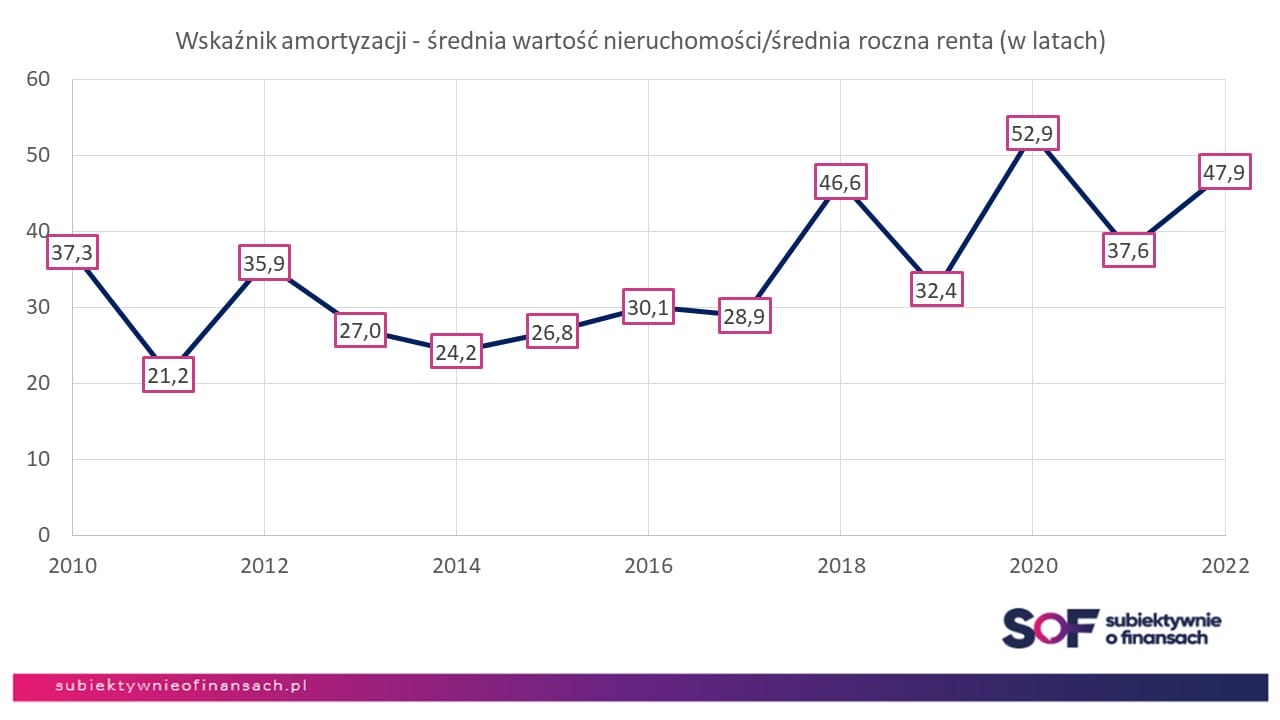

Na bazie przytoczonych danych można wyliczyć wskaźnik amortyzacji, czyli iloraz wartości nieruchomości i średniorocznej renty. Mówi nam on o tym, ile lat po zawarciu umowy należy żyć, aby wpływy z rent zrekompensowały w pełni wartość nieruchomości przekazanej na własność funduszowi hipotecznemu. Pomijam w tych obliczeniach wartość pieniądza w czasie (oddającą inflację i zmianę siłę nabywczej pieniądza), gdyż na tak długim szeregu czasowym (kilkanaście lat) ten brak nie powinien doprowadzić do istotnego zniekształcenia uzyskanego wyniku.

Z tabel GUS dla lat 2010-2022 (znajdziesz je tutaj) wynika, że kobiecie po osiągnięciu emerytalnego 60 roku pozostaje przeciętnie jeszcze 23,8 lat życia. Dla mężczyzn, którzy osiągnęli emerytalne 65 lat, współczynnik jest niższy – wynosi 15,4 lat.

Tymczasem wskaźnik amortyzacji wedle zaproponowanej wyżej metodologii w latach 2010-2023 wahał się w przedziale 21-53 lata. Od 2016 r. nigdy nie spadł poniżej 29 lat. Tyle należałoby żyć po osiągnięciu 60 roku życia przez kobiety i 65 roku przez mężczyzn. Niewykonalne. Jeszcze gorzej sprawy się mają, gdy uwzględni się średni wiek klienta zgodnie z danymi ZPF (75-80 lat) – wówczas świadczeniem rentowym przyjdzie nam się cieszyć góra raptem kilka lat. W tym czasie możemy otrzymać jakieś kilkadziesiąt tysięcy złotych, co stanowi nikły ułamek wartości mieszkania. Oczywiście będą wyjątki od reguły, ale mówimy o średnich.

Źródło: obliczenia własne

Firmy hipoteczne kuszą potencjalnych klientów nie tylko stałymi comiesięcznymi wypłatami renty (waloryzowanymi z reguły co roku o inflację), ale dołączają do usługi głównej również pakiety opiekuńcze. W ich skład wchodzą np. bezpłatne porady prawne, opieka medyczna w nagłych wypadkach czy pomoc interwencyjna w naprawie sprzętu RTV/AGD w ramach ubezpieczenia Assistance. Przykładowy wzór umowy z funduszem hipotecznym znajdziesz tutaj.

Czytaj też o planach ograniczenia renty dożywotniej: Usługa pozwalająca seniorom dostać dożywotnią „prywatną” rentę pójdzie do likwidacji? Rząd chce, żeby była dostępna tylko dla rodziny seniora. Dobry pomysł? Zły pomysł?

Dla kogo hipoteka odwrócona, a dla kogo nie?

Moim zdaniem, są dwa przypadki. Pierwszy to taki, gdy bliscy podpadli z jakichś względów właścicielowi nieruchomości. Z rodziną ponoć najlepiej wychodzi się na zdjęciu. Do tego może być też tak, że w skład rodziny wchodzi wiele osób o przeciwstawnych interesach, które na myśl o spadku gotowe są sobie rzucić do gardła. Senior, chcąc uniknąć dalszego skonfliktowania się rodziny, może zdecydować się na skorzystanie z hipoteki odwróconej. Po powierzeniu nieruchomości funduszowi hipotecznemu nie wchodzi ona do masy spadkowej, więc zstępni nie będą mieli się o co kłócić.

Drugi przypadek, w którym hipoteka odwrócona ma duży sens to taki, gdy senior jest powierzony własnemu losowi. Dzieci czy wnukowie zupełnie się nim nie interesują. Do tego senior ma skromną emeryturę z ZUS albo co gorsza jej nie ma. Wówczas renta dożywotnia może być pomysłem na podreperowanie skromnego budżetu. Lepiej pozbyć się nieruchomości nawet na niezbyt korzystnych warunkach niż wbijać zęby w ścianę.

Te dwa przypadki wynikają z potrzeb racjonalnych. Może być jednak też trzeci przypadek, któremu trudno przypisać walor racjonalności. Seniorzy cierpią na wiele schorzeń. Należy do nich m.in. demencja. Ta choroba starcza często występuje po 80. roku życia – zwykle się ją kojarzy z chorobą Alzheimera, choć to spore uproszczenie (Alzheimer to jakieś 50-70% przypadków demencji).

Senior cierpiący na otępienie żyje w swoim świecie, któremu niejednokrotnie daleko od rzeczywistości. I jest skłonny do podejmowania niefortunnych decyzji, a może to czynić, gdyż przysługuje mu pełna zdolność do czynności prawnych. W efekcie może nagle się okazać, że ukochana babcia lub dziadek w przypływie radosnej weny podpisali umowę odwróconej hipoteki. Dlatego w przypadku takich osób opieka dzieci lub wnuków powinna być jeszcze bardziej wytężona, żeby nie doszło do niepożądanego rozporządzenia majątkowego.

Hipoteka odwrócona: szara strefa króluje

Profesjonalny segment to mikroskopijnych rozmiarów wycinek świadczeń dożywotnich. Według szacunków ZPF to nawet nie 1% całości. Dominuje szara strefa, o której na dobrą sprawę niewiele wiadomo, gdyż jest ona słabo zbadana. Często jest tak, że senior podpisuje umowę dożywocia z rodziną – „przepisuje” nieruchomość na swoich bliskich w zamian za utrzymanie swoich potrzeb życiowych.

Może być jednak inaczej. Wyobraźmy sobie sytuację, że senior podpisze umowę o rentę dożywotnią z osobą spoza rodziny. Przeniesie własność nieruchomości na rzecz innej osoby, która deklarowała wypłatę comiesięcznego świadczenia, ale z tego się nie wywiązuje – obiecywać gruszki na wierzbie każdy potrafi. Co wówczas? Jakoś trudno przychodzi mi sobie wyobrazić seniora mającego dajmy na to 80 lat, żeby uganiał się po sądach za nierzetelnym kontrahentem.

Z całą pewnością to wkrótce będzie duży problem. Kolejna potrzebna usługa rozwija się poza jakąkolwiek regulacją i chaotycznie. Wiele osób zapewne podpisuje krzywdzące umowy i przepisuje nieruchomości w sposób bardzo ryzykowny, nie zapewniając sobie gwarancji świadczeń. Być może państwowe banki i instytucje finansowe powinny wziąć na siebie ciężar wprowadzenia tej usługi do oferty i w ten sposób jej cywilizowania.

Jest też druga sprawa: choć z usługi pewnie skorzystałoby całkiem duże grono starszych osób, to realnie jest ona dostępna pewnie dla 10-20% tych, którzy mieszkają w dużych miastach i posiadają nieruchomości nie tylko w miarę dobrze utrzymane i posiadające sporą wartość, ale też w dobrych lokalizacjach. Ani fundusze hipoteczne ani banki nie zaoferują renty dożywotniej w zamian za nieruchomość położoną w małym miasteczku.

Niemniej jednak w Polsce odsetek starszych osób posiadających nieruchomość na własność jest i będzie większa, niż na Zachodzie, co oznacza, że prędzej czy później nastąpi wybuch popularności rej usługi, która będzie coraz bardziej potrzebna ze względu na „okoliczności emerytalne”. Ale i być może coraz ciekawsza dla banków, których zainteresowanie wciąż skupia się na tradycyjnych kredytach hipotecznych.

zdjęcie tytułowe: DALL-E