Wojna tu, wojna tam. Iran dość odważnie zaatakował Izrael, w odwecie za śmierć liderów terrorystycznych organizacji Hamas i Hezbollah. Rosja ani myśli rezygnować z podboju Ukrainy. Chiny zasadzają się na Tajwan. Na wszelki wypadek zadajmy sobie pytanie, jak w trakcie wojen zachowują się giełdy akcji? I czy popularna zasada, że w takich sytuacjach trzeba uciekać od akcji i chować się pod skrzydłami dolara, franka szwajcarskiego i złota, nie jest przypadkiem… nieaktualna?

W ostatnich dniach doszło do rakietowego ataku Iranu na Izrael. Ten zapowiedział, że Iran pożałuje. Z kolei Izrael prowadzi operację lądową w Libanie, za którym ujmuje się potężna militarnie Turcja. Od kilku miesięcy wojska izraelskie są też w strefie Gazy (czyli na terenach kontrolowanych do niedawna przez Palestynę). USA wysyłają sygnały, że staną po stronie państwa żydowskiego, jeśli zajdzie taka potrzeba. Rośnie ryzyko zaognienia konfliktu na Bliskim Wschodzie.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Po ataku Iranu na Izrael nie doszło na rynkach kapitałowych do żadnego krachu, ani załamania. Złoto zdrożało o 1% (ten metal zazwyczaj bardzo dynamicznie reaguje na kwestie geopolityczne, ale tym razem poszedł w górę już „awansem”). Ropa naftowa zdrożała o 2,4% i nie dziwota, gdyż jeśli zapłonie Bliski Wschód, stanie się trudno dostępnym surowcem. Bitcoin potaniał o 4% (i pokazał, że nie jest cyfrowym złotem).

Dolar i frank szwajcarski (czyli tradycyjne aktywa antykryzysowe) minimalnie się umocniły. A amerykański indeks S&P 500, skupiający dużą część światowego handlu akcjami? Spadł, ale tylko o niecały 1%. Jak widać, wielkiego szoku na rynkach nie było, co może oznaczać dwie rzeczy: albo inwestorzy wierzą, że dużej wojny na Bliskim Wschodzie nie będzie, albo… przyzwyczaili się już do tego, że czasy są niepewne, ale wyznają zasadę „business as usual”.

Kłopot w tym, że nigdy nie wiesz, że zaczyna się coś dużego. Gdy wybuchła pandemia Covid-19 w Chinach, w USA i Europie jeszcze przez kilka tygodni handel odbywał się jak gdyby nigdy nic i trwały ostatnie podrygi hossy. Doniosłość pewnych chwil wychodzi na jaw z opóźnieniem. Zresztą 1 września 1939 r. też nikt nie uważał, że właśnie zaczyna się wojna światowa.

Nie wiemy więc jak w przyszłości historia będzie intepretować fakt, że – to jeszcze kilka lat temu nie do pomyślenia – dwa uzbrojone po zęby kraje ostrzeliwują się rakietami balistycznymi. Jeśli zaczyna się „coś większego”, to czego powinni spodziewać się inwestorzy giełdowi? Jak inwestować pieniądze, gdy nie mamy dobrych przeczuć?

Wojna? Tak reagują na nią inwestorzy giełdowi

Rynek akcji jest ciągle zmieniającym się bytem finansowym, który stara się za wszelką cenę antycypować (przewidywać) przyszłość. Na nastroje inwestorów może wpływać nieskończona liczba czynników, a oczywiście jednym z najważniejszych jest wojna.

Różne rodzaje konfliktów mogą mieć różnoraki wpływ na rynki. Na przykład, krótka wojna prowadzona przez armię USA poza terytorium tegoż kraju będzie mieć niewielki wpływ na rynek akcji, podczas gdy długotrwały konflikt trwający na terytorium małego państwa może wywołać wielkie zmiany wycen akcji na tamtejszej giełdzie, lub doprowadzić do jej całkowitego upadku.

Niezwykle interesujące jest jednak to, że rynki akcji dość często… ignorują wybuchy konfliktów zbrojnych. Na przykład indeks S&P 500 niemal nie zareagował na atak Niemiec na Polskę w 1939 r. (a potem okazało się, że to początek wojny światowej) czy na atak Iraku na Kuwejt w 1990 r. Czasami widać nerwową reakcję, jednak straty są zazwyczaj szybko odrabiane (a panikarze żałują, że sprzedali akcje).

Ciekawym przykładem jest inwazja Rosji na Ukrainę 24 lutego 2022 r., która wstrząsnęła światowymi rynkami. Indeks S&P 500 spadł o ponad 7% w kilka dni bezpośrednio po inwazji, ponieważ USA i inne kraje zaostrzyły sankcje gospodarcze wobec Rosji, a inwestorzy martwili się o wpływ konfliktu na ceny surowców. Jednak już w miesiąc po agresji rosyjskiej S&P 500 był notowany powyżej poziomu z dnia ataku. Najbardziej panicznie giełda amerykańska zareagowała, co ciekawe, na atak Korei Północnej na Południową w 1950 r. – wtedy indeks S&P 500 spadł o 5,4% podczas jednej sesji.

Wedle badań naukowców ze Szwajcarskiego Instytutu Finansów w przypadkach, w których występuje faza przedwojenna konfliktu, widać na rynku amerykańskim tendencję do obniżania cen akcji, ale ostateczny wybuch wojny powoduje… wzrost cen akcji. Jednak w przypadkach, gdy wojna rozpoczyna się nagle, jej wybuch obniża wyceny akcji.

Wojna oczywiście powinna zwiększać ryzyko na rynkach kapitałowych, czyli powodować większe różnice cen (bo emocje są wówczas większe, a to one rządzą giełdami). Ale z badań Armbruster Capital Management wynika, że w latach 1926-2013 zmienność na rynku akcji w trakcie trwania poważnych konfliktów zbrojnych była… niższa niż normalnie. Wyjątkiem była wojna w Zatoce Perskiej, po inwazji Iraku na Kuwejt indeks S&P 500 zniżkował o 17% w dwa miesiące, natomiast odrobienie strat zajęło mu pół roku.

Największym konfliktem w dziejach, o najpoważniejszych i najszerszych geopolitycznie konsekwencjach, była II wojna światowa. Jak zareagowały na nią rynki akcji? Od początku II wojny światowej w 1939 r. do jej zakończenia pod koniec 1945 r. indeks Dow Jones Industrial Average zyskał 50%, czyli ponad 7% rocznie! Jednak z drugiej strony wiele giełd na Starym Kontynencie w latach 1939-42 zostało zamkniętych, a niektóre nie wznowiły działalności aż do lat 90-tych XX wieku, bo po wojnie trafiły w orbitę oddziaływania ZSRR (Polska, Węgry, Czechy).

Hossa może wystartować w samym środku… wojny światowej

Weźmy pod lupę zachowanie giełd podczas największych konfliktów. W kilka dni po wybuchu I wojny światowej amerykańskie indeksy zanurkowały o około 30%, i generalnie większość giełd na Zachodzie została zamknięta na okres od 6 miesięcy do kilku lat. Jednak rynek amerykański został dość szybko otwarty ponownie, po 6 miesiącach, po czym w 1915 roku urósł o ponad 88%. Kiedy Stany Zjednoczone przystąpiły do I wojny światowej w 1917 r., nastąpił wzrost wycen spółek giełdowych spowodowany zwiększoną produkcją na potrzeby wojenne. Po I wojnie światowej zapanowała wielka hossa, która trwała aż do 1929 r. Czyli do wielkiego krachu.

Amerykańska giełda nie reagowała panicznie na wybuch II wojny światowej. Po japońskim ataku na Pearl Harbor indeks S&P 500 spadł o 20% w 5 miesięcy, a odrobienie strat zajęło mu blisko miesiąc. Od 1939 r. do końca II wojny światowej pod koniec 1945 r. indeks DJIA odnotował wzrost o 50%, a indeks S&P 500 zakończył ją wyżej, niż zaczynał. W środku II wojny światowej, w maju 1942 r. zaczęła się hossa, która trwała aż do maja 1946 r.

S&P500 z oznaczonym okresem II wojny światowej

Źródło: Stooq

A cóż takiego stało się w połowie 1942 r.? Bitwa o Midway. Po tej bitwie rynek zaczął się spodziewać, że Stany Zjednoczone mogą wygrać wojnę na Pacyfiku. Po tej wygranej nastroje na giełdzie zaczęły się poprawiać – rynek patrzył już z optymizmem w przyszłość.

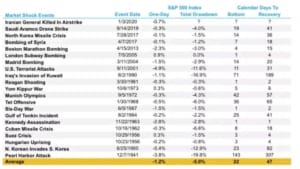

Reakcje S&P 500 na najważniejsze konflikty zbrojne

Od lewej: nazwa konfliktu, dzień wybuchu konfliktu, reakcja S&P 500 pierwszego dnia konfliktu, całkowite obsunięcie, liczba dni do dołka, liczba dni do odrobienia strat

Źródło: LPL Research

W ogóle amerykański rynek akcji ma „szczęście do wojen”. Nawet gdy toczą się one na terytorium USA. W okresie wojny secesyjnej (1861-65) gospodarka Stanów Zjednoczonych ucierpiała, a istniejąca już wtedy NYSE tymczasowo zamknęła swoje podwoje. Inwestorzy skupili się na obligacjach rządowych, które wydawały się być interesującą opcją inwestycyjną. Po zakończeniu wojny działalność NYSE wznowiono i zarówno rynek akcji, jak i gospodarka doświadczyły fazy ożywienia.

A jak polska giełda reaguje na wojny? Ostatnio największym testem był dla polskiego rynku wybuch wojny na Ukrainie w lutym 2022 r. Już sesje tuż przed rosyjską agresją na Ukrainę były nieudane. W czarny czwartek rynek zanurkował o 10,7%, jednak już w piątek odbił się o 7,7%. W miesiąc odrobił straty, jednak potem cały rynek wszedł w męczącą bessę, która trwała aż do października 2022 r.

Notowania WIG od połowy 2021 r. do połowy 2023 r. z oznaczonym momentem agresji rosyjskiej

Źródło: Stooq

Które sektory mogą sobie dobrze radzić w trakcie wojny?

W kontekście wpływu wojen na giełdy warto też zerknąć na to, na jakich branżach odciskają one największe piętno. Jedną z branż, która jest szczególnie wrażliwa na konflikty, jest przemysł obronny. W czasach pokoju firmy do niej należące notują zazwyczaj umiarkowany wzrost, jednak w czasach wojny popyt na sprzęt i usługi obronne gwałtownie rośnie, co prowadzi do dynamicznego wzrostu cen akcji firm produkujących broń. Na wojnie korzystać mogą również branże pokrewne, takie jak lotnictwo i kosmonautyka oraz szeroko pojmowana branża technologiczna.

Zwróćmy uwagę choćby na notowania koncernu zbrojeniowego Lockheed Martin. W ciągu 12 miesięcy jego wycena urosła o 49%, a przypomnijmy, że już na jesieni 2023 roku na Bliskim Wschodzie zaczęło się robić gorąco. We wtorek 1 października 2024 notowania tej spółki skoczyły w górę o blisko 4%. Przypadek? Nie sądzę.

Notowania Lockheed Martin – ostatni rok

Źródło: TradingView

Jeśli zakładamy konflikt na Bliskim Wschodzie, to oczywiście będzie on miał wpływ na branżę naftową. Konflikty w regionach bogatych w ropę mogą prowadzić do zakłóceń w dostawach, co może powodować wzrost cen „czarnego złota”. Wyższe ceny ropy mają tendencję do wywoływania efektu domina w całej gospodarce, powodując wzrost kosztów transportu i podnosząc ceny w wielu innych branżach.

Gdy zaczęła się wojna na Ukrainie, mieliśmy ciekawe zjawiska na polskim rynku. Zobaczyliśmy niezwykle dynamicznie wzrosty cen akcji spółek Wojas (producent butów – także dla wojska) czy Makarony Polskie (producent makaronów). W lutym 2022 notowania Wojasa poszły w górę o 14%, a Makaronów Polskich o 6%.

Wojna? Notowania spółek Wojas i Makarony Polskie w 2022 r.

Źródło: TradingView

Podsumowując, zachowanie giełd akcji w trakcie wybuchu i trwania wojen i konfliktów zbrojnych jest nieoczywiste. Bardzo często lekceważą one wybuch konfliktu, zniżkując dopiero w trakcie jego trwania. Dość często giełdowe indeksy szybko odrabiają straty poniesione w jego początkowej fazie, a pod koniec wojny często są wyżej, niż na jej początku. Po wojnach bardzo często ma miejsce giełdowa hossa, zasilona wielkimi wydatkami rządowymi.

Oczywiście, te konstatacje dotyczą giełd, które nie zostaną zamknięte z powody toczącej się wojny… I to jest ważny argument dotyczący dywersyfikacji. Trzymanie wszystkich pieniędzy wyłącznie w jednym miejscu, kupowanie akcji spółek w jednym regionie świata – to ryzyko, że akurat na tym terenie wojna będzie niszczyła fabryki, a akcji nie da się nawet sprzedać, bo giełda będzie zamknięta. W tym samym czasie na sąsiednim kontynencie (albo na drugim końcu tego samego kontynentu) może już panować hossa.

Niezwykle interesująca jest historia zachowania S&P 500 w trakcie II wojny światowej. Hossa na amerykańskiej giełdzie zaczęła się w samym środku konfliktu. To uzmysławia, że rynki nie zwracają uwagi na teraźniejszość, tylko na przyszłość – inwestorzy już w połowie 1942 r. „ustawiali się” pod zwycięstwo USA i aliantów w konflikcie z Niemcami, ZSRR i Japonią. Warto wyciągnąć z tej historii wnioski na przyszłość.

Wybuch wojny – zwłaszcza niespodziewany – przynosi straty inwestorom giełdowym, ale sprzedawanie wówczas akcji jest rzadko kiedy dobrą decyzją. Paradoksalna prawda jest taka, że wojna to zwykle czas zarabiania pieniędzy przez spółki, podobnie jak „powojnie” (nie licząc krajów, które były „gospodarzami”).

Jeśli zatem mamy złe przeczucia, to oczywiście tradycyjne inwestycje antykryzysowe (lokata w dolarach, franki szwajcarskie, złote monety, kontrakty na ceny ropy naftowej) nie zaszkodzi mieć, ale historia nie udowadnia, że warto wycofywać się z inwestowania w akcje. Można zaryzykować tezę, że jest nawet… wręcz przeciwnie. Choć oczywiście – jeszcze raz podkreślimy – mamy wielką nadzieję, że nie grozi nam III wojna światowa, a tym bardziej – że się już nie zaczęła (jak twierdzą niektórzy spece od geopolityki).

—————————

ZOBACZ TEŻ KANAŁ „SUBIEKTYWNIE O FINANSACH” W YOUTUBE:

—————————————

POSŁUCHAJ NASZYCH PODCASTÓW

>>> W 232. odcinku „Finansowych Sensacji Tygodnia” gościem Macieja Danielewicza jest Robert Korzeniowski, były sportowiec (wielokrotny złoty medalista olimpijski), a dziś ekspert od zarabiania pieniędzy w sporcie. Dlaczego mamy taki problem z sukcesami w sportach zespołowych? Co powinniśmy zrobić, by seryjnie wypuszczać w świat medalistów olimpijskich? Ile lekcji WF powinno być w polskich szkołach? I czy piłkarze powinni tyle zarabiać? Czy Polska powinna rzucać się na organizację letnich igrzysk olimpijskich? Zapraszam do posłuchania!

>>> W 231. odcinku „Finansowych Sensacji Tygodnia” gościem Macieja Samcika jest prof. Adam Mariański, szef i twórca Mariański Group. To kancelaria zajmująca się doradztwem podatkowym i strategicznym, pomocą w zarządzaniu majątkiem zamożnych Polaków oraz doradztwem w tworzeniu fundacji rodzinnych. I właśnie od fundacji rodzinnych zaczęliśmy naszą rozmowę. Ministerstwo Finansów uważa, że duża część z nich powstała tylko po to, żeby optymalizować podatki. I chce ograniczyć ich przywileje. Czy to dobry pomysł? Drugim tematem naszej rozmowy są podatki. Jak należałoby zmienić system podatkowy w Polsce, żeby było sprawiedliwie? I jak zreformować PIT – najbardziej „nierówny” podatek?

>>> 230. odcinek podcastu „Finansowe Sensacje Tygodnia” zaczęliśmy od pytania z grubej rury: czy Polska może zbankrutować? Czy my już jesteśmy w jakimś ciemnym zaułku? W ciągu kilku tygodni się okaże, którą ścieżką redukcji dziury budżetowej będziemy szli. Ale na pewno będziemy musieli więcej pożyczać. Po jakiej cenie? Co się będzie działo na świecie z ceną pieniądza, jak się będą zmieniały stopy procentowe? Kiedy spadną stopy procentowe w Polsce i jak bardzo? Czy budżet daje już znać, czym się będą różniły rządy nowej koalicji od poprzedników? O tym wszystkim Maciej Samcik rozmawia z Michałem Dybułą, głównym ekonomistą BNP Paribas Bank Polska. Podcastu można odsłuchać w Spotify, Google Podcast, Apple Podcast i na pięciu innych platformach podcastowych oraz pod tym linkiem.

>>> 7. odcinek podcastu z cyklu „Dostępne Finanse”: Jak budować cyfrowe płatności, by spełniały zasady dostępności? Zwłaszcza, gdy chodzi o aplikację, która jest tak popularna, że musi być dostępna dla wszystkich Polaków, niezależnie od ich potrzeb i możliwości? W cyklu „Dostępne Finanse” Maciej Jaszczuk i Claudia Wensierska rozmawiają z Iwoną Szymańską, Lead product designerką w Polskim Standardzie Płatności, spółce, która jest operatorem systemu BLIK. Korzysta z niego 16 mln klientów w Polsce. Jak BLIK tworzy cyfrowe płatności, by spełniać zasady dostępności? Zapraszam do wysłuchania podcastu z cyklu „Dostępne Finanse”

——————————-

MACIEJ SAMCIK ZAPRASZA DO INWESTOWANIA:

Zapraszam do lokowania oszczędności ze sprawdzonymi przeze mnie osobiście partnerami. Poniższe oferty sprawdziłem osobiście i w większości z tych firm inwestuję część swoich prywatnych oszczędności. Pamiętaj jednak: to nie jest rekomendacja. Jestem tylko blogerem finansowym, nie mam licencji doradcy inwestycyjnego, nie wolno mi nic rekomendować. Inwestujesz na swoje ryzyko, bo to Twoje pieniądze. Pamiętaj o dywersyfikacji. Każdy popełnia błędy w inwestowaniu, ale trzeba limitować ich wartość. O mojej filozofii inwestowania – samcikowej strategii czterech ćwiartek – przeczytaj tutaj.

>>> Inwestuj w PRZEYSZŁE RENTIERSTWO lub NA EMERYTURĘ w funduszach UNIQA TFI. W ofercie TFI UNIQA są fundusze pozwalające łatwo i bezpiecznie (czyli poprzez firmę, która ma siedzibę w Polsce, ma polskojęzyczną obsługę i spełnia wszystkie standardy wyznaczone przez polskich regulatorów) zainwestować pieniądze na całym świecie. Część funduszy ma niską opłatę za zarządzanie (0,5% w skali roku). Te fundusze można kupić przez internet, w ramach programu „Tanie Oszczędzanie”, jak również w ramach konta IKZE (dodatkowo ulga w podatku PIT) lub konta IKE (dodatkowo brak podatku Belki). Przy zakupie internetowym nie płaci się też, rzecz jasna, żadnych opłat manipulacyjnych. Na stronie akcji edukacyjnej „Wyciskanie emerytury” znajdziesz ważne wieści dla Twojej przyszłości finansowej.

>>> INWESTUJ NA CAŁYM ŚWIECIE, przetestuj Plany Inwestycyjne w ramach aplikacji mobilnej XTB. To prosty mechanizm, który pozwala inwestować na całym świecie bez konieczności podejmowania zbyt wielu decyzji, poświęcania czasu oraz nabywania specjalistycznej wiedzy. Jak to wygląda i jak działa? Ściągasz aplikację mobilną XTB, wybierasz opcję „Plany Inwestycyjne” (w aplikacji druga ikona od lewej na dole), wybierasz jeden lub kilka spośród ETF-ów obejmujących inwestowanie w różnych regionach świata, wybierasz podział pieniędzy w ramach portfela (albo zostawiasz automatycznie podpowiadany podział po równo), wpłacasz pieniądze (BLIKiem, przelewem ekspresowym, PayPalem, kartą płatniczą…) i gotowe. Inwestujesz na całym świecie. Tę możliwość możesz przetestować klikając tutaj. A więcej porad o inteligentnym inwestowaniu – na stronie akcji edukacyjnej „Inwestuj z XTB”

![]()

>>> Uzyskaj WSPARCIE W INWESTOWANIU. Sprawdź usługę doradztwa inwestycyjnego w BNP PARIBAS BANK POLSKA. Masz już trochę grosza przy duszy, ale (jeszcze) nie jesteś milionerem? Sprawdź usługę doradztwa inwestycyjnego w domu maklerskim BNP Paribas. Wbrew pozorom wcale nie jest zarezerwowana wyłącznie dla finansowych krezusów. Na jakie usługi możesz liczyć i jak doradca inwestycyjny może pomóc przy inwestowaniu kwot rzędu kilkadziesiąt tysięcy złotych? Czym doradca inwestycyjny różni się od doradcy finansowego? Jakie usługi oferuje i czy trzeba za nie dodatkowo płacić? Zapraszam do przeczytania rozmowy na ten temat oraz do wypróbowania doradztwa inwestycyjnego w biurze maklerskim BNP Paribas. A wszystkie aktualne oferty inwestycyjne BNP Paribas znajdziesz tutaj.

>>> ZŁOTO W MONETACH lub sztabkach kupuj bezpiecznie i w częściach w sklepie Goldsaver. W Goldsaver każdy może kupić sztabkę złota po kawałku we własnym tempie i bez zobowiązań. Kliknij ten link, załóż konto i kupuj złoto w częściach. W jakiej cenie kupujesz złoto? W Goldsaver zawsze jest to kurs złota w NBP powiększony o 6,9% (koszt przechowywania, pakowania, wysyłki oraz marża sprzedawcy). Z kolei cena złota w NBP odzwierciedla kurs z londyńskiej giełdy metali. Za marką Goldsaver stoi – należący do tej samej grupy kapitałowej – Goldenmark, czyli jeden z najważniejszych na polskim rynku dystrybutor metali szlachetnych, który w ciągu 14 lat działalności dostarczył Polakom około 17 ton fizycznego złota.

>>> KRYPTOWALUTY, w tym bitcoina, bezpiecznie włóż do smartfonu w kantorze QUARK. Jeśli myślisz o lokowaniu części pieniędzy na rynku kryptowalut, ale nie wiesz, jak się za to zabrać i gdzie kupić swoją pierwszą kryptowalutę, to możesz skorzystać z usług sieci kantorów Quark. To najstarsza sieć tego typu w kraju – w bezpieczny, wiarygodny sposób kupisz tam kryptowalutę i uzyskasz pomoc dotyczącą jej przechowywania. Więcej szczegółów na stronie Quark.

>>> Pieniądze w bezpiecznym miejscu POZA POLSKĄ LOKUJ za pomocą RAISIN. Przetestuj, jak działa geograficzna dywersyfikacja oszczędności za pomocą niemieckiej platformy Raisin, która łączy polskich oszczędzających z instytucjami finansowymi z innych krajów. Platforma pozwala klientom na deponowanie środków bez konieczności ponownego potwierdzania tożsamości czy też uzyskiwania dostępu do oddzielnej platformy dla każdego banku, tym samym usprawniając cały proces oszczędzania. Załóż bezpłatne konto w Raisin tutaj, a potem złóż zlecenie utworzenia lokaty, przelej pieniądze i przetestuj nową platformę do europejskiego oszczędzania dostępną w Polsce.

——————-

CHCESZ ZAPLANOWAĆ ZAMOŻNOŚĆ? PRZECZYTAJ NASZE E-BOOKI:

CHCESZ ZAPLANOWAĆ ZAMOŻNOŚĆ? PRZECZYTAJ NASZE E-BOOKI:

Myślisz, że nie masz szans na żywot rentiera? Że masz za mało oszczędności? Że za mało zarabiasz? Że nie umiał(a)byś dobrze ulokować pieniędzy, gdybyś je miał(a)? W tym e-booku pokazuję, że przy odrobinie konsekwencji, pomyślunku i, posiadając dobry plan, niemal każdy może zostać rentierem. Jak bezboleśnie oszczędzać, prosto inwestować i jak już teraz zaplanować swoje rentierstwo – o tym jest ten e-book. Praktyczne rady i wskazówki. Zapraszam do przeczytania – to prosty plan dla Twojej niezależności finansowej. Polecam też trzy inne e-booki: o tym, jak zrobić porządek w domowym budżecie i raz na zawsze wyjść z długów, jak bez podejmowania ryzyka wycisnąć więcej z poduszki finansowej i jak oszczędzać na przyszłość dzieci.

———————–

Źródło okładki: Unsplash