Po piątkowym przemówieniu szefa Fed Jerome Powella na konferencji w Jackson Hole dolar wobec złotego spadł do najniższego poziomu od trzech lat – kosztuje już tylko 3,81 zł. Euro jest najtańsze od… pięciu lat i można je kupić po 4,26 zł. Cieszycie się? Może nie ma z czego? Wygląda na to, że światowe banki centralne właśnie przestawiają zwrotnicę i przestaje je interesować jak najsilniejsza waluta. Teraz chcą dbać o rynek pracy, w czym pomaga… słabszy pieniądz. Czy NBP spóźni się na ten pociąg?

Coroczna konferencja Fed w Jackson Hole przyniosła ostateczne potwierdzenie, że amerykański bank centralny we wrześniu zacznie obniżać stopy procentowe z obecnego poziomu 5,25-5,5%. Jego prezes Jerome Powell oświadczył, że dziś większe zagrożenie widzi w kłopotach na rynku pracy, niż w związku z inflacją. Inwestorzy – co widać w notowaniach obligacji i kontraktów terminowych na przyszłą wartość stóp procentowych – obstawiają aż 1 pkt. proc. obniżki do końca roku.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Jackson Hole, czyli bankierzy centralni zaczynają nową grę

W konferencji wzięli też udział prezesi innych banków centralnych. Kilkoro bankierów centralnych z Europy w swoich wypowiedział zasygnalizowało, że poprą kolejną obniżkę stóp procentowych Europejskiego Banku Centralnego (w przypadku EBC byłaby to już druga obniżka (ale stopy w Europie są dziś o cały punkt procentowy niższe niż w USA – 4,25-4,5%). Z kolei gubernator Banku Anglii Andrew Bailey zasygnalizował „otwartość” na dalsze obniżki stóp, mówiąc, że ryzyko uporczywej inflacji „wydaje się słabnąć”. W Wielkiej Brytanii po jednej obniżce cena pieniądza wynosi 5%.

O ile jeszcze kilka miesięcy temu bankierzy centralni hamletyzowali, martwiąc się o to, że inflacja jeszcze nie jest tak całkiem pod kontrolą (i że szybko nie będzie), o tyle teraz interesuje ich tylko jedno – ochrona gospodarki przed spadkiem liczby miejsc pracy. A wysokie stopy procentowe w tym przeszkadzają, bo kredyt jest drogi i firmy wstrzymują inwestycje. Wystarczyło kilka gorszych raportów o zatrudnieniu i chłopakom (oraz dziewczętom) z banków centralnych kompletnie się odmieniło. Bywa i tak.

Nie mówcie, że nie nie dawałem Wam znaków, że jest z tego powodu pieniądz do zarobienia: Fundusze obligacji znów biją zyskami oprocentowanie depozytów bankowych. I to chyba jeszcze nie koniec. Czy da się jeszcze wsiąść do tego pociągu?

To jednak oznacza, że banki centralne mogą zmienić zasady gry, w którą grają. Przez ostatnie dwa lata, walcząc z inflacją (która na rynkach zachodnich osiągała 8-9%, a na wschodzących 15-20% w skali roku) ścigali się na to, kto najbardziej zdoła podnieść stopy (nie zabijając gospodarki) i która waluta będzie w związku z tym silniejsza. Bo silna waluta i wysokie stopy skłaniają ludzi do oszczędzania. I schładzają gospodarkę.

Teraz ma być na odwrót: pieniądz ma być tańszy, więc waluta nie musi już być tak silna. Bankierzy centralni tego otwarcie nie mówią, ale jeśli rynek pracy ma się rozwijać, to nie zaszkodzi, gdy krajowa waluta się (deczko) osłabi, bo wtedy bardziej opłaca się eksport (który dla każdej gospodarki jest ważną częścią generowania wzrostu gospodarczego). To dlatego, zaraz po wystąpieniu Jerome Powella, przedstawicieli innych banków centralnych zaczęli się licytować w zapowiedziach dotyczących niższych stóp procentowych. „Ja też, ja też! Obniżymy stopy, koniecznie!”.

Polski bank centralny nie chce się „bawić”…

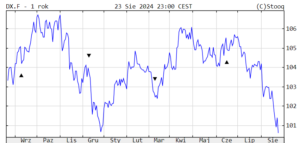

Na razie najbardziej wiarygodny w tej nowej grze jest amerykański bank centralny. Inwestorzy na całym świecie zakładają w wycenie różnych obligacji i kontraktów, że za rok jesienią stopy procentowe będą w USA wynosiły już tylko 3,25-3,5%. Czyli spadną bardziej, niż w innych bankach centralnych. Oczywiście skutek jest taki, że dolar słabnie. Jeszcze dwa lata temu jedno euro było warte tylko 0,95 dolara, a dziś trzeba za nie zapłacić aż 1,12 dolara.

Niektórzy mówią, że przy tak dużych oczekiwaniach obniżek stóp w USA nowy punkt równowagi to aż 1,15 dolara za euro. Co prawda jeszcze nie tak dawno snuliśmy dywagacje o tym, czy może zapanować trwały parytet między dolarem i euro (czyli kurs 1:1, wskazujący na ogromną siłę „zielonego”), ale trzeba też pamiętać, że jeszcze przed pandemią i wojną – w latach 2017-2021 – kursy wzajemne najważniejszych walut kręciły się w obszarze między 1,10 a 1,25 dolara za euro. Więc gdyby teraz punkt równowagi wynosił 1,15, to nie byłoby to czymś niespotykanym.

Jeśli europejska, brytyjska i inne gospodarki nie chcą mieć kłopotów ze wzrostem z powodu wzmocnienia własnej waluty, to niewykluczone, że będą musiały „licytować się” z Fed w kwestii obniżania ceny pieniądza. Może dzięki temu ich waluty nie będą „zbyt silne” i nie będą utrudniały życia eksporterom. Mamy więc deklaracje z Banku Anglii i części przedstawicieli Europejskiego Banku Centralnego, że oni też chcą obniżać stopy.

Nie wiadomo tylko jak szybko będą w stanie to robić (żeby nie ożywić inflacji). Główny ekonomista EBC właśnie powiedział, że on wolałby mieć jednak pewność, że inflacja jest pokonana. Fed gra więc va banque, ale czy inni zostaną zmuszeni, żeby pójść za nim? Na razie indeks dolara (czyli kurs „zielonego” w stosunku do koszyka innych ważnych walut) jest najniżej od roku.

Polski bank centralny na razie… w ogóle nie chce się bawić. Prezes Adam Glapiński do niedawna zapowiadał, żebyśmy w ogóle zapomnieli o obniżkach stóp w tym roku i w przyszłym. Jak dobrze pójdzie to coś się ruszy dopiero w 2026 r. W ostatnich dniach nieco zmiękł, dopuszczając możliwość, że może jednak „coś da się zrobić”. Ale inwestorzy chyba nie do końca uwierzyli, bo zupełnie nie zareagowali na tę nową myśl Adama Glapińskiego.

Mamy więc wyścig banków centralnych kto bardziej i kto szybciej obniży stopy procentowe oraz mamy polski bank centralny, który trzyma jedne z najwyższych stóp procentowych w Europie (5,75%) i ani myśli coś zmieniać. Owszem, inflację też mamy nieniską (4,2% przy średniej unijnej na poziomie 2,8%), ale mimo wszystko wygląda na to, że nie zauważyliśmy, że inni bankierzy centralni grają już w zupełnie inną grę.

…więc złoty jest najmocniejszy od lat. Dolar i euro polecą na pysk?

Efekt jest taki, że po konferencji w Jackson Hole dolar spadł o kolejnych kilka groszy i kosztuje już tylko 3,81 zł. To najniższa jego cena od trzech lat. Euro jest po 4,26 zł i są to okolice najniższych wartości tej waluty od… pięciu lat. Inwestorzy może nie do końca wierzą, że żadnych obniżek stóp w Polsce nie będzie, ale rentowność polskich obligacji 10-letnich wynosi wciąż 5,3% (czyli niecałe 0,5 pkt. proc. poniżej stopy procentowej NBP, podczas gdy rentowność amerykańskich obligacji 10-letnich wynosi już tylko 3,8% (czyli 1,4-1,7 pkt. proc. poniżej stopy procentowej Fed).

Być może Adam Glapiński może sobie pozwolić, żeby nie grać w grę, w którą zaczęły grać inne banki centralne? W końcu inflację mamy wyższą niż inni, a nasz rynek pracy zdaje się wyglądać coraz lepiej, a nie coraz słabiej. Inna sprawa, że w USA też długo wyglądało, że wysokie stopy nie szkodzą. Ale ostatnio się to zmieniło. Przy słabnącej niemieckiej gospodarce i bardzo silnym złotym eksporterom nie ma prawo był łatwo. A przy koszcie kredytu hipotecznego 8-9% rocznie trudno liczyć na boom kredytowy.

Osobiście obstawiam scenariusz, że jeśli w Jackson Hole mieliśmy start nowej „zabawy” w obniżanie na wyścigi stóp procentowych i osłabianie krajowych walut, to to przyniesie przynajmniej zahamowanie utraty wartości przez dolara. Inne banki centralne będą chciały doścignąć amerykańskiego lidera pod względem skali obniżek stóp, a Fed może ostatecznie nie „dowieźć” mocno rozbuchanych oczekiwań i obniżać stopy trochę wolniej. Może to być więc już nie najgorszy moment do zakupów „zielonego”.

Nie jest to oczywiście ani porada inwestycyjna, ani rekomendacja. Raczej przeczucie. Jeśli zatrzymania spadkowego trendu nie będzie i dolar nadal będzie słabł, to rzeczywiście może zakotwiczyć dopiero na poziomie 1,15 dolara za euro. Ale to by oznaczało, że będzie kosztował tylko 3,65 zł. To się już kiedyś zdarzało, ale dawno temu.

Po Jackson Hole Polska jak Szwajcaria? Test siły gospodarki

Jeśli zaś prezes NBP Adam Glapiński i jego „obóz” w Radzie Polityki Pieniężnej nie pójdą w bardziej gołębie tony, to złoty się będzie umacniał bardziej niż „przewiduje ustawa” (czyli relacje euro i dolara). I możemy zobaczyć dolara po 3,5 zł oraz euro w okolicach 4 zł. I zaczniemy mieć problemy podobne do Szwajcarii, która przez długie lata walczyła ze zbyt silną walutą.

Tyle, że tam nawet przy zerowym oprocentowaniu pieniądza inwestorzy walili drzwiami i oknami, żeby lokować pieniądze w szwajcarskich obligacjach. A u nas może być to efekt wysokich i realnie dodatnich (być może) stóp procentowych i rosnącego kursu złotego. Pytanie tylko czy polska gospodarka jest tak mocna, jak szwajcarska. Szwajcarskie sery i zegarki sprzedają się za granicą właściwie bez względu na ceny. My takich eksportowych hitów nie mamy (no, może poza kiełbasą).

Może polski bank centralny ma rację, że nie chce się „bawić”? Może polska gospodarka to wytrzyma i okaże się tak mocarna jak Szwajcarska? I dzięki temu ostatecznie zniszczymy inflację? Może. Ale jeśli nie… NBP już kiedyś nie zauważył, że zasady gry się zmieniły i spóźnił się na start wyścigu. Gdy banki centralne w połowie 2021 r. zaczęły „wojnę walutową”, dążąc do umocnienia swoich walut w celu walki z inflacją – nasza RPP zareagowała z opóźnieniem, co mogło przyczynić się do tego, że wylądowaliśmy z poziomem inflacji tam, gdzie byśmy nie chcieli.

Wtedy ceną był spadek wartości oszczędności Polaków m.in. w bankach. Dziś stawką jest stan gospodarki i wynik walki z inflacją. Jak uważacie, NBP powinien stawić się na starcie „wyścigu” ogłoszonego w Jackson Hole czy nie?

Posłuchaj też nowego odcinka podcastu „Finansowe Sensacje Tygodnia”: Ten odcinek „Finansowych Sensacji Tygodnia” jest wyjątkowo wakacyjny. Poruszam w nim wyłącznie tematy ważne dla Waszego… dobrostanu urlopowego. A więc jest o firmach, które Was wożą na wakacje oraz o tych, które Was kwaterują. Jest też o pomyśle na nowy termin wakacji, o fatalnym wypadku za granicą, o ciekawym pomyśle hoteli związanym z jedzeniem i jeszcze kilka wakacyjnych historyjek. Zapraszam do posłuchania pod tym linkiem.

Posłuchaj też nowego odcinka podcastu „Finansowe Sensacje Tygodnia”: Ten odcinek „Finansowych Sensacji Tygodnia” jest wyjątkowo wakacyjny. Poruszam w nim wyłącznie tematy ważne dla Waszego… dobrostanu urlopowego. A więc jest o firmach, które Was wożą na wakacje oraz o tych, które Was kwaterują. Jest też o pomyśle na nowy termin wakacji, o fatalnym wypadku za granicą, o ciekawym pomyśle hoteli związanym z jedzeniem i jeszcze kilka wakacyjnych historyjek. Zapraszam do posłuchania pod tym linkiem.

————–

MACIEJ SAMCIK POLECA:

>>> Prosto i tanio inwestuj pieniądze w funduszach TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące m.in. w obligacje na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze przez internet, kliknij ten link. Albo obejrzyj webinar, w którym – razem z Pawłem Mizerskim z UNIQA TFI – układamy strategie emerytalne.

>>> Waluty obce, akcje i ETF-y kupuj w aplikacji inwestycyjnej XTB. Podobnie jak wielu innych inwestorów – używam i polecam aplikację do inwestowania XTB, gdzie nie płacisz prowizji za inwestowanie w ETF-y z całego świata (aż do wartości 100 000 euro obrotu miesięcznie), a masz możliwość budowania portfela z różnych aktywów. XTB wprowadził na rynek nowy sposób inwestowania – Plany Inwestycyjne. Pozwalają bezpiecznie i bezpłatnie inwestować w portfele ETF-ów od największych światowych dostawców. Więcej na ich temat przeczytasz tutaj.

>>> Część oszczędności lokuj za granicą za pomocą platformy RAISIN, która łączy polskich oszczędzających z instytucjami finansowymi z innych krajów. Platforma pozwala klientom na deponowanie pieniędzy bez konieczności ponownego potwierdzania tożsamości czy też uzyskiwania dostępu do każdego z zagranicznych banków. HoistSpar – instytucja, która jako pierwsza dołączyła do polskiej platformy Raisin – oferuje bezpieczne konta depozytowe w Szwecji, Niemczech, Polsce i Wielkiej Brytanii. Załóż bezpłatne konto w Raisin tutaj, a potem złóż zlecenie utworzenia lokaty, przelej pieniądze i przetestuj nową platformę do europejskiego oszczędzania dostępną w Polsce.

>>> Kryptowaluty bezpiecznie kupuj w sieci kantorów QUARK. Jeśli myślisz o lokowaniu części pieniędzy na rynku kryptowalut, ale nie wiesz, jak się za to zabrać i gdzie kupić swoją pierwszą kryptowalutę, to możesz skorzystać z usług sieci kantorów Quark. To najstarsza sieć tego typu w kraju – w bezpieczny, wiarygodny sposób kupisz tam kryptowalutę i uzyskasz pomoc dotyczącą jej przechowywania. Zapraszam, sam korzystałem z usług sieci Quark i kupiłem odrobinę bitcoina z natychmiastową „dostawą” do aplikacji kryptowalutowej, z której korzystam. Więcej szczegółów na stronie Quark.

>>> Sztabki złota kupuj wygodnie „po kawałku” na GOLDSAVER.PL. W tym sklepie internetowym (należącym do renomowanego sprzedawcy złota, firmy Goldenmark) każdy może kupić sztabkę złota we własnym tempie i bez zobowiązań. Kliknij ten link, załóż konto, a otrzymasz bonus w wysokości 100 zł. Możesz także wpisać kod „SoF” w formularzu rejestracji. Subiektywna recenzja tego rozwiązania jest tutaj.

———————–

zdjęcie tytułowe: CNBC/NBP/Copilot Designer