Niewykluczone, że w 2021 r. pękła w Chinach bańka na rynku akcji i nieruchomości. Przynajmniej tak to może wyglądać, jeżeli spojrzymy na spadające od tego czasu ceny akcji i murów. Czy Chiny są w stanie szybko wygrzebać się z tego kryzysu? A może wpadły w tarapaty na całe dziesięciolecia? I może najgorsze dopiero przed Chinami?

Czy Chiny – jako lider sojuszu BRICS, w którym pierwsze skrzypce grają też Rosja, Indie i Brazylia – mogą odebrać Ameryce prymat najpotężniejszej gospodarki świata? Ostatnio coraz głośniej o projekcie wspólnej waluty krajów BRICS, która miałaby mieć pokrycie w rezerwach złota i tym samym być bardziej stabilna i atrakcyjna w handlu międzynarodowym niż dolar.

- Zbieranie pieniędzy na inwestowanie przy okazji codziennych zakupów? Nietypowy pomysł dużego brokera. Ile można z tego wycisnąć? [POWERED BY XTB]

- Podwyżka pensji: jak jej nie zmarnować? Cztery sposoby, które sprawią, że wreszcie zaczniesz mieć oszczędności dzięki wyższej pensji [POWERED BY RAISIN]

- To była przez ostatnie trzy lata świetna inwestycja. Jaka przyszłość funduszy obligacji skarbowych? Ile zarobią w ostatniej fazie obniżek stóp NBP? [POWERED BY UNIQA TFI]

Dedolaryzacja i wyprzedzenie USA w dziedzinie podboju kosmosu czy rozwoju sztucznej inteligencji oraz ekspansja kapitałowa na wszystkich kontynentach (zwłaszcza w Afryce), a także uzależnienie świata od chińskich towarów to właśnie są cele Pekinu. Ameryka – widząc zagrożenia – stara się ograniczyć powiązania z chińską gospodarką i wprowadza sankcje celne, które mają ograniczyć chińskim towarom (np. samochodom elektrycznym) podbijanie amerykańskiego rynku.

Co gnębi chińskiego smoka?

Każdy, kto był w Chinach, miał okazję na żywo widzieć, jak rozwinął się ten kraj dzięki importowi technologii z Zachodu i wymianie handlowej z USA i Europą. Ale czy to wystarczy, by wygrać wojnę o dominację gospodarczą nad światem? Od kilku lat Chiny borykają się z potężnym kryzysem, który tamtejsze władze starają się maskować, ale jego przyczyny do tej pory nie zostały rozwiązane. Jakie problemy ma dzisiejsza gospodarka chińska?

Po pierwsze wysoki poziom zadłużenia oraz model wzrostu gospodarczego oparty o inwestycje. Chińska struktura PKB z relatywnie małym udziałem konsumpcji prywatnej i dużym udziałem inwestycji to absolutne novum, rzecz niespotykana w globalnej gospodarce. Udział inwestycji w chińskim PKB jest praktycznie dwa razy większy, a konsumpcji prywatnej dwa razy mniejszy niż w przypadku gospodarki USA.

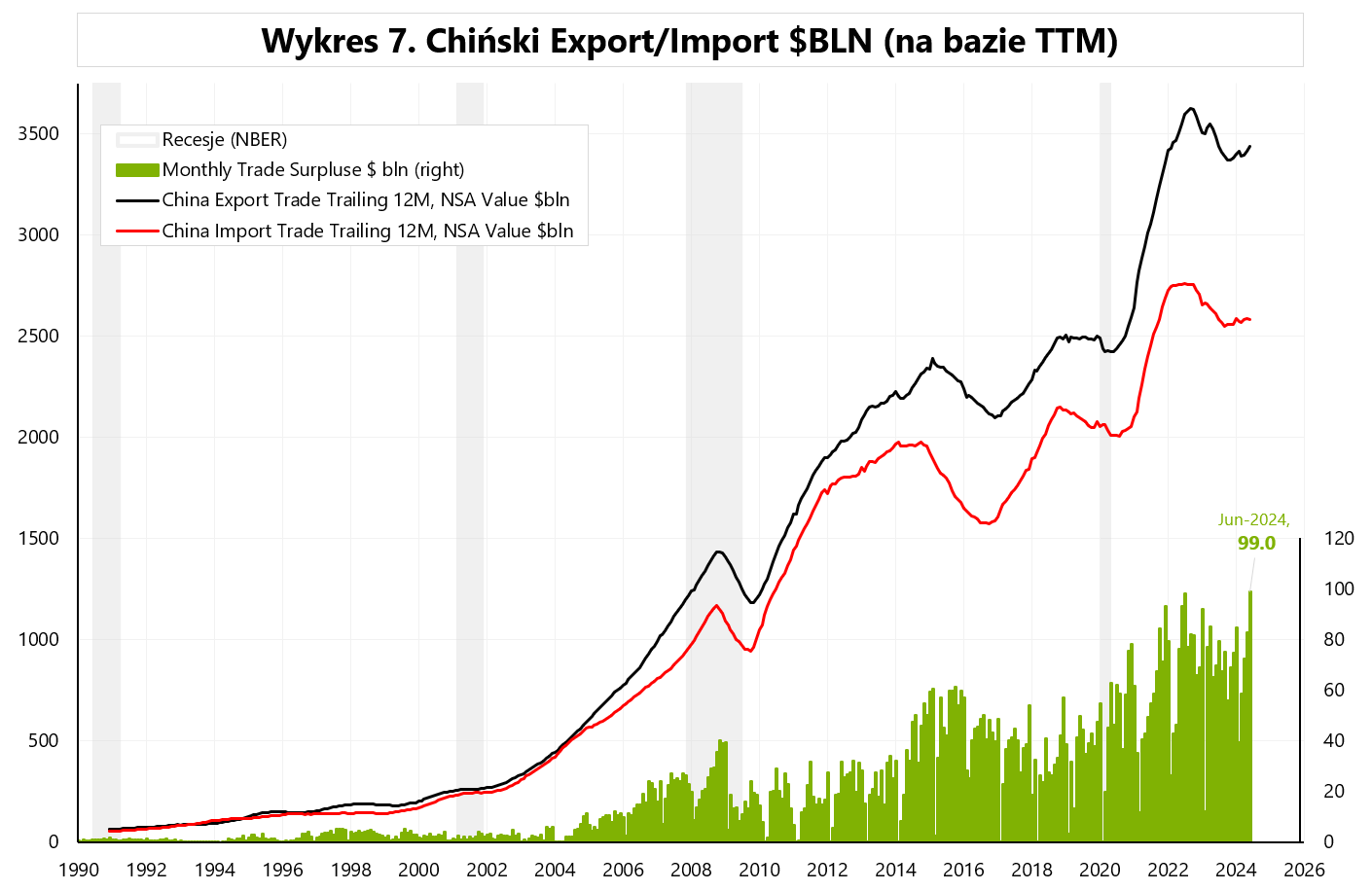

Sęk w tym, że duża część tych inwestycji jest bezproduktywna, czyli nie napędza PKB. Chińczykom nie udało się przestawić gospodarki na inne tory. Są więc skazani na eksport, który coraz bardziej kuleje (z jednej strony sankcje celne Zachodu, z drugiej – utrata konkurencyjności z powodu coraz wyższych kosztów pracy).

Częścią tego problemu z nieefektywnymi inwestycjami jest pęknięta już kilka lat temu bańka na rynku nieruchomości. Lokalne banki finansowały osiedla-widmo, które nigdy się nie zwrócą. Pieniądze utopione w betonie powodują turbulencje w sektorze bankowym (ostatnio kilkadziesiąt lokalnych banków było przejmowanych przez inne).

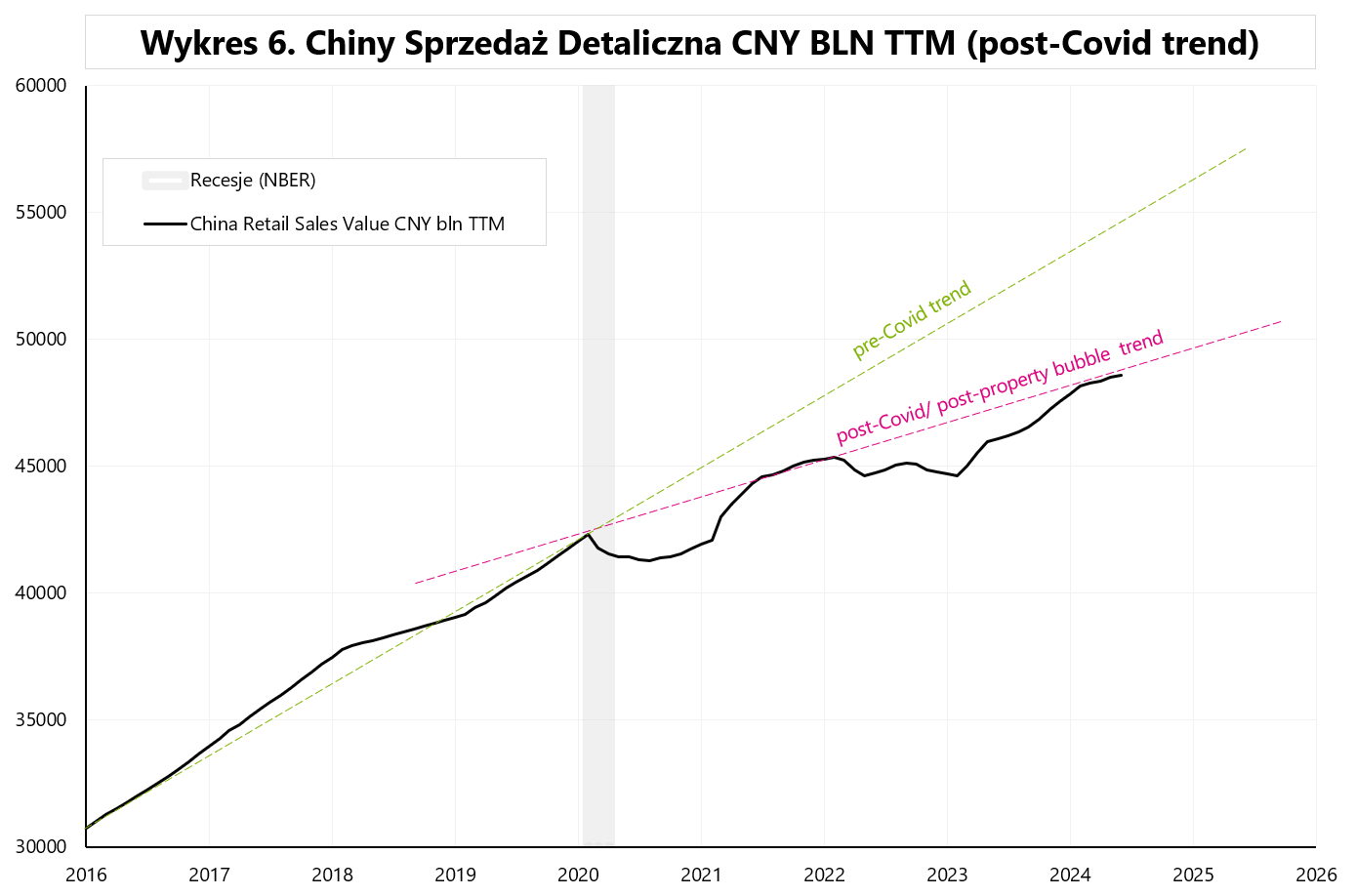

„Posprzątanie” nieruchomościowego problemu w sposób uporządkowany (czyli bez doprowadzenia do krachu całej gospodarki) zajmie wiele lat, a w międzyczasie może stanowić istotne obciążenie dla wzrostu PKB. Sektor nieruchomości stanowi około jedną trzecią całości inwestycji. Podobny model wzrostu gospodarczego opartego o inwestycje miała Japonia w latach 80-tych. Spadające od 2021 r. ceny nieruchomości jeszcze bardziej obniżają konsumpcję prywatną w Chinach, co pokazuje sporo niższy wzrost sprzedaży detalicznej w Państwie Środka.

Na to wszystko nakłada się coraz gorsza demografia. Według projekcji ONZ populacja chińska spadnie do 2050 r. o 11% (159 mln osób), a do 2100 r. – o 786 mln osób, a to jest spadek o 55% w porównaniu do liczby populacji z 2024 r. Jeśli społeczeństwo chińskie gwałtownie się zestarzeje, to to będzie miało kolejne negatywne skutki dla wzrostu PKB (starsze osoby to z reguły niższa konsumpcja).

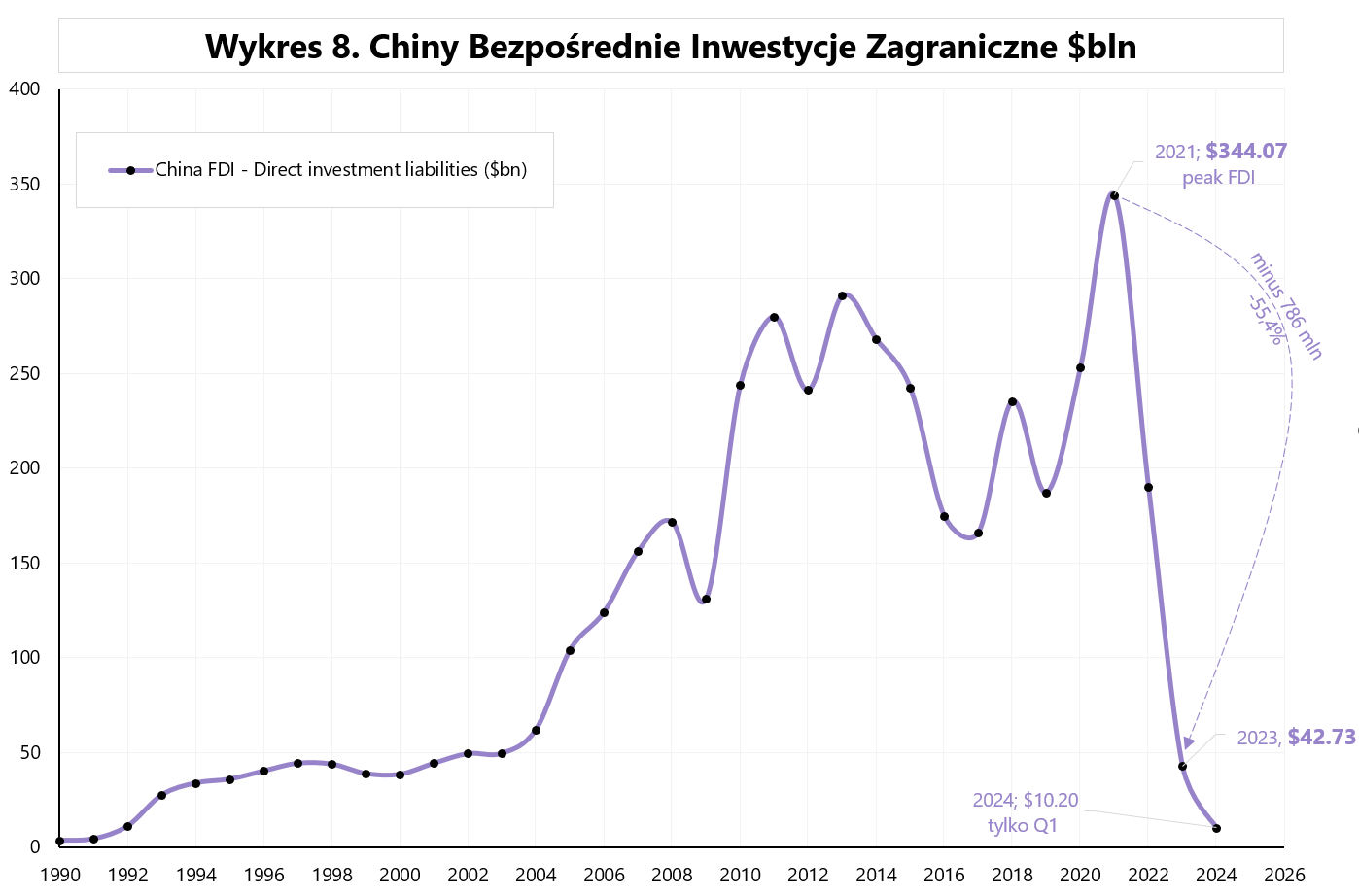

Konflikt z Zachodem zatrzymał z kolei inwestycje bezpośrednie. Amerykanie ograniczają import chipów i zaawansowanej technologii, co spowalnia rozwój chińskiej gospodarki. Jednocześnie Chiny zależą w dużej mierze od eksportu do Unii Europejskiej i USA.

Konflikt z Zachodem spowodował, że bezpośrednie inwestycje w Chinach gwałtownie maleją i są najniższe od 25 lat. W 2023 r. wyniosły jedynie 43 mld dolarów w porównaniu do 344 mld dolarów w roku 2021 (to spadek o 88%). Ostatni rok, kiedy inwestycje bezpośrednie były mniejsze niż 40 mld dolarów, to był 2000 r.

Po pęknięciu bańki na rynku nieruchomości Chiny przesunęły inwestycje z sektora nieruchomości do sektora przemysłowego z próbą zwiększenia eksportu. To trochę się udało, ale reszta świata zaczyna się buntować i nie chce lub nie jest w stanie przyjąć tej nadwyżki. Stąd wprowadzanie licznych ceł na towary chińskie. W przypadku samochodów elektrycznych USA wprowadziło 100% cła na chińskie samochody. Niższe cła wprowadziła też Unia Europejska.

Co dalej z Chinami? Dlaczego ten pociąg nie pojedzie?

Zatem co czeka Chiny w kolejnych latach i czy to może wpłynąć też na nasze portfele? Po pierwsze, zwiększenie konsumpcji prywatnej może okazać się zbyt trudne, szczególnie że przez ostatnie 30 lat Chiny rozwijały swój sektor przemysłowy (który dzisiaj jest bardzo konkurencyjny na poziomie globalnym) właśnie kosztem sektora gospodarstw domowych. Innymi słowy nie wystarczy tylko dać pieniądze konsumentom, żeby rozwiązać problem struktury PKB. Nie da się tego praktycznie zrobić bez obniżenia konkurencyjności chińskiego przemysłu.

Chińska gospodarka była „zrobiona” na potrzeby świata, który już nie istnieje. Miała bogacić się (i tak długo było) dzięki temu, że Chiny były „fabryką świata”. Początkowo była fabryką tanią i konkurowała ceną, a nie jakością, ale Chińczykom udało się zbudować przemysł być może najlepszy na świecie. Dokładnie w drugą stronę poszły USA, które w pewnym stopniu „odpuściły” rozwijanie przemysłu u siebie (bo Chiny były tańsze) i oparły swój rozwój na technologiach i konsumpcji.

Po drugie, kolejne rządowe stimulusy rzędu kilku procent PKB mogą rozwiązać „problem”, ale jedynie w krótkim terminie. Pierwotny problem gospodarki chińskiej jest nie do zasypania pieniędzmi. Da się w ten sposób uśmierzyć ból, ale sztucznie i tylko na jakiś czas.

Po trzecie, Chiny nie będą miały wyboru i będą próbowały „wyeksportować” swoje bezrobocie, pozwalając swojej walucie na większą dewaluację. Pekin niechętnie patrzy na spadek wartości własnej waluty, ale w końcu może nie mieć wyboru. Z pozytywnych rzeczy oznacza to też niższą globalną inflację (głównie towarów).

Po czwarte, Chiny są zbyt dużym krajem, aby mogły skutecznie uciec od bieżących problemów przez zwiększenie nadwyżki handlowej. Po prostu reszta świata na to „nie pozwoli”, odmawiając „przyjęcia” tej nadwyżki, a dodatkowo eksport netto z reguły jest zbyt mały i relatywnie niewiele dodaje do ogólnego wzrostu PKB.

Zatem tak czy inaczej rozwiązanie problemu sprowadza się do zmiany struktury wzrostu PKB i zmniejszenia udziału inwestycji oraz zwiększenia udziału konsumpcji. Ale tego nie da się raczej osiągnąć bez wyrzeczeń, czyli w międzyczasie niższego wzrostu gospodarczego. Zatem najbardziej prawdopodobna ścieżka dla chińskiej gospodarki to powtórzenie drogi Japonii po 1989 r.

Przed Chinami stracona dekada. Albo dwie

Analizując sytuację gospodarczą Chin, można zauważyć duże podobieństwa pomiędzy spektakularnym wzrostem Japonii po II Wojnie Światowej (a szczególnie w latach 80-tych) a podobnie mocnym wzrostem Chin w ostatnich 30 latach. W szybkim wzroście gospodarczym nie ma nic złego, chyba że… jest on w jakiś „sztuczny” sposób wspomagany. A jeżeli tak jest, to kiedyś trzeba zapłacić za to cenę. I to się właśnie może wydarzyć Chińczykom. Albo właśnie się już dzieje.

Generalnie można wyróżnić trzy fazy takiego „sztucznie” wspomaganego cyklu gospodarczego. Faza pierwsza to gwałtowny wzrost gospodarczy, z reguły połączony z mocno rosnącą akcją kredytową. Na tym etapie możemy mieć do czynienia także z gwałtownym wzrostem cen nieruchomości (jeżeli boom dotyczy też tego segmentu), a także mocnym wzrostem cen akcji na rynku finansowym (jeżeli w danym kraju jest relatywnie duża giełda). Wzrost cen nieruchomości i akcji może dodatkowo napędzać boom (np. wszyscy są „bogatsi” i mają większe aktywa pod kolejne kredyty).

Drugi etap to pęknięcie bańki, które może mieć bardziej „uporządkowany” charakter (czyli bez krachu) jak dzisiaj w Chinach, ale może też bardziej przypominać krach, szczególnie jeżeli ceny akcji na lokalnej giełdzie szybko zanurkują lub gdy mamy do czynienia z jakimiś dużymi bankructwami, które mogą wywołać „krach” także w realnej gospodarce.

Trzeci etap to okres, kiedy dany kraj musi rozwiązać problem „złych aktywów”, które są bezpośrednim następstwem pierwszej fazy. Jeżeli ten problem nie zostanie szybko rozwiązany, to będzie przez lata ciążył gospodarce, która nie będzie mogła wrócić do potencjalnego wzrostu gospodarczego. Problem ma swoją wysoką „bieżącą cenę”, z pewnością nie są to decyzje społecznie lub politycznie popularne, dlatego nie zawsze będzie ochota, żeby go szybko rozwiązać.

Tak np. było w Japonii, gdzie po roku 1989 rząd przez wiele lat nie chciał rozwiązać problemu złych aktywów z okresu boomu, co doprowadziło do „zombifikacji” gospodarki i słabszego wzrostu gospodarczego. Zombi to podmioty gospodarcze sztucznie utrzymywane przy życiu, ale jednocześnie będące ciężarem dla całej gospodarki (np. banki, mając na bilansie złe kredyty z czasu boomu, nie są skłonne udzielać finansowania nowym zdrowym podmiotom). Więcej o „zombifikacji” w Japonii można przeczytać w American Economic Review,

Czy przed Chinami stracona dekada, podobnie jak miało to miejsce w Japonii po pęknięciu bańki w 1989 r.? Jeżeli taki scenariusz się zrealizuje, to będzie to miało duże reperkusje dla globalnej gospodarki. Chiny to druga co do wielkości gospodarka po USA, ale jednocześnie jeden z największych konsumentów surowców, posiadający olbrzymie moce produkcyjne w wielu branżach. Od dawna to najbardziej zaludniony kraj na świecie, choć ostatnio oddał pierwsze miejsce Indiom.

Historia lubi się powtarzać. Tak Chińczycy będą cierpieli

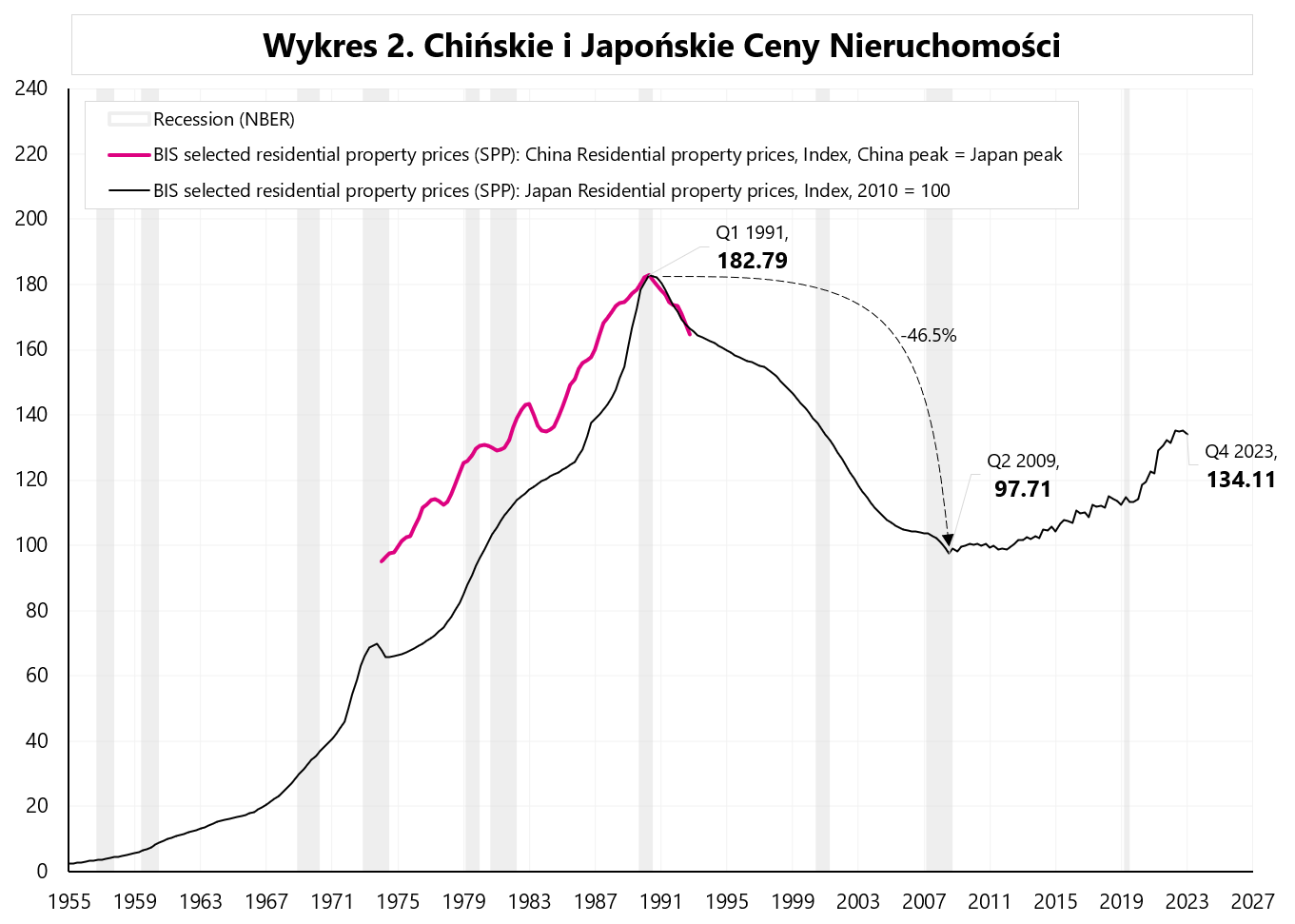

Jeżeli spojrzymy na chiński rynek nieruchomości i spadające ceny mieszkań oraz na podobnie spadające ceny chińskich akcji, to można powiedzieć, że chyba coś jest na rzeczy. Według danych BIS ceny mieszkań spadły w Chinach już o 10% od szczytu w trzecim kwartale 2021 r.

Po pęknięciu bańki na rynku nieruchomości w Japonii w 1991 r. ceny mieszkań spadały przez 18 lat i łącznie straciły na wartości – licząc do połowy 2009 r. – ponad 46%. Wykres poniżej przedstawia ceny mieszkań w Japonii od 1955 r. Na ten wykres naniosłem ceny mieszkań w Chinach („górka” w Chinach z 2021 r. to odpowiednik „górki” w Japonii z 1991 r.).

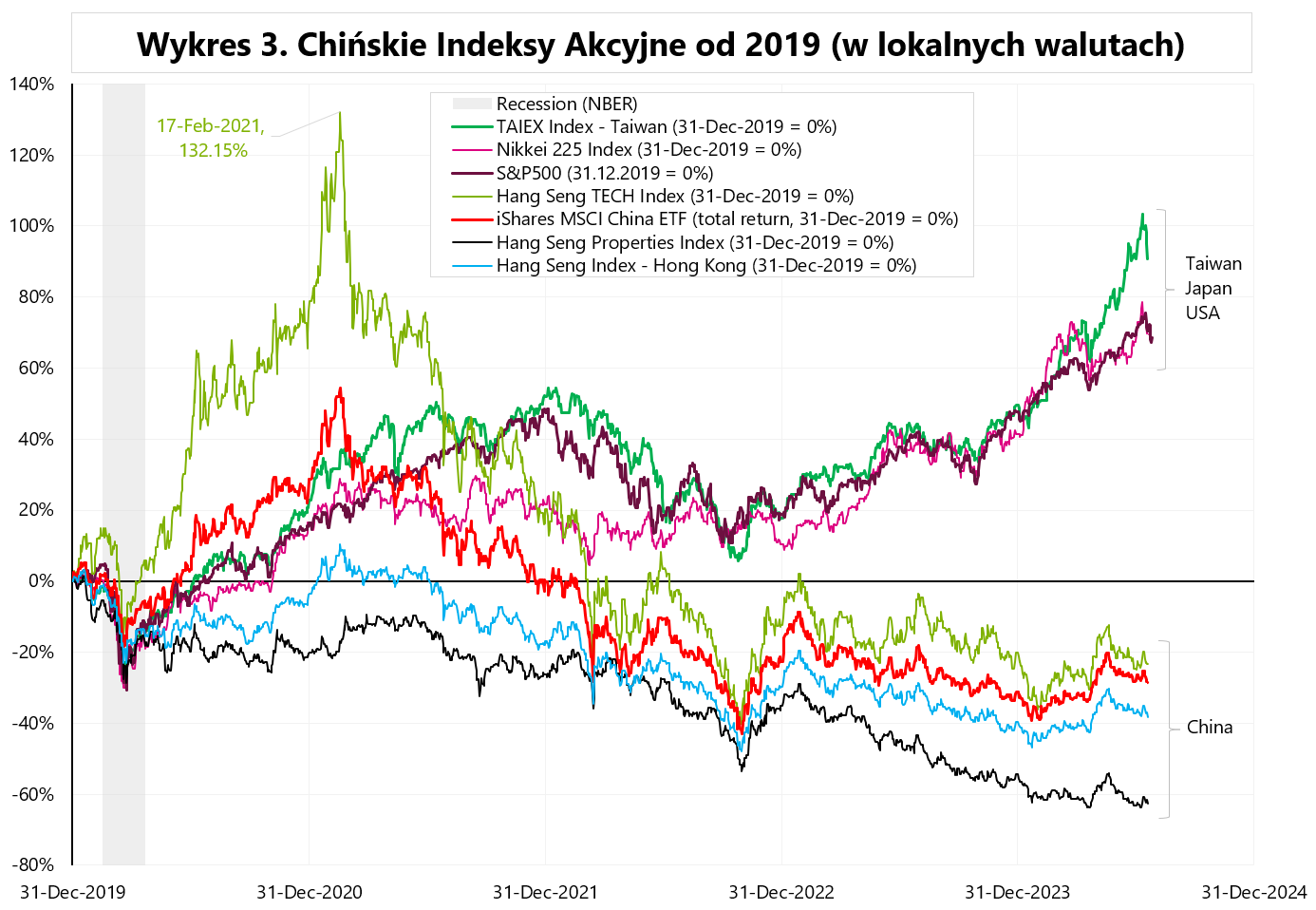

Nie tylko ceny nieruchomości spadają w Chinach, to samo dzieje się z akcjami. I to spadają już od kilku lat. Konkretnie – od 2020 r., kiedy odłączyły się od globalnej hossy. Od początku 2020 r. akcje chińskie spadły – w zależności od tego, który indeks weźmiemy do porównań – nawet o 63%, przy czym najbardziej ucierpiały spółki z branży nieruchomości (Hang Seng Properties). W tym samym czasie akcje amerykańskie (S&P 500), japońskie (Nikkei 225) czy też tajwańskie (TAIEX) wzrosły od 70% do 90%.

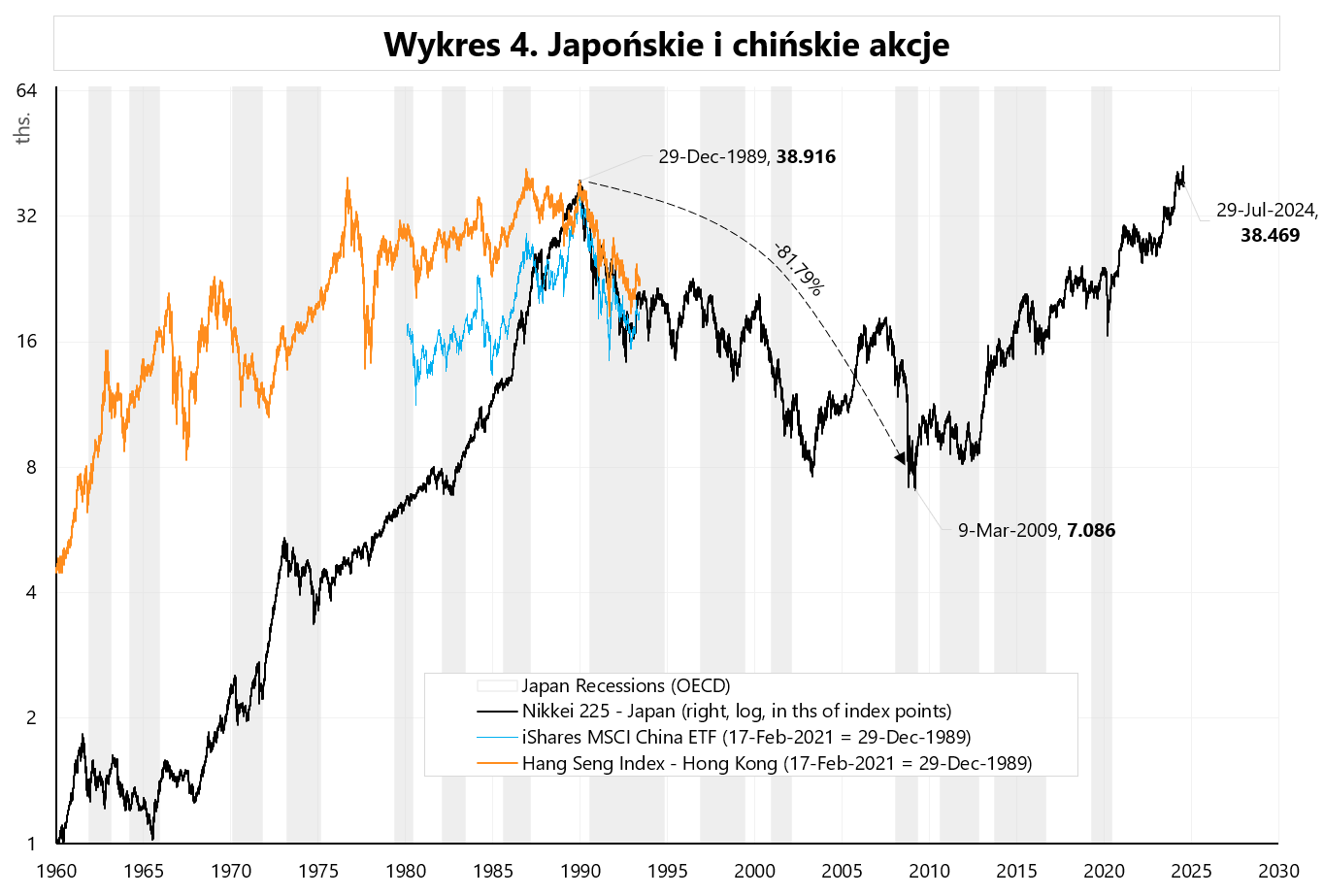

Jak pęknięcie bańki w 1989 r. przeżyły akcje japońskie? Nie najlepiej. Nikkei 225 od szczytu notowań z 31 grudnia 1989 r. do dołka w marcu 2009 r. spadł o 82% (mniej więcej tyle co Nasdaq 100 podczas bessy z lat 2000-2002). Na wykresie poniżej pokazuję indeks Nikkei 225 łącznie z chińskim indeksem Hang Seng oraz funduszem ETF iShares MSCI China ETF, których „górki” z 2021 r. cofnąłem w czasie do 1989 r. (czyli do momentu, w którym swoje maksimum osiągały akcje w Japonii).

Główne pytanie brzmi, czy to, co czeka chińską gospodarkę, może nas uderzyć po kieszeni? Oczywiście nie pomoże to światowej gospodarce, wiele firm w USA i Europie Zachodniej jest uzależniona od rynku chińskiego. Kłopoty chińskiej gospodarki zapewne ograniczą mocarstwowe ambicje tego kraju, ale jest to zbyt duży organizm, by jego kłopoty nie odbiły się echem globalnie. Warto spoglądać na Chiny i nie spóźnić się z decyzjami w sytuacji, gdyby – tak jak to było w przypadku Covid-19 – chińska choroba zacznie infekować Europę lub USA.

zdjęcie tytułowe: Maitea6/Flickr