Utyskujemy na warszawską giełdę – że taka słaba, że WIG20 to pośmiewisko całej Europy. Jak prezentują się tak naprawdę nasze indeksy na tle porównywalnych wskaźników z regionu? Bo krytykować łatwo, a może po prostu zagraniczni inwestorzy mają w poważaniu całą Europę Środkowo-Wschodnią określaną skrótem CEE (Central and Eastern Europe)? Może to wrzucanie kamyczków do własnego ogródka to niepotrzebny masochizm, a indeksy giełd w naszym regionie radzą sobie podobnie kiepsko? No, nie, niestety nie. Ale dlaczego?

Postanowiłem zerknąć na zachowanie flagowych indeksów kilku krajów naszego regionu, czyli Europy Środkowo-Wschodniej (pominąłem kraje, gdzie obecnie trwają działania wojenne, a które wg pierwotnej definicji należą do CEE). Mowa zarówno o polskim indeksie szerokiego rynku WIG, nieszczęsnym WIG20 w dużej mierze wypełnionym spółkami Skarbu Państwa, jak i czeskim PX, słowackim SAX, węgierskim BUX oraz rumuńskim BET. Jak te indeksy zachowują się nie tylko w tym roku, ale i w średnim i długim terminie? Czy giełda w Pradze, w Bratysławie, w Bukareszcie i w Budapeszcie są warte zainteresowania?

- Zastanawialiście się kiedyś, ile śladu węglowego generuje Wasza firma? Warto wiedzieć, bo coraz częściej mogą Was o to pytać. Jak policzyć swój ślad? [POWERED BY BANK PEKAO]

- Na jaki procent założyć lokatę, żeby ochronić swoje pieniądze przed inflacją? Trzy kroki [POWERED BY RAISIN]

- Polska na ścieżce inwestycji, Europa na ścieżce konfrontacji. Dr Ernest Pytlarczyk o deglobalizacji [POWERED BY BANK PEKAO]

Jak zachowują się indeksy giełd z Europy Środkowo-Wschodniej?

Na początek zerknąłem na okres 5 lat. To jest dość długi termin i wielu zaawansowanych inwestorów jest w stanie akcje przez taki czas trzymać. Jest to termin „do zniesienia” dla przeciętnego inwestora (ale nie dla spekulanta). Pamiętajmy, że większość funduszy akcyjnych oraz absolutnej stopy zwrotu zaleca przyjmowanie co najmniej takiego horyzontu inwestycyjnego.

Cóż się okazuje? WIG (na wykresie kolor granatowy) nie wypada najgorzej ze wzrostem sięgającym 48% (wszystkie dane w tekście na 6 grudnia 2024 r.), jednak zostaje w tyle za indeksami BUX (79%), BET (67%) oraz PX (57%). Wyprzedza, oczywiście, ociężałego brata WIG20 (11%) oraz słowacki SAX (-14%). Jak widać, dobrze zdywersyfikowany portfel oparty na akcjach z naszego regionu mógł w tym okresie dać zarobić całkiem nieźle, ale i tak amerykański S&P 500 wypada lepiej (94%) od każdego z głównych wskaźników giełdowych krajów regionu CEE.

Notowania WIG, WIG20, BET, BUX, SAX i PX – 5 lat

Źródło: Stooq

A co jeśli będziemy chcieli być precyzyjni i porównywać tylko „jabłka” z „jabłkami” i „gruszki” z „gruszkami”, czuli indeksy cenowe z cenowymi a dochodowe z dochodowymi? Przypomnijmy, że indeksy cenowe po prostu odzwierciedlają zachowanie cen akcji spółek grupowanych we wskaźnikach, a dochodowe uwzględniają również prawa poboru i dywidendy. I tak, WIG i WIG20TR oraz SAX i BUX to indeksy dochodowe, a indeksy WIG20, PX, BET to indeksy cenowe.

No to zerknijmy na „jabłka” czyli indeksy cenowe. W ciągu ostatnich 5 lat WIG20 urósł o 8,4% podczas gdy PX o 59% a BET o 78% (dane na 12.12.2024). W tym koszyczku nie ma zmiłuj, nasz indeks cenowy wygląda jak robaczywa papierówka przy dorodnych szampionach.

Notowania indeksów cenowych WIG20, PX i BET – 5 lat

Źródło: Stooq

Jeśli chodzi o zachowanie indeksów dochodowych, czyli „gruszek”, to tutaj też wcale nie jest słodko. W ciągu 5 lat WIG urósł o 44,5%, WIG20TR o 25,4%, BUX o 78%, a SAX spadł o -11%. Czyli sąsiadów Słowaków udało się pobić, ale do bratanków Węgrów daleko.

Notowania indeksów dochodowych WIG, WIG20TR, BUX i SAX – 5 lat

Źródło: Stooq

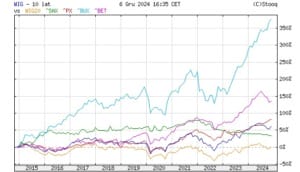

No dobrze, a horyzont 10-letni? Tutaj już wchodzimy na wyższą półkę, i naprawdę niewielu inwestorów indywidualnych jest w stanie tyle wytrwać na pozycjach, jednak jeśli im się to udaje, to powinni odbierać wielką nagrodę. Taki horyzont jest bowiem właściwie dopiero początkiem budowy dużego kapitału na giełdzie, jeśli mówimy o inwestowaniu w wartość – czyli w spółki mocne fundamentalnie, mogące pochwalić się unikalnym produktem i usługą, przynoszące sowite i rosnące zyski i najlepiej płacące dywidendy. Chodzi o inwestowanie wedle reguł szkoły Bena Grahama i jego ucznia – Warrena Buffetta.

Co w takim horyzoncie zaoferowały nam giełdy regionu CEE? Otóż wielkim sukcesem w ostatniej dekadzie może się pochwalić węgierski BUX, który poszedł w górę jak rakieta o 346%, znacznie pokonując S&P 500 (195%). Rumuński BET okazał się tylko nieco gorszy (137%) od amerykańskiego indeksu. Na podium w regionie znalazł się czeski PX (70%), a tuż za podium uplasował się WIG (55%) – znów granatowy kolor na wykresie. Najsłabiej wypadły słowacki SAX (35%) oraz WIG20 (-5%), który w tym okresie nie wyszedł ponad kreskę.

Notowania WIG, WIG20, BET, BUX, SAX i PX – 10 lat

Źródło: Stooq

Jak widać, w długim horyzoncie indeksy węgierski i rumuński są jakby dużo „lżejsze” od polskich. Przyjmuje się, że średnioroczna stopa zwrotu osiągana na szerokim rynku akcji w wysokości 10% w długim terminie to bardzo dobry wynik, tymczasem w ostatniej dekadzie BUX zapewnił 16,4% średniorocznego zysku, a BET właśnie 9,55%. Czeski PX (5,6%), polski WIG (4%) dały zarobić mniej więcej jak lokata. Słowacki SAX przyniósł rozczarowujące 3% średniorocznie, a wynik WIG20 zostawmy bez komentarza.

Jeszcze na koniec tej części tekstu dla kronikarskiego porządku porównanie indeksów cenowych z cenowymi i dochodowych z dochodowymi w okresie 10-letnim. Jeśli chodzi o indeksy cenowe, to w trakcie ostatnich 10 lat WIG20 nie urósł, bo jest -3,5% pod kreską, podczas gdy PX urósł o 80% a BET o 160%. Pogrom. W przypadku indeksów dochodowych wygląda to następująco: WIG w górę o 56%, WIG20TR o 28%, BUX o 365%, a SAX o 47% (dane na 12.12.2024).

Notowania indeksów cenowych WIG20, PX i BET – 10 lat

Źródło: Stooq

Notowania indeksów dochodowych WIG, WIG20TR, BUX i SAX – 10 lat

Źródło: Stooq

Czy giełdy regionu CEE odwzorowały tempo wzrostu gospodarek?

Dlaczego węgierski i rumuński indeks są jak z piórko, na tle „drewnianego” WIG i „ołowianego” wręcz WIG20? Dlaczego czeski zachowuje się podobnie, a słowacki o wiele słabiej? Na początek warto spojrzeć na gospodarki ogółem, bo jednak w dużej mierze, w długim terminie, giełda w jakiś sposób odwzorowuje to, co dzieje się w realnej gospodarce, choć trzeba pamiętać, że przede wszystkim stara się przewidywać to, co dziać się będzie. Jednak dla uproszczenia, przyjmijmy, że policzymy zmianę PKB w cenach stałych w latach 2013-23.

Cóż się okazuje? W przypadku kraju ze stolicą w Budapeszcie ten wskaźnik urósł z 136 mld dolarów w 2013 r. do 212 mld dolarów w 2023 r., czyli o 55% (dane za portalem Statista). W przypadku Polski poszedł w górę z 515 mld dolarów do 808 mld dolarów – czyli o 56%. W przypadku Rumunii urósł z 190 mld dolarów do 351 mld dolarów, o 84%. Czechom urósł z 213 mld dolarów do 343 mld dolarów, a więc o 61%. A Słowacji zwyżkował z 99 mld dolarów do 132 mld dolarów, czyli o 33%.

Wnioski? Gdybyśmy oczekiwali prostego przełożenia 1:1 między wzrostem gospodarek regionu CEE a wzrostem indeksów giełdowych, to rumuński BET powinien być wyraźnym liderem. Ale tak nie jest. Polska, Czechy i Węgry rozwijały się w ostatnich 10 latach w zbliżonym tempie, a odstawała od tego grona Słowacja i tutaj wszystko się zgadza, bo i indeks giełdy w Bratysławie słabiutko przędzie.

Jeśli szukamy podpowiedzi na poziomie geopolityki, to jej nie znajdujemy. Wszystkie te kraje są członkami NATO oraz Unii Europejskiej. Co ciekawe, tylko jeden z nich, czyli Słowacja, jest członkiem strefy euro (od 2009 r.). Wielu eurosceptyków podkreśli ten fakt, wskazując, że gospodarki, które przyjęły wspólną unijną walutę, mają jednak „pod górkę”, głównie z uwagi na brak w pełni suwerennej polityki pieniężnej, która umożliwia elastyczną reakcję w trakcie kryzysów.

Jednak, o ile euro, jeśli się uprzemy, wyjaśnia nam słabość giełdy słowackiej, to nie wyjaśnia nam źródeł mocy giełdy węgierskiej i rumuńskiej. Jeśli patrzymy na politykę gospodarczą, to można by postawić tezę, że rynek rumuński i węgierski otrzymały pewne dodatkowe punkty od inwestorów za dwie kwestie.

Węgry od lat, pod wodzą Viktora Orbana, prowadzą mocno niezależną politykę w wielu wymiarach i może nie jest ona bezbłędna, ale wielu inwestorom może się to podobać. Z kolei Rumunia kilka lat temu porwała się na dość liberalne ekonomicznie reformy, które szybko przełożyły się na dynamikę wzrostu PKB i przyciągały zagranicznych inwestorów.

Czechy natomiast to kraj bardzo stabilny – zarówno w wymiarze politycznym, jak i finansowym – i zarządzany w sposób konserwatywny. Był moment, gdy zwane były „Szwajcarią Europy Środkowo-Wschodniej”, a czeska korona i czeskie obligacje były naprawdę „gorącym” aktywem. Nic dziwnego, że akcje firm działających nad Wełtawą również przez lata były w cenie.

Co właściwie jest zaszyte w indeksach?

Warto jednak nie poprzestawać na tych ogólnikowych wyjaśnieniach. Trzeba wziąć pod lupę komponenty, z jakich składają się poszczególne indeksy. Tam zapewne znajdują się dodatkowe czynniki dające relatywną siłę indeksom giełd w Bukareszcie i Budapeszcie, a odbierające ją parkietowi w Bratysławie.

Bo co jest w WIG – wiemy. Jest to mocno zdywersyfikowany sektorowo wskaźnik grupujący ponad 300 spółek. Z kolei WIG20 – grupujący 20 najbardziej płynnych i największych polskich spółek – niby też jest w miarę dobrze zdywersyfikowany, ale jest też „obciążony” spółkami Skarbu Państwa, których jest w nim obecnie 8, a skład jego portfela można zobaczyć tutaj.

Poza tym wiele dużych firm prywatnych, które są w nim grupowane, w ostatnich latach nie spisuje się dobrze, a wskazać tutaj trzeba przede wszystkim CD Projekt i Allegro, które to spółki mają odpowiednio 4% i 6,5% udziału w portfelu WIG20, a w ostatnich 5 latach wyraźnie zmniejszyły swoją wycenę (odpowiednio o 35% oraz 58%).

Indeks BUX grupuje 17 spółek o bardzo różnej wielkości i kapitalizacji, z najróżniejszych branż. Zdecydowanym liderem jest bankowy gigant OTP o wartości rynkowej blisko 15 mld dolarów, który jest też najważniejszym „koniem pociągowym” tegoż indeksu, bo w 10 lat zwiększył swoją wycenę o 445%. Innymi ważnymi (i sporo ważącymi) graczami w drużynie BUX są Richter Gedeon – koncern z branży farmaceutycznej o kapitalizacji 5,1 mld dolarów, gigant paliwowy MOL o kapitalizacji 4,35 mld dolarów oraz telekomunikacyjny olbrzym Magyar Telekom o wartości rynkowej 2,9 mld dolarów.

I wszystkie te duże spółki w ostatnich 10 latach zachowały się co najmniej dobrze jako aktywo inwestycyjne, bo kursy ich akcji urosły, odpowiednio, o 186%, 73% i 255%. Jednak prawdziwą „gwiazdą” BUX jest 4iG – telekom operujący także w branży software i podbijający Bałkany, którego wycena wystrzeliła w 10 lat o blisko 2100% do 608 mln dolarów.

Z kolei rumuński indeks BET grupuje 19 spółek z różnych branż, a największą jest energetyczny gigant Hidroelectrica (11,4 mld dolarów kapitalizacji). Niewiele wartością rynkową ustępuje jej spółka naftowa OMV Petrom (9,5 mld dolarów). Sporo ważą w indeksie także Banca Transilvania (5,4 mld dolarów) oraz spółka surowcowa Romgaz (4,3 mld dolarów).

Każda z tych spółek w ciągu ostatnich 10 lat zwiększała swoją kapitalizację, jednak są to różne skale. Akcjonariusze banku są niezwykle zadowoleni (481% wzrostu), ale udziałowcy OMV Petrom mogą już utyskiwać (86%), podobnie jak akcjonariusze Romgazu (55%). Energetyczny gigant Hidroelectrica okazuje się mocno nieruchawy (10%). Gwiazdą BET jest największa rumuńska firma przetwarzająca PVC Teraplast Bistrita, która w 10 lat zwiększyła wycenę o 1085% do 226 mln dolarów.

Czeski PX, zachowujący się dość podobnie do WIG, grupuje ledwie 11 podmiotów. I ma dwóch zdecydowanych dominatorów, jeśli chodzi o wagę i kapitalizację: grupę bankowo-finansową Erste (21,6 mld dolarów kapitalizacji) oraz koncern energetyczny CEZ (21 mld dolarów). Akcjonariusze tych gigantów może i nie są zachwyceni ostatnią dekadą, ale też nie mogą narzekać, bo jeśli trzymali w tym okresie akcje, to widzą stopę zwrotu w wysokości, odpowiednio, 121% i 55%, co jak na tak duże firmy nie jest złym wynikiem.

Żadna z czeskich spółek nie może się pochwalić tak „kosmicznymi” osiągnięciami w zwiększaniu wyceny rynkowej jak 4iG czy Teraplast, a liderem w składzie PX, jeśli chodzi o stopę zwrotu za ten okres, jest spółka Photon Energy (253%) oferująca kompletne rozwiązania techniczne i logistyczne służące do budowy, utrzymania i optymalizacji instalacji PV – a znana jest ona także polskim inwestorom (dual listing na głównym rynku).

Spójrzmy jeszcze na wypadającą bladziutko w tym gronie Słowację i indeks SAX. Mała gospodarka, to i indeks ubogi, bo grupujący ledwie 6 spółek. Zdecydowanie góruje kapitalizacją Tatra Banka (1,8 mld dolarów), a fakt, że drugą spółką o największej kapitalizacji jest znana również z GPW Tatry Mountain Resorts (288 mln dolarów), mówi już chyba wszystko o tym indeksie. Jeśli dodamy do tego fakt, że wycena Tatra Banka w 10 lat spadła o 6,5%, a Tatry zniżkowały o 1,4%, to rozumiemy już skąd słabość SAX.

W ogóle to na Słowacji, niestety, nie warto inwestować long-term, bo „gwiazdą” (oj to naprawdę w cudzysłowie) w omawianym okresie jest spółka Dolkam Suja, która jest właściwie… kamieniołomem i kopalnią żwiru z siedzibą w miejscowości Šuja, a jej wycena w 10 lat poszła w górę o… 42%. Tak, to nie żart. Kamieniołom „gwiazdą” giełdy w Bratysławie.

Warto pamiętać, że przeszłe rezultaty nie mówią nic o przyszłych, więc przewaga indeksów węgierskiego i rumuńskiego nad polskimi wcale nie musi się utrzymać w kolejnych 10 latach. No jeśli jednak będziemy mieli pecha, podlanego nieciekawymi wydarzeniami geopolitycznymi, to może i się powiększyć, kto wie. W każdym razie udane inwestowanie długoterminowe w naszym regionie było możliwe, i miejmy nadzieję, że tak zostanie.

Źródło okładki: Prague Stock Exchange