Ryzyko utraty pieniędzy jest wpisane w istotę inwestowania. Dlatego właśnie trzeba dzielić pieniądze na wiele inwestycji. Od czasu do czasu zdarzy się, że jakaś spółka zbankrutuje, a fundusz źle zainwestuje pieniądze. Gorzej, gdy okazuje się, że zarząd spółki lub zarządzający funduszem oszukiwali (używali pieniędzy inwestorów niezgodnie z tym, na co się z nimi umówili i to ukrywali). A najgorzej, gdy winni nie ponoszą konsekwencji, a inwestorzy bez końca czekają na rozliczenie swoich pieniędzy

Polska to kraj, w którym oszukany inwestor ma przerąbane podwójnie – nie dość, że stracił swoje pieniądze, choć przecież inwestował na rynku regulowanym, nadzorowanym przez KNF i teoretycznie wolnym od oszustów i bandytów, to jeszcze zamiast pomocy dostaje „strzał” z drugiej strony. Mianowicie dowiaduje się, że musi czekać całymi latami na zwrot tego, co ocalało po feralnych inwestycjach.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Fundusz się potknął? Inwestorzy latami czekają na swoje pieniądze

Dziś wszyscy zajmują się kłopotami posiadaczy akcji i obligacji Getbacku. Były prezes i jego zastępczyni są w areszcie, spółka ma ponad 3 mld zł niespłaconych długów, wyprowadzono z niej dziesiątki milionów złotych, układ z wierzycielami jest od wielu tygodni nieuzgodniony i coraz bardziej zanosi się na to, że akcjonariusze i obligatariusze poczekają długie lata na odzyskanie tego, co zostało z ich pieniędzy.

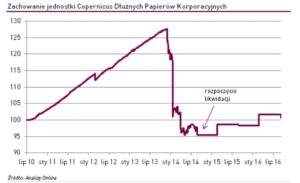

Skąd te czarne prognozy? Wystarczy spojrzeć na to, co działo się w przypadku innych tego typu spraw. Niedawno jeden z czytelników poinformował mnie, że po czterech latach KNF po raz kolejny przedłużyła – tym razem o dwa lata – likwidację „zbankrutowanego” funduszu Copernicus Obligacji Korporacyjnych. Fundusze Inventum (pechowi klienci pamiętają je jako fundusze Idea TFI) już siódmy rok nie potrafią rozliczyć się z inwestorami.

A są jeszcze słynne fundusze Inwestycji Ziemskich, z których część pieniędzy wyparowało do rajów podatkowych, jest wspomniany wyżej Getback, jest SK Bank, który zbankrutował w grudniu 2015 r. – była to pierwsza od 15 lat upadłość banku w Polsce. W tym przypadku syndyk też jeszcze (o ile mi wiadomo) nie zakończył działalności.

Masa upadłościowa likwidowana bez pośpiechu

Żeby było jasne: zdaję sobie sprawę, że przy likwidacji masy upadłościowej nadmierny pośpiech jest niewskazany. Jeśli jesteś likwidatorem lub syndykiem masy upadłościowej, to wszyscy patrzą na ciebie jak na frajera, który musi sprzedać aktywa (niektóre mające nawet jakąś wartość) za psie pieniądze, żeby odzyskać cokolwiek. Tymczasem dobry syndyk powinien przeczekać aż posiadane przez niego aktywa uzyskają możliwie dużą wartość. Sprzedawanie ich za grosze powinno być ostatecznością.

Ale czy to musi trwać sześć-siedem lat? Czytelnik, który napisał do mnie w sprawie funduszu Copernicus Dłużnych Papierów Korporacyjnych, już od czterech lat czeka aż likwidator spienięży majątek funduszu. I w perspektywie ma jeszcze dwa lata czekania. Tymczasem majątkiem funduszu nie są nieruchomości (których sprzedaż rzeczywiście musi potrać), ziemia ani żadne inne „trwałe” aktywa. Fundusz, do jasnej cholery, inwestował w najzwyklejsze w świecie obligacje.

Inna sprawa, że robił to wyjątkowo ryzykownie. Przez lata był prawdziwą gwiazdą – jego roczna stopa zwrotu sięgała 7,5%, gdy w tym samym czasie inne fundusze tego typu dawały 4-5%. Nie było funduszu lokującego w obligacje korporacyjne, który miałby lepsze wyniki niż Copernicus. Okazało się, że to była zwykła iluzja.

Podjęli „zdecydowane i niestandardowe działania”. I nic?

Po zrewidowaniu wartości jednostek uczestnictwa okazało się, że fundusz puścił z dymem co najmniej jedną piątą pieniędzy. Tak szybko nie niszczą wartości pieniędzy klientów nawet fundusze akcji. Copernicus Dłużnych Papierów Komercyjnych w portfelu miał – zamiast bezpiecznych, lecz nisko oprocentowanych obligacji, papiery takich firm jak Tiger Moth Investments (oprocentowane na 30%), GC Investments, Silva Capital Group (oprocentowanie po 14%), czy Monday Development (kupon prawie 13% w skali roku).

W szczytowym momencie swojej świetności (połowa 2012 r.) dłużny fundusz papierów korporacyjnych miał ćwierć miliarda złotych aktywów. Kiedy sprawa się rypła, Copernicus poprosił Komisję Nadzoru Finansowego, by pozwoliła mu zamknąć działalność, zablokować możliwość wypłat i rozliczyć się w ratach z inwestorami mającymi już dość „bezpiecznych inwestycji w obligacje”. Copernicus oświadczył, że chciałby oddać pieniądze w ciągu pół roku w dwóch ratach.

Czytaj: Puścili z dymem dwuletnie zyski klientów. Bo grali ich pieniędzmi jak w kasynie

Potem ustalono, że klienci odzyskają pieniądze najpóźniej do września 2016 r. (czyli po ponad 2 latach). Tak długi okres likwidacji tłumaczono strukturą portfela, w którym dominowały obligacje nie notowane na żadnych giełdach. Potem zarząd podjął uchwałę o przedłużeniu procesu likwidacji do 21 maja 2018 r.

„Okazało się, że w wielu przypadkach mieliśmy do czynienia z nieuczciwymi emitentami, którzy świadomie utrudniają proces odzyskiwania kapitału z emisji obligacji. W związku z tym musieliśmy podjąć zdecydowane, ale też niestandardowe działania, mające na celu odzyskanie zainwestowanego kapitału. Dlatego też m.in. zaangażowaliśmy już w sprawę renomowane kancelarie prawnicze i agencje detektywistyczne. Przewidywaliśmy odzyskanie dużej części kapitału w perspektywie dwóch lat. Niestety, w naszej ocenie świadome unikanie odpowiedzialności przez niektórych emitentów, których obligacje nabyliśmy, zmusiły nas do zweryfikowania tych planów

– tłumaczył Marcin Billewicz, prezes zarządu Copernicus Capital TFI (cytat za Analizami Online). To brzmiało jak wykręt i… chyba tym właśnie się okazało.

Rok nie wyrok. Czekaj tatka (jeszcze dwa) latka

W marcu tego roku klienci funduszu Copernicusa znowu zostali informację o kolejnym przedłużeniu likwidacji:

„Zarząd Towarzystwa podjął decyzję o przedłużeniu likwidacji Subfunduszu do dnia 21 maja 2020 r. Powodem podjęcia w/w uchwały była dokonana przez Towarzystwo ocena stopnia zaawansowania prowadzonych czynności likwidacyjnych i wynikająca z analizy konieczność podjęcia dalszych kroków związanych z procesem likwidacji. Przeprowadzona analiza wykazała, że zakończenie likwidacji funduszu byłoby niekorzystne dla interesu jego uczestników, a stan zaawansowania czynności związanych z likwidacją funduszu przemawia za kontynuowaniem likwidacji, przede wszystkim mając na względzie potencjalnie możliwe do uzyskania środki pieniężne”

Zarząd TFI pisze, że wyprzedanie aktywów funduszu „nie byłoby możliwe z uwagi na ich niepłynność i minimalną obecnie wartość rynkową”, że „działania windykacyjne umożliwiają stopniowe odzyskiwanie zainwestowanych aktywów” i że „Towarzystwo podejmuje czynności mające na celu zabezpieczenie interesu uczestników”. I takie tam bla, bla, bla.

Na ile to jet ogólne pieprzenie, a na ile jakoś-tam uzasadniona wizja? Czy ktoś, kto podejmując „szeroko zakrojone działania windykacyjne” i „niestandardowe działania” i przez cztery lata nie umie odzyskać żadnych pieniędzy, ma szansę poprawić się w ciągu kolejnych dwóch lat? Niby dlaczego ktoś miałby w to uwierzyć?

Kto postawi to całe towarzystwo do pionu?

A jednak Komisja Nadzoru Finansowego nie widzi nic złego w tym, że klienci Copernicusa mają czekać na pieniądze sześć lat (i nie wiadomo czy coś odzyskają), że klienci Inventum czekają siedem lat. Czy ktoś to całe towarzystwo mógłby postawić do pionu? Dla tych, którzy mają obligacje lub akcje Getbacku to jasna wskazówka, że nawet jeśli jakieś pieniądze odzyskają, to 2025 r. jest bardzo optymistycznym terminem.

Źródło zdjęcia: Emslichter