Jak przekształcić aplikację służącą do unikania spreadów i płacenia za bilety oraz za parkowanie w narzędzie do codziennych finansów, zastępujące w dużej mierze bank? Fintechy próbują tego dokonać, idąc dwoma drogami. Teoretycznie łatwiejsza jest ta, jaką poszedł Revolut i wiele innych aplikacji, które wyrosły na kartach wielowalutowych. Ale większą skalę potencjalnego sukcesu zwiastuje ta, którą idzie mPay. Tyle że jest to droga trudniejsza

Każdy fintech marzy o tym, by wydrzeć dużą grupę klientów bankom. To trudne, bo banki mają dużo większe możliwości finansowe wynikające z pozycji rynkowej oraz z faktu, że mogą przechowywać depozyty klientów i udzielać im kredytów. Państwowe gwarancje dla depozytów pozwalają ściągać pieniądze, które są tanią bazą kapitałową. Tam, gdzie fintech potrzebuje płacić 15% rocznie za kapitał, banki pozyskują pieniądze za 2-3%, bo częściowo fundują je klienci.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Niski koszt pozyskania kapitału oraz możliwość zarabiania na prowizjach i cross-sellingu sprawia, że banki mają znacznie łatwiejszą drogę do rentowności. Fintechy – żeby ścigać bankowców i odebrać im klientów (i osiągnąć choćby pozycję „instytucji finansowej drugiego wyboru”) – muszą zaproponować coś ekstra. Drogi do tego są dwie: albo kotwicą są usługi pomagające uniknąć pułapek przy podróżowaniu, albo te, które pomagają w miejskiej mobilności.

Aplikacja do płacenia jako centrum domowych finansów? Dwie drogi

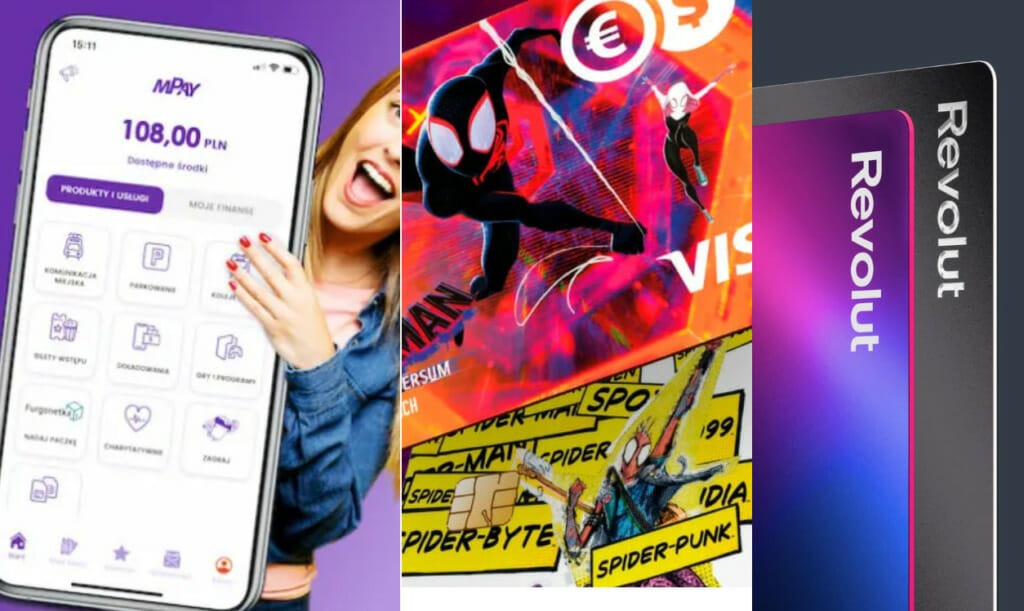

Pierwsza opcja pozwoliła zrobić karierę Revolutowi i kilku innym aplikacjom (np. Cinkciarz.pl), które oparły swoje usługi o kantor wielowalutowy działający w wygodnej aplikacji mobilnej oraz kartę do bezspreadowego płacenia za granicą. Revolut miał palmę pierwszeństwa i dość szybko zaczął dorzucać inne usługi – możliwość kupowania akcji i kryptowalut, sejfy vaults do systematycznego oszczędzania, konta dla dzieci i rodzinne itp.

Główny problem z tym modelem biznesowym jest taki, że usługi dla podróżujących za granicę są z definicji niszowe (dotyczą pewnie 20-25% społeczeństwa), podróżowanie nie jest zaś aktywnością permanentną. Można mieć więc mnóstwo klientów, którzy uaktywniają się tylko raz w roku. Revolut pozyskał ich tylu, że prawdopodobnie wystarczy skonwertować na „daily banking” 10-20% z nich, żeby mieć sukces. Ale innym aplikacjom już tak łatwo nie będzie.

Druga droga – oparcie się o usługi miejskiej mobilności – jest teoretycznie bardziej sexy, bo zainteresowanych potencjalnie klientów jest więcej, podobnie jak okazji do używania aplikacji (częściej podróżujemy tramwajem niż samolotem). Ale i z nią jest problem: marżowość jest niższa niż przy wymianie walut (bo to mikropłatności), zbudowanie zaś lojalności użytkownika wymaga przyłączenia dużej liczby usług i tym samym wymaga wagonów zainwestowanych pieniędzy.

Tą drogą idzie od dłuższego czasu mPay, który wyrósł jako portmonetka do płacenia za parkowanie i narzędzie do kupowania biletów komunikacji miejskiej. Ma jednak duże ambicje – chce stać się najpopularniejszym fintechem w Polsce. Takim, którego klienci będą używali do codziennych zakupów, pożyczania pieniędzy, opłacania comiesięcznych rachunków. I dziś ma już 1,3 mln użytkowników.

mPay może nie jest jeszcze Revolutem – wywodzący się z Wielkiej Brytanii fintech to chyba wciąż najpopularniejsza aplikacja finansowa na polskim rynku – ale zdecydowanie ma szansę na coś więcej niż tylko status istotnego pośrednika w płatnościach miejskiej mobilności. Droga do tego jest – jak wyżej wspomniałem – ciernista, bo wymaga połączenia pod jedną marką tylu usług, by klient dosłownie „potykał się” o różne funkcje aplikacji. Dopiero potem – gdy jest już to ważna aplikacja do płacenia w podróżowaniu – można próbować przekonać użytkownika, żeby używał jej także do codziennych płatności.

mPay gra va banque

Kto korzysta z aplikacji mPay, widzi, że to zaczyna działać. Zwykle zaczyna się od płacenia za parkowanie (dlatego największy ból mPay to zablokowanie przez włodarzy Warszawy – z niejasnych przyczyn – uczestnictwa mPay w systemie mobilnego parkowania) albo od zakupu biletów na tramwaj lub autobus. Potem okazuje się, że aplikacja pozwala też kupować bilety na pociągi dalekobieżne, na pociągi podmiejskie, płacić za autostrady, planować podróż. I rodzi się potrzeba i nawyk używania konkretnego narzędzia.

Jeśli doświadczenie użytkownika jest pozytywne (łącznie z prozaicznym, ale bardzo ważnym komponentem, jakim jest łatwość i niezawodność zasilania portmonetki pieniędzmi), to jest szansa, że zacznie traktować aplikację jako narzędzie pierwszego wyboru przy podróżowaniu. Bo znany jest użytkownikowi standard, interfejs, łatwość i wygoda. Płatność zawsze wygląda tak samo i nie ma niemiłych zaskoczeń.

U mnie to tak zadziałało. Gdy zapłaciłem z pomocą mPay w kilku miastach za parkowanie, w kilku innych za bilet komunikacji miejskiej, przejechałem się pociągami Intercity i Kolei Mazowieckich, płacąc za bilety tą aplikacją, w Warszawie zapłaciłem kilka razy za prywatny parking, kupiłem bilet na autostradę oraz skorzystałem z planera podróży, to uznałem, że tam jest wszystko, czego potrzebuję w podróżowaniu.

Ale teraz przed szefami mPay jeden z najważniejszych egzaminów, który może zadecydować o sukcesie całej – zapewne bardzo kosztownej – strategii. Tych wszystkich wstępnie zlojalizowanych użytkowników, używających aplikacji do mikropłatności, trzeba przenieść na wyższy poziom – żeby chcieli używać apki do codziennych płatności nie tylko transportowych.

mPay już ma w aplikacji typowo finansowe usługi – wygodne płatności za comiesięczne rachunki (prąd, gaz, czynsz, telefon, kablówka), od jakiegoś czasu próbuje mobilnie sprzedawać pożyczki i ubezpieczenia – a przed końcem roku wprowadzi własne karty płatnicze ze znaczkiem Visa.

Kartę będzie można podpiąć do salda konta w mPay i płacić nią w sklepach oraz w internecie, jak również używać do wypłat bankomatowych na całym świecie. Potem dojdzie usługa kantoru walutowego online, która sprawi, że karta zacznie mieć sens także przy podróżach zagranicznych. Będzie można ją podpiąć do portfeli cyfrowych Apple Pay i Google Pay.

Jak sprawić, żeby klienci polubili… kartę płatniczą?

Sęk w tym, żeby użytkownicy mPay chcieli właśnie tej karty używać. Bo do codziennych płatności karty już mają – z banków. Żeby ta, którą zaoferuje mPay, była w ich oczach lepsza, trzeba będzie zbudować jej ekskluzywność albo poczucie wyjątkowości usług, które oferuje.

mPay ma już program lojalnościowy, więc może stymulować użytkowników punktami i nagrodami, ale to może nie wystarczyć. Może powinien iść drogą, którą wyznacza Cinkciarz.pl. Firma zaczęła wprowadzać na rynek krótkie serie kart z bohaterami ze świata pop-kultury. Za plastik się płaci kilkadziesiąt złotych, ale można go dać komuś w prezencie, bo jest sprzedawana jako przedmiot quasi-kolekcjonerski.

Niektóre banki idą w tematyczne pakiety usług. Np. BNP Paribas zaoferował niedawno kartę dla kinomanów oferującą różne bonusy ze świata filmowego. Kilka banków ma karty płatnicze dla fanów gamingu i tam też sprawa nie kończy się na specyficznym wizerunku nadrukowanym na plastiku.

Jeśli mPay zbuduje pakiet korzyści, który użytkownicy uznają za atrakcyjny, oraz dobrze go zakomunikuje – zrobi wielką karierę. Bo 1,3 mln użytkowników już ma, a zbudował na tyle szeroki pakiet usług w aplikacji, że duża część z nich zagląda do mPay znacznie częściej niż raz w roku. To wielki kapitał, choć nieprzesądzający jeszcze o sukcesie. A będzie nim kilkakrotne zwiększenie transakcyjności klientów, podwojenie ich liczby w ciągu dwóch lat. I to może być sukces o skali Revoluta.

zdjęcie tytułowe: aplikacje finansowe