Inwestujesz w ETF-y, które są oparte na giełdowych indeksach rynków wschodzących? Chcąc, nie chcąc być może inwestujesz pieniądze częściowo w Rosji. Dostawcy indeksów zastanawiają się, co z tym fantem zrobić. Bo nikt w cywilizowanym świecie nie chce mieć już nic wspólnego z niczym rosyjskim. W grę wchodzi m.in. wyrzucenie Rosji z giełdowych indeksów. Jak by to wpłynęło na nasze inwestycje w ETF-y?

Sankcyjne domino się rozpędza. Może się zaraz okazać, że zachodnie rządy – choć może trzeba powiedzieć „rządy cywilizowanych krajów”, biorąc pod uwagę, że do bojkotu Rosji dołączyły m.in. Japonia i Tajwan – nie będą musiały bardzo wysilać się w wymyślaniu, jak zadać kolejne ciosy, bo konsekwencje ostatnio ogłoszonych działań wywołują efekty wtórne.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Rosyjski bank centralny uznał – czując rosnącą gorączkę – że stłucze termometr i w obawie przed nieuniknionymi, gigantycznymi spadkami cen akcji… zamknął moskiewską giełdę. Nad tym zaś nie mogły przejść do porządku dziennego instytucje porządkujące rynek finansowy dla inwestorów – takie jak MSCI, czyli jeden z głównych globalnych dostawców indeksów giełdowych.

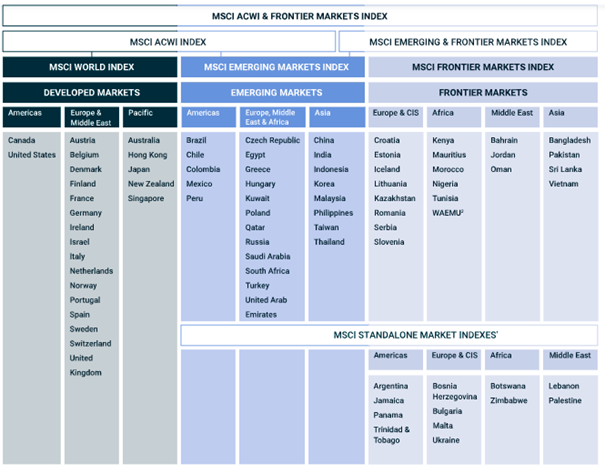

W nocy z poniedziałku na wtorek MSCI podało, że zaniepokojone sankcjami na firmy, zamknięciem giełdy, wykluczeniem banków z systemu SWIFT oraz pogarszającą się kondycją rubla konsultuje z uczestnikami rynku, co robić dalej. Jednym z prawdopodobnym ruchów może być zmiana klasyfikacji rosyjskiego rynku z Emerging Market na Standalone Market.

Dostawcy indeksów wyrzucą Rosję ze świata inwestowania?

Dlaczego tak pozornie techniczna decyzja może mieć to znaczenie dla naszych oszczędności? Wiele osób, które chcą mieć w swoich portfelach tzw. ekspozycję na światowe rynki (czyli po prostu uczestniczyć w zmianach cen akcji na całym świecie), robi to, kupując pasywne fundusze ETF. A o tym, co w tych funduszach się znajduje, decydują właśnie indeksy. A pośrednio – firmy, które je przygotowują. Jedną z nich jest wspomniane wcześniej amerykańskie MSCI, ale też brytyjski FTSE Russell czy szwajcarski Stoxx.

Mechanizm rynkowy działa mniej więcej tak: analitycy MSCI dobierają spółki i przyporządkowują im wagi, tworząc w ten sposób indeks – dla sektora, kraju, regionu czy wyodrębnionej w jakiś sposób grupy rynków. Następnie licencję na ten indeks kupuje fundusz inwestycyjny, który buduje portfel naśladujący zgodnie z wytycznymi i wprowadza go na giełdę, gdzie inwestorzy mogą kupować jednostki uczestnictwa tak jak akcje. I tak powstaje fundusz ETF.

Popularnym „obiektem” podziałów są rynki rozwinięte (developed), wschodzące (emerging) i „graniczne” (frontier). Nasza GPW stoi okrakiem między najwyższym a średnim poziomem tej klasyfikacji. W 2018 r. w oczach FTSE i Stoxx awansowaliśmy do grupy developed markets, co było z pompą świętowane przez władze warszawskiej giełdy i zaowocowało sesją z rekordowymi obrotami w historii GPW w dniu tzw. rebalancingu indeksów oraz całą serią memów, komentujących naszą giełdową rzeczywistość, często, delikatnie mówiąc, odbiegającą w standardach od Londynu czy Tokio.

Wróćmy jednak do Rosji. Co by się stało, gdyby MSCI zdegradowała ten rynek? Na pewno wszystkie spółki z tego kraju zostałyby usunięte z indeksu MSCI Emerging Markets. Z informacji, które podał Reuters wynika, że odpowiadają one za ok. 3,2% kapitalizacji całego indeksu. Możliwe jednak, że to wartości nie do końca aktualne.

Jeśli przyjrzymy się analogicznemu indeksowi, który przygotowuje FTSE Russell (w dużo bardziej transparentny dla indywidualnego inwestora sposób), to widzimy, że na 28 lutego rosyjskie akcje miały udział ok. 1,7% indeksu, choć jeszcze na koniec stycznia było to blisko 3%. A że w lutym moskiewski RTS stracił ponad jedną trzecią wartości, to mniej więcej się to spina.

Masz ETF? Możesz mieć pieniądze w Rosji. Jak się oczyścić?

W skali całego rynku finansowego tych kilka procent nie wydaje się liczbą znaczącą. Jednak w oparciu o indeksy MSCI zainwestowane są setki miliardów dolarów na całym świecie. Np. iShares MSCI Emerging Markets ETF ma łączne aktywa pod zarządzaniem na poziomie 27 mld dolarów.

Największy Vanguard FTSE Emerging Markets ETF, oparty jak sama nazwa wskazuje o indeks FTSE, ma łącznie akcji za blisko 80 mld dolarów. To oznacza, że same te dwa fundusze miałyby w momencie rewizji składu kilka miliardów dolarów w rosyjskich akcjach, które muszą sprzedać. A takich funduszy jest dużo, dużo więcej.

Jest więc szansa, że ETF-y same „oczyszczą” się z rosyjskich aktywów. Technicznym problemem może być to, że moskiewska giełda pozostaje zamknięta, a tylko niektóre, te największe rosyjskie spółki są notowane na zachodnich giełdach, co pozwala na pozbycie się ich akcji.

Premier Rosji Michaił Miszustin zapowiedział bowiem, że rząd w Moskwie pozwoli inwestorom „przemyśleć” decyzje o sprzedaży rosyjskich aktywów – wprowadzając zakaz ich zbywania przez podmioty zagraniczne. Ot, rosyjska wielkoduszność. Jednocześnie, państwowy fundusz majątkowy ma wpompować w akcje spółek bilion rubli (około 10 mld dolarów z poprawką na to, jak buja kursem rosyjskiej waluty), czyli około 7% gromadzonych przez ostatnie kilkanaście lat oszczędności, które mają długoterminowo finansować system emerytalny.

To z pewnością nie ułatwi funduszom, w tym ETF-om, wycofanie się z rosyjskiego rynku – nawet jeśli zostanie on w końcu otwarty. Furtką są rynki cywilizowanej części Europy, na których niektóre, zwłaszcza te większe spółki są równolegle notowane. Na londyńskiej giełdzie akcje Sberbanku, Rosneftu czy Gazpromu straciły w ostatnich dniach po kilkadziesiąt procent, ale nie wiadomo, jak długo będą znajdować się chętni, żeby te papiery skupywać. Z kolei, według agencji Bloomberg, Deutsche Börse od środy zawiesi notowania wszystkich rosyjskich akcji i instrumentów finansowych.

Nie da się ukryć, że sytuacja jest bezprecedensowa i pewnie chwilę zajmie, zanim regulatorzy i fundusze ustalą, jak zachowywać się w takiej sytuacji i co zrobić z akcjami, których nie da się nigdzie sprzedać. Może – ale to już moja spekulacja – będą powoływane specjalne subfundusze, na model „bad banków”, które będą przejmowały te niechciane aktywa po to, aby działalność głównych podmiotów mogła wrócić do normy.

W takim czy innym scenariuszu, przynajmniej w krótkim terminie, każdy kto ma w swoim portfelu ekspozycję na rosyjskie akcje, niezależnie czy pośrednio, czy bezpośrednio, powinien mentalnie spisać ich wartość do zera, niezależnie od tego, jak to ujmuje buchalteria.

Fundusze inwestujące w Rosji mają problem. Czy polscy ciułacze też?

Co z funduszami aktywnie zarządzanymi? Tutaj oczywiście też indeksy mają znaczenie (bo fundusze się do nich porównują i starają się osiągać lepsze wyniki, niż indeksy), ale skład portfela zależy od zarządzającego. To on ma wybrać np. 10-15 najbardziej atrakcyjnych spółek z indeksu liczącego 100 firm i dzięki temu przynosić inwestorom ponadprzeciętne zyski.

W funduszach inwestycyjnych inwestujących na rynkach wschodzących oczywiście akcje rosyjskie były. I – jeśli fundusze nie sprzedały ich przed wojną – wciąż mogą w nich być. Pieniądze są więc częściowo w Rosji. Niejednokrotnie takie fundusze są dziś „sparaliżowane” w nie mniejszym stopniu, co bank centralny Rosji, któremu odcięto dostęp do rezerw walutowych.

Niektóre instytucje finansowe postanowiły w związku z tym zamieszaniem przeczekać do unormowania się warunków rynkowych. Financial Times wyliczył, że co najmniej 18 firm inwestycyjnych zawiesiło swoje fundusze ze względu na ich silne zaangażowanie w akcje notowane na nieczynnej moskiewskiej giełdzie.

Oznacza to, że klienci takich gigantów jak amerykański JPMorgan, francuski BNP Paribas, szwajcarski UBS, brytyjski Liontrust czy duński Danske Bank nie mogą – do odwołania – spieniężyć swoich jednostek uczestnictwa w tych funduszach, nie jest możliwe także ich nabycie. Łącznie zamrożone w ten sposób są aktywa warte około 4 mld dolarów. Lista instytucji prawdopodobnie będzie się wydłużać w najbliższym czasie.

Serwis Analizy.pl pokazał kilka dni temu, jaką ekspozycję na rosyjskie akcje mają fundusze zarządzane przez polskie TFI. I nie będzie zaskoczeniem, że liderem jest Investor Rosja od Investors TFI, który skupia się na rosyjskich akcjach. Ma ich (a właściwie miał na koniec 2021 r.) aż 87%.

Ktokolwiek ma ten fundusz w swoim portfelu nie powinien mieć jednak do zarządzających pretensji, bo widziały gały co brały. Swoją drogą, od początku roku do 25 lutego, czyli ostatniego dnia, w którym moskiewska giełda była otwarta, fundusz ten stracił 38%. Nie jest to jednak tak zły wynik, jak by się na pierwszy rzut oka mogło wydawać, bo indeks RTS spadł w tym samym czasie o 41%. Sam fundusz do największych też nie należy, bo na koniec roku mógł pochwalić się niecałymi 33 mln zł aktywów

A reszta funduszy? Część TFI ogłosiła, że od daty publikacji danych cytowanych przez Analizy.pl redukowała swoje zaangażowanie w rosyjskie akcje i obligacje. Nie zawsze można zredukować udział w jakimś rynku do zera. Może to wynikać np. z prospektu funduszu, który nakłada pewne wymogi dotyczące składu portfela po to, by klient wiedział, że kupując jednostkę np. PKO Akcji Nowa Europa dostanie rzeczywiście akcje z Polski, Czech, Rumunii czy Rosji, a nie kontrakty na Nasdaq albo hiszpańskie obligacje skarbowe.

Polskich inwestorów nie powinien jednak mocno zaboleć krach na moskiewskiej giełdzie. Łącznie na koniec zeszłego roku nasze TFI miały 163 mln zł ulokowane w udziałach w rosyjskich spółkach. To zaledwie 0,05% z około 300 mld zł środków, którymi zarządzają krajowe fundusze. Co więcej, połowa z tych 163 mln zł przypadała na dwa najmocniej „zapakowane” w rosyjskie akcje fundusze.

Ostatnie dni pokazują, że sytuacja polityczna i gospodarcza rozwija się w zawrotnym tempie. Decyzja o usunięciu Rosji z grona rynków wschodzących może zostać podjęta w każdej chwili, a MSCI obiecało, że da znać w tej sprawie przed końcem tygodnia. Wydaje mi się jednak, że nawet kiedy ta wojna się skończy, rosyjskie akcje trochę przeczekają na rubieżach rynków finansowych, zanim zostaną przywrócone do grona bardziej cywilizowanych giełd.

źródło zdjęcia tytułowego: Pixabay