Jeszcze w weekend przedstawiciele amerykańskich władz zapewniali, że upadek Silicon Valley Bank to odosobniony przypadek, przykład złego zarządzania płynnością w konkretnej instytucji finansowej i nie ma ryzyka rozszerzenia się kryzysu na inne banki. Szybko okazało się, że trzeba było przejąć jeszcze Signature Bank i podjąć bezprecedensową decyzję o rozszerzeniu gwarancji dla depozytów, by uniknąć runu na banki. Fed dał bankom jeszcze inne, bardziej kontrowersyjne obietnice. Czy to wystarczy? Jaka może być cena tych działań?

Nie minęły trzy dni od upadku (a właściwie przejęcia przez organy regulacyjne z rąk dotychczasowych właścicieli) kalifornijskiego banku Silicon Valley Bank, a amerykański bank centralny, rząd i instytucje nadzorcze wytoczyły najcięższe antykryzysowe działa. Zadeklarowały, że obejmą gwarancjami wszystkie depozyty SVB, nawet te nieubezpieczone w federalnej agencji FDIC.

- Szwecja radośnie (prawie) pozbyła się gotówki, przeszła na transakcje elektroniczne i… ma poważny problem. Wcale nie chodzi o dostępność pieniędzy [POWERED BY EURONET]

- Kiedy bank będzie umiał „czytać w myślach”? Sztuczna inteligencja zaczyna zmieniać nasze relacje z bankami. I chyba wiem, co będzie dalej [POWERED BY BNP PARIBAS]

- ESG w inwestowaniu: po fali entuzjazmu przyszła weryfikacja. BlackRock mówi „pas”. Jak teraz będzie wyglądało inwestowanie ESG-style? [POWERED BY UNIQA TFI]

Tym samym Fed i FDIC uratowały ok. 150 mld dolarów, które mogły zostać zamrożone i wrzucone do masy upadłościowej. Wszystko w trosce o kieszenie właścicieli firm, które trzymały w SBV pieniądze, ale przede wszystkim w obawie przed reakcją klientów innych banków. Zachwianie zaufania do sektora bankowego mogłoby się skończyć katastrofą. Najwyraźniej Fed i FDIC uważają, że takie ryzyko istniało.

Fed „zawinił”, Fed ratuje? I to jak!

W amerykańskiej prasie nie brak było w weekend ironicznych komentarzy, że SVB jest jedną z największych ofiar podwyżek stóp procentowych przez Fed. Rezerwa Federalna, walcząc z wysoką inflacją, chciała schłodzić gospodarkę, windując stopy procentowe. I ta akcja się udała, bo inflacja w USA zaczęła spadać i obecnie nie przekracza 6% w skali roku. Ale – jak widać na załączonym obrazku – są ofiary.

Szybkie podnoszenie stóp procentowych sprawiło, że bardzo mocno spadły wyceny obligacji stałoprocentowych, które wcześniej – w erze taniego pieniądza i szybko rosnącej gospodarki – kupowały banki za pieniądze przynoszone przez klientów w celu złożenia depozytów. No i teraz te obligacje stały się „pułapką” dla tych banków, które źle oszacowały swoje potrzeby płynności (czyli teraz mają więcej likwidowanych depozytów, niż zakładały).

Komunikat amerykańskiego banku centralnego jest jasny – nie tylko zagwarantowane są depozyty SVB i kolejnego banku, który upadł w międzyczasie – Signature Bank (to bank obsługujący głównie firmy z branży krypto). Również inne instytucje finansowe przyjmujące depozyty, jeśli będą w podobnych tarapatach, mogą zgłaszać się do Fed po dostarczenie płynności.

Fed zobowiązał się też do wykupu od „potrzebujących” banków po wartości nominalnej obligacji skarbowych, których obecna rynkowa cena jest dużo niższa. Wygląda to kuriozalnie, bo oznacza, że banki będą dostawały coś w rodzaju „dopłat” do cen rynkowych obligacji. To tak, jakby inwestorzy giełdowi dostawali od państwa „dopłaty”, gdyby okazało się, że posiadane przez nich akcje straciły na wartości!

Kuriozum? Może. Ale w tej sprawie kuriozum goni kuriozum. Bo chyba nie mniejszym jest fakt, iż bank upada z powodu inwestycji w najbezpieczniejsze papiery wartościowe na świecie – obligacje amerykańskiego rządu. To właśnie spadek wartości obligacji skarbowych, przeważających w portfelu SVB, był powodem obniżki ratingu, a w konsekwencji runu na bank ze strony posiadaczy depozytów.

W ciągu jednego dnia klienci wypłacili z SVB astronomiczne ok. 45 mld dolarów. Bank stracił płynność w czwartek, a w piątek został przejęty przez instytucję nadzorczą FDIC. To wprawdzie największe bankructwo banku od czasu Lehman Brothers (deponenci, głównie małe firmy, w tym technologiczne start-upy i firmy venture capital, mogli stracić nawet 150 mld dolarów).

Regulatorzy grają ostro, ale to nie jest powtórka z Lehman Brothers

Ale przyczyna upadku SVB jest zasadniczo inna niż banku Lehman Brothers i innych instytucji finansowych mających kłopoty w czasie wielkiego kryzysu finansowego w latach 2008-2009. Wtedy chodziło o śmieciowe aktywa zabezpieczone obligacjami opartymi na niespłacalnych kredytach hipotecznych, których banki nie mogły się nijak pozbyć. Teraz przyczyną upadku SVB są bezpieczne, rządowe obligacje, które przejściowo mają znacznie mniejszą wartość rynkową, niż wynikałoby to z ich „prawdziwej” wartości.

————

CHCESZ TAKICH HISTORII? ZAPISZ SIĘ NEWSLETTER „SUBIEKTYWNIE O ŚWI(E)CIE”:

![]() Jeśli lubisz czytać o tym, co słychać w świecie wielkich finansów globalnych, przyłożyć ucho do pokojów, w których obradują szefowie banków centralnych, dowiedzieć się co słychać w największych korporacjach, sprawdzić wieści z rynku walut, surowców, akcji i obligacji – zapisz się na poranny newsletter „Subiektywnie o świ(e)cie” – przy porannej kawie przeczytasz wszystkie najważniejsze wieści dla Twojego portfela, starannie wyselekcjonowane i luksusowo podane przez Macieja Danielewicza i ekipę „Subiektywnie o Finansach”.

Jeśli lubisz czytać o tym, co słychać w świecie wielkich finansów globalnych, przyłożyć ucho do pokojów, w których obradują szefowie banków centralnych, dowiedzieć się co słychać w największych korporacjach, sprawdzić wieści z rynku walut, surowców, akcji i obligacji – zapisz się na poranny newsletter „Subiektywnie o świ(e)cie” – przy porannej kawie przeczytasz wszystkie najważniejsze wieści dla Twojego portfela, starannie wyselekcjonowane i luksusowo podane przez Macieja Danielewicza i ekipę „Subiektywnie o Finansach”.

————

Czy szybkie działania regulatorów i instytucji centralnych kończą sprawę? Wielkiego kryzysu z tego nie powinno być, choć rykoszetem dostanie kilka banków średniej wielkości, które miały albo podobny profil klientów, albo podobną ekspozycję na obligacje skarbowe w swoim portfelu inwestycyjnym.

W dniu przejęcia banku przez FDIC poleciały na łeb na szyje notowania akcji sektora bankowego i technologicznego. Z tym że spadki objęły w dużo mniejszym zakresie wielkie banki z amerykańskiej giełdy. Najbardziej ucierpiały średniej wielkości banki regionalne o profilu zbliżonym do SVB, czyli mające dosyć wąsko zdefiniowany profil klientów, ekspozycję na branże Tech i krypto, a także spore portfele obligacji skarbowych. Notowania banków spadały też w poniedziałek.

Obawy o ryzyko zarażenia ryku akcji upadkiem Silicon Valley Bank skłoniły inwestorów w poniedziałek do kupowania obligacji skarbowych, ale też złota, które zazwyczaj jest inwestycją ostatniej szansy na trudne czasy i w momentach zawirowań na rynkach. Najbardziej aktywnie handlowany kontrakt futures na złoto wzrósł do 1916 dolarów za uncję, zaliczając największy procentowy wzrost od początku grudnia.

Rynek akcji nie zareagował panicznie na kłopoty średniej wielkości banków. Widocznie inwestorzy ostatecznie uznali, że plan zabezpieczenia wszystkich depozytów w Silicon Valley Bank i udostępnienia dodatkowego finansowania innym bankom będzie skuteczny. Niektórzy obserwatorzy rynku obstawiają nawet, że szok finansowy spowodowany tym wydarzeniem może skłonić Fed do ograniczenia skali przyszłych podwyżek stóp procentowych lub nawet wstrzymania ich.

Czy problem jest systemowy? Czy Fed nie przesadził z reakcją?

Pojawiają się pytania, czy Fed nie przesadził z reakcją. „Wyłączenie” limitów w gwarancjach depozytów i „dopłaty do obligacji” to działania, które prowadzić mogą do nagradzania tzw. hazardu moralnego, czyli umieszczania pieniędzy na wyższy procent w instytucjach, którym grozi upadłość oraz inwestowanie w papiery wartościowe z zamysłem, że nawet jeśli ich wartość spadnie, to „ktoś mi dopłaci”.

Rezerwa Federalna wydała komunikat, z którego wynika, że taka reakcja jest podyktowana troską o przedsiębiorstwa i gospodarstwa domowe, które mogłyby stracić – według szacunków z weekendu – 150 mld dolarów tylko z powodu utraty depozytów w SVB, nie licząc innych banków (upadły również Signature Bank miał ponad 100 mld dolarów depozytów).

„Aby wesprzeć amerykańskie przedsiębiorstwa i gospodarstwa domowe, (…) Fed udostępni dodatkowe fundusze kwalifikującym się instytucjom depozytowym, aby zapewnić bankom możliwość zaspokojenia potrzeb wszystkich deponentów. Działanie to wzmocni zdolność systemu bankowego do ochrony depozytów i zapewnienia ciągłego dostarczania pieniądza i kredytu do gospodarki”

– tłumaczy amerykański bank centralny. Skąd pieniądze? Dodatkowe finansowanie zostanie udostępnione poprzez utworzenie nowego Bank Term Funding Program (BTFP), oferującego pożyczki na okres do jednego roku bankom, kasom oszczędnościowo-kredytowym i innym kwalifikującym się do wsparcia instytucjom depozytowym, które mają w posiadaniu tzw. bezpieczne aktywa.

Wśród tych bezpiecznych aktywów Fed wymienił m.in. amerykańskie obligacje skarbowe i papiery wartościowe zabezpieczone hipoteką. Aktywa mają być kupowane według ich wartości nominalnej. BTFP będzie dodatkowym źródłem płynności w zamian za wysokiej jakości papiery wartościowe, eliminując potrzebę szybkiej sprzedaży tych papierów przez instytucje finansowe w trudnych momentach finansowych napięć.

Za zgodą sekretarza skarbu Fed udostępni też do 25 mld dolarów z Funduszu Stabilizacji Giełdy jako zabezpieczenie dla BTFP. Jednak Fed nie przewiduje, że konieczne będzie skorzystanie z tych środków ochronnych.

„Fed zatwierdził działania FDIC umożliwiające ochronę dwóch banków – Silicon Valley Bank i Signature Bank. Chodzi przede wszystkim o ochronę wszystkich deponentów, zarówno ubezpieczonych, jak i nieubezpieczonych. Działania te zmniejszą napięcie w całym systemie finansowym, wesprą stabilność finansową i zminimalizują wpływ na przedsiębiorstwa, gospodarstwa domowe, podatników i szerzej pojętą gospodarkę”

– zapewnił Fed. W poniedziałek rano do gry wszedł też rząd brytyjski i brytyjski bank centralny. Kanclerz skarbu ogłosił na Twitterze, że brytyjski oddział SVB zostanie przejęty przez bank HSBC. We wpisie na Twitterze Jeremy Hunt podkreślił, że „depozyty będą chronione bez wsparcia podatników”:

„Dziś rano rząd i Bank Anglii umożliwiły prywatną sprzedaż Silicon Valley Bank UK na rzecz HSBC. Depozyty będą chronione, bez wsparcia podatników Powiedziałem wczoraj, że będziemy dbać o nasz sektor technologiczny i pilnie pracowaliśmy, aby dotrzymać tej obietnicy”

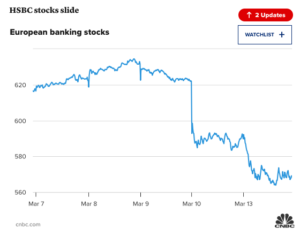

– napisał Jeemy Hunt na Twitterze o godz. 8.00 rano w poniedziałek. Taka szybka akcja to prawdopodobnie głównie efekt tego, że brytyjski sektor technologiczny ma dużą ekspozycję na kalifornijski bank. A branża Tech jest oczkiem w głowie Wielkiej Brytanii, to ma dać krajowi napęd do dynamicznego globalnego rozwoju i działania po brexicie. Informacja o operacji przejęcia nie przysłużyła się notowaniom HSBC, które zaczęły gwałtownie spadać.

Bez ofiar się nie obędzie, ale główne banki nie będą miały problemów

Cały sektor bankowy ogólnoeuropejskiego indeksu Stoxx 600 spadł o ponad 5%, co oznacza najgorsze wyniki od 4 marca 2022 r., kiedy spadł o 6,66% w związku z ostrzeżeniami, że wojna w Ukrainie wpłynie na jakość aktywów bankowych. Rekordzistami spadków wśród europejskich banków były w poniedziałek Commerzbank, który stracił 11,4%, a także Credit Suisse, tracący 8,9%.

W poniedziałek ucierpiały też mocno akcje banku First Republic, które spadły o 60% mimo porozumienia w sprawie dodatkowego finansowania z JPMorgan Chase. Być może w kolejnych dniach zobaczymy jeszcze jakieś kłopoty innych banków z grupy zagrożonych, ale klienci instytucji finansowych w USA dostali od banku centralnego jasny przekaz. Don’t worry. Bank centralny czuwa, depozyty są bezpieczne. Nie powinno więc już dochodzić na dużą skalę do stadnej reakcji wycofywania depozytów.

Los SVB podzielił bank Signature. To instytucja finansowa związana z branżą krypto. W 2021 r. ponad 16% depozytów banku pochodziło z sektora krypto, ale ten udział wzrósł do 30% w lutym 2023 r. To dało bankowi wizerunek „kryptobanku”, co nie przysłużyło się bankowi obecnie, kiedy branża krypto cierpi po upadku giełdy FTX.

W ostatnią niedzielę Signature Bank został zamknięty przez Departament Usług Finansowych Stanu Nowy Jork. Według stanu na grudzień 2022 r. aż 90% z kwoty 89 mld dolarów depozytów bankowych nie było ubezpieczonych przez FDIC. Jednak zgodnie z komunikatem Fed, wszyscy będą mogli odzyskać zdeponowane pieniądze.

Bezpośrednią przyczyną, podobnie jak w przypadku SVB, była… psychologia klientów. Głośny upadek banku z Kalifornii zaniepokoił nowojorskich depozytariuszy i mimo deklaracji szefów Signature, że płynność finansowa banku nie jest zagrożona, klienci woleli jednak chuchać na zimne, tym bardziej że branża krypto trochę obecnie odstrasza, i zaczęli wycofywać swoje środki. Kilka dni wcześniej upadł też Silvergate Bank, inny duży bank działający w branży kryptowalut.

Wydaje się, że kryzys nie dotknie większych banków. Ani nie mają tak „monotematycznej” bazy klientów ani tak dużego udziału obligacji skarbowych w portfelach.

Co ciekawe, europejskie akcje spółek technologicznych spadły średnio tylko o 1,85%, co pokazuje, że inwestorzy raczej nie mają obaw o przełożenie kłopotów spółek Tech z Doliny Krzemowej na kondycję firm europejskich. Być może jedną z konsekwencji wydarzeń ostatnich dni będą nowe regulacje, które nałożyłyby na mniejsze amerykańskie banki większe obowiązki związane z zabezpieczeniem bazy depozytów.

Źródło zdjęcia: Unsplash