Inflacja się odrodzi? „Niewykluczone, że wkroczyliśmy w nową erę na rynku obligacji” – mówi Jim Grant, redaktor kultowego w USA biuletynu inwestycyjnego „Grant’s Interest Rate Observer”. To o tyle interesująca teza, że na rynku obligacji trendy są znacznie dłuższe niż na rynku akcji – mogą trwać przez całe pokolenia. Na czym Jim Grant opiera swoje przekonanie, że zaczyna się nowa era i co z niego wynika dla naszych portfeli? I czy ta (ewentualna) nowa era na rynku obligacji może stanowić… okazję do korzystnego ulokowania pieniędzy?

W ostatnich miesiącach świat inwestorów odtrąbił pokonanie inflacji i zaczęło się odliczanie do obniżek stóp procentowych – najpierw przez amerykański bank centralny, a potem przez europejski, czy brytyjski oraz przez banki centralne na rynkach wschodzących. Na niższe stopy procentowe czekają korporacje (taniej będą mogły pożyczać pieniądze na rozwój) oraz fundusze inwestujące w obligacje (bo ich „stare” obligacje w portfelu, o wyższym oprocentowaniu, stają się cenniejsze).

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Spadek stóp procentowych oznaczałby również miękkie lądowanie dla całej światowej gospodarki, która wyszłaby z inflacyjnych tarapatów bez takich nieprzyjemności jak głęboka recesja, bankructwa firm, wzrost bezrobocia, niespłacone przez kredytobiorców kredyty i niewykupione przez emitentów obligacje, nie mówiąc już o głębokich spadkach na rynku akcji. Takie rzeczy bywały w przeszłości potrzebne, by schłodzić gospodarkę.

Tym razem wielu inwestorów i analityków uważa, że gospodarka schłodziła się sama – pomogły manewry wielkich kapitalistów na rynku ropy naftowej (zwiększenie podaży ropy przez państwa spoza OPEC+), które zagwarantowany spadek cen paliw, a także odblokowanie łańcuchów dostaw żywności. Najwięksi optymiści oczekują, że już za dwa lata inflacja nie będzie problemem, bo wróci do niegroźnych poziomów 2-3% rocznie.

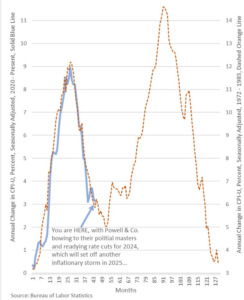

Ale niektórzy analitycy – zwłaszcza ci bardziej wiekowi, pamiętający poprzednie wybuchy inflacji – ostrzegają, żeby się nie cieszyć na zapas. W latach siedemdziesiątych XX wieku również wszyscy myśleli, że pokonali inflację. W latach 1974-1975 banki centralne obniżyły stopy procentowe, a potem… zaczęła się inflacyjna jazda. Po kilku latach inflacja pobiła poprzednie rekordy.

Niebieska linia na wykresie to czasy współczesne, a pomarańczowa – lata 70. i 80. poprzedniego stulecia, czyli poprzedni wielki kryzys inflacyjny. Tam, gdzie kończy się niebieska linia, jesteśmy dziś zdaniem tych, którzy obawiają się powrotu inflacji. Jeśli rzeczywiście – jak oczekują rynki – bank centralny zacznie obniżać stopy, to (zdaniem tej grupy ekonomistów) będziemy mieli powtórkę z historii.

Czy ta powtórka właśnie się zaczyna? Amerykański urząd statystyczny podał właśnie zaskakujące dane o wzroście inflacji w USA. Wskaźnik cen towarów i usług konsumenckich w USA wzrósł o 0,3% w ostatnim miesiącu 2023 r., czyli o 3,4% w całym zeszłym roku. Inflacja bazowa, która pomija zmienne ceny żywności i energii, spadła w grudniu do 3,9% z 4% w poprzednim miesiącu, ale jest wciąż daleko od miejsca, w którym powinna się znaleźć.

„Uważamy, że nadal nie ma wystarczających dowodów, aby bank centralny rozpoczął obniżki stóp procentowych. Spodziewamy się, że stopy będą wyższe przez dłuższy czas. Nie widzimy w zasięgu wzroku zwrotu w polityce pieniężnej. Rynki zbyt szybko uwzględniły w cenach aktywów te obniżki stóp”

– skomentował Nigel Green z deVere Group. Istnieje coraz wyraźniejsza rozbieżność między tym, co Fed sygnalizuje w sprawie obniżek stóp procentowych, a tym, czego oczekują rynki. Gdyby okazało się, że Fed ma rację, a rynki się mylą, to mielibyśmy ponowny wzrost rentowności obligacji i znów duże straty posiadaczy funduszy obligacji. Zyskałby dolar, mniejsze szanse na zyski miałyby akcje i złoto.

Sceptycy powtarzają: inflacja spadła na początku lat 80. z powodu dwóch czynników. Po pierwsze: ogromnemu wzrostowi dostaw ropy naftowej z Alaski, Zatoki Meksykańskiej, Morza Północnego i z ogromnych nowych pól naftowych w Meksyku. Po drugie: wzrost stóp procentowych do 18% zmiażdżył gospodarkę. Dziś nie ma szans ani na jedno, ani na drugie – państwa są tak zadłużone, że wzrost stóp procentowych do poziomów gwarantujących pokonanie inflacji jest niemożliwy.

Optymiści odpowiadają: czasy się zmieniły, uzależnienie od ropy naftowej jest już znacznie mniejsze i się zmniejsza. Dlatego nie będzie już drożyzny na rynku ropy naftowej. Owszem, deglobalizacja powoduje większą presję inflacyjną (każda gospodarka we własnym zakresie produkuje – niekoniecznie najtaniej – strategiczne produkty), ale z drugiej strony rewolucja sztucznej inteligencji przyniesie większą efektywność gospodarki.

O tym, jak bardzo jedni i drudzy mogą się mylić niech świadczy ten wykres poniżej – nałożono nań wszystkie ścieżki prognostyczne amerykańskiego Fed oraz ich historyczny stopień realizacji i… wyznaczono obszar, w jakim może się rozwinąć rzeczywistość (to te przerywane linie). Jak widzicie… od Sasa do lasa:

Mam dziś dla Was ciekawy wywiad. Miał miejsce już kilka tygodni temu i ukazał się w poświęconym inwestycjom magazynie „The Market NZZ”. Jim Grant – doświadczony ekspert i znawca historii finansów – wyjaśniał w nim, co utrzymujące się wyższe stopy procentowe mogą oznaczać dla inwestorów, jakie ryzyko wiąże się z tą sytuacją i gdzie w związku z tym pojawiają się długoterminowe możliwości zarabiania pieniędzy.

Abyście dobrze zrozumieli niuanse wywiadu, warto jedną rzecz przypomnieć. A konkretnie: jak działa rynek obligacji. Gdy inwestorzy oczekują wyższych stóp procentowych i wyższej inflacji, żądają wyższej rentowności. Ponieważ oprocentowanie większości obligacji notowanych na giełdach jest stałe, wyższą rentowność da się osiągnąć tylko w jeden sposób – kupując obligacje po niższej cenie. Wtedy ten, kto musi ją sprzedać albo przynajmniej wycenić po cenie bieżącej – traci.

Z obligacjami można zrobić dwie rzeczy: trzymać je do wykupu i dostać 100% nominału plus odsetki albo sprzedać wcześniej. W tym drugim przypadku zyskiem są już wypłacone odsetki, a stratą lub zyskiem – cena sprzedaży. Zatem wzrost rentowności obligacji oznacza spadek ich cen, spadek ich cen zaś ma wpływ na tych, którzy obligację sprzedają przed terminem jej wykupu.

Piszę o tym już na początku, bo większość wywiadu z Grantem właśnie temu zjawisku jest poświęcona. Ważne, byście wiedzieli, o czym facet mówi, bo jego teorie mogą się nie sprawdzić, ale warto je dobrze poukładać sobie w głowie. Na wypadek gdyby jednak miał rację.

Grant jest dość dużym zwolennikiem złota. „Myślę, że złoto nie powinno być przedmiotem obrotu jako zabezpieczenie przed inflacją, ale jako inwestycja w zabezpieczenie przed chaosem monetarnym, którego z pewnością mamy już wystarczająco dużo na świecie” – oświadczył. Nawet jeśli trochę przesadza z tym „monetarnym chaosem”, to z tym, iż złoto nie jest inwestycją antyinflacyjną tylko na wypadek chaosu i upadku poczucia bezpieczeństwa, w pełni się zgadzam.

„The Market NZZ”: Co stało się w świecie inwestycji w ostatnich kilku latach?

Jim Grant: Tak szybkie przejście od zerowych stóp procentowych do stóp procentowych „pukających do drzwi normalności” jest czymś, co rzadko, jeśli w ogóle, widzieliśmy w historii. To tak, jakby samochód rozpędzał się od zera do 150 km/h w cztery sekundy. Jest to, jak można się domyślać, bardzo destrukcyjny wzrost – właśnie dlatego, że był tak szybki.

Jak ocenić zawirowania na rynku obligacji z perspektywy historycznej?

Rodzi to interesującą możliwość, że wchodzimy w nową bessę na rynku obligacji. Obligacje są niezwykłe w świecie aktywów finansowych, ponieważ ich ceny historycznie mają tendencję do bycia w trendach trwających całe generacje. To coś, czego nie widzimy tak często na rynku akcji, walut czy towarów.

Jak takie cykle pokoleniowe przebiegały w przeszłości?

Cofając się o około 150 lat, można zauważyć, że mieliśmy do czynienia z kolejnymi hossami i bessami na rynku obligacji, z których każda trwała co najmniej 20 lat. Być może więc od 2021 r. rozpoczęliśmy długą wycieczkę w górę rentowności obligacji. Oczywiście ćwiczenie polegające na rozpoznawaniu wzorców z przeszłości nie musi gwarantować sukcesu. Jest to jednak jeden ze sposobów na ujęcie w ramy tego najbardziej gwałtownego i dramatycznego wzrostu rentowności obligacji, jaki właśnie obserwujemy.

Dlaczego na rynku obligacji mógł rozpocząć się nowy cykl?

W 1981 r. miał miejsce spektakularny strajk kontrolerów lotu. Ówczesny prezydent Ronald Reagan ostrzegł związek zawodowy kontrolerów ruchu lotniczego, żeby nie strajkował, bo jest to sprzeczne z interesem społecznym i nielegalne, a potem Reagan zwolnił ich wszystkich i sprowadził na ich miejsce nowych. Było to mniej więcej w czasie, gdy stopy procentowe osiągnęły szczyt. To był wyznacznik nowej ery. Wtedy jeszcze nie wiedzieliśmy, że to koniec 45-letniej bessy na rynku obligacji.

I co to ma wspólnego z obecną sytuacją?

Dzisiaj inny prezydent, Joe Biden, udaje się do Detroit. Idzie w pikiecie w solidarności ze strajkującymi ze związku zawodowego działającego w fabrykach samochodów, zachęcając ich: „Trzymajcie się!”. Dla mnie to kolejny znak czasu, inny rodzaj wróżby. Może się okazać, że stopy procentowe będą znacznie, znacznie, znacznie wyższe przez dużo, dużo, dużo dłuższy czas. I może być tak, że wchodzimy nie tylko w cykl inflacji, ale w erę inflacji.

Czy zatem należy spodziewać się dalszych wstrząsów na rynku obligacji?

Na początku poprzedniej bessy na rynku obligacji w 1964 r. potrzeba było dziesięciu lat, aby rentowność długoterminowych obligacji skarbowych wzrosła z 2-3% do 20%. Nic więc nie wskazuje na to, że obecne tempo wzrostu rentowności będzie się utrzymywać. Tak naprawdę jest to niemożliwe. Opierając się na historycznym precedensie, można prognozować, że tempo zmian będzie momentami bardzo wyważone. Może się okazać, że przez pewien czas rynek obligacji będzie się zachowywał inaczej, niż wskazywałby na to długoterminowy trend. Nie wróci jednak do poziomów, które widzieliśmy w ciągu ostatnich czterech dekad.

Zobacz też wideo (ciąg dalszy wywiadu – pod klipem):

Jakie są konsekwencje tej fundamentalnej zmiany dla naszych inwestycji?

Cały świat przyzwyczaił się do tego, że stopy procentowe idą w zasadzie tylko w jednym kierunku – spadają. Oczywiście po drodze było wiele zmienności, ale uporczywe spadki stóp procentowych były normą i zadomowiły się w umysłach inwestorów. W związku z tym głęboko zakorzenione w naszej zbiorowej psychice są oczekiwania, że stopy procentowe prędzej czy później znów zaczną spadać, a to, co dzieje się teraz, to odchylenie od normy. A jednak obserwujemy, jak idą w górę. Wiele osób nie chce w to uwierzyć.

Jak zmieni to otoczenie dla inwestycji?

Podczas wielkiej, przedłużającej się hossy na rynku obligacji, która rozpoczęła się w 1981 r., można było oczekiwać, że obligacje i akcje będą poruszać się odwrotnie do siebie: notowania akcji będą rosły, obligacji spadały i na odwrót. W rezultacie obligacje stanowiły dobre zabezpieczenie, „poduszkę” dla ekspozycji na akcje. Tak było przez długi czas, a było to szczególnie atrakcyjne, gdy obligacje przynosiły jakieś zyski. Rzeczywiście, długoterminowe obligacje skarbowe przynosiły 14% rocznie jeszcze w 1984 r. i aż 10% w 1987 r. Tak więc przez wiele z ostatnich czterdziestu lat obligacje nie tylko zapewniały równowagę portfela, ale także dostarczały znaczną kwotę dochodów odsetkowych.

A dziś?

Ten korzystny układ zakończył się, a przynajmniej stał się znacznie mniej korzystny, podczas okresu zerowych stóp procentowych i luzowania ilościowego. Obligacje mogły zapewnić pewną amortyzację na wypadek, gdyby akcje spadły, ale w erze niskich stóp procentowych papiery dłużne nie generowały wysokich odsetek.

Obecnie istnieje jednak możliwość, że obligacje i akcje będą spadały w tym samym czasie, jak miało to miejsce przez wiele lat podczas ostatniej bessy na rynku obligacji, która rozpoczęła się pod koniec lat sześćdziesiątych i trwała do początku lat osiemdziesiątych. Tak więc korelacje mogą się zmienić. Popularny portfel 60/40 może przynieść rozczarowujące wyniki. I to również byłaby duża zmiana w pogodzie inwestycyjnej.

Nie jest to zbyt podnosząca na duchu perspektywa…

Nie oznacza to, że czasy rosnących rentowności obligacji nie niosą korzyści z punktu widzenia oszczędzającego inwestora długoterminowego. Jednym z klasyków inwestowania w instrumenty o stałym dochodzie jest książka zatytułowana „Inside the Yield Book” autorstwa Martina Leibowitza i Sidneya Homera. Pierwszy rozdział wydania „Inside the Yield Book” z 1972 r. nosi tytuł „Odsetki od procentów”.

Opisuje arytmetykę inwestora inwestującego w obligacje półroczne kupony przy rosnących stopach procentowych, wskazując, że odsetki od odsetek inwestowane przez długi czas mogą stanowić nawet połowę całkowitego zwrotu z inwestycji w obligacje. Wskazuje ponadto, że w czasach rosnących rentowności, ostateczna rentowność kupionej obligacji do terminu zapadalności będzie wyższa niż rentowność, po której kupiłeś obligację, ponieważ będziesz inwestować przy stale rosnących stopach.

Jak dokładnie działa ten efekt łączenia?

Powiedzmy, że kupujesz obligację z oprocentowaniem 6% i o terminie zapadalności za trzydzieści lat. Podczas hossy na rynku obligacji ze stale spadającymi stopami procentowymi reinwestowałeś ten 6-procentowy kupon w kolejne obligacje o coraz niższych stopach oprocentowania, a tym samym osiągałeś coraz niższe zyski. Tak więc rentowność do terminu zapadalności wynosiła nie 6%, tylko mniej.

A teraz wyobraźmy sobie, że kupujemy te same papiery wartościowe dzisiaj w środowisku, w którym stopy procentowe będą stale rosły przez następne trzydzieści lub czterdzieści lat. Stawka, którą zarobisz na tym kuponie, nie wyniesie 6%. Prawdopodobnie będzie to coś więcej, a zatem Twoja rentowność do terminu zapadalności będzie lepsza niż 6%.

Czyli bessa na rynku obligacji też przynosi korzyści?

Istotnie. Dla inwestorów otwiera to kolejną nową perspektywę: możliwości zarabiania na odsetkach oraz odsetkach od odsetek. Oczywiście nie dotyczy to osób, które potrzebują dochodu z kuponów, aby opłacić czynsz i kupić artykuły spożywcze. Ale dla oszczędzających, dla funduszy emerytalnych, dla państwowych funduszy majątkowych, dla ludzi, którzy zajmują się reinwestowaniem swoich dochodów, jest to rzecz korzystna. Ale jeszcze raz podkreślam: to wszystko jest hipoteza, nie chcę brzmieć jak pewny siebie dogmatyczny prorok, którym nie jestem.

Zobacz też wideo (ciąg dalszy wywiadu pod klipem):

Załóżmy jednak, że masz rację w swojej tezie na temat przyszłości stóp procentowych. Czy w związku z tym obligacje stanowią atrakcyjną alternatywę dla akcji w portfelu?

Tak. To, co stare, znów będzie nowe. Obligacje naprawdę zarabiają pieniądze, w odróżnieniu od sytuacji z ostatnich wielu lat. Ale, jak wspomniałem wcześniej, przyzwyczajenie się do tego zajmie nam trochę czasu. Na razie giełda akcji udaje, że tego nie zauważa. Wydaje się to zaskakujące. Zmienność na rynku obligacji jest bardzo wysoka, podczas gdy zmienność na rynku akcji jest bardzo stłumiona. Trzeba więc zadać sobie pytanie, jak to możliwe, że w papierach wartościowych seniorów [emerytów, bo w USA duża część akcji należy do emerytów – mój dopisek] panuje samozadowolenie, skoro na rynku papierów senioralnych panuje niepokój. To nie ma sensu.

Gdzie presja rosnących stóp może spowodować poważne problemy?

Podejrzewam, że ten najbardziej nagły, a nawet gwałtowny skok stóp procentowych będzie testem dla struktur finansowych, które powstały w okresie bardzo niskich nominalnych stóp procentowych. Kryptowaluty rozkwitły, venture capital i private equity miały złoty czas. Nie było żadnych ograniczeń w emisji długu państwowego, więc kredyt publiczny został dramatycznie zwiększony. Koszty odsetkowe wydawały się pomijalne i nie były niepokojące, bo przecież myśleliśmy, że stopy procentowe nigdy nie wzrosną. Do pewnego stopnia cały świat skapitalizował oczekiwanie ekstremalnie niskich stóp procentowych w przyszłości.

A jak to wygląda teraz?

Wszystko się zmieniło, ale jeszcze nie w oczekiwaniach inwestorów. Myślę, że ludzie działający na rynkach jeszcze próbują poradzić sobie z szokiem związanym ze zmianą poziomu stóp procentowych. Nie każda firma musiała już refinansować zadłużenie po nowych stopach, nie każda firma private equity spotkała się z wrogim przyjęciem i nie każdy kraj musiał zmierzyć się z konsekwencjami potencjalnie rujnująco wysokiej faktury z kosztami odsetek. Wszystko to wciąż jest „w toku”. Nie jestem więc skłonny uwierzyć, że ten wzrost stóp już przyniósł docelowy efekt. Jest to o wiele, wiele głębsze zjawisko i dowiemy się o nim – i o jego konsekwencjach – więcej w nadchodzących kwartałach i latach.

Przy okazji upadku Silicon Valley Bank byliśmy już świadkami poważnych zawirowań. Czy spodziewasz się dalszych kłopotów wynikających z bessy na rynku obligacji, które są w bilansach firm, funduszy emerytalnych i banków?

Kto wie, ale przedłużająca się wyprzedaż amerykańskich obligacji skarbowych słusznie budzi obawy, że marcowy regionalny kryzys bankowy się nie skończył, a jedynie przygasł. Rekordowo niskie stopy procentowe omamiły, uwiodły, a nawet zmusiły ludzi do robienia rzeczy, których być może by nie zrobili, gdyby nie stopy procentowe, które nie były produktem rynku, ale produktem modeli bankierów centralnych. Problemem dzisiejszych stóp procentowych na poziomie 4, 5% i 6% nie jest to, że tyle dziś wynoszą. Prawdziwym problemem jest poprzedni system zerowych stóp procentowych i akumulacja długu, któremu te stopy sprzyjały i do którego powstania doprowadziły.

Stopy procentowe mogą również ponownie spaść. Jakie są konkretne siły, które mogą sprzyjać długiej bessie na rynku obligacji?

Jedną z przyczyn może być zakorzeniona, jak to się mówi, inflacja strukturalna. Jeśli inflacja jest częścią czasów, ducha czasu, to może to być jeden z czynników utrwalających obecną sytuację. Inną przyczyną może być pogorszenie się wiarygodności kredytowej społeczeństwa. Przez długi czas Stany Zjednoczone znajdowały się w uprzywilejowanej pozycji jedynego supermocarstwa i emitenta jedynej waluty rezerwowej na świecie. Ale Ameryka nie różni się tak bardzo od innych krajów.

Co przez to rozumiesz?

Zasadniczo, przywilej konsumowania znacznie więcej, niż się produkuje, jest czymś w rodzaju zatrutego „prezentu” w postaci waluty rezerwowej. To tak, jakby powiedzieć: porządku, możesz płacić rachunki w swojej walucie, którą tylko ty jesteś w stanie wyprodukować, a świat to zaakceptuje ze względu na twoją ewidentną siłę, przedsiębiorczość i władzę. Gdyby Uganda, Wielka Brytania, Singapur czy nawet Szwajcaria otrzymały ten przywilej, wyobrażam sobie, że zrobiłyby to samo.

Ale to, co zrobiliśmy w Ameryce, to doprowadzenie do ogromnego zadłużenia międzynarodowego netto i bardzo dużego długu państwowego. Mnóstwo długów, finansowanych dolarem, który – jak sami się przekonaliśmy – jest czymś w rodzaju Coca-Coli czy Microsoftu światowych marek monetarnych. To bardzo kuszące uwierzyć, że tak będzie już zawsze.

Czyli dolar jako światowa waluta rezerwowa może okazać się przekleństwem?

Kiedy mówimy o kłopotach z długiem publicznym, to jest to inny sposób na stwierdzenie, że emitujemy więcej obligacji, niż wynosi popyt przy obowiązujących stopach procentowych. Rating Stanów Zjednoczonych został obniżony przez agencję Standard & Poor’s i agencję Fitch. Ameryka jest krajem Triple-A pod wieloma względami. Statua Wolności, Deklaracja Niepodległości, tego nie można ich zdegradować. Jest to część całego modelu biznesowego tego kraju i jest to całkiem niezły model biznesowy.

Ale z finansowego punktu widzenia skorzystaliśmy z finansowej sztuczki, która sprawiła, że jesteśmy bardziej obciążeni, niż powinniśmy. Gospodarka USA radzi sobie wyjątkowo dobrze w porównaniu z innymi regionami świata. Dzieje się tak pomimo faktu, że praktycznie wszyscy obawiali się, że gospodarka znacznie się ochłodzi w wyniku rosnących stóp procentowych.

Sądziłem, że czeka nas dość silna recesja w wyniku wyższych stóp procentowych i skurczenia podaży pieniądza. Okazuje się jednak, że nie ma żadnych niezawodnych wskaźników. Oczywiście, recesja nadejdzie i będzie miała źródło w niezdrowych strukturach kapitałowych powstałych w przeszłości, dzięki tłumieniu stóp procentowych i zakłóceniom, które to spowodowało w ciągu ostatnich 15 lat.

Jaki jest najlepszy pomysł na poruszanie się w tym środowisku dla europejskiego inwestora?

Myślę, że nadal warto patrzeć na spółki w sposób indywidualny. Nie można jednak nie zauważyć, że spread między kapitalizacją rynku akcji amerykańskich a kapitalizacją rynkową reszty świata jest rekordowo wysoki. Tak więc każdy jest już właścicielem Ameryki i dobrze za to zapłacił.

Gdzie jeszcze dostrzegasz atrakcyjne okazje inwestycyjne?

Kiedy rozglądasz się za walutą, jeśli chcesz trzymać pieniądze w jakiejś formie, czy naprawdę jesteś pewien, że chcesz trzymać je w dolarach? Czy może w konkurencyjnych walutach fiducjarnych? Myślę, że złoto będzie miało swój wielki dzień. Moim zdaniem to naprawdę nie miało jeszcze tego wielkiego dnia.

Złoto doświadczyło silnego wzrostu ceny w ostatnich latach. Dlaczego miałoby być droższe?

Uważam, że złoto nie powinno być traktowane jako zabezpieczenie przed inflacją, ale jako inwestycja w monetarny chaos, którego z pewnością mamy wystarczająco dużo na świecie. Jeśli spojrzymy na długie cykle, to może się okazać, że po ponad 50 latach od końca systemu Bretton Woods i od końca wymienialności dolara na złoto, kolejny cykl się kończy.

Może się okazać, że pieniądz papierowy z perspektywy historycznej okaże się porażką i że świat postawi na nieograniczoną kreację kredytu przez bank centralny i nieograniczone zadłużanie się państw. Być może jest to jeden ze sposobów, w jaki można na to spojrzeć. Staram się patrzeć na długoterminowe, historyczne trendy – a pięćdziesiąt lat w historii pieniądza to mgnienie oka.

Pełny zapis rozmowy z Jimem Grantem znajdziecie pod tym linkiem.

Jeśli dotrwaliście do końca tego przydługiego wywiadu, to czas na słowo podsumowania i wytłumaczenia. Jim Grant uważa, że obligacje będą zapewniały większą rentowność. Będą więc relatywnie bardziej atrakcyjne niż akcje. Co nie oznacza, że akcje przestaną zarabiać – po prostu stanie się to selektywny rynek, będzie jak dawniej, czyli zupełnie inaczej niż w czasach wielkiej hossy z ostatnich kilkunastu lat, kiedy wystarczyło kupić ETF i wszystko rosło.

Gdyby miała nastać kilkudekadowa bessa na rynku obligacji, to propozycje portfeli składanych z ETF-ów oraz słynne portfele 60:40 mogą przestać się sprawdzać (albo nie będą się sprawdzały tak dobrze). Warto będzie „siedzieć” na obligacjach aż do wykupu. I szukać okazji inwestycyjnych na nisko wycenianych, lecz atrakcyjnych, jeśli chodzi o poziom stóp procentowych, rynkach (tak, tak, to o warszawskiej giełdzie myślę).

Jim Grant przedstawił tylko jedną z wielu hipotez. Czy może mieć okruchy sensu? Chętnie posłucham Waszych spostrzeżeń. Piszcie w komentarzach, co o tym myślicie.

————

MACIEJ SAMCIK POLECA:

>>> Prosto i tanio inwestuję oszczędności na emeryturę w funduszach TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze przez internet, kliknij ten link i wpisz kod promocyjny „MSAMCIK2023”.

>>> Sztabki złota kupuję wygodnie „po kawałku” na GOLDSAVER.PL. W tym sklepie internetowym (należącym do renomowanego sprzedawcy złota, firmy Goldenmark) każdy może kupić sztabkę złota we własnym tempie i bez zobowiązań. Kliknij ten link, załóż konto, a otrzymasz bonus w wysokości 100 zł. Możesz także wpisać kod „SoF” w formularzu rejestracji. Subiektywna recenzja tego rozwiązania jest tutaj.

>>> Portfel globalnych inwestycji buduję razem z XTB, by mieć wszystko w jednym miejscu. Podobnie jak wielu innych inwestorów – używam i polecam aplikację do inwestowania XTB, gdzie nie płacisz prowizji za inwestowanie w ETF-y z całego świata (aż do wartości 100 000 euro obrotu miesięcznie), a masz możliwość budowania portfela z różnych aktywów. Gdybyś chciał korzystać z kontraktów CFD, czyli zawierających dźwignię finansową, to pamiętaj, że ryzykujesz całością kapitału i że większość inwestorów indywidualnych osiąga na takich inwestycjach straty. Przemyśl to dobrze.

WAŻNY DISCLAIMER: Pamiętaj, to nie są porady inwestycyjne, ani tym bardziej rekomendacje. Jestem tylko blogerem i dziennikarzem, nie mam licencji doradcy inwestycyjnego i nie mogę wydawać rekomendacji. Dzielę się po prostu swoim doświadczeniem i tylko tak to traktujcie. Twoje pieniądze to Twoje decyzje, a ja – o czym się już wielokrotnie przekonałem – nie jestem nieomylny, mimo ponad 20-letniego doświadczenia w inwestowaniu własnych pieniędzy. Weź to proszę pod uwagę, czytając ten i inne teksty o inwestowaniu.

————

RANKING LOKAT – GDZIE DOSTANIESZ NAJLEPSZY PROCENT?

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także kont osobistych, rachunków firmowych i kart kredytowych. Wszystkie tabele znajdziesz w zakładce „Rankingi” na stronie głównej www.subiektywnieofinansach.pl. Zacznij zarabiać w bankach!:

>>> Tutaj ranking najwyżej oprocentowanych depozytów

>>> Tutaj ranking najlepszych kont oszczędnościowych

>>> Tutaj ranking najlepszych kart kredytowych dla konsumentów

>>> Tutaj ranking najlepszych bankowych kont osobistych

>>> Tutaj ranking najlepszych kont dla małej firmy

————

zdjęcie tytułowe: Grantspub/Zerohedge