Wiele razy na lamach „Subiektywnie o Finansach” zajmowaliśmy się oprocentowaniem depozytów w złotych. W ostatnich miesiącach ich rentowność przed uwzględnieniem podatku dochodziła nawet do 8-10% w skali roku (choć tylko dla depozytów promocyjnych), czyli znacznie przewyższyło wysokość głównej stopy procentowej banku centralnego. Ale dlaczego banki płacą żałośnie niskie odsetki za depozyty w innych walutach, np. w dolarach czy euro? Dlaczego jest ono znacznie niższe od tego, które oferują banki na Zachodzie?

Tego artykułu możesz również posłuchać w naszym kanale podcastowym. Czyta Maciej Danielewicz

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Co ma zrobić posiadacz walut obcych, np. euro, dolara, franka szwajcarskiego czy funta brytyjskiego, jeśli chciałby założyć lokatę w polskim banku? Musi się niestety pogodzić z tym, że oprocentowanie będzie śmiesznie niskie i na pewno nie będzie to lokata, na której można zarobić, a już zwłaszcza w czasach wysokiej inflacji.

Jakie są przyczyny niskiego oprocentowania, które jest bardzo niskie i nie oddaje obecnego poziomu stóp procentowych w zagranicznych bankach centralnych?

Czytaj też: Czy to możliwe? Jeden z banków oferuje oprocentowanie lokaty na 10%

Czytaj też: Depozytowy przełom. Czy znikną oferty depozytów w złotych na 8%?

Depozyty walutowe: czego możemy oczekiwać w polskim banku?

W naszych największych bankach lokaty w dolarach to z reguły 0,5-1%, tylko w jednym banku można uzyskać na nowe środki oprocentowanie 2,5% w skali roku, ale oferta jest ograniczona czasowo. Główna stopa procentowa Fed obecnie mieści się w przedziale 4,50-4,75%.

Lokaty w euro to z reguły zaledwie 0,1-0,7%, tylko w jednym banku obecnie można uzyskać oprocentowanie 1,25%, ale oferta jest – podobnie jak w przypadku „okazyjnego” depozytu w dolarach – ograniczona czasowo. Dla porównania: główna stopa procentowa EBC to obecnie 3,5%.

Lokaty we franku szwajcarskim nie przekraczają 0,1%, podczas gry główna stopa procentowa szwajcarskiego banku centralnego wynosi 1%. Lokaty w funcie brytyjskim to z reguły 0,3-0,7%, wyjątkowo w jednym banku oprocentowanie lokaty może wzrosnąć do 2,5%, z tym że muszą to być nowe środki. Główna stopa procentowa Banku Anglii to 4%.

Oprocentowanie lokat walutowych w polskich bankach zdecydowanie nie zachęca do oszczędzania w ten sposób. Dlaczego polskie banki kompletnie nie walczą o posiadaczy walut obcych? Wydaje się, że są co najmniej trzy powody, dla których banki w Polsce nie ścigają się na wysokość oprocentowania lokat w walutach obcych.

Waluty to raczej „bezpieczna przystań”, a nie wehikuł do zarabiania

W naszych tekstach z ostatniego roku dotyczących tego, jak najlepiej ocalić przynajmniej część wartości pieniędzy w obliczu gwałtownego wzrostu cen, pisaliśmy często o lokatach, ale zawsze były to lokaty złotowe. Jeśli klienci banków chcieli uzyskać w miarę korzystne oprocentowanie dla swoich oszczędności, to zawsze wybór padał na lokatę w polskiej walucie.

Lokaty walutowe były na drugim planie, bo klienci posiadający waluty nie traktują lokaty w banku jako istotnej metody na pomnożenie oszczędności. Jest to raczej rodzaj dywersyfikacji oszczędności, realizacji inwestycyjnej zasady, żeby nie wkładać wszystkich jajek do jednego koszyka, ucieczka do bezpiecznej przystani w czasach niepewności takich jak pandemia czy wojna.

Jeśli posiadacze aktywów w walutach myślą o zarobku, to jedynie z racji ewentualnych korzystnych różnic kursowych. Jasne, że ktoś, kto założył lokatę w euro oprocentowaną na… 0% w roku 2020, ale za euro płacił 4,20 zł, może cieszyć się obecnie kursem 4,70 zł. Podobnie jest z innymi walutami. Na tym tle nie ma większego znaczenia, czy oprocentowanie wynosi trochę więcej czy trochę mniej – głównym źródłem zarobku są różnice kursowe.

Bankom niepotrzebne waluty, więc się o nie nie starają

Ze strony banków widać wyraźny brak zainteresowania promocją lokat w walutach. Po pierwsze ewentualna promocja i ściganie się na oprocentowanie nie miałoby sensu, biorąc pod uwagę małą liczbę zainteresowanych klientów. Polacy zarabiają w złotych i to w tej walucie rozliczane są wszystkie transakcje w naszym kraju. Nawet okresy zawirowań, jak pandemia czy wojna, nie zmieniły pozycji złotego.

Polacy nie przerzucili się na obce waluty. Jest to widoczne również w udzielanych kredytach w walutach obcych. Po doświadczeniach z kredytami we franku szwajcarskim czy, w mniejszym zakresie, w euro, ruch kredytowy w walutach praktycznie zamarł.

A jeśli banki nie udzielają walutowych kredytów, to po co mają przyciągać śladowe ilości walut? To kwestia równowagi w bilansie banków. Banki muszą zachować odpowiednie proporcje między aktywami a pasywami w walutach. Przy braku kredytów walutowych, w sumie niewielka jest rola walutowych lokat.

Banki walczą o depozyty w złotym, bo… tak im nakazano

Gdyby odwrócić sytuację z lokatami w walutach obcych, to można by powiedzieć, że banki walczą o lokaty w złotym, bo polska waluta potrzebna im jest do wykazania się odpowiednimi wskaźnikami płynności i do udzielania kredytów złotowych.

Można by tak powiedzieć, ale nie byłaby to do końca prawda. Pól roku temu Maciek Bednarek sprawdzał, jak wygląda sytuacja płynnościowa polskich banków. A wygląda znakomicie. Polskie banki od wielu lat są nadpłynne i nic się w tej kwestii nie zmieniło.

Polska waluta potrzebna do udzielania kredytów złotowych? Niekoniecznie, bo akcja kredytowa od roku wygląda bardzo słabo z powodu gwałtownego wzrostu stóp procentowych banku centralnego, a w konsekwencji – wzrostu oprocentowania kredytów.

Dlaczego więc banki jednak na jesieni ubiegłego roku ścigały na oprocentowanie lokat złotowych? Odpowiedź po części tylko mieści się w zakresie ekonomii.

Tak naprawdę banki same z siebie długo utrzymywały oprocentowanie lokat na śmiesznych niemal zerowych poziomach, które nijak się miały do rosnących stóp procentowych i oprocentowania kredytów. I pewnie tak by zostało do tej pory, gdyby nie to, że nie spodobało się to rządowi. Rząd więc pogroził bankom palcem. Poskutkowało. Banki z dominującym kapitałem Skarbu Państwa rzuciły się do podwyższania oprocentowania, a za nimi poszły banki w pełni prywatne.

————

CHCESZ TAKICH HISTORII? ZAPISZ SIĘ NEWSLETTER „SUBIEKTYWNIE O ŚWI(E)CIE”:

![]() Jeśli lubisz czytać o tym co słychać w świecie wielkich finansów globalnych, przyłożyć ucho do pokojów, w których obradują szefowie banków centralnych, dowiedzieć się co słychać w największych korporacjach, sprawdzić wieści z rynku walut, surowców, akcji i obligacji – zapisz się na poranny newsletter „Subiektywnie o świ(e)cie” – przy porannej kawie przeczytasz wszystkie najważniejsze wieści dla Twojego portfela, starannie wyselekcjonowane i luksusowo podane przez Macieja Danielewicza i ekipę „Subiektywnie o Finansach”.

Jeśli lubisz czytać o tym co słychać w świecie wielkich finansów globalnych, przyłożyć ucho do pokojów, w których obradują szefowie banków centralnych, dowiedzieć się co słychać w największych korporacjach, sprawdzić wieści z rynku walut, surowców, akcji i obligacji – zapisz się na poranny newsletter „Subiektywnie o świ(e)cie” – przy porannej kawie przeczytasz wszystkie najważniejsze wieści dla Twojego portfela, starannie wyselekcjonowane i luksusowo podane przez Macieja Danielewicza i ekipę „Subiektywnie o Finansach”.

————

A jak jest w strefie euro? Tu klienci mogą korzystniej lokować pieniądze

Według najnowszej analizy Europejskiego Banku Centralnego, łączne oprocentowanie nowych depozytów terminowych (czyli „o ustalonym terminie zapadalności”) dla gospodarstw domowych wzrosło do 1,44%, głównie pod wpływem rosnącej stopy procentowej EBC. Z kolei oprocentowanie depozytów jednodniowych gospodarstw domowych pozostało bez zmian – jest na poziomie 0,07%. Po marcowej decyzji EBC stopy depozytowa i refinansowa wynoszą odpowiednio 3% i 3,5%.

Dla banków oprocentowanie kredytów i depozytów to dwie kwestie występujące równolegle. Zasadniczo banki są instytucjami zbierającymi depozyty po to, żeby udzielać kredytów. Ale – tak samo jak w Polsce – na Zachodzie jest duża różnica między oprocentowaniem depozytów i kredytów.

Oprocentowanie kredytów na zakup nieruchomości mieszkaniowych zaciąganego na 5-10 lat wynosi dziś 3,29%. Oprocentowanie kredytów mieszkaniowych powyżej 10 lat wzrosło do 2,60%. A oprocentowanie nowych kredytów konsumpcyjnych dla gospodarstw domowych – 6,47%.

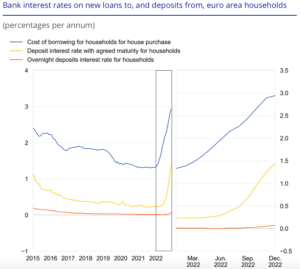

Poniżej wykres pokazujący, jak zmieniały się w rytm podwyżek stóp procentowych w 2022 r. bankowe stopy procentowe nowych kredytów i depozytów dla gospodarstw domowych w strefie euro: linia niebieska to oprocentowanie kredytu dla gospodarstw domowych. Linia żółta – oprocentowanie lokaty „z ustalonym terminem zapadalności” dla gospodarstw domowych (czyli po prostu depozytu terminowego). Linia czerwona – oprocentowanie depozytów jednodniowych dla gospodarstw domowych.

Z wykresu widać, że banki europejskie bardzo aktywnie reagują na zmiany oprocentowania stóp procentowych banku centralnego strefy euro. Ale tę sytuację trzeba oczywiście porównywać z naszymi lokatami w złotych. Banki europejskie potrzebują euro, żeby udzielać kredytów w euro i zachować wskaźniki płynnościowe.

I o ile te lokaty nie rosły w początkowej fazie podwyższania stóp procentowych przez NBP, który rozpoczął cykl zacieśniania już we wrześniu 2021 r., o tyle potem, o czym była mowa w początkowej części artykułu, banki szybko zaczęły nadrabiać swoje opóźnienie, aż niektóre doszły do oprocentowania depozytów nawet na 8% w skali roku.

Widząc zakończenie cyklu podwyżek stóp procentowych przez NBP, a nawet obniżek w perspektywie nawet końca tego roku lub początku 2024 r., banki szybko przechodzą do niższego oprocentowania depozytów. Jasne jest, że w tym zadaniu nie czekają na wskazówki od przedstawicieli rządu,.

Niestety musimy pogodzić się z tym, że oprocentowanie depozytów np. w euro w naszych bankach zawsze będzie istotnie niższe niż w złotych, ze względu na niższe stopy procentowe w głównych obszarach walutowych. Ale też dużo niższe niż w krajach pochodzenia walut, z uwagi na brak zainteresowania naszych banków zbieraniem depozytów w walutach obcych.

Pozostaje traktować waluty jako bezpieczną przystań, i liczyć na to, że ich wartość w stosunku do złotego wzrośnie, co może być naszym oczekiwanym zyskiem z takiej inwestycji.

Żródło zdjęcia: Unsplash