„Deweloperzy powinni obniżyć marże” – nawołują klienci banków, których dziś nie stać na wystarczająco wysoki kredyt, by kupić mieszkanie. O tym, że marże deweloperów są za wysokie, mówią też przedstawiciele władz państwowych, takie sugestie pojawiły się też w wypowiedziach przedstawicieli nadzoru finansowego. Ale czy spełnienie tych postulatów jest możliwe? Jakie marże narzucają dziś deweloperzy? Sprawdziliśmy

Od pewnego czasu wzrost cen mieszkań się zatrzymał. W trzecim kwartale 2022 r. oficjalny wzrost cen w skali roku wyhamował do jakichś 8%, a dane za cały 2022 r. prawdopodobnie pokażą wynik w okolicach tylko 4-5% (rok temu było 12%). A i to będą zawyżone dane, bo deweloperzy „oszukują przeznaczenie”, udzielając klientom rabatów i odroczonych płatności.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Z jednej strony spadł nieco popyt inwestycyjny na mieszkania (efekt wojny i wysokiego oprocentowania obligacji), a z drugiej – popyt kredytowy. W związku z wyższymi stopami procentowymi wartość udzielanych kredytów hipotecznych spadła w zeszłym roku o połowę. Ponieważ część mieszkań i tak jest kupowana za żywą gotówkę, to najwięksi deweloperzy odnotowują spadki sprzedaży w trochę mniejszej skali.

W dłuższej perspektywie statystyki wciąż pokazują, że nieruchomości bronią realną wartość pieniądza, który został w nie zainwestowany (albo ulokowany, jeśli zapłaciliśmy za nieruchomość, w której mieszkamy). Średnioroczne stopy wzrostu cen mieszkań w różnych miejscach w Polsce są wyższe od średniej inflacji. Pytanie, czy tak będzie, gdy spadki cen mieszkań nabiorą tempa. Pytanie, czy w ogóle może nastąpić.

Ceny mieszkań poza zasięgiem Polaków. Czy marże deweloperów są zawyżone?

Czy jest potencjał do obniżek cen mieszkań? Odpowiedzi na to pytanie szukaliśmy w analizie sprawozdań finansowych największych deweloperów. Pokazuje ona, że poziom marży operacyjnej jest w wielu przypadkach na tyle niski, iż z ledwością kompensuje ona dużo wyższe koszty finansowe związane z finansowaniem nowych projektów deweloperskich. Dane finansowe oczywiście nie do końca oddają obecną sytuację deweloperów, gdyż uwzględniają historyczne ceny zakupu gruntów oraz historyczne koszty wykonawstwa, podczas gdy obecne ceny tych komponentów są wyższe. Ale coś jednak mówią.

Ceny sprzedaży mieszkań wykazywane przez deweloperów w sprawozdaniach też są historyczne (a więc niższe niż obecne). Ale z drugiej strony mieszkania sprzedają się najczęściej w okresie 4-6 kwartałów od wprowadzenia danego budynku do sprzedaży. To powoduje, że ta ostatnia pula mieszkań ma już ceny mocno zbliżone do aktualnych i tylko część mieszkań była sprzedana po cenach historycznych (przeważnie niższych).

Gdyby nie wysokie koszty finansowania (np. odsetek od obligacji albo kredytów bankowych), to może faktycznie opłacalne byłoby wybudowanie bloku mieszkalnego i powolna sprzedaż mieszkań po coraz wyższych cenach. Natomiast gdy koszty finansowania poszły mocno w górę – wydłużenie okresu sprzedaży może być finansowo zabójcze, szczególnie dla mniejszych deweloperów.

Jeśli chodzi o koszty finansowe, to deweloperzy mają jeszcze inny problem, nie do końca odzwierciedlony w sprawozdaniach finansowych, a mianowicie cash flow (przepływ gotówki) wynikający z realizacji danego projektu. Spółki, przy wolniejszej sprzedaży mieszkań, w większym stopniu muszą finansować budowę obiektu z kredytu bankowego, ponieważ mniej klientów wpłaca zaliczki na zakup mieszkania. W trakcie samej budowy płatności od klientów też są mniejsze.

W najgorszym przypadku może się tak zdarzyć, że dany obiekt będzie już w 100% wybudowany, a sprzedaż mieszkań pokryje tylko 50% tego kosztu. To powoduje, że deweloper jest uderzony podwójnie: przez wyższy koszt kredytu oraz przez fakt wolniejszej spłaty kredytu niż to było założone w budżecie (bo ma niższe płatności od klientów).

Z punktu widzenia dewelopera, wyższe koszty finansowe to tylko część problemu. Druga kwestia to poziom kosztów stałych, a więc głównie pensji pracowników sprzedaży, administracyjnych i zarządu zatrudnionych na stałe w spółce deweloperskiej. One bez względu na sprzedaż muszą być poniesione.

Co widać w sprawozdaniach finansowych deweloperów?

Analizując sprawozdania finansowe poszczególnych deweloperów, zauważyliśmy, że ich marże – jak i wyniki finansowe – mocno się różnią. Wynika to z innych historycznych cen zakupu ziemi i trochę z innego cyklu inwestycyjnego. Dodatkowo, niektórzy deweloperzy prowadzą dodatkową działalność poza deweloperką, co zaburza właściwe porównania. Co wynika ze sprawozdań finansowych firm notowanych na giełdzie (a więc publikujących na bieżąco dane)?

>>> Develia odnotowała spory spadek marży operacyjnej w trzecim kwartale. Co prawda marża ta otrzymuje się powyżej krytycznego poziomu 10%, ale jest już dużo poniżej optymalnego z punktu widzenia firmy poziomu ok. 20%. Można powiedzieć, że jest w spółce niewielki bufor bezpieczeństwa związany z potencjalnym wzrostem kosztów wykonawstwa, ale jest on na tyle mały, że spółka raczej nie ma miejsca na obniżki cen mieszkań.

Oczywiście ostateczna cena sprzedaży mieszkania w danym projekcie zależy od pierwotnej ceny zakupu ziemi pod ten projekt, ale generalnie możemy przyjąć, że „rodzynki” z okazyjnie niską ceną zakupu ziemi zdarzają się rzadko. Warto też zaznaczyć, że wyniki spółki są zaburzone w związku z działalnością w segmencie nieruchomości komercyjnych.

>>> W przypadku firmy Dom Development marża operacyjna spadła już w trzecim kwartale poniżej poziomu 10%, co zdaje się nie pozwalać już na jakiekolwiek większe ruchy w dół, jeśli chodzi o ceny mieszkań. Pewnie potrzebnych jest jeszcze kilka kwartałów, żeby ostatecznie potwierdzić ten trend, aczkolwiek duża wartość sprzedaży pokazuje, że trzeci kwartał był dość miarodajny dla oceny sytuacji firmy (sprzedano wtedy ponad 700 mieszkań).

Czy potwierdzeniem zbliżających się trudniejszych czasów dla spółki może być sprzedaż, za 90 mln zł netto, niezabudowanej nieruchomości gruntowej z pozwoleniami na budowę 397 lokali? Na szczęście nie jest to próba „podrasowania” cash-flow, tylko transakcja związana z PRS (profesjonalną firmą, która ma budować mieszkania na wynajem) – te mieszkania wybuduje na sprzedanym gruncie Dom Development. A długi? Poziom zadłużenia firmy jest dużo większy niż na koniec 2021 r. Ale wskaźniki zadłużenia (np. dług netto/EBITDA) utrzymują się na bardzo bezpiecznych poziomach.

Przedstawiciele Dom Development przestrzegają przed wysnuwaniem daleko idących wniosków na podstawie danych o marżach. Tłumaczą, że dziś raportowane wyniki finansowe nie wynikają z bieżącej sprzedaży, tylko z oddanych klientom mieszkań, czyli sprzedaży sprzed ok. 1,5 roku. Trudno więc odnosić wprost marżę (która w pewnym sensie jest daną historyczną) do bieżącej sprzedaży. Poza tym w Dom Development zwracają uwagę, że liczba mieszkań przekazywanych klientom nie jest nigdy równomiernie rozłożona między kwartałami, najwięcej jest ich zwykle pod koniec roku.

Spółka ma jeszcze mocną pozycję finansową (wynikającą z wysokiej rentowności poprzednich projektów), ale nie jest pewne, czy ma przestrzeń do obniżki cen, by nie generować straty na działalności operacyjnej.

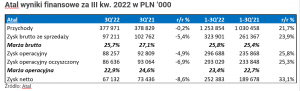

>>> Atal utrzymuje marżę operacyjną na zdrowym poziomie powyżej 20%. Zysk netto też wskazuje na to, że spółka dobrze sobie radzi z podwyższonymi kosztami finansowymi. Ciekawe, co zobaczymy w czwartym kwartale. ale w przypadku tego dewelopera jest jeszcze miejsce na niewielką obniżkę cen mieszkań. Natomiast trzeba pamiętać, że sprzedaż nowych mieszkań w Atalu spadła o 68% (trzeci kwartał w porównaniu z tym samym okresem sprzed roku). To oznacza, że w kolejnych kwartałach nie musi być już tak różowo i spółka musi się liczyć z tym, że przy wolniejszej sprzedaży będzie dużo trudniej uzyskać pozytywny cash flow w 2023 r.

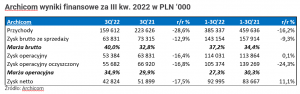

>>> Archicom utrzymuje marżę operacyjną na wysokim poziomie powyżej 30%. Podobnie zysk netto wskazuje na to, że spółka dobrze sobie radzi z podwyższonymi kosztami finansowymi. Znowu bardzo interesujący może być pod względem finansowym ostatni kwartał 2022 r., ale w przypadku tego dewelopera jest chyba miejsce na istotną obniżkę cen sprzedawanych mieszkań. Sprzedaż nowych mieszkań spadła w trzecim kwartale tylko o 30% (w stosunku do tego samego okresu rok temu).

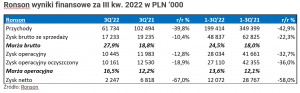

>>> W przypadku Ronsona marża operacyjna wzrosła w trzecim kwartale do poziomu 16%. Jest to nieco zaskakujące. Natomiast widać dramatyczny spadek zysku netto. Wygląda na to, że koszty finansowe i inne podobne pozycje kosztowe pożerają coraz większą część zysku operacyjnego firmy. Dług netto wzrósł do poziomu 208 mln zł, czyli prawie dwa razy tyle niż na koniec 2021. Spółka musi więc myśleć o podwyższeniu cen, żeby sprostać wyzwaniom kolejnych kwartałów. Pytanie, czy rynek na to pozwoli.

Mały deweloper, duży problem?

Podsumowując: na koniec trzeciego kwartału mamy sytuację, w której duża część największych na rynku deweloperów będzie już zmuszona do podwyżek cen, ale część firm jest jeszcze w stanie wytrzymać trudny czas bez większych zmian w cennikach mieszkań.

Natomiast poza nielicznymi przypadkami (Archicom) nie widzimy miejsca na jakiekolwiek obniżki cen, chyba że miałyby one dotyczyć ostatnich 5% mieszkań w danym obiekcie, żeby pozbyć się kłopotu i zamknąć projekt. Najczęściej są to jednak i tak mało atrakcyjne lokale, więc nikt raczej nie spodziewa się tu wysokich zysków. Natomiast sytuacja może być zupełnie inna u małych deweloperów, bo tam te ostatnie 5% może decydować o tym, czy cały projekt będzie zyskowny czy nie.

W tym kontekście warto spojrzeć na wyniki małego dewelopera jakim jest Wikana. W tym przypadku sytuacja jest już naprawdę trudna i to zarówno w samym trzecim kwartale, jak i w okresie od początku 2022 r. Po pierwsze sprzedaż uległa załamaniu dużo mocniej niż w przypadku większych deweloperów, a perspektywy też są mało optymistyczne, ze spadkiem sprzedaży nowych lokali na poziomie 68% w skali roku.

Spółka ma wyjątkowo dużą liczbę rozpoczętych projektów, ale to i tak nie gwarantuje, że te projekty wygenerują w kolejnych kwartałach odpowiednio wysoką marżę, wystarczającą na pokrycie zarówno kosztów stałych, jak i finansowych. Po drugie w samym trzecim kwartale pojawiła się strata zarówno na poziomie zysku operacyjnego, jak i zysku netto. Co prawda spółka utrzymuje duży bufor płynnościowy i niewielkie zadłużenie netto na poziomie poniżej 20 mln zł, ale i tak będzie musiała podnosić ceny, jeśli nie chce dopłacać do swojej działalności deweloperskiej.

Czy marże deweloperów mogłyby być niższe?

Widać, że mali deweloperzy są bardziej narażeni na konsekwencje wzrostu kosztów, a z drugiej strony mają mniejszą siłę, jeśli chodzi forsowanie podwyżek cen. I to już widać w ich sprawozdaniach finansowych. Nawet jeśli niektórzy więksi gracze na rynku są w stanie przetrwać przy obecnych cenach mieszkań jeszcze jakieś 1, 2 kwartały, to mniejsi z reguły nie mają już pola do obniżek cen mieszkań. A jeśli to zrobią, to narażą się na ryzyko bankructwa.

W przypadku większych deweloperów bankructwo im nie grozi, ale muszą już dużo bardziej ostrożnie podchodzić do zmian cen. Ich los może się odmienić po uruchomieniu przez rząd programu preferencyjnych kredytów. Co prawda maksymalne kwoty dla preferencyjnych kredytów mieszkaniowych to 500 000 – 600 000 zł, ale nie ma limitów cen za mkw. To powoduje, że nawet w większych miastach małe mieszkania, do 35 mkw. będą mogły być kupowane w całości za pomocą tych preferencyjnych kredytów.

Ogólnie rzecz biorąc, sytuacja deweloperów nie jest szczególnie wesoła (przynajmniej w tym momencie, bo przez lata żyli jak pączki w maśle). To, co zbudowali i co sprzedają, nadal generuje zyski (choć w większości przypadków już niewielkie), ewentualne poważniejsze obniżki cen powodują ryzyko zejścia „pod wodę”, jeśli chodzi o bieżącą rentowność, ale na kontach w większości przypadków jest jeszcze „awaryjna” kasa z wysokorentownych zakończonych projektów.

No i w większości przypadków zadłużenie bankowe (i obligacyjne) deweloperów nie jest na tyle duże, że mogłyby je „wywrócić” rosnące koszty odsetek. Choć ich wzrost ogranicza oczywiście (a w niektórych przypadkach więc likwiduje) jakiekolwiek możliwości manewru, jeśli chodzi o obniżki cen sprzedawanych mieszkań.

————

ZAPISZ SIĘ NA NASZE NEWSLETTERY:

![]() >>> Nie przegap nowych tekstów z „Subiektywnie o Finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na weekendowy newsletter Maćka Samcika i bądźmy w kontakcie! W każdą sobotę lub niedzielę dostaniesz e-mailem najnowsze porady dla Twojego portfela.

>>> Nie przegap nowych tekstów z „Subiektywnie o Finansach” i korzystaj ze specjalnych porad Macieja Samcika na kryzysowe czasy – zapisz się na weekendowy newsletter Maćka Samcika i bądźmy w kontakcie! W każdą sobotę lub niedzielę dostaniesz e-mailem najnowsze porady dla Twojego portfela.

>>> Zapisz się też na nasz „powszedni”, poranny newsletter „Subiektywnie o świ(e)cie” – przy porannej kawie przeczytasz wszystkie najważniejsze wieści dla Twojego portfela, starannie wyselekcjonowane i luksusowo podane przez Macieja Danielewicza i ekipę „Subiektywnie o Finansach”.

————

ZOBACZ OKAZJOMAT SAMCIKOWY:

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

————

POSŁUCHAJ NASZYCH PODCASTÓW:

Ekipa „Subiektywnie o Finansach” co środę publikuje nowy odcinek podcastu „Finansowe Sensacje Tygodnia” (w skrócie: FST). Rozmawiamy o tym co nas zbulwersowało albo zaintrygowało w minionym tygodniu i zapowiadamy przyszłe sensacje wokół naszych portfeli. Do tej pory ukazało się 130 odcinków podcastu, zaprosiliśmy też kilkudziesięciu gości.

Ekipa „Subiektywnie o Finansach” co środę publikuje nowy odcinek podcastu „Finansowe Sensacje Tygodnia” (w skrócie: FST). Rozmawiamy o tym co nas zbulwersowało albo zaintrygowało w minionym tygodniu i zapowiadamy przyszłe sensacje wokół naszych portfeli. Do tej pory ukazało się 130 odcinków podcastu, zaprosiliśmy też kilkudziesięciu gości.

Poza cotygodniowym podcastem możesz też posłuchać tekstów z „Subiektywnie o Finansach” czytanych przez ich autorów. Ten cykl podcastowy nazywa się „Subiektywnie o Finansach do słuchania” (w skrócie: SDS). Wszystkie podcasty znajdziesz pod tym linkiem, a także na wszystkich popularnych platformach podcastowych w tym Spotify, Google Podcast, Apple Podcast, Overcast, Amazon Music, Castbox, Stitcher)

————

ZNAJDŹ NAS W MEDIACH SPOŁECZNOŚCIOWYCH

Jesteśmy także w mediach społecznościowych, będzie nam bardzo miło, jeśli zaczniesz nas subskrybować i śledzić: na Facebooku (tu profil „Subiektywnie o Finansach”), Twitterze (tu Maciek Samcik, tu Maciek Danielewicz, tu Maciej Jaszczuk) oraz na Instagramie (tu profil „Subiektywnie o Finansach”) i Linkedin (tu Maciek Samcik, tu Maciek Danielewicz, tu Maciek Jaszczuk).

————

źródło zdjęcia tytułowego: Borevina/Pixabay