Wygląda na to, że w właśnie zaczyna się płynnościowy kryzys w wielu domowych budżetach. To krytyczny moment, bo od tego, jak sobie z nim poradzimy, zależy, czy wyjdziemy z inflacji tylko poobijani czy w regularnej pętli zadłużenia. Na Zachodzie banki i pracodawcy pomagają pracownikom w pokonaniu kryzysu płynności, by nie przerodził się w niewypłacalność. A w Polsce? Na razie nie chcą

Są dwa duże problemy, z którymi będziemy się mierzyli w najbliższych miesiącach: płynność finansowa oraz wypłacalność. Tracąc płynność, łatwo popaść w niewypłacalność. Hossa na rynku pożyczek pozabankowych świadczy o tym, że wiele osób jest już na tej drodze. Być może polskie banki, podobnie jak te amerykańskie, powinny pomóc konsumentom w utrzymaniu się na powierzchni i zaproponować usługę „wczesnego dostępu” do pieniędzy?

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Wysoka inflacja sprawia, że realne dochody większości z nas spadają. To oznacza, że w celu uniknięcia bankructwa albo trzeba ograniczyć wydatki (czyli obniżyć jakość życia), albo zacząć pozbywać się oszczędności. Problem w tym, że – jak wynika z różnych badań – jakieś 30-40% Polaków oszczędności nie ma (dwie trzecie pozostałych ma tylko niewielkie). To prawdopodobnie jest odpowiedź na przyczyny wzrostu sprzedaży pożyczek pozabankowych.

Kryzys płynnościowy? Firmy pożyczkowe chętnie pomogą

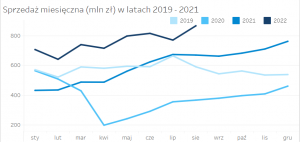

To dziś najszybciej rosnący biznes finansowy. Im bardziej banki zwiększają warunki dostępu do pożyczek gotówkowych i kart kredytowych, tym bardziej firmy pożyczkowe przeżywają wzrost zainteresowania swoją ofertą. W zasadzie poza pożyczkami pozabankowymi szybko rosną tylko kredyty ratalne, ale w tej kategorii lądują w statystykach tzw. BNPL, czyli odroczone płatności. Już 70% Polaków deklaruje, że przynajmniej raz kupiło coś – w sieci lub w realu – nie płacąc od razu, tylko np. dopiero po miesiącu.

Wartość udzielanych ludziom pożyczek pozabankowych zbliża się raźno do miliarda złotych miesięcznie i jest o 30% wyższa od tej sprzed roku. W każdym miesiącu firmy pożyczkowe spisują z klientami już 330 000 umów. To oznacza, że porządne kilka procent konsumentów w ogóle pożyczających pieniądze swoje kroki kieruje do firm pożyczkowych. Rośnie też średnia wartość jednej pożyczki – wynosi już ponad 2600 zł.

Nie ma danych o średnim oprocentowaniu, ale obecnie obowiązujący limit pozwala na obciążenie dwumiesięcznej pożyczki o wartości 2000 zł odsetkami i opłatami sięgającymi nawet 700 zł. Sejm uchwalił ostatnio ograniczenie pozaodsetkowych kosztów pożyczek, co w tym konkretnym przypadku oznaczałoby spadek limitu opłat do 230 zł, czyli łącznie będzie można wziąć od klienta 350 zł za taką pożyczkę. Pewnie zaowocuje to zwiększeniem odsetka odrzucanych wniosków (dziś w branży wynosi 50-70%).

To wszystko sygnalizuje, że problemy z płynnością finansową będą z jednej strony coraz powszechniejsze, a z drugiej strony – będzie je coraz trudniej ogarnąć. Zwłaszcza że w bankach mamy regularny credit squeeze, a więc ludzie, którzy jeszcze rok temu nie mogli opędzić się od propozycji kart kredytowych z limitami rzędu 30 000 zł, dziś są przepędzani z tych samych banków, gdy przyjdą po kartę z limitem 2000 zł.

Banki pomagają utrzymać płynność finansową, czyli… early access

Na Zachodzie banki wpadają na coraz to nowe pomysły, żeby ludziom w kłopotach z płynnością pomóc. Kilka dni temu JPMorgan Chase, największy bank w Ameryce, zaoferował klientom „wczesny dostęp” do pieniędzy na rachunkach bankowych. Chase ogłosił, że 1,4 mln jego klientów (tych, którzy korzystają z rachunku o nazwie Chase Secure Banking) automatycznie otrzyma dostęp do pieniędzy, które dopiero mają wpłynąć na ich rachunki z tytułu zwrotów podatków, świadczeń rządowych i emerytur.

Do tych pieniędzy będzie się można dostać nawet dwa dni wcześniej niż fizycznie wpłyną na rachunek. Ma to pomóc klientom – zwłaszcza gospodarstwom domowym o niższych lub średnich dochodach, które żyją od wypłaty do wypłaty – płacić rachunki na czas, unikać opóźnień w opłatach i unikać zaciągania pożyczek-chwilówek.

Z punktu widzenia banku ryzyko jest niemal żadne – jeśli klient od lat otrzymuje jakieś świadczenie, to zapewne te pieniądze wpłyną i tym razem. Udostępnienie ich wcześniej klientowi nie rodzi zagrożeń (może się zdarzyć, że klientowi akurat cofnięto świadczenie, ale zwykle nie mówimy o wysokich kwotach). Inna sprawa, że w większości przypadków dwa dni i tak klienta nie zbawią, więc – aby nie był to tylko pusty marketing – należałoby nieco wydłużyć ów „early access”. No ale wtedy to przestaje być już takie bezkosztowe dla banków…

Tak czy owak: Chase dołącza do rosnącej listy fintechów i tradycyjnych instytucji finansowych – w tym Chime, Current, Capital One i Wells Fargo – oferujących klientom „wczesny dostęp” do ich pieniędzy. Kilka banków, jak np. Bank of America, Citi i Chase, zaczęło też znosić opłaty za debet w rachunku, czyli możliwość czasowego zejścia pod kreskę. Klient, któremu kończą się pieniądze, a za kilka dni dostanie pensję, nie musi płacić dodatkowych prowizji za to, że wyda pieniądze wcześniej (banki pobierają tylko odsetki od wykorzystanych kwot).

W Polsce nie ma tego typu usług oferowanych przez banki (kiedyś jeden z banków wprowadził 1000-złotowy „darmowy” debet, ale potem został przejęty przez konkurenta i chyba usługa została zlikwidowana). Za odmianę takiej „operacji ratowania płynności” można by uznać wakacje kredytowe, które banki musiały zaoferować wszystkim posiadaczom złotowych kredytów hipotecznych. Tyle że nie jest to najbardziej potrzebująca awaryjnej płynności grupa konsumentów…

Lek na kryzys płynnościowy: pensja-tygodniówka albo… zaliczka

W amerykańskich firmach coraz popularniejszym sposobem wypłacania pensji staje się z kolei tygodniówka. W Europie rzadko spotykamy się z takimi rozwiązaniami (dla księgowych oraz ze względów podatkowych wygodniejsze są rozliczenia raz na miesiąc), ale w Azji to popularny sposób rozliczeń z pracownikami. Jest o tyle dobry na kryzys, że dużo łatwiej planować domowy budżet w krótkich interwałach czasowych. Jeśli ktoś nie jest dobry w planowaniu, to prędzej wpadnie w długi, dostając pieniądze raz w miesiącu niż raz w tygodniu.

W Polsce jest już kilka rozwiązań, które pozwalają „uwolnić” część comiesięcznego wynagrodzenia nieco wcześniej – pracownik dostaje aplikację i może za jej pośrednictwem wypłacić 20-25% pensji na np. tydzień przed terminem. Firmy niechętnie korzystają z tych rozwiązań, bo wymagają one połączenia z systemami kadrowo-płacowymi, ale mam wrażenie, że za kilka miesięcy popularność wypłat awansem wzrośnie. Ludzie po prostu będą tego potrzebowali, żeby nie musieć korzystać z zewnętrznego finansowania pożyczkami-chwilówkami.

Zarówno banki, jak i pracodawcy w Polsce mogliby pomyśleć o tego typu rozwiązaniach sprawdzonych na Zachodzie, bo zahaczają one o najważniejszą stawkę w grze z kryzysem – jak wiele gospodarstw domowych wyjdzie z niego, znajdując się w pętli długów. Inflacja prędzej czy później złagodnieje, ale dobrze byłoby, żebyśmy nie płacili za nią lichwiarskiej ceny jeszcze długie lata później. Do tego potrzebna jest pomoc w utrzymaniu płynności. Bo pójście po pożyczkę pozabankową oznacza de facto znaczny wzrost obciążeń dla domowego budżetu (koszt pożyczki), czyli po prostu pułapkę.

————

Kryzys płynnościowy? Skorzystaj z bankowych promocji i zarabiaj na swoim banku

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

—————

Zapraszamy do nowego newslettera „Subiektywnie o świ(e)cie”

Ekipa Samcika uruchamia nowe przedsięwzięcie. Newsletter „Subiektywnie o świ(e)cie” – w przyjaznej, acz skondensowanej formie dowiesz się wszystkiego, co musisz wiedzieć, żeby Twoje pieniądze rosły zdrowo. Najważniejsze wydarzenia, zapowiedzi, historie i polecenia najciekawszych tekstów o finansach i ekonomii w światowych mediach. Do poczytania przy porannej kawie. Zapraszam w imieniu Ekipy. Formularz zapisu na newsletter znajdziesz pod tym linkiem.

zdjęcie tytułowe: Pixabay