Gwarantujemy ci 7% zysku”, „zarabiaj 10% rocznie”, „Kup mieszkanie i zarabiaj już teraz” – takie ogłoszenia zalewają internet. Firmy oferujące zakup apartamentów lub pokoi na wynajem reklamują się już nawet w radiu, najwyraźniej polując na „inwestorów z przypadku”. W Warszawie najgłośniej słychać o nastawionych na formułę „hotelową” inwestycjach firm Dantex (sprzedaje 14-metrowe pokoje w kondohotelu Wolska Kwadrat) oraz JW Constuction (małe mieszkania w kilku miejscach Warszawy).

Firmy deweloperskie wiedzą co robią – niskie stopy procentowe i coraz bardziej nędzne oprocentowanie lokat (ostatnio 1,4% w skali roku) sprawiają, że wielu posiadaczy kapitału kieruje na rynek nieruchomości pieniądze wycofane z banków. W największych miastach aż 60-70% zakupów inwestycyjnych nieruchomości odbywa się bez wsparcia kredytem. Poniżej dwa wykresy z raportów Reas za 2016 r. A w roku 2017 te trendy jeszcze się nasiliły.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Mieszkanie na wynajem, condhotele… Czy to ma sens?

Deweloperzy nie tylko dostosowują do potrzeb nabywców inwestycyjnych projekty i metraże, ale i podpisują umowy z firmami specjalizującymi się w zarządzaniu nieruchomościami. A te gwarantują np. 7% zarobku przez pięć lub dziesięć lat (w Dantex) albo np. 5% zarobku plus połowę z ewentualnej nadwyżki (JW Construction). W mniejszych miastach są nawet deweloperzy-kowboje, którzy reklamują gwarantowany zarobek sięgający 10% zainwestowanego kapitału rocznie! Bodaj największym i najstarszym graczem na tym rynku jest spółka Zdrojowa Invest, która pierwsze pokoje w condohotelach sprzedała 10 lat temu (dziś ma 11 hoteli mających 1250 pokoi).

Czytaj też: Murapol szuka kompanów do budowy mieszkań. Gwarantuje 5%, a jak dobrze pójdzie, to i 9% rocznie

Czy to ma sens? A może mówimy o kolejnej modzie, która w dłuższej perspektywie może narazić pieniądze inwestorów na straty? Kiedyś modne były fundusze inwestycyjne lokujące w nieruchomości (niektóre z nich przyniosły w ciągu ostatnich 10 lat nawet po 30% strat), potem był szał obligacji korporacyjnych (musieliśmy zaliczyć kilka spektakularnych bankructw, żeby przekonać się, że obligacje emitowane przez firmy nie są wcale bezpieczną formą lokowania kapitału), a teraz wszyscy wciskają nieruchomości na wynajem.

Czytaj: Katastrofa budowlana. Fundusz miał zarabiać na nieruchomościach, a stracił… 99% pieniędzy klientów

Dostaję od Was sporo pytań typu: „czy warto?”, „czy to rzeczywiście pewne i gwarantowane?”, „Samciku, czy to polecasz?”. Przyznam, że opisywałem kiedyś jedną z inwestycji w kondohotel, promowaną przez Lion’s House, firmę z grupy Leszka Czarneckiego. Sprzedawali to nieetycznie i wciskając przy okazji mnóstwo kitu, więc nie dałem się wciągnąć do tego bagna. Ale przecież nie każdemu psu Burek.

Czytaj: Czarodzieje z Lion’s House, czyli kup apartemant i zarabiaj 10% rocznie. Bez ryzyka. Na kredyt

Wspaniałe zyski na papierze. A ryzyko?

Na papierze dość łatwo wykazać, że na wynajmowaniu mieszkania, apartamentu lub pokoju w kondohotelu da się zarobić 5-7% w skali roku (nie licząc dodatkowych zysków ze wzrostu wartości nieruchomości). Kupujemy małe mieszkanko za 280.000 zł (razem z kosztami transakcyjnymi i wykończeniem), po czym wynajmujemy je za 1900 zł miesięcznie. Po uwzględnieniu czynszu i podatku mamy 1600 zł na czysto w skali miesiąca i 19.200 zł w skali roku. Zarobek wynosi 7% z zainwestowanego kapitału.

Na właśnie takich wyliczeniach oparte są oferty deweloperów i firm zarządzających nieruchomościami, które gwarantują określony zysk z wynajmu – przeważnie właśnie 5-7% w skali roku przez kilka lat. Kupuję mieszkanie, pokój lub apartament, podpisuję umowę z operatorem i wystawiam co miesiąc faktury. Lekko, łatwo i przyjemnie.

Gdzie są ryzyka? Podstawowe to przede wszystkim ewentualność, że lokal nie zawsze będzie wynajęty. Co prawda mamy w Polsce boom turystyczny, ale mało który hotel ma obłożenie rzędu 100%. W dłuższym terminie na rachunek zysków może wpłynąć rosnąca konkurencja (w Polsce buduje się rekordowa liczba hoteli) i rosnące stopy procentowe. Depozyt bankowy ma tę przewagę nad nieruchomością na wynajem, że nie ma „pustostanów”, nie pociąga za sobą kosztów stałych, nie trzeba go też remontować.

Poza tym mając depozyt w banku, z którego rentowności nie jesteśmy zadowoleni, możemy po prostu zabrać pieniądze i iść do innego banku, kupić jakieś obligacje, albo fundusz inwestycyjny. A z nieruchomości tak łatwo się nie wycofamy, nawet jeśli po kilku latach trwania prosperity okaże się, że zyski już nie wynoszą 7% w skali roku, tylko w ogóle ich nie ma (bo obłożenie niskie, nieopodal wybudowali siedem hoteli, w gospodarce jest kryzys i ludzie mają mniej pieniędzy).

Gwarantują zysk na wiele lat wprzód? Nie ufaj im bezgranicznie. To ty ryzykujesz, nie oni

Jest wreszcie kwestia pośrednika, który ma dbać o wynajęcie nieruchomości. Czy firma operatorska będzie równie skuteczna jak profesjonalny hotelarz? Czy będzie w stanie dotrzeć do najważniejszych serwisów rezerwacynych, zrobić kampanię reklamową kondohotelu, ściągnąć zagranicznych turystów? Czy będzie umiał tak ustawić politykę cenową, by wygrać konkurencję z coraz liczniejszymi hotelami obok?

Operator gwarantuje zysk? Cóż, ale co gwarantuje, że on sam nie zbankrutuje? Jeśli obłożenie w kondohotelu spadnie, to nie będzie pieniędzy do wypłacenia inwestorom. Czy operator ma własny kapitał, żeby pokryć ewentualne straty wynikające ze zbyt niskiego obłożenia? Czy ma gwarancje bankowe, które dadzą się łatwo uruchomić, gdyby przestał placić faktury? Na jakie kwoty opierają te gwarancje? I na jaki okres? Nie tylko na najbliższy rok przypadkiem? Operator jest w luksusowej sytuacji – najgorsze co może mu się zdarzyć to upadłość. A inwestor zostaje z nieruchomością i kilkuset tysiącami zaangażowanego kapitału.

Czytaj też: Przypadki inwestowania w kondohotele, które skończyły się katastrofą dla inwestorów, którzy dali się skusić

Condohotele do inwestycja bardzo wrażliwa na zmiany w otoczeniu. Niewielki spadek frekwencji bardzo mocno obniża rentowność lub ją dewastuje. Dziś sytuacja na rynku wynajmu mieszkań jest świetna. Rosną średnie czynsze, dostęp do kredytów jest niezbyt łatwy (wkład własny, rosnące marże, coraz wyższe ceny metra kwadratowego mieszkania), mobilność ludzi rośnie, turyści coraz chętniej odwiedzają Polskę. Efektem są takie banery reklamowe.

Świat się zmienia. Czy ta żyła złota nie wyschnie?

Ale czy tak będzie zawsze? Mówimy o inwestycji, która nie jest obliczona na pięć lat tylko na 25-30 lat. W takim czasie warunki dla tego sposobu lokowania pieniędzy mogą się zmienić – zarówno na lepsze, jak i na gorsze. Rząd zastanawia się czy nie obłożyć posiadaczy nieruchomości dodatkowym podatkiem katastralnym. Rozpędza się program Mieszkanie+, który – gdyby jakimś cudem się rozpędził – może, przynajmniej na poziomie lokalnym – stanowić konkurencję dla prywatnych wynajmujących.

Na rynek najmu długoterminowego mieszkań i apartamentów coraz bardziej wchodzą silni gracze instytucjonalni. Oni też mogą grać ostro, stosować dumpingowe ceny, by wykosić konkurencję. Ma być napisana dla nich ustawa o najmie instytucjonalnych. Dziś na rynku panuje idylla, bo jest miejsce dla wszystkich. Ale za pięć lat już tak wcale być nie musi.

A jeśli destabilizacja polityczna będzie postępować? Jeśli władzę w Polsce przejmą jeszcze więksi populiści, wariaci, nacjonaliści? Jeśli Rosja ruszy na Ukrainę? Lokaty bankowe można zlikwidować i zamienić na sztabki złota. Mieszkanie na wynajem jest w takiej sytuacji „niesprzedawalne”.

Całe szczęście, że większość firm reklamujących sprzedaż lokali pod wynajem, nie epatuje sloganami, że jest to inwestycja „dla każdego”. Uważam, że samobójstwem byłoby zaciągać kredyt na tego typu działalność. Nawet jeśli – co będzie sporym sukcesem – długoterminowo uda się wykręcać z wynajmu 7-8% rocznie (już po prowizji dla operatora, kosztach remontów i podatkach), to odejmując od tego 4-5% kosztów kredytu rocznie otrzymujemy kombo na granicy opłacalności i sensu ekonomicznego.

Czytaj też: Jak zarobić na kondohotelu? Ekspert opowiada

Najem pokoi, apartamentów i condohotele – lekcja historii

Inwestycja w nieruchomości na wynajem może przynieść długoterminowo wyższy dochód, niż zysk z depozytu bankowego czy obligacji rządowych. Ale mam wątpliwości czy jest w perspektywie 20-30 lat lepszym pomysłem, niż np. zakup akcji dużej, solidnej spółki giełdowej, wypłacającej co roku 4-5% dywidendy.

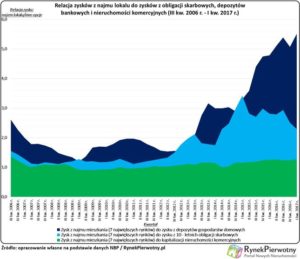

Oczywiście: warto mieć w portfelu inwestycji wszystkie aktywa, ale stawianie wszystkiego na jedną, nieruchomościową kartę – a tak robią, na fali entuzjazmu – niektórzy moi znajomi – jest dość ryzykownym przedsięwzięciem. Poniżej macie wykres obejmujący ostatnich dziesięć lat i porównujący dochodowość inwestycji w mieszkanie na wynajem z dwoma innymi kategoriami. Interesują mnie obszary niebieski (porównanie rentowności najmu z dochodem z obligacji skarbowych) oraz granatowy (z depozytai bankowymi).

Na osi „y” macie pokazaną -krotność zysku z inwestycji w najem w stosunku do konkurencyjnych klas aktywów. Zobaczcie, że dopiero w ostatnich latach dochód z najmu przestał stanowić 1-1,5 krotność zysku z obligacji i 1,5-1,7 krotność dochodu z depozytu. Ta sytuacja jest pewnego rodzaju wyjątkiem od reguły. Nie zawsze zyski z najmu stanowiły 4-5 krotność zysku z depozytu bankowego i nie zawsze będą.

Czytaj też: Nie trzeba już być kamienicznikiem, by zarabiać na nieruchomościach? Od dziś każdy może kupić sobie… REIT

Czytaj też: Mają centra handlowe i biurowce. Obiecują 7% rocznej dywidendy. Czy warto im zaufać?

Stosunkowo najbezpieczniejszy dla tak długoterminowej inwestycji jest model, w którym zarówno deweloper, jak i operator należą do tej samej grupy kapitałowej lub po prostu do tego samego właściciela. Wtedy deweloperowi i operatorowi zależy na jak najlepszym wykonaniu budynku oraz terminowym otwarciu hotelu, a później eksploatacji bez usterek i niemiłych niespodzianek.

Dobrze jest, gdy do spółki zarządzającej condohotelem należą punkty gastronomiczne, strefy SPA, miejsca postojowe i garaże oraz sale konferencyjne. To sprzyja wyższemu obłożeniu pokoi. Zyskuje operator – właściciel tych wszystkich udogodnień – oraz inwestor (bo condohotel ma większe obłożenie). Według ludzi ze Zdrojowa Invest & Hotels, z którymi rozmawiałem już po publikacji tekstu, idea condohoteli najlepiej sprawdza się w miejscowościach atrakcyjnych turystycznie.

prawa autorskie ilustracji tytułowej: Zdrojowa Invest & Hotels