Już za kilka tygodni twój pracodawca (jeśli pracujesz w dużej firmie) będzie decydował o tym którą firmę wybrać do zarządzania składkami w ramach firmowego Pracowniczego Planu Kapitałowego. A ty będziesz decydował czy chcesz przeznaczyć na oszczędzanie w PPK kawałek swojej pensji. Coraz więcej wiemy o tym jak będą wyglądały fundusze w ramach PPK, ile będą kosztowały oraz… jakie prezenty dla pracodawców i pracowników przygotowały firmy, które chcą zarządzać wpłatami. Zapowiada się gorące lato (i jesień też)

Nie ma dwóch zdań: to będzie jedna z ważniejszych decyzji pracodawców w tym roku. Kto zatrudnia więcej, niż 250 osób, do końca czerwca będzie musiał wybrać „dostawcę” usług zarządzania Pracowniczymi Planami Emerytalnymi w swojej firmie. Jeśli nie wybierze, państwowy Polski Fundusz Rozwoju wezwie go do zawarcia umowy ze „swoim” TFI.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Wiadomo, że o względy pracodawców i pracowników będzie walczyło kilkanaście firm specjalizujących się w zarządzaniu pieniędzmi. Na co dzień prowadzą fundusze inwestycyjne, a teraz dołączają do oferty ich specjalne odmiany – tzw. fundusze cyklu życia.

To nie będą „zwykłe” fundusze. Młodzi „zatańczą” z młodymi, a starsi…

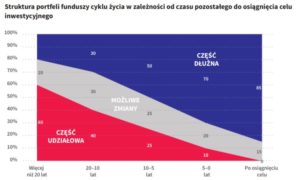

Co to takiego? Fundusz inwestycyjny cyklu życia to taki, którego członkowie są mniej więcej w tym samym wieku i zostało im mniej więcej tyle samo czasu do emerytury. Dzięki temu fundusz może dostosować skład portfela inwestycji do potrzeb tej – dość jednorodnej – grupy klientów. Im bliżej do wypłaty pieniędzy (ma to nastąpić po ukończeniu przez oszczędzającego 60-tki), tym mniej ryzykownych inwestycji mieści się w porfelu.

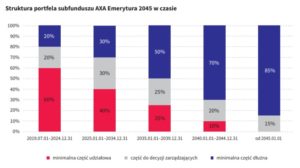

Żeby każdy znalazł fundusz odpowiedni dla siebie – „dostawcy” PPK przygotowali po osiem-dziewięć tzw. subfunduszy. Zwykle są one oznaczone orientacyjną datą przejścia na emeryturę ich członków-pracowników. Np. fundusz „Emerytura 2045” jest przeznaczony dla osób, które będą przechodziły na emeryturę ok. 2045 r.

Ustawa, która reguluje działalność PPK stawia mnóstwo różnych warunków funduszom (m.in. określa limity wartości różnych składników portfela, ogranicza opłaty za zarządzanie itp.), więc fundusze cyklu życia zostaną utworzone przez „dostawców” PPK od zera. Nie będzie można bezpośrednio zobaczyć ich zysków z przeszłości, bo po prostu będą to całkiem nowe fundusze.

Znaczenie dla wyników zarządzania pieniędzmi w ramach PPK może mieć globalne doświadczenie firmy, która się tym zajmie. Część pieniędzy będzie mogła być inwestowana za granicą. Niewykluczone, że to właśnie ten zagraniczny komponent w największym stopniu przyczyni się do tego, że jedne fundusze będą dawały lepsze wyniki, a inne – gorsze.

To będzie naprawdę tanie oszczędzanie!

Wiemy już, że większość firm, które zaoferują PPK pracodawcom będzie pobierała nieco niższe opłaty za zarządzanie, nie przewidziane ustawą maksimum. Przypomnę w telegraifcznym skrócie, że fundusze w ramach PPK nie mogą kosztować więcej, niż 0,5% w skali roku plus 0,1% premii za dobre wyniki. Większość dostawców PPK niektóre fundusze (te najbardziej bezpieczne) oferuje przy poziomie opłat rzędu 0,2-0,3% w skali roku.

Poziom opłat za zarządzanie PPK jest na tyle niski (dla porównania – fundusze akcji w Polsce potrafią pobierac 4-5% opłaty za zarządzanie), że nie powinien mieć decydującego znaczenia dla wyników w długim terminie. Jeśli przyjmiemy, że subfundusze przeznaczone dla osób przechodzących na emeryturę w 2055-2060 r. będą „pracowały” w średnim tempie 6-7% zysków w skali roku, to różnice w opłatach za zarządzanie pomiędzy instytucjami finansowymi, nie przekraczające 0,1% w skali roku, nie powinny wpłynąć na ostateczne saldo bardziej, niż jakość pracy zarządzających.

Oczywiście: w długim terminie nawet niewielkie różnice w opłatach mają znaczenie dla ostatecznego wyniku, ale ten czynnik znacznie bardziej waży w „zwykłych” funduszach inwestycyjnych, których opłaty za zarządzanie nie są aż tak ściśle limitowane, jak w PPK, a tym samym różnice pomiędzy poszczególnymi funduszami są większe.

Czytaj więcej: Najwięksi „dostawcy” PPK pokazali szczegóły ofert. Kto wygrywa?

Instytucje finansowe rozwijają czerwone dywany przed pracodawcami

Choć PPK jeszcze nie ruszyły, już dziś wiemy, że instytucje finansowe zaproponują bardzo fajne „zabawki” do zarządzania programem i wpłatami przez pracodawców oraz saldem kont przez pracowników. W ofertach poszczególnych firm widzę deklaracje, że pracodawca będzie mógł z poziomu komputera, tabletu lub nawet smartfona podejmować decyzje dotyczące działania PPK w swojej firmie: przeglądać i uzupełnić deklaracje pracowników, odhaczyć tych pracowników, którzy wypisali się z PPK, generować pliki z zestawieniami pracowników oraz składek i je wysyłać do instytucji finansowej zarządzającej programem.

Wybierając porządnego dostawcę PPK pracodawca najpewniej nie będzie miał zbyt wiele roboty papierkowej z tym programem – umowy i deklaracje związane z udziałem pracodawców i pracowników w PPK będzie można podpisywać lub zatwierdzać zdalnie i bez konieczności drukowania czegokolwiek, wsiadania do samochodu i wiezienia np. do instytucji finansowej prowadzącej program.

W ofertach firm, które chcą prowadzić PPK u pracodawców widzę też zobowiązania do przeprowadzenia szkoleń wśród pracowników HR oraz dostarczania materiałów edukacyjnych dla pracowników. Chodzi o to, żeby ci ostatni byli kompetentnie poinformowani o co chodzi w PPK, co będzie się działo z pieniędzmi i jakie to wszystko ma dla nich znaczenie.

——————-

ZAPROSZENIE: Mój Partner w akcji „Wyciskanie emerytury”, towarzystwo funduszy AXA TFI – to część największej na świecie grupy finansowo-ubezpieczeniowej według Fortune, obsługującej 105 mln klientów w 61 krajach – też przygotował ofertę funduszy w ramach PPK. Obiecuje pracodawcom, że jeśli zdecydują się na jego ofertę, to dostaną wygodny system do obsługi PPK (zarządzanie listą uczestników, wpłatami, bazami deklaracji i raportami), prywatnego opiekuna oraz pakiet szkoleń. Niektóre z materiałów edukacyjnych dla pracowników będą przygotowywane we współpracy z „Subiektywnie o finansach”, co gwarantuje ich najwyższą jakość. Szczegóły oferty znajdziecie tutaj, a zainteresowani skorzystaniem z niej powinni wypełnić ten formularz.

——————-

A pracownicy mają dostać do ręki platformy internetowe, w których – po zalogowaniu – nie tylko zobaczą saldo składek i wyniki ich inwestowania, ale też będą mogli wybrać sobie dodatkowe sposoby lokowania oszczędności w funduszach poza PPK (w niektórych firmach – przy porównywalnie niskich opłatach za zarządzanie), zmienić beneficjentów składek (w przypadku śmierci), sposób lokowania pieniędzy (gdyby ktoś chciał przejść do innego subfunduszu, niż „domyślny”) lub zlecić wypłatę pieniędzy.

Dla wielu z nas to będzie pierwsze zetknięcie z lokowaniem pieniędzy w inny sposób, niż na bankowej lokacie lub koncie oszczędnościowym, więc możliwość podglądania składek „na żywo” w ergonomicznym, wygodnym i intuicyjnym serwisie internetowym to ważna sprawa. Nie każdy „dostawca” PPK takie funkcjonalności dostarczy, ale ci najlepsi już to obiecali w swoich ofertach.

PPK plus bonus

PPK to w sumie prosta rzecz – fundusze inwestycyjne. Ale nie ma przeszkód, by obudować ofertę dla pracowników różnymi bonusami. Pierwszy to możliwość dodatkowych wpłat do IKE, IKZE oraz „zwykłych” funduszy inwestycyjnych. PPK to podstawa, ale prawda jest taka, że aby marzyć o „niemieckiej” emeryturze, trzeba oszczędzać nie 2-4% pensji (tyle wynosi podstawowa składka w PPK), lecz przynajmniej 10%.

Dlatego cholernie ważne jest, żeby instytucje finansowe oferujące PPK przygotowały rozwiązania pozwalające – przy okazji oglądania salda wpłat do PPK – od razu zadeklarować wpłaty dodatkowe. Żeby nie trzeba było nigdzie biegać, ani się prosić, lecz tylko kliknąć. Zakładanie dodatkowych rejestrów w funduszach i deklarowanie systematycznych wpłat poza PPK może być proste i wygodne, bo przecież klient platformy PPK jest już zidentyfikowany przez pracodawcę i zarejestrowany w systemach informatycznych instytucji finansowej, która z nim współpracuje.

Czytaj też: Planujemy fundusz spełniania marzeń. Ile musisz odkładać, żeby później odcinać kupony? Liczymy!

Tutaj: zobacz kalkulator, na którym możesz łatwo policzyć ile pieniędzy potrzebujesz na dostatnią emeryturę i ile powinieneś odkładać, by je zebrać. Pouczające! A z kolei tutaj opisuję inny kalkulator, urzeźbiony przez Polski Fundusz Rozwoju, dotyczący inwestowania w PPK.

Wiem, że niektóre instytucje finansowe zamierzają wzbogacić platformy dla klientów o kontent edukacyjny, w którym będą tłumaczyli dlaczego długoterminowe oszczędzanie ma sens, jak robić to z głową, jakich zasad się trzymać i jakich wyników można oczekiwać. Dzięki temu, że do PPK będą płynęły co miesiąc wpłaty, pracownicy będą mieli motywację, żeby tam zerkać. A jak już zerkną – będą zasysać bezcenną wiedzę, oby podaną w zgrabnej formie.

Inwestowanie inwestowaniem, ale każdy lubi dostawać prezenty. Są już pierwsze pomysły programów lojalnościowych, do których automatycznie będą zapisywani klienci PPK. Zniżki w sklepach, restauracjach, punktach usługowych, tańsze bilety do kina… To wszystko niby didaskalia, ale tak naprawdę budowanie dobrej atmosfery wokół składania na dodatkową emeryturę też jest ważne.

—————-

ZAPROSZENIE: ZACZNIJ OSZCZĘDZAĆ I WEŹ 400 ZŁ NAGRODY

Jedną z kilku polskich firm finansowych, które oferują system do wygodnego gromadzenia oszczędności jest AXA. Polecam fundusze inwestycyjne tej firmy, bo mają niezwykle niskie – jak na polskie warunki – opłaty i przez lata pokazały dobrą jakość zarządzania pieniędzmi. Trzymam w nich część moich oszczędności.

Klikając ten LINK założysz – nie ruszając się z fotela – konto IKZE i wpłacisz na nie pierwsze pieniądze (wpłatę możesz odliczyć od podatku PIT za 2019 r., czyli nagroda nadejdzie wiosną 2020 r.). Klikając ten LINK założysz – równie wygodnie – konto IKE, na którym możesz gromadzić pieniądze na emeryturę z gwarancją, że przy wypłacie nie zapłacisz żadnego podatku (ani dochodowego, ani od zysków kapitałowych).

Pamiętaj, by wpisać kod promocyjny „msamcik2019”, dzięki temu zasłużysz na sowitą nagrodę. Wpłacając na IKZE co najmniej 2000 zł dostaniesz w dwóch ratach 200 zł. Wpłacając na IKE co najmniej 2000 zł – również zasłużysz na 200 zł w dwóch ratach. Nagrody zostaną wypłacone w jednostkach uczestnictwa funduszy inwestycyjnych.

UWAGA: PROMOCJA DOSTĘPNA TYLKO NA „SUBIEKTYWNIE O FINANSACH”

Tutaj regulaminy: Promocja IKE Subiektywnie (kliknij ten LINK) oraz Promocja IKZE Subiektywnie (kliknij ten LINK)

—————-

PPK zapowiadają się ciekawiej, niż mogłoby się wydawać na pierwszy rzut oka. Wygląda na to, że najlepsze instytucje finansowe zaproponują na tyle rozwinięte informatycznie rozwiązania, że zamieszanie ze startem PPK dla pracodawców będzie do zniesienia, zaś wartość dodana dla pracowników – nie do przeoczenia. Choć oczywiście na koniec i tak o ocenie PPK zadecydują jego wyniki. Przez pierwszy rok-dwa będziemy oglądać działania zarządzających PPK pod lupą i obyśmy się dopatrzyli wyższych emerytur.

—————-

Partnerem cyklu „Wyciskanie emerytury” jest TFI AXA, oferujące IKE, IKZE, konto „Tanie Oszczędzanie” oraz Pracownicze Plany Emerytalne