ETF-y podbijają rynek pośrednictwa w inwestowaniu. Prostota konstrukcji i niskie koszty przekonują do tego typu funduszy wielu inwestorów, zarówno tych doświadczonych (wtedy ETF służy do dywersyfikacji portfela), jak i świeżaków, którzy wchodzą w pasywną rewolucję. Ale nie wszystkie ETF-y są proste. Coraz więcej ETF-ów to produkty skomplikowane i wysublimowane, jak ETF-y odwrotne i lewarowane. Co to takiego i do czego może służyć?

Takie skomplikowane fundusze są przedmiotem obrotu giełdowego od stosunkowo niedawna. Pojawiły się w nim w latach 2005-2006, a zatem niedługo stuknie im dwudziestka. 10 lutego 2005 r. uruchomiono w Szwecji pierwszy lewarowany ETF – XACT Bull, który dążył do uzyskania stopy zwrotu równej 1,5x stopy zwrotu indeksu OMXS30.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Tego samego dnia doszło do debiutu XACT Bear – ten ETF z kolei był pierwszym w skali globalnej funduszem odwrotnym lewarowanym (dźwignia 1,5x). Wreszcie 21 czerwca 2006 r. amerykański ProShares wprowadził do sprzedaży pierwsze ETF-y odwrotne (na indeksy S&P 500, Nasdaq 100 i S&P MidCap 400) – „czyste”, bez wykorzystania lewara.

A ten jest chlebem powszednim dla wielu przedstawicieli tego dość wąskiego segmentu – justetf.com klasyfikuje blisko setkę tego typu wehikułów inwestycyjnych. W rzeczywistości jest ich trochę więcej, ale wciąż mówimy o niszowym odsetku w stosunku do całej branży ETF-ów.

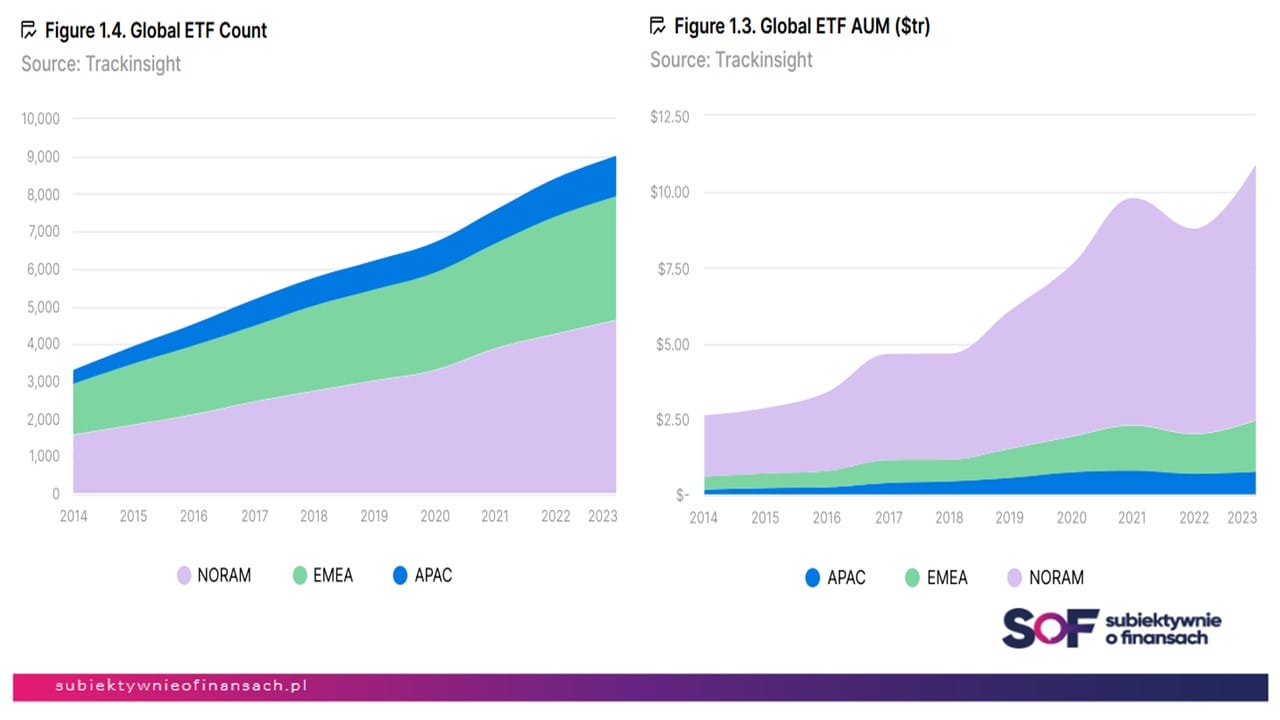

Według danych Trackinsight na świecie działało na koniec 2023 r. mniej więcej 9000 ETF-ów, które miały w zarządzaniu aktywa o wartości (AUM) ponad 10 bln dolarów – w zeszłym roku po raz pierwszy w historii pękła ta okrągła liczba. Dla porównania z moich wyliczeń na podstawie serwisu justetf.com ETF-y odwrotne i lewarowanego dysponowały AUM w wysokości ledwo ok. 5,5 mld dolarów.

Źródło: Trackinsight

ETF-y lewarowane (ang. leveraged) są zbudowane w taki sposób, aby naśladowały zachowanie się miary bazowej, lecz zmiany wartości jednostki uczestnictwa są zwielokrotnione w porównaniu z nią. Mają wbudowany mechanizm dźwigni, która zwykle jest dwukrotna lub trzykrotna.

Przykładowo: gdy prawdopodobnie najbardziej rozpoznawalny akcyjny S&P 500 zmieni się o 1% i w takim rozmiarze podąży za nim ETF nielewarowany na ten indeks, to w przypadku ETF-u z dźwignią to wahnięcie wyniesie 2% albo 3%. Książkowe hossy/bessy (ruchy w górę/dół o co najmniej 20%) doprowadziłyby do tego, że nasz kapitał ulokowany za pomocą funduszy z dźwignią, gdybyśmy prawidłowo/nieprawidłowo przewidzieli kierunek trendu rynkowego zmieniłby się o 40-60% in plus lub in minus.

Inwestycja za pośrednictwem funduszy lewarowanych nie musi dotyczyć wyłącznie segmentu akcji. Są w obrocie instrumenty, które odnoszą się m.in. do segmentu obligacyjnego, towarowego, a także rynku pieniężnego (np. na stawkę EONIA).

Tego typu fundusze mogą stanowić alternatywę wobec innych instrumentów lub technik umożliwiających posługiwanie się dźwignią (mowa choćby o kupnie akcji na kredyt, nabyciu opcji call lub kontraktu terminowego typu futures). W odróżnieniu jednak na przykład od futuresów nie da się na nich stracić więcej, niż się zainwestowało, gdyż nie zachodzi w przypadku ETF-ów lewarowanych potrzeba uzupełniania depozytu zabezpieczającego.

Inaczej działają ETF-y odwrotne (ang. inverse) – często określa sie je jako „short”. Zarabia się na nich podczas spadków cen danej klasy aktywów. Gdy na rynku dominują wzrosty, to inwestor traci. Istnieją dwa rodzaje funduszy odwrotnych – nielewarowane i lewarowane. Gdy aktywo bazowe wzrośnie o 1%, to ETF odwrotny, który nie jest lewarowany, straci 1%. Można jednak również inwestować w oparciu o lewarowane ETF-y odwrotne – wtedy należy liczyć się z tym, że gdy kurs aktywa bazowego wzrośnie o 1%, to cena naszego funduszu straci 2-3%.

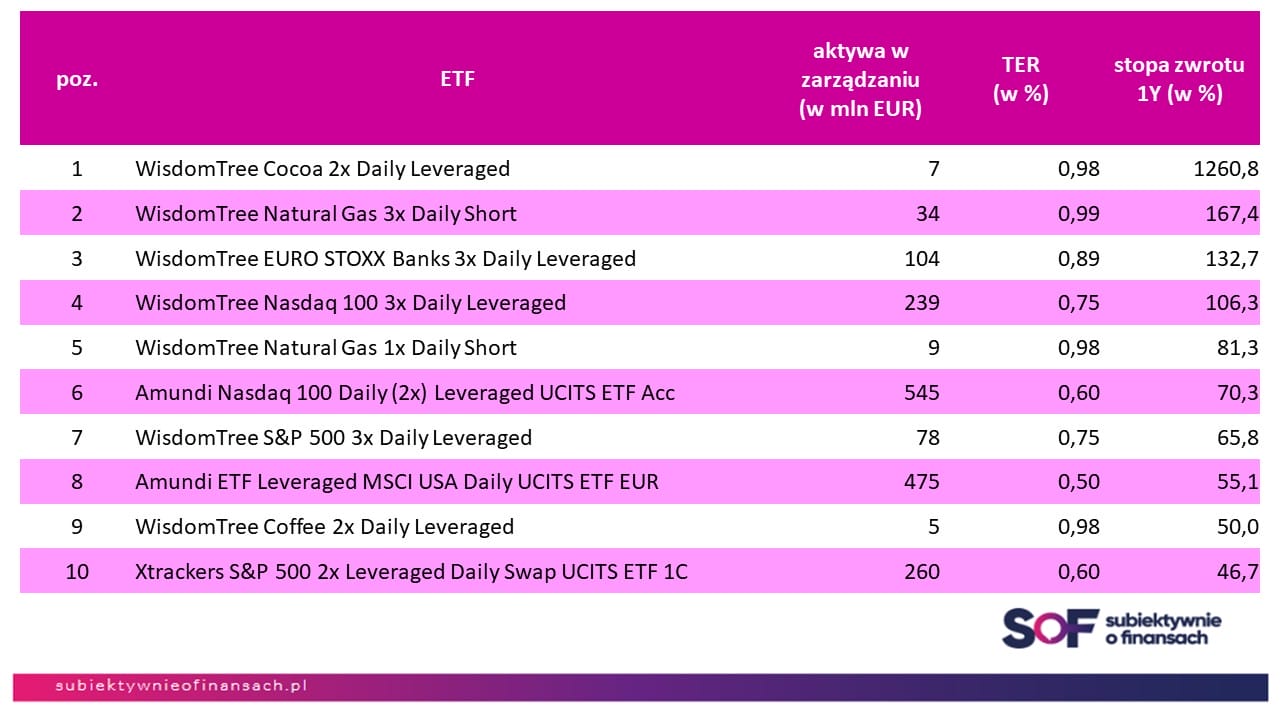

Teraz przejdźmy od teorii do praktyki, czyli danych o obu typach ETF-ów ujawnianych przez wspomniany już justetf.com. Na czym można było zarobić w ostatnim czasie? Kryptowaluty, akcje, niektóre towary (kakao, kawa, złoto) – takie skojarzenia od razu przychodzą do głowy. Bezdyskusyjnym liderem pod względem wygenerowanej stopy zwrotu był fundusz WidomTree skoncentrowany na kakao z lewarem 2x – zysk za ostatnie 12 miesięcy (1Y) na poziomie 1261% może przemawiać do wyobraźni. I tym samym kusić. Pozostałe zyski ETF-ów z grona najlepszych też robią wrażenie, co jest pokazane na poniższej infografice.

Źródło: opracowanie własne na podstawie justetf.com

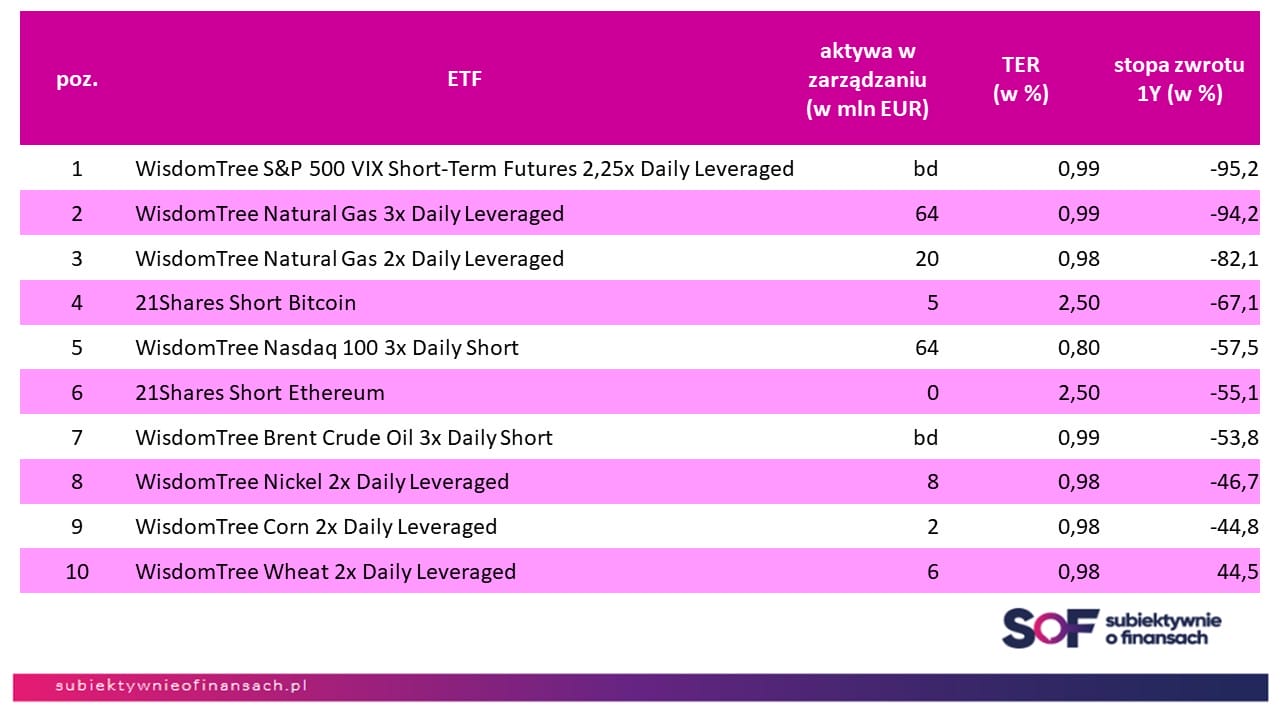

Ale mogło być też zgoła inaczej. Przypuśćmy, że ktoś zainteresował się kryptowalutami. I nie wierzył w trwającą wciąż hossę, tylko spodziewał się dotkliwej bessy. No cóż, wyszedłby jak Zabłocki na mydle, ponieważ jego portfel doznałby gigantycznego uszczerbku. Najgorsze fundusze ETF, na których najwięcej można było stracić, widać na poniższej infografice. Stratę 80-90% pewnie mało który z inwestorów byłby w stanie przeboleć.

Źródło: opracowanie własne na podstawie justetf.com

Tym, co zwraca uwagę w tych zestawieniach, są jeszcze całkowite roczne koszty (TER), jakie zmuszony jest ponosić inwestor. W uniwersum „normalnych” funduszy można znaleźć pełno wehikułów, które pobierają TER na poziomie poniżej 0,1%. W przypadku ETF-ów lewarowanych i odwrotnych już tak nie jest. Opłaty są bliższe 1%, a to oznacza, że daleko im do tego, żeby określić je mianem „tanich”.

Podobnie jest, jeżeli chodzi o polskie aktywa. Mamy dwa ETF-y z rodziny Beta, które są zarejestrowane u nas. To fundusz odwrotny BETA ETF WIG20short (TER wynosi 1,82%, a AUM ma wartość 32 mln zł). A także fundusz lewarowany (dwukrotnie) BETA ETF WIG20Lev (TER 1,53%, AUM 54 mln zł). Są one powiązane z flagowym indeksem Prince Street – WIG20. I działają stosunkowo krótko, gdyż mogą być przedmiotem inwestycji odpowiednio od listopada 2019 i stycznia 2020.

Tematyka, którą poruszam w tej analizie, nie jest przypadkowa. Niedawno zostało opublikowane interesujące badanie na temat efektów inwestowania przy użyciu ETF-ów lewarowanych i odwrotnych. Stoją za nim trzej naukowcy: David Gempesaw z Miami University, Joseph J. Henry z Northeastern University i Han Xiao z Chinese University of Hong Kong – z dziełem kooperacji amerykańsko-chińskiej zapoznasz się tutaj.

Trójka badaczy zajęła się tym, w jaki sposób w te dwa rodzaje ETF-ów lokują kapitał inwestorzy detaliczni w porównaniu z inwestorami profesjonalnymi. Do tego ich analiza objęła wyjątkowo długi szereg czasowy – dane objęły lata 2010-2021 dla ETF-ów notowanych na rynku amerykańskim.

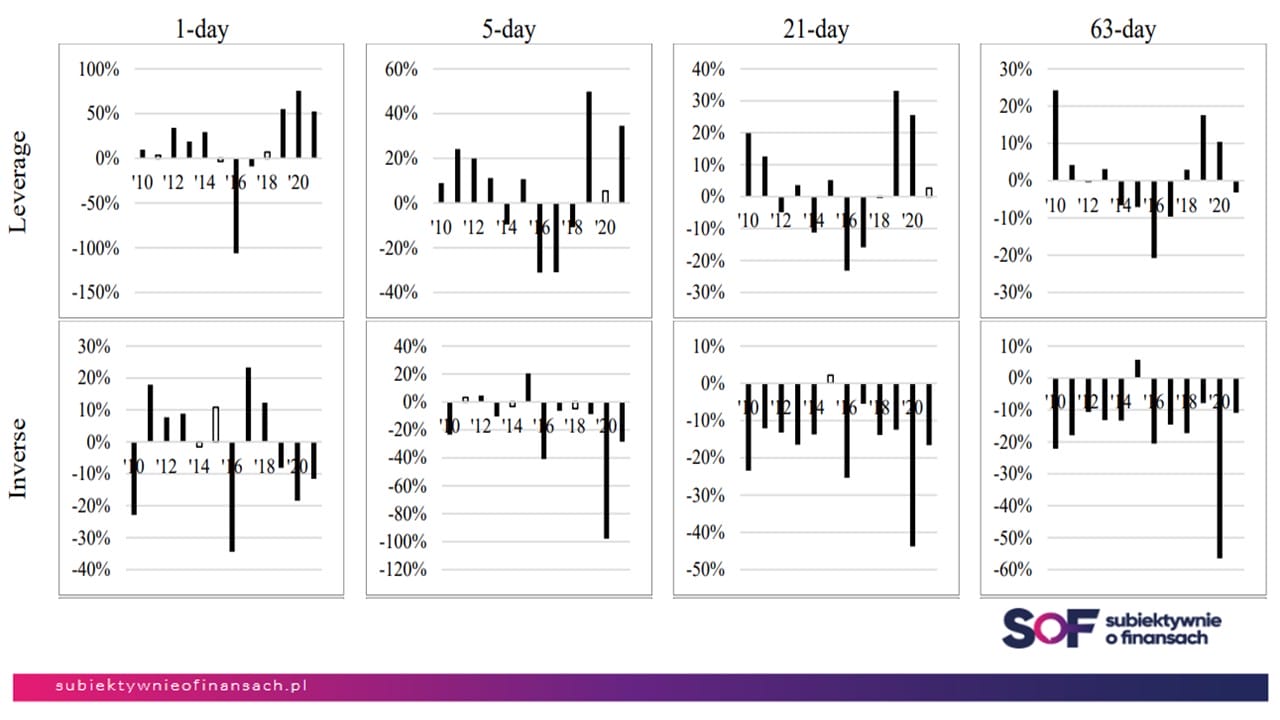

Wnioski płynące z tego opracowania sugerują, żeby część inwestorów detalicznych poważnie zastanowiła się nad sposobem angażowania się w fundusze odwrotne. Bo wyniki, jakie uzyskują, wypadają dużo gorzej na tle swoich kolegów-profesjonalistów. Uroczniona różnica stóp zwrotu między inwestorami detalicznymi a niedetalicznymi dla pozycji utrzymywanych przez tydzień, miesiąc i kwartał wyniosła średnio minus 16 punktów procentowych.

To bardzo dużo, ponad półtorakrotność oczekiwanej stopy zwrotu z rynku amerykańskiego akcji i ponad trzykrotność z segmentu obligacji. Może i można byłoby to tłumaczyć mniejszym poziomem fachowości inwestorów detalicznych, którzy po prostu nie dość dokładnie rozumieją, w co się pakują. Tylko ta teza moim zdaniem staje się dyskusyjna, gdy weźmie się pod uwagę wyniki inwestycji w ETF-y lewarowane.

Badanie tercetu Gempesaw, Henry, Xiao dowodzi bowiem, że „detal” lepiej poruszał się w środowisku funduszy lewarowanych. Zannualizowana różnica pomiędzy efektywnością inwestorów detalicznych a niedetalicznych wyniosła 7 pp na korzyść pierwszej grupy dla pozycji trzymanych przez tydzień. Później te rozbieżność istotnie zmalała – wyniosła ok. 4 pp dla pozycji utrzymywanych przez miesiąc i nieco ponad 1 pp dla utrzymywanych przez kwartał.

Dane na temat różnicy urocznionej stopy zwrotu pomiędzy inwestorami detalicznymi i niedetalicznym dla czterech interwałów: sesyjnego (1 dzień), tygodniowego (5 dni), miesięcznego (21 dni) i kwartalnego (63 dni) pokazane są na poniższej infografice. Na czarno zostały przedstawione słupki z różnicami istotnymi statystycznie (10 pp) pomiędzy oboma grupami inwestorów według metodologii przyjętej przez autorów badania.

Źródło: Gempesaw et al. (2023)

Wnioski z omawianego opracowania są niejednoznaczne. Nie w każdej kategorii „detal” radzi sobie gorzej niż profesjonaliści. Wygląda na to, że inwestorzy nieprofesjonalni są wysoce nieskuteczni w dziedzinie „odgadywania” przeistoczenia się trendu wzrostowego na spadkowy. I przedwcześnie zakładają rychły koniec zwyżki, a rynek i tak robi swoje wbrew nim – to przypadek ETF-ów odwrotnych. Zwróćmy uwagę przy tym, jak mocno „popłynęli” oni w 2020 r., gdy świat był przerażony eksplozją COVID-19 – różnica portfelowa detalu w stosunku do profesjonalistów była bliska -60 pp.

Z drugiej strony inwestorzy detaliczni są trochę lepsi niż profesjonalni, gdy chodzi o ETF-y lewarowane. Przy czym ich przewaga systematycznie malała wraz z upływem czasu – z 7 pp do ok. 1 pp. To by oznaczało, że „czują” krótkotrwałe momentum rynkowe, lecz ich skuteczność spada, gdy chodzi już o perspektywę miesięczną czy kwartalną.

Ta analiza nie ma na celu zniechęcenie kogokolwiek do inwestowania przy użyciu ETF-ów odwrotnych czy lewarowanych. To wartościowe narzędzia, które pomagają stosować niejednokrotnie bardzo wyrafinowane techniki inwestycyjne. Tylko kluczem do ich stosowania jest zrozumienie, jak dokładnie działają – dlatego minimum jest wnikliwe czytanie wszelkich dokumentów funduszowych udostępnianych przez dystrybutorów. Bo nieumiejętnie ich używając, można zrobić sobie kuku. A straty, jakie zostaną poniesione, trzeba później czasami odrabiać latami.

źródło zdjęcia: Pixabay