„Tak to w gospodarce jest. Jak rośnie, to spada. Jak spada, to rośnie” – taką mądrością uraczył nas swego czasu prezes NBP Adam Glapiński. Nasz bank centralny od jakiegoś czasu coraz śmielej poczyna sobie na światowych rynkach akcji. Inwestował w światowe indeksy za pomocą kontraktów terminowych (i nie wyszedł na tym najlepiej), a teraz… odkrył zupełnie nowy sposób na budowanie portfela inwestycji na giełdzie. NBP inwestuje w… ETF-y! Jakie indeksy obstawili zarządzający aktywami NBP? I czy warto kopiować ich strategię?

Mogliście ostatnio przeczytać o gigantycznych stratach osiągniętych przez NBP w 2023 r. Nie ma w tym żadnej sensacji, banki centralne mają straty, gdy spada wartość walut, w których ulokowały rezerwy walutowe. NBP musi trzymać rezerwy w walutach obcych i czasem na tym zarabia (gdy złoty się osłabia), a czasem traci (gdy złoty jest mocny). Dużo ciekawsze jest to – o czym może nie wiecie – że polski bank centralny inwestuje też niewielką część rezerw w… akcje.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Postanowiłem się przyjrzeć tym inwestycjom. Skoro bowiem NBP dysponuje najlepszym i największym w Polsce zespołem analityków od niemal wszystkiego, co wiąże się z pieniędzmi, to może warto śledzić jego strategię inwestycyjną? Jak wiedzie się polskiemu bankowi centralnemu w inwestycjach na rynku akcji?

NBP zaczął inwestować na rynku akcji w 2021 r. Na początku szło mu nie najgorzej – w pierwszym zysk na handlu kontraktami terminowymi (futures) wyniósł 1 mld zł. W naszym bank centralny uznano wówczas, że warto kontynuować dobrą passę i zwiększono poziom inwestycji do 3,8 mld zł na koniec 2022 r.

Niestety 2022 r. był bardzo burzliwy (wybuch wojny w Ukrainie, wysoka inflacja, trwający jeszcze wówczas cykl podwyżek stóp procentowych). Amerykański indeks S&P 500 spadł o prawie 20%, a na Starym Kontynencie wskaźnik Euro Stoxx 50 zleciał o ponad 4%. NBP „umoczył” 2,2 mld zł.

„Co może z tym zrobić NBP? Opcja pierwsza: może zachować się jak typowy giełdowy „leszcz”, czyli kupić na górce, stracić na spadkach i zamknąć pozycję, twierdząc, że został oszukany, naciągnięty, a giełda to jedno wielkie kasyno. Opcja druga: może tkwić w postanowieniu, że nie chodzi o zarabianie, ale o lokowanie rezerw walutowych w sposób zdywersyfikowany i oddający strukturę rynku finansowego. Ale wtedy nie może się chwalić zyskami, jeśli nie chce być ganiony za straty”

– tak pisałem o tym rok temu. Jak zachowali się ludzie odpowiedzialni za lokowanie rezerw walutowych w NBP?

Ile NBP zyskał na rynku akcji?

Czasami pointa się sama pisze. NBP opublikował właśnie sprawozdanie finansowe za 2023 r. Z ciekawością zajrzałem do dokumentu, żeby sprawdzić, jak bank poczynał sobie na rynku akcji. Zeszły rok był dla inwestorów udany. S&P 500 zyskał 24%, zaś Euro Stoxx 50 poszedł w górę o 13%. Nie zarobić na takim rynku – to trzeba by było się nieźle nagimnastykować.

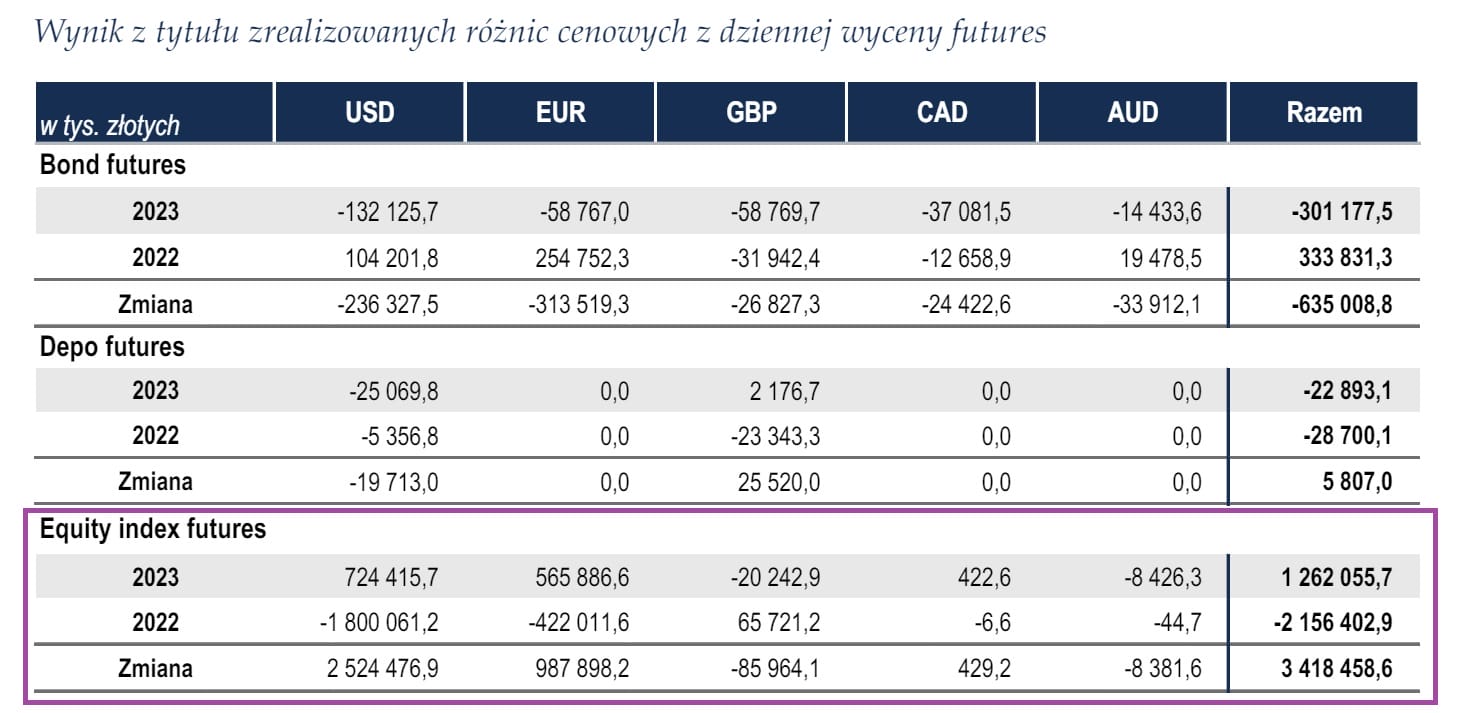

I rzeczywiście, NBP w 2023 r. zrealizował na kontraktach futures 1,3 mld zł zysku. Wynikom tych inwestycji nie sprzyjało umocnienie złotego (instrumenty denominowane w dolarze czy euro tracą na wartości, gdy nasza waluta się umacnia). Ale to samo można powiedzieć o reszcie rezerw – stąd przecież rekordowa strata NBP, prawie 21 mld zł w 2023 r.

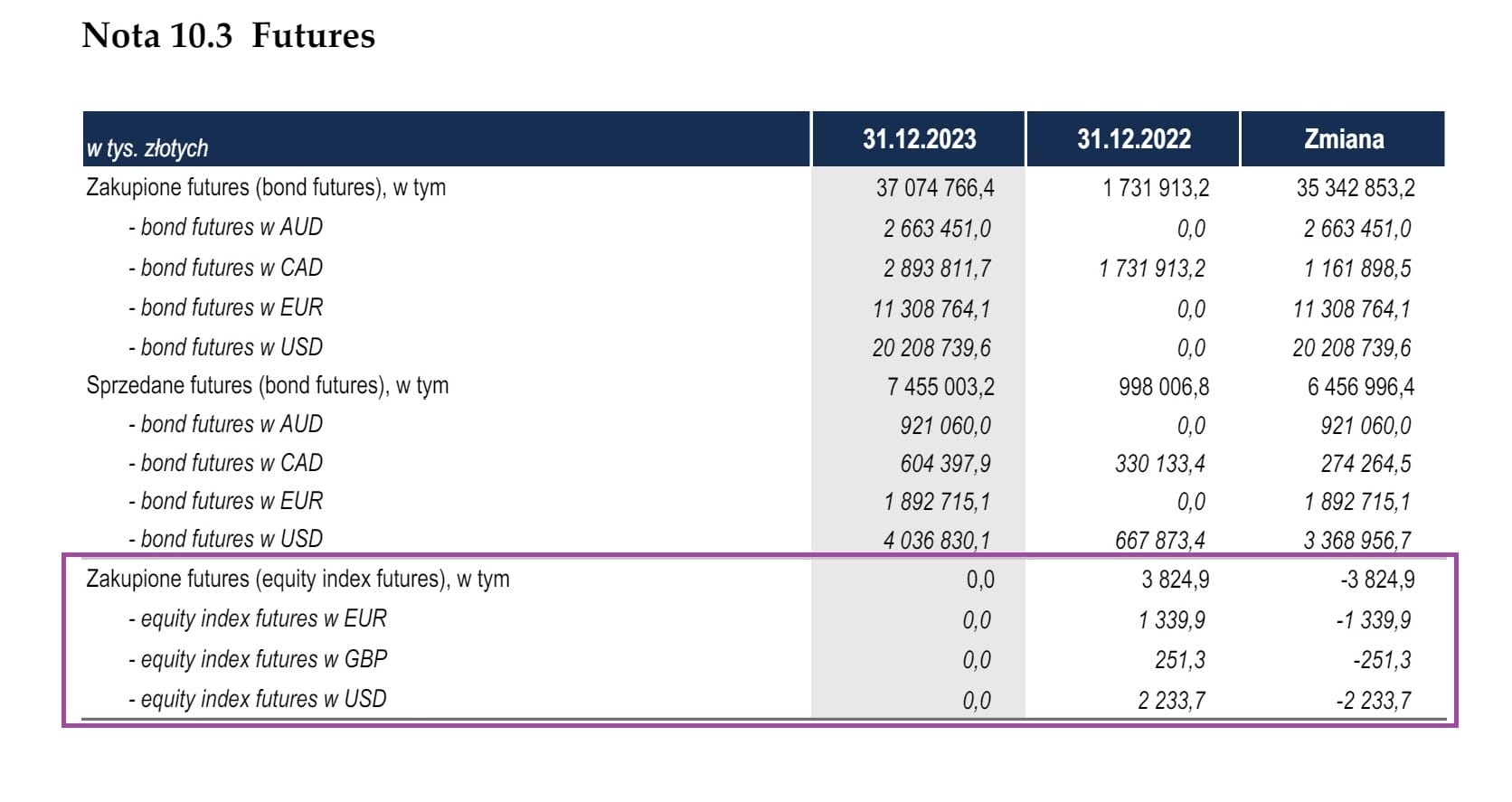

A zatem – spora poprawa. Udało się na kontraktach odrobić ponad połowę strat z zeszłego roku. Ale… chyba jednak ktoś jednak w banku centralnym uznał, że inwestowanie w kontrakty futures to nie jest dobry pomysł dla takiej instytucji, jak bank centralny. W zestawieniu, które pokazuje zakupione instrumenty, w kategorii „equity index futures”, czyli tych na indeksy akcyjne, widnieje na koniec tego roku… zero.

Być może NBP nie chciał kończyć roku z otwartymi pozycjami, stąd taka sytuacja w bilansie na 31 grudnia 2023 r. Bank centralny nie dzieli się jednak szczegółami swojej strategii inwestycyjnej, musimy się więc niektórych rzeczy domyślać. Nie myślcie jednak, że NBP całkiem porzucił rynek akcji. Po prostu znalazł na to inny, mniej ryzykowny sposób.

NBP inwestuje w ETF-y

Pasywna rewolucja nie mogła ominąć w Narodowego Banku Polskiego. Nie można nazwać kierowanej przez Adama Glapińskiego instytucji pionierem czy też awangardą w tym względzie. Z niedalekich nam geograficznie krajów, narodowe banki Finlandii, Austrii, Słowacji czy Łotwy lokowały w te instrumenty swoje aktywa już od kilku lat. O popularności ETF-ów wśród inwestorów indywidualnych wspominać nie trzeba.

W 2023 r. NBP postanowił dołączyć do tego grona. Według sprawozdania, na koniec roku nasz bank centralny miał 7,9 mld zł ulokowanych w ETF-y. Warto odnotować, że z tego tytułu NBP dostał prawie 12 mln zł z dywidend. Nie jest to dużo w skali całego wyniku, ale też nie każdy ETF dystrybuuje zysk w takiej formie.

Jak wyglądał portfel NBP? Bank centralny inwestuje w fundusze „ETF odwzorowujące indeksy giełd akcji: S&P 500 (USA), Euro STOXX 50 (strefa euro), FTSE 100 (Wielka Brytania), TSX Capped Composite (Kanada), ASX 200, Solactive Australia 200 (Australia)”.

Wiemy także, jaka jest struktura tych inwestycji w podziale na waluty. I tak, według sprawozdania, NBP inwestuje w ETF-y warte 402,2 mln dolarów amerykańskich, 984,3 mln euro, 353,9 mln funtów brytyjskich, 83 mln dolarów kanadyjskich i 2,2 mln dolarów australijskich.

W przełożeniu na złote, według oficjalnego kursu na koniec zeszłego roku wygląda to mniej więcej tak, że europejski rynek akcji odpowiada za około 54% portfela, brytyjski za 22%, amerykański za 20%, za kanadyjski i australijski – za trochę ponad 3%. To zbyt daleko posunięty wniosek, ale można byłoby przypuszczać, że NBP najbardziej wierzy w to, ze europejskie akcje są niedowartościowane, w związku z tym wyraźnie stawia na nie, zamiast na amerykańskie spółki. Byłoby to poniekąd zbieżne z poglądami niektórych banków inwestycyjnych, zalecających klientom koncentrowanie się na tańszych akcjach europejskich.

Jak NBP widzi inwestycyjny świat?

Po co w ogóle bankowi centralnemu akcje w portfelu? Nie wystarczyłoby mu złoto i obligacje? To prawda, że te dwie kategorie instrumentów dominują w rezerwach walutowych. Jednak zarządzanie nimi polega na tym, by mieć ekspozycję na różne ryzyka. To znaczy – by nie oderwać się od zmian rynkowych.

W przypadku akcji taką ekspozycję, zapewniał sobie NBP przez „poprzez zaangażowanie w ETF replikujące indeksy akcyjne oraz equity index futures”. Tych ostatnich, jak pisałem wcześniej, na koniec roku już bank nie miał.

A zatem chodzi o to, by mieć udział w ryzyku (czyli zmienności) rynku akcji. Jeśli akcje wyceniane w dolarze będą rosły – zwiększać się będą także rezerwy w amerykańskiej walucie. Tak na marginesie – Szwajcarski Bank Narodowy w pewnym momencie zarabiał miliardy dolarów na tym, że miał ulokowane rezerwy w akcjach takich spółek jak Apple, Amazon czy Microsoft.

Nam to na razie „nie grozi”. Zastanowiło mnie jednak co innego. Dlaczego proporcje w portfelu NBP proporcje ETF-ów są wybrane tak a nie inaczej?

Wagi, jakie poszczególnym walutom przypisał NBP nie pokrywają się z tym, jakie są proporcje rezerw walutowych w ogóle. W całości bowiem USD odpowiada za 40% ulokowanych aktywów we wszystkich rezerwach walutowych banku, EUR za 23%, GBP za 13%, CAD za 10%, a AUD, NOK i NZD łącznie za 14%. A więc zupełnie inaczej niż przy portfelu ETF-ów, gdzie to euro stanowi ponad połowę, a amerykański dolar jest trzeci, po funcie.

Drugi trop to globalna struktura rynków. Zajrzałem do indeksu MSCI World, który ma dawać ekspozycję na cały światowy rynek akcji z zachowaniem wag odpowiadających wielkości poszczególnych giełd. W tym przypadku również USA jest dominujące – amerykańskie akcje odpowiadają za ponad 70% indeksu. Na drugim miejscu jest Japonia (6%), potem Wielka Brytania (4%). Obraz nieco zaciemnia fakt, że rynki europejskie są liczone osobno, jednak trzy największe giełdy strefy euro, czyli Francja, Niemcy i Holandia razem mają ok. 7% udziału w MSCI World.

Skąd zatem taka alokacja? Przyznam szczerze – nie wiem. Jeśli celem jest ekspozycja na ryzyko, to logiczne byłoby, żeby to ryzyko było porównywalne z rynkiem. A więc – odpowiadające mniej więcej temu, jakie są proporcje na światowych giełdach. Jeśli celem jest zaś maksymalizowanie zysków, to… zobaczymy. Jednak nie taka jest rola NBP.

Czy NBP zainwestuje w ETF na GPW?

Od dawna mówi się, że bolączką polskiej giełdy jest brak napływu świeżego kapitału. Czy NBP mógłby kupować ETF-y na akcje z GPW? Niestety (albo stety) nie bardzo widzę, jak miałby to nasz bank centralny uzasadnić.

NBP kupuje złoto, zagraniczne obligacje, kontrakty czy ETF-y, żeby zarządzać rezerwami walutowymi. W ten sposób tworzy „poduszkę bezpieczeństwa” dla złotego. Wiadomo, że gdyby w wyniku jakiegoś spekulacyjnego ataku albo nagłego kryzysu, nasza waluta zaczęła się załamywać, to bank centralny ma amunicję, żeby wartość złotego ratować interwencyjnymi zakupami. Za które zapłaci właśnie rezerwami walutowymi.

Krajowe obligacje NBP kupował w większej skali tylko raz – w trakcie pandemii, gdy trzeba było ratować gospodarkę i system finansowy. Dzisiaj rządząca koalicja chce za to Adama Glapińskiego postawić przed Trybunałem Stanu – co dziwi, bo ze wszystkich możliwych przewin prezesa NBP, ta akurat wydaje się najmniej oczywista.

NBP nie ma wśród swoich celów statutowych (czy też ustawowych) żadnego, który uzasadniałby kupowanie polskich funduszy w polskiej walucie. Ani nie wspierałoby to rezerw walutowych, ani nie wpływało na stabilność systemu finansowego.

A patrząc na skuteczność działań na innych polach… może już lepiej niech NBP nie pomaga GPW. Nasza giełda wycierpiała już wystarczająco.

Źródło zdjęcia: Maciej Bednarek