Na rynku lądowej energetyki wiatrowej sytuacja jest tak marna, że może być tylko lepiej – rząd być może zdejmie nieformalny zakaz stawiania wiatraków. Tę okazję dostrzegła spółka Vortex Energy, która zajmuje się „budowlanką” farm wiatrowych. I myśli też o fotowoltaice. Czy warto kupić jej akcje?

Polska wiatrem stoi. Po węglu to właśnie prądu z wiatru jest najwięcej w naszych gniazdkach. W ciągu dnia jest to mniej więcej 14%, a ostatnimi wietrznymi nocami nawet 32%. A to nie jest ostatnie słowo energetyki wiatrowej, bo odnawialnych źródeł energii mamy mieć coraz więcej i ktoś je będzie musiał zbudować.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Spółka Vortex Energy chce na tym zarobić i wierzy, że inwestorzy podzielą jej wizję. A jak już ją podzielą, to kupią akcje w ofercie publicznej, która właśnie trwa. Ale czy warto stać się udziałowcem spółki zarabiającej na rozwoju polskiego potencjału OZE? Jakie jest ryzyko zakupu akcji spółki? I co z dywidendą, która dla długoterminowych inwestorów jest rękojmią, że spółka może być dobrą lokatą kapitału nawet w perspektywie emerytalnej?

Vortex Energy: „wiatrakowa budowlanka” idzie na giełdę

Vortex Energy to spółka, której korzenie są w Niemczech, ale w 2004 r. firma otworzyła oddział w Polsce i tu się zadomowiła. Od początku działalności zajmowała się budową na zlecenie inwestorów farm wiatrowych. W ostatnich czasie przeszła reorganizację, a oferta publiczna (IPO) ma być ukoronowaniem tych zmian. Zapisy na zakup akcji dla inwestorów indywidualnych trwają do 24 lutego.

Oferta przewiduje sprzedaż do 3,5 mln akcji, z czego 2,5 mln to papiery nowej emisji (na rozwój spółki i spłatę kredytów), a pozostały 1 mln to akcje sprzedawane przez obecnego akcjonariusza. Cena maksymalna została ustalona na 68 zł, co oznacza, że wartość oferty może wynieść 150 mln zł. A wartość całej spółki po sprzedaży akcji – 680 mln zł. Dla porównania: kapitalizacja Polenergii, innej giełdowej spółki z branży OZE, to 2,8 mld zł. A Columbus Energy wart jest 1,1 mld zł.

Właścicielem Vortex Energy, poprzez niemiecką spółkę VH Invest AG (to ta spółka sprzedaje istniejące akcje polskim inwestorom), jest Till Jaske, obywatel Niemiec, jeden ze współzałożycieli firmy. Po debiucie i tak będzie kontrolował 65% akcji firmy i zachowa decydujący głos w spółce.

Jak do tej pory radziła sobie Vortex Energy? Co udało się firmie osiągnąć? W Polsce firma zrealizowała 11 projektów wiatrowych o łącznej mocy ponad 307 MW i 15 MW w fotowoltaice (dla porównania: moc wszystkich wiatraków w Polsce to 5800 MW). Dodając do tego projekty realizowane na rynku niemieckim – łącznie 426 MW. Spółka realizowała budowę farm wiatrowych dla inwestorów „pod klucz”: od wyboru lokalizacji, przez załatwianie formalności i obsługę techniczną po wybudowanie farmy.

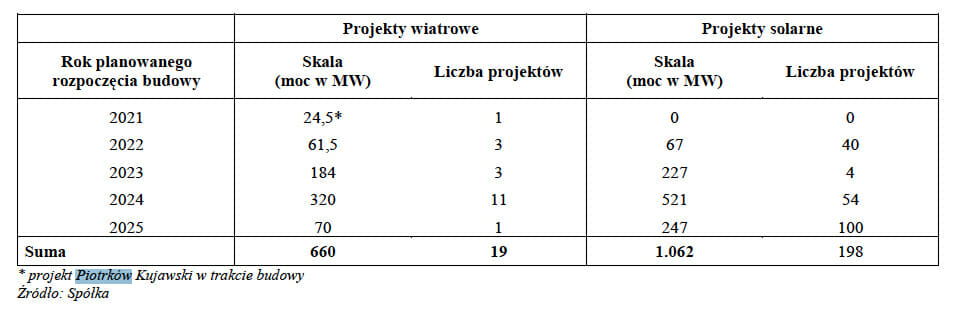

Dzięki wejściu na giełdę i sprzedaży nowych akcji skala biznesu Vortex Energy ma znacznie wzrosnąć. Spółka zakłada, że do 2026 r. rozpocznie budowę farm fotowoltaicznych o mocy aż 1,06 GW (ale nie będzie ich właścicielem) i nowe projekty wiatrakowe. Łącznie 150 mln zł z emisji akcji ma pozwolić na realizację projektów OZE o mocy 1,5 GW.

Czytaj też: Już wiadomo, że dopłacimy w rachunkach za prąd do budowy farm wiatrowych. Ile? Dlaczego wiatraki są takie drogie? I czy opłaca się dopłacać?

Potencjał już jest, a zyski… dopiero przyjdą

Ponieważ prąd drożeje, a popyt na OZE rośnie, to Vortex Energy chce nie tylko budować wiatraki i fotowoltaikę dla innych firm – chce sama zostać inwestorem i operatorem instalacji OZE. Ale nawet po rozszerzeniu profilu podstawową gałęzią biznesu pozostanie działalność budowlana. W ubiegłym roku firma miała przychody z tytułu usług budowlanych w wysokości 31,6 mln zł.

Docelowo Vortex Energy ma się stać właścicielem dwóch farm wiatrowych o łącznej mocy 100 MW i jednej elektrowni słonecznej o mocy 25 MW. I zarabiać coraz więcej na sprzedaży drożejącego prądu. To będą spore inwestycje: największe farmy wiatrowe w Polsce należące do jednego właściciela mają moc 200 MW, a fotowoltaiczne – 100 MW.

Część pieniędzy z emisji ma pójść także na przejmowanie małych firm wiatrowych i fotowoltaicznych – ma na to pójść 60 mln zł, czyli ponad jedna trzecia pieniędzy pozyskanych od inwestorów. Jeśli te inwestycje będą trafione, pozwolą Vortex Energy szybko zwiększyć skalę działalności. Jeśli nie – mogą pociągnąć firmę w dół.

Wyniki finansowe są, co przyznaje sama spółka, zamulone z powodu transakcji ze spółkami zależnymi, inne są według międzynarodowych standardów MSR, a inne według polskiej ustawy o rachunkowości. Według MSR w 2020 r. przychody firmy wyniosły 10,9 mln zł (dwa lata wcześniej – było jeszcze tylko 3,5 mln zł), a zysk netto 6,3 mln zł. Z kolei w pierwszych trzech kwartałach 2021 r. przychody przekroczyły już 41 mln zł, a zysk netto 27,7 mln zł.

Niestety trudno zorientować się jak radziła sobie firma w długim okresie i jakie miała wyniki finansowe w poprzednich latach. Raczej nie generowała w przeszłości dużych zysków, bo i energetyka wiatrowa była w Polsce na hamulcu. Poza tym w „deweloperce wiatrowej”, tak samo jak w tej zwykłej, przychody i zyski są bardzo nieregularne. Realizuje się kilka dużych projektów i inkasuje pieniądze po ich zakończeniu.

Głównym czynnikiem ryzyka w przypadku inwestycji w akcje Vortex Energy wydaje się być to, że firma „wisi” na dużych inwestycjach, które pochłaniają dużo kapitału i – podobnie jak deweloperskie – wymagają dobrego planowania, żeby były rentowne. To co zwraca uwagę w danych finansowych Vortex Energy to ogromny wzrost wartości „usług obcych” – z prawie 2 mln zł do 22 mln zł. O co tutaj chodzi? Spółka tłumaczy, że to koszty wynajęcia podwykonawców, którzy budują dla Vorteksu farmę wiatrową w Piotrkowie Kujawskim.

Należy się spodziewać, że firma będzie potrzebowała coraz więcej kapitału na realizację coraz większych i coraz liczniejszych projektów. W 2024 r. spółka chce budować elektrownie wiatrowe o mocy 320 MW, to będzie wymagało dziesiątek milionów złotych inwestycji, zanim spółka otrzyma wynagrodzenie za swoje prace. Być może dlatego spółka stawia sprawę jasno i komunikuje: w najbliższych latach dywidendy nie będzie.

Pozytywnym czynnikiem jest to, że spółka nie jest przesadnie zadłużona. W sierpniu 2021 r. Vortex wziął kredyt na 22 mln zł w Santander Banku. Pieniądze były potrzebne na rozpoczęcie nowych projektów. Te pieniądze nie zostały przejedzone i posłużyły konkretnemu celowi inwestycyjnemu, który w przyszłości ma przynieść spółce zyski. Część kredytu ma być spłacona pieniędzmi z emisji nowych akcji.

Czy wiatraki na lądzie podbiją Polskę?

Perspektywy dla branży OZE są ogólnie pozytywne. Owszem, można przeinwestować, popełnić błędy w planowaniu albo realizacji inwestycji, można przegrać z konkurencją bitwy o najlepsze kontrakty, ale co do zasady – popyt na instalacje OZE powinien rosnąć. To nie jest energetyka węglowa, na którą nikt już nie chce dawać pieniędzy (państwowe koncerny energetyczne będzie musiał dokapitalizować Skarb Państwa, bo inwestorzy prywatni nie chcieli).

To co do tej pory działało na niekorzyść deweloperów i wykonawców farm wiatrowych, to ustawowy zakaz ich budowy, wprowadzony przez PiS w 2016 r. Od tamtej pory obowiązuje tzw. zasada 10h, która wymaga, aby odległość pomiędzy budynkiem a wiatrakiem była równa przynajmniej dziesięciokrotności jego wysokości. Czyli jeśli wiatrak ma 120 metrów, to nie może zostać postawiony w odległości do 1200 m od najbliższych zabudowań (a wcześniej nawet od lasów).

To wycięło prawie 90% inwestycji. Zostało dokończone tylko te, które miały pozwolenia. Nowy projekt ustawy umożliwia zmniejszenie tej odległości nawet do 500 metrów, ale ustawa nie została uchwalona – plany rządu mówią, że stanie się to w drugim kwartale 2022 r., ale inwestorom pozostaje wierzyć na słowo.

W Polsce inwestycji OZE ciągle jest mało. Udział OZE w globalnym zużyciu energii elektrycznej wzrósł z 8% w 2010 r. do 12% w 2019 r. Instrat Fundacja (ta sama, która obliczyła, że energetyka wydoiła nas na 4 mld zł), w swoim raporcie nt. energetyki odnawialnej przewiduje, że w przypadku energetyki wiatrowej moc zainstalowana wzrośnie w 2030 r. do ok. 18 GW oraz w 2040 r. do ok. 36 GW.

Podobny wzrost mocy szacuje się dla energetyki solarnej – do 29 GW. Dla porównania dziś w Polsce cała energetyka razem wzięta ma moc 58 GW. Ale jej przeważającą część stanowi energetyka węglowa, którą będzie trzeba stopniowo wyłączać.

Ktoś te wszystkie „zielone moce” będzie musiał wybudować. Znalezienie kapitału nie będzie problemem, najważniejsze, żeby nie przeinwestować (nie łapać za dużo roboty na raz), wybierać projekty z głową (te, które dają możliwie wysoką rentowność), mierzyć siły na zamiary i sprawnie wszystkim zarządzać.

Vortex Energy: czy inwestorzy kupią tę opowieść?

Czy Vortex się pod tym względem sprawdzi? Spółka na pewno ma doświadczenie w swojej „robocie” oraz portfolio kontrahentów (wśród których są największe państwowe i prywatne firmy energetyczne) Problem w tym, że jest małą spółką (raptem 36 mln zł własnego kapitału, niecałe 100 mln zł zarządzanych aktywów) bez tzw. track recordu wyników finansowych (nie pokazała, ile pieniędzy w sposób powtarzalny może zarabiać).

Vortex Energy planuje w najbliższym czasie zwiększyć kilkakrotnie skalę działalności i bardzo trudno ocenić, jakie zyski to przyniesie. Zwłaszcza że konkurencja na tym rynku zapewne będzie rosła. Z tego względu trudno jest ocenić czy 68 zł za akcję to dużo czy mało. Ta firma dopiero co zaczęła zarabiać pieniądze. To tak naprawdę kupienie biletu do kina na film młodego, obiecującego reżysera, który do tej pory robił dobre, lecz niskobudżetowe filmy krótkometrażowe, a teraz dostał pieniądze na superprodukcję.

Trzeba mieć smykałkę do ryzyka, żeby wejść w taki interes. Ale z drugiej strony Vortex Energy wydaje się i tak być mniej ryzykownym interesem niż np. zakup niewielkiej spółki gamingowej (której gra albo wyjdzie, albo nie wyjdzie), czy start-upu, który ma pomysł na biznes (i albo ten pomysł się sprawdzi po zainwestowaniu weń pieniędzy, albo nie). Tutaj już jest firma, która coś potrafi i coś pokazała, ale działa w niestabilnej, podatnej na regulacje państwa (lecz przyszłościowej) branży. Ale wciąż nie wiadomo, ile pieniędzy będzie w stanie zarobić.

źródło zdjęcia: PixaBay