Totalnie zapchane wnioskami kredytowymi banki, lawinowo rosnące ceny nieruchomości i powrót boomu na inwestowanie w mieszkania – tak zmienił się rynek nieruchomości w ciągu kilku ostatnich miesięcy. Zatrzymane z powodu inflacji inwestycje deweloperów dopiero ruszają, a wypuszczony z butelki dżin, czyli „Bezpieczny Kredyt 2%” – choć dał tysiącom ludzi nadzieję na własne mieszkanie – to dla setek tysięcy innych ludzi coraz większy problem. Trzy niepokojące wiadomości z rynku nieruchomości

Jeszcze pół roku temu rynek nieruchomości dążył do normalności po perturbacjach związanych z pandemią. Wpływ wojny w Ukrainie dotyczył praktycznie tylko rynku najmu. Popyt na mieszkania był umiarkowany (bo i zdolność kredytowa przy wysokich stopach procentowych pozwalała na wzięcie tylko połowy kwoty z czasów niskich stóp), a zatrzymane inwestycje firm deweloperskich nie burzyły równowagi rynku.

- Szwecja radośnie (prawie) pozbyła się gotówki, przeszła na transakcje elektroniczne i… ma poważny problem. Wcale nie chodzi o dostępność pieniędzy [POWERED BY EURONET]

- Kiedy bank będzie umiał „czytać w myślach”? Sztuczna inteligencja zaczyna zmieniać nasze relacje z bankami. I chyba wiem, co będzie dalej [POWERED BY BNP PARIBAS]

- ESG w inwestowaniu: po fali entuzjazmu przyszła weryfikacja. BlackRock mówi „pas”. Jak teraz będzie wyglądało inwestowanie ESG-style? [POWERED BY UNIQA TFI]

Ze statystyk wynikało, że roczny wzrost cen mieszkań – w zależności od miasta – trzymał się w granicach 0-3%, czyli znacznie poniżej inflacji. Co prawda w marcu, kwietniu coś zaczęło się dziać, bo Komisja Nadzoru Finansowego zliberalizowała tzw. bufor w liczeniu zdolności kredytowej klientów, oczekiwania na spadek stóp procentowych zaczęły zaś podwyższać zdolność kredytową klientów.

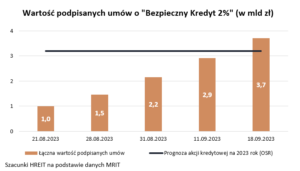

To była zapowiedź końca flauty. Rynek co prawda powoli nabierał rumieńców, ale byłby to zapewne proces stopniowy, gdyby nie „Bezpieczny Kredyt 2%”, który wystartował z początkiem lipca, a już od czerwca powoduje spekulacyjny wzrost cen mieszkań. Najniższa od wielu lat liczba oferowanych przez deweloperów mieszkań spotkała się z drastycznym wzrostem popytu.

Trochę to przypomina sytuację z brakiem paliw na stacjach Orlenu. Radykalna obniżka ceny zawsze kończy się wzrostem popytu. A jeśli towaru brakuje… Doszło do tego, że nie tylko deweloperzy podnoszą ceny mieszkań, ale też na bankach żadnego wrażenia nie robią ostatnie obniżki stóp procentowych. Oto trzy fatalne efekty, które wywołał „Bezpieczny Kredyt 2%”.

Totalnie zapchane banki, kredyt za trzy-cztery miesiące?

Mamy dziś gigantyczne kolejki w nielicznych bankach przyjmujących wnioski. „Bezpieczny Kredyt 2%” z jakichś przyczyn wystartował na początku tylko w kilku bankach. To był błąd, nawet jeśli problem był po stronie branży bankowej, to trzeba było tym problemem jakoś zarządzić. Ale politycy chcieli jak najszybciej odtrąbić sukces, więc większy, niż się spodziewano, popyt spotkał się z bardzo ograniczonymi mocami przerobowymi w bankach.

Efekt? Prawie 50 000 wniosków i zaledwie mniej niż 5000 wypłaconych kredytów. Okres urlopowy, niejasne procedury, szybkie wdrożenie spowodowały, że banki się zakorkowały. O ile wcześniej możliwe było uzyskanie kredytu hipotecznego nawet w 2-4 tygodnie (licząc od momentu złożenia w banku kompletnego wniosku), o tyle teraz dla wniosków o „Bezpieczny Kredyt 2%” czas ten się wydłużył nawet do 2-3 miesięcy i dłużej!

Część klientów, którzy złożyli wnioski na początku lipca, nadal nie otrzymała decyzji kredytowej i ich kredyt nie został uruchomiony! Zrobiło się naprawdę nerwowo, bo czas ucieka i w wielu przypadkach pojawiła się realna groźba niedotrzymania terminu płatności i tym samym nawet utraty zadatku. Ani bankierzy, ani eksperci finansowi nie spodziewali się takiego zainteresowania programem i takich kolejek w bankach.

Dziś najgorzej sytuacja wygląda w PKO BP, Banku Pekao oraz w Alior Banku. Nieco szybciej jest w Velo Banku (mają tam dość specyficzny sposób składania wniosku, gorzej liczona jest zdolność kredytowa i bank ten współpracuje z mniejszą liczbą pośredników) oraz w mBanku, który wymaga od wnioskującego minimum 20% wkładu własnego, a ofertę dla „obcych” (niebędących klientami banku) klientów jest wyraźnie gorsza niż u konkurencji.

W programie uczestniczą również niektóre banki spółdzielcze, jednak ich udział w rynku jest relatywnie nieduży. Jeżeli zależy ci zatem na czasie, to właśnie tam (Velo Bank, mBank lub Bank Spółdzielczy w okolicy) warto się udać z wnioskiem o „Bezpieczny Kredyt 2%”.

Spekulacyjny wzrost cen mieszkań o 10-15% i więcej

Kredyt z dopłatą do raty to tak, jakby iść do sklepu spożywczego po zakupy i mieć gwarancję, że jedna trzecia pieniędzy do Ciebie wróci. Wiadomo, że masz większą skłonność, żeby zaakceptować wyższą cenę. Jeśli sprzedawca o tym wie (i ma taką możliwość), to wystawi też wyższą cenę. I tak właśnie się teraz dzieje na rynku nieruchomości.

W wielu przypadkach chętni na „Bezpieczny Kredyt 2%” potrafią zgodzić się na sporo wyższą cenę mieszkania, byle tylko skorzystać z kredytu z dopłatą. Czy ma to sens? Patrząc z ich perspektywy – zdecydowanie tak. Jeżeli mieszkanie na wiosnę kosztowało np. 450 000 zł, a latem już 500 000 zł, to nie jest to żaden problem dla kogoś, kto dzięki dopłatom do rat zaoszczędzi np. 200 000 zł odsetek.

Gigantyczny popyt na mieszkania rozbudził też spekulantów, którzy kupują mieszkania w celu ulokowania w murach pieniędzy i odsprzedania drożej. Z punktu widzenia osób rzeczywiście potrzebujących mieszkania do … mieszkania tacy inwestorzy są najgorsi, bo co prawda nie żyłują cen, ale zwykle przynoszą żywą gotówkę, więc są lepszymi klientami z punktu widzenia sprzedających (zwłaszcza na rynku wtórnym). Udział nabywców w celach inwestycyjnych jest dziś największy od dawna.

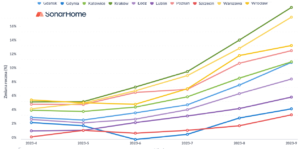

Z danych SonarHome wynika, że dziś roczny wzrost cen mieszkań nie wynosi już 0-3% jak pół roku temu, lecz 17,5% w Krakowie, ponad 16% w Warszawie czy 12% we Wrocławiu. W Poznaniu, Katowicach czy Łodzi jest to 7-10%, ale to też sporo – mniej więcej tyle, ile wynosi oficjalna inflacja w tym czasie.

Mniejsza wrażliwość na wzrost cen osób „obdarowanych” kredytem z dopłatą oraz spekulacyjny wzrost cen nieruchomości wywołany przez deweloperów i nabywców inwestycyjnych to oczywiście rachunek wystawiony osobom, które na tani kredyt się nie załapały, a potrzebują kupić mieszkanie. One będą musiały kupować po cenach o 10-20% wyższych. I być może z droższym kredytem, bo jest i trzeci (dość zadziwiający) efekt.

Stopy procentowe w dół, a oprocentowanie kredytów – niekoniecznie

Aby nie było tak, że tylko niektórzy mogą skorzystać z kredytowych promocji, Rada Polityki Pieniężnej postanowiła zrobić „prezent” również innym kredytobiorcom. Obniżka stóp procentowych na początku września aż o 0,75 punktu procentowego natychmiast wstrząsnęła polską złotówką (jej wartość spadła nie tylko w stosunku do euro lub dolara, ale także np. do liry tureckiej czy peso argentyńskiego), ale… nie wstrząsnęła oprocentowaniem kredytów. Potem doszła jeszcze druga obniżka, o ćwierć punktu procentowego.

Po wrześniowej decyzji RPP spodziewaliśmy się obniżenia przez banki stałego oprocentowania kredytów dla nowych klientów i… prawie się nie doczekaliśmy. Jedynie ING ściął symbolicznie oprocentowanie (o 0,15 punktu procentowego) oraz Citi Handlowy (z 8,25% na 6,82%). Ale to banki, w których minimalny wkład własny wynosi 20%. Dodatkowo ten drugi kieruje swoją ofertę raczej do klientów ze średniej półki (jeżeli można tak określić tych, którzy mają min. 8000 zł dochodu netto).

Czy po drugiej z rzędu decyzji RPP obniżającej stopy procentowe banki jednak obniżą oprocentowanie nowych kredytów czy znowu tego „nie zauważą”? Istnieje hipoteza, że bankowcy – widząc boom na mieszkania – będą utrzymywali wysokie oprocentowanie kredytów, licząc na to, że klienci połkną przynętę. No bo skoro rynek jest „rozpalony”… To jeszcze jedna negatywna konsekwencja „Bezpiecznego Kredytu 2%”.

Co się dzieje ze zdolnością kredytową?

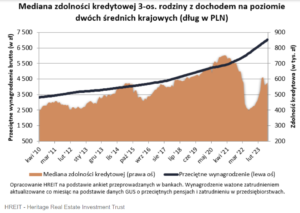

Niektóre banki ostatnio coś zmieniły też w algorytmie liczącym zdolność kredytową. Bankowcy nabrali wody w usta i nikt się nie przyznaje do korekt w algorytmach. Ale jeśli klient, który jeszcze mniej więcej dwa tygodnie miał zdolność kredytową, a teraz się ona zmieniła (spadła) o ok. 20%, to coś się dzieje. Choć na „rynkowych” wykresach tego tak wyraźnie nie widać:

Dotyczy to tylko niektórych banków – z moich obserwacji mówimy o tych, które przyjęły najwięcej wniosków na „Bezpieczny Kredyt 2%”. Czyżby miały tych wniosków za dużo i w ten sposób chcą nieco zatrzymać ich napływ? Gdyby algorytm nie został zmieniony, to po obniżkach stóp procentowych (i być może także stałego oprocentowania kredytów w bankach?) większa grupa klientów miałaby zdolność kredytową. A tak – nie wiadomo.

Te wszystkie efekty to nic innego jak „efekty uboczne” wprowadzenia „Bezpiecznego kredytu 2%”. Oczywiście, gdyby ten program rządowy nie wszedł w życie, to te efekty i tak mogłyby wystąpić, choć zapewne w mniejszym natężeniu i mocniej rozciągnięte w czasie. Niemniej jednak drastyczny wzrost cen mieszkań w połączeniu z opornym obniżaniem przez banki oprocentowania kredytów oraz z dziwnymi zmianami zdolności kredytowej klientów – to wszystko zaczyna przysłaniać sukces „Bezpiecznego Kredytu 2%”.

Chociaż ci, którzy na „Bezpieczny Kredyt 2%” się łapią, mają zapewne inne spojrzenie na temat. Jeśli chcesz kupić mieszkanie i spełniasz warunki programu – korzystaj z kredytu z dopłatą. W 2023 r. nie ma żadnego limitu kwotowego dotyczącego wartości dopłat, więc banki nie odrzucą wniosku z powodu braku pieniędzy. Liczy się data rejestracji wniosku w banku. Koniec grudnia to w bankach czas dopinania wyniku i dlatego nastawiają się na uruchomienie już procesowanych kredytów, więc mniej chętnie będą przyjmować nowe.

Masz pytania, potrzebujesz dodatkowych wyjaśnień? Śmiało pisz. Subiektywność broni, subiektywność radzi, subiektywność nigdy Was nie zdradzi. A tutaj przeczytasz o trzech nieoczywistych sposobach na wykorzystanie pieniędzy z „Bezpiecznego Kredytu 2%”.

A kto już mieszka, to pewnie zastanawia się, czy warto zainstalować sobie w mieszkaniu system smart home. Zdalne sterowanie wszystkimi światłami, ogrzewaniem podłogi, telewizorami, sprzętami AGD, zamkami do drzwi, ewentualnie bramą garażową… Brzmi dobrze, ale czy to nie będzie złota klatka? Poczytajcie o ciemnych stronach smart home.

zdjęcie tytułowe: Edwin Andrade/Unsplash