Gdyby jakiś bankowiec mówił Wam, że prowadzenie banku to taka niewdzięczna, nierentowna robota, w której trudno wykręcić ROE, ROA, ROI oraz inne literki, to… mu nie wierzcie. Przykład ING pokazuje, że jeśli się dobrze udziela kredytów i przekona klientów, że nie potrzebują wcale odsetek od swoich depozytów, to może być pięknie. Jak powstały rekordowe zyski ING i czy lepiej było mieć depozyt w tym banku czy jego akcje?

Jesteśmy przyzwyczajeni do oglądania banków, które są „dziećmi specjalnej troski”. Albo sprzedawały w przeszłości toksyczne produkty inwestycyjne (polisolokaty) i teraz cierpią, albo agresywnie promowały zbyt ryzykowne kredyty (franki) i teraz cierpią, albo chciwość zaślepiła im wzrok przy ocenie ryzyka pożyczania pieniędzy. I teraz cierpią. Są wreszcie takie, które już nie cierpią, bo upadły.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Ale są wśród banków takie, które uniknęły większości raf w bilansie i trupów w szafach. Na ich przykładzie można ocenić, jak rentowne jest obracanie pieniądzem. Bo to jest działalność niezwykle rentowna, o ile umie się to robić zgodnie ze sztuką. W banku, który tak działa, nie warto mieć depozytu. Warto mieć jego akcje, bo wtedy się więcej na tym zarobi.

Zyski ING, czyli tradycyjna bankowość w nowoczesnym wydaniu

Takim bankiem, w którym lepiej mieć akcje zamiast konta oszczędnościowego, jest ING Bank Śląski. Uniknął rafy frankowej, zawsze pozycjonował się jako „bank do oszczędzania”, był znany z dość restrykcyjnej polityki pożyczania pieniędzy. Jak już pożyczył, to przeważnie pożyczył tanio i obsługiwał dobrze, ale klient musiał „zasłużyć”. Teraz to się trochę zmieniło, ale duch ostrożności w działaniu w ING chyba pozostał. Do tego stopnia, że ludzie mi się skarżą, iż czasem im zamyka konta, bo „coś podejrzewa”. Na świecie ING ma mnóstwo grzechów, ale w Polsce miał tylko przykry epizod z opcjami walutowymi dla firm.

Ile zarabia taki bank? Zyski ING właśnie się ujawniły, bo bank właśnie podał wyniki finansowe za 2023 r. i są to liczby godne pozazdroszczenia. Dochody banku zwiększyły się z 7,7 mld zł do 10,7 mld zł, zaś koszty w zasadzie się nie zmieniły (3,7 mld zł). Spadły rezerwy na złe kredyty (z miliarda do 613 mln zł) i nawet po zapłaceniu podatku bankowego oraz dochodowego (łącznie ponad 1,9 mld zł) bank pokazał 4,4 mld zł czystego zysku. Ponad dwa razy więcej niż w poprzednim roku (1,7 mld zł).

Oczywiście poprzedni rok był obciążony rezerwami na wakacje kredytowe, ale mimo wszystko skala wzrostu zyskowności banku jest duża. Na czym zarobił tę górę grosza? Oczywiście w głównej mierze na marży odsetkowej, czyli różnicy między kosztem pieniądza pozyskiwanego i pożyczanego klientom.

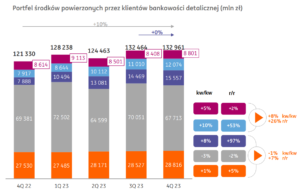

Bank tradycyjnie ma więcej depozytów (202 mld zł) niż kredytów (158 mld zł), w dodatku te pierwsze w 2023 r. mu wzrosły o 12,7 mld zł, a drugie prawie się nie zmieniły. A co jeszcze ciekawsze – klienci trzymają pieniądze w ING głównie na… kontach oszczędnościowych, a nie na wyżej oprocentowanych depozytach.

Na kontach oszczędnościowych leżało 67,7 mld zł z całej kwoty 133 mld zł oszczędności detalicznych ulokowanych w banku ING. Dodatkowo prawie 30 mld zł leżało na kontach osobistych z zerowym oprocentowaniem, a tylko 37 mld zł na „pracujących” kontach maklerskich, w funduszach inwestycyjnych lub w depozytach terminowych.

Tacy klienci, którzy trzymają 75% pieniędzy na niespecjalnie oprocentowanych rachunkach, to skarb (na kontach oszczędnościowych ING często oferuje promocje, ale tylko czasowe i na nowe środki). Nie znam szczegółów dotyczących średniego oprocentowania tego „osadu” (przez trzy miesiące promocja, a potem spadek), ale zapewne zbudowały one w dużej części zyski ING.

Jak przekonać klienta, żeby nie chciał odsetek od swoich pieniędzy?

Czy ktoś się dziwi, że z 10,7 mld zł wszystkich dochodów banku aż 8,2 mld zł to kasa pochodząca z różnicy między odsetkami inkasowanymi z kredytów i płaconymi za depozyty? Rok wcześniej ta różnica wynosiła 5,6 mld zł (ale gdyby pominąć wakacje kredytowe, byłoby 7,2 mld zł). A więc mimo spadającego WIBOR-u i obniżek stóp procentowych bank był w stanie wycisnąć więcej kasy z „arbitrażu odsetkowego”. Prawdopodobnie dzięki większej kwocie oszczędności przyniesionych przez ludzi, bo marża odsetkowa się nie zmieniła – wzrosła jeno z 3,56 do 3,63%.

Na prowizjach też bank zarabia godnie – 2,1 mld zł, ale tu zmiana jest śladowa – dodatkowo wziął od klientów 70 mln zł. A wiecie, na czym te dodatkowe pieniądze zarobił? Chyba na Waszym płaceniu, bo o 37 mln zł wzrosły dochody z obsługi kart płatniczych. I na inwestowaniu, bo wyższe o 10 mln zł były też prowizje maklerskie, i za zakup funduszy inwestycyjnych (pewnie wtedy, gdy klient kupował u pracownika banku i płacił opłaty manipulacyjne).

Banki biorą od klientów kasę i „przepakowują” ją na kredyty. ING i to robi wyjątkowo skutecznie – ma dwa razy niższy od średniej rynkowej odsetek kredytów niespłacanych w terminie (2,7%, gdy w polskich bankach jest to 5,2%). Pożycza pieniądze głównie własnym klientom i firmom oraz korporacjom, które obsługuje od lat. W segmencie detalicznym bank ma tylko 1,6% kredytów niespłacanych w terminie, zaś w kredytach hipotecznych – 0,6%. To są wskaźniki nieosiągalne dla większości banków (im mniejszy bank, tym bardziej musi polegać na klientach „z ulicy” i tym więcej ma nie trafionych kredytów).

O konserwatyzmie polityki kredytowej ING świadczy choćby fakt, że o ile taki np. Bank Millennium udziela więcej kredytów gotówkowych niż hipotecznych (są bardziej rentowne, choć bardziej ryzykowne), to w ING jest więcej najbezpieczniejszych kredytów hipotecznych. A wśród nich – już całkiem sporo kredytów stałoprocentowych (szary pasek).

ING małym bankiem nie jest, choć to „tylko” numer 4 na rynku. Bank ma 4,4 mln klientów detalicznych (w ostatnim roku ich liczba wzrosła o ponad 50 000), z czego połowę klasyfikuje jako klientów „pierwszorzędnych”, którzy traktują go jako główny bank (2,2 mln). Z wszystkich klientów 62% używa już tylko aplikacji mobilnej do korzystania z usług banku. Wychodzi na to, że prawie 100% „głównych” klientów ING nie potrzebuje już na co dzień placówek. Bank mógł sobie pozwolić na zmniejszenie ich liczby do 200 (kolejne 30 zlikwidował w ciągu roku).

Nie wiem, czy to przypadek, ale jak spojrzałem na strukturę kosztów ING, to zauważyłem, że pieniądze, które bank zaoszczędził dzięki niższym składkom do Bankowego Funduszu Gwarancyjnego oraz na koszty związane ze zrzutkami na upadające banki (łącznie o 570 mln zł mniej), są co do joty identyczne z sumą podwyżek dla pracowników (koszty pracownicze poszły w górę o 330 mln zł) oraz wzrost kosztów działania banku (240 mln zł).

Dodam, że jeśli chodzi o podwyżki, to mówimy o tych pracownikach, którzy nie zostali (lub nie zostaną) zwolnieni, bo w okolicach Bożego Narodzenia tenże bank ogłosił zwolnienia grupowe około 1500 osób. To inny obraz budowania rentowności, ale chyba nieuchronny w branży finansowej.

Mamy więc bank, który zgarnął więcej pieniędzy od klientów, przekonał ich, żeby trzymali te pieniądze w dużej części bez odsetek, zarobił więcej na „arbitrażu odsetkowym”, zmniejszył straty na portfelu nietrafionych kredytów i sfinansował podwyżki dla pracowników (tych, którzy pozostali) i wzrost kosztów działania spadkiem obciążeń regulacyjnych. Perpetum mobile.

W tym banku lepiej nie mieć depozytu, tylko…

Kto trzyma w banku pieniądze, ma mieszane uczucia, ale współwłaściciele banku lubią to. I każdy mógł takim współwłaścicielem być, bo ING jest notowany na giełdzie. Teraz jego akcje są drogie, ale 10 lat temu można je było kupić za 100-110 zł. Dziś kosztują już prawie 300 zł. I nigdy w historii nie były droższe. 20 lat temu można je było kupić za 25 zł, czyli od tego czasu podrożały ponad 10-krotnie.

Będąc akcjonariuszem ING przez ostatnie 10 lat, można było więc zarobić więcej niż trzymając oszczędności na kontach w tym banku – uśredniony wzrost roczny ceny akcji banku to 17,7%. Oczywiście w tym czasie bywało krucho (w 2020 r. akcje banku wróciły do ceny 100 zł), ale kto wierzył w to, że porządnie zarządzana firma będzie doceniona przez inwestorów, na pewno się nie zawiódł.

Te 17,7% średniego rocznego zysku (czyli pewnie pięć razy więcej niż oprocentowanie pieniędzy w banku i cztery razy więcej niż inflacja w tym czasie) to nie wszystko. Bank wypłacał też dywidendy, czyli dzielił się swoimi zyskami z akcjonariuszami. W dziesięciu ostatnich latach wypłacił łącznie 33,6 zł dywidendy na każdą akcję. A więc, kupując 10 lat temu akcję za 100 zł, można było dodatkowo zarobić w tym czasie 3% rocznie wartości tej akcji z samej tylko dywidendy.

Za rekordowy 2023 r. bank też chce wypłacić dywidendę. Pójdzie na nią 75% zysku (Komisja Nadzoru Finansowego powinna się zgodzić, a duża część banków – tych „grzeszących” frankami i innymi rzeczami – takiej zgody nie dostaje). Kapitał banku dzieli się na 160 mln akcji, co by dawało… prawie 34 zł na akcję. A do tego KNF zgodziła się, by bank wypłacił jeszcze miliard złotych w dywidendzie za poprzednie lata (czyli dodatkowe 7,7 zł). Co prawda po wypłacie dywidendy giełda automatycznie koryguje w dół kurs akcji każdej spółki, ale w poprzednich latach akcje ING zwykle odrabiały straty.

Gdyby jakiś bankowiec mówił Wam, że prowadzenie banku to słaby biznes, to mu nie wierzcie. Po prostu jest przegrywem. Przykład ING pokazuje, że jeśli się dobrze udziela kredytów i przekona klientów, że nie potrzebują wcale odsetek od swoich depozytów, to w banku może być pięknie.

Czytaj też o wynikach Banku Millennium za 2023 r., które też właśnie poznaliśmy. Na jakim etapie „sprzątania” po aferze frankowej jest Bank Millennium?

Posłuchaj też podcastu. Gościem Macieja Samcika jest Marcin Ciechoński z Saxo Banku. Typowy polski inwestor zawsze był mocno przywiązany do inwestycji oferowanych przez polski rynek. Ale ten obraz przestaje być aktualny. Coraz więcej polskich inwestorów szuka inwestycyjnych okazji za granicą. Jak rozsądnie wyjść z inwestycjami poza Polskę, jak może w tym pomóc bank i jak rozliczyć podatki z inwestycji zagranicznych? Przewodnikiem po tym temacie i gościem 196. odcinka „Finansowych Sensacji Tygodnia” jest Marcin Ciechoński z Saxo Banku. Do posłuchania zaprasza Maciek Samcik

————

MYŚLISZ O WŁASNYM MIESZKANIU? MACIEJ SAMCIK POLECA:

>>> Oszczędzaj na wkład własny na mieszkanie w funduszach TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze – np. na wkład własny do własnego mieszkania – przez internet, kliknij ten link i wpisz kod promocyjny „MSAMCIK2023”.

>>> Kredyt na mieszkanie o stałym oprocentowaniu przez 10 lat sprawdź w BNP PARIBAS. To bank oferujący pieniądze na nieruchomości w sposób wygodny, bezpieczny i odpowiedzialny. „Subiektywnie o Finansach” wspólnie z nim edukuje Was jak pożyczać pieniądze na mieszkanie tak, by były inwestycją. Szczegóły bezpiecznego kredytu o stałym oprocentowaniu nawet przez 10 lat w BNP PARIBAS BANK POLSKA sprawdź tutaj.

————

RANKING LOKAT – GDZIE DOSTANIESZ NAJLEPSZY PROCENT?

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także kont osobistych, rachunków firmowych i kart kredytowych. Wszystkie tabele znajdziesz w zakładce „Rankingi” na stronie głównej www.subiektywnieofinansach.pl. Zacznij zarabiać w bankach!:

>>> Tutaj ranking najwyżej oprocentowanych depozytów

>>> Tutaj ranking najlepszych kont oszczędnościowych

>>> Tutaj ranking najlepszych kart kredytowych dla konsumentów

>>> Tutaj ranking najlepszych bankowych kont osobistych

>>> Tutaj ranking najlepszych kont dla małej firmy

————

zdjęcie tytułowe: Maciek Bednarek