Euro przed chwilą było najsłabsze – w relacji do dolara – od pół roku. Obecnie wartość wspólnej waluty to tylko 1,06-1,07 dolara. Amerykańska waluta umacnia się wbrew oczekiwaniom i prognozom. Dlaczego rośnie, choć miał spadać? Czy „zielony” zmierza prostą drogą do parytetu z euro? Co musi się stać, żeby dolar zrównał się pod względem wartości z walutą europejską? I co by oznaczał dla nas parytet euro-dolar?

Niemal od momentu wprowadzenia europejskiej wspólnej waluty euro ma nominalnie większą wartość niż dolar. Obie waluty zrównały się wartością w połowie 2022 r. kilka miesięcy po inwazji Rosji na Ukrainę. Ale od tego czasu ponownie za euro musimy zapłacić ponad jednego dolara. Ostatnio jednak dolar znów rośnie w siłę. I to wbrew prognozom analityków, którzy spodziewali się spadku wartości „zielonego” na fali tego, że w USA prognozowana była obniżka stóp procentowych podobnej lub większej niż w Europie (co sprzyjałoby osłabieniu przewartościowanego dolara).

- Zbieranie pieniędzy na inwestowanie przy okazji codziennych zakupów? Nietypowy pomysł dużego brokera. Ile można z tego wycisnąć? [POWERED BY XTB]

- Podwyżka pensji: jak jej nie zmarnować? Cztery sposoby, które sprawią, że wreszcie zaczniesz mieć oszczędności dzięki wyższej pensji [POWERED BY RAISIN]

- To była przez ostatnie trzy lata świetna inwestycja. Jaka przyszłość funduszy obligacji skarbowych? Ile zarobią w ostatniej fazie obniżek stóp NBP? [POWERED BY UNIQA TFI]

Dlaczego euro słabnie i zmniejsza dystans do dolara? O tym pisałem niedawno tu. Dalsze osłabienie euro wobec dolara oznaczałoby automatycznie również osłabienie złotego (a to mogłoby mieć poważne konsekwencje dla posiadaczy polskich akcji). Ewentualne osiągnięcie parytetu obu walut – euro i dolara – miałoby zaś niemałe konsekwencje dla globalnej gospodarki.

To byłby spektakularny pokaz siły dolara, ale też Stanów Zjednoczonych jako globalnego lidera gospodarczego, technologicznego i polityczno-militarnego. Obecnie relacja obu walut to już 1,06 dolara za euro. Dolar umacniał się od połowy ub.r. aż do początku października, kiedy nastąpił atak Hamasu na Izrael. To był powód, że dolar zaczął spadać i trwało to do Bożego Narodzenia, kiedy za euro trzeba było zapłacić 1,1 dolara. Wtedy trend ponownie się odwrócił.

Parytet euro-dolar już za chwilę? Co przemawia za tym scenariuszem?

Poziom kursu poniżej dolara euro miało na samym początku swojego istnienia, tuż po tym, kiedy fizycznie pojawiło się w portfelach Europejczyków, czyli w styczniu 2002 r. Następnie euro systematycznie się umacniało, żeby dojść w przededniu Wielkiego Kryzysu Finansowego (na początku 2008 r.) do poziomu ok. 1,60. To był najwyższy w historii kurs euro do dolara.

W kolejnych latach wspólna waluta osłabiała się, m.in. w wyniku szoku naftowego w 2015 r., kiedy wartość spadła do 1,03 dolara. Parytet z dolarem euro osiągnęło w lipcu 2022 r. Obecny poziom notowań euro to powrót do sytuacji sprzed 21 lat, czyli z początku 2003 r. Dolar zazwyczaj umacnia się w okresach kryzysowych, kiedy inwestorzy z całego świata wolą inwestować w najbezpieczniejsze aktywa, do których zaliczają dolara, obligacje amerykańskiego rządu i złoto. Tak działo się również w najgorętszym okresie pandemii. O bardzo wysokich cenach złota pisałem tu.

Taką sytuacją kryzysową – sprzyjającą temu, by parytet euro-dolar wrócił – jest obecnie rosnące napięcie na Bliskim Wschodzie, które ze zmiennym natężeniem utrzymuje się od października 2023 r., po ataku Hamasu na Izrael. Jednak atak Izraela na ambasadę Iranu w Syrii i późniejszy odwet Iranu zaostrzył napięcie. Trudno jednoznacznie ocenić, do jakiego punktu dojdzie ten konflikt.

Turbulencje na Bliskim Wschodzie sprawiają, że za baryłkę ropy Brent trzeba zapłacić już ok. 90 dolarów. Niektórzy analitycy twierdzą, że cena może dojść do 100 dolarów, gdyby napięcie wzrosło. Rosnące ceny ropy naftowej uderzają w gospodarki europejskie. Stany Zjednoczone mają swoją ropę naftową, którą w coraz większym stopniu eksportują, np. na rynki uwolnione od ropy rosyjskiej. O cenach ropy pisałem niedawno tu.

Trzęsący się w posadach Bliski Wschód to silny czynnik osłabiający euro. I sprawiający, że parytet euro-dolar jest bardziej prawdopodobny. Coraz słabsze euro to atut europejskich eksporterów, ale z drugiej strony – droższy import paliw i negatywny skutek dla tempa wzrostu w Europie. Siła gospodarki amerykańskiej pcha dolara w górę, podczas gdy strefa euro przygotowuje się na pogorszenie koniunktury, zwłaszcza w swojej największej gospodarce – Niemczech.

Ważniejszą kwestią są relacje stóp procentowych między strefą euro a Stanami Zjednoczonymi. Jeszcze na przełomie 2023-2024 wydawało się, że mniej więcej w podobnym czasie dojdzie do obniżek stóp w Europie i za Oceanem. Obecnie wiadomo już, że EBC rozpocznie łagodzenie polityki pieniężnej pierwszy. Fed ma w ostatnich latach przewagę w polityce pieniężnej nad EBC. Po pandemii szybciej i agresywniej podwyższał stopy procentowe, walcząc z inflacją. A obecnie później rozpocznie łagodzenie swojej polityki. O tym, jak różni się walka Fed i EBC z inflacją, pisałem tutaj.

O ile w strefie euro inflacja grzecznie spada i jest już niemal w okolicach celu inflacyjnego 2%, o tyle w USA wskaźnik inflacji skacze raz wyżej, raz niżej. Na ostatniej konferencji po posiedzeniu EBC prezes Christine Lagarde wskazała na czerwiec jako dobry moment do rozpoczęcia cyklu łagodzenia polityki pieniężnej.

Zza Oceanu odzywają się natomiast jastrzębie głosy, wzmocnione ostatnim odczytem inflacji za marzec. Inflacja przyspieszyła, więc szef Fed Jerome Powell stał się mocno sceptyczny wobec szybkich obniżek stóp. Wiadomo już, że nie nastąpią one przed decyzjami EBC. Dla inwestorów jest to sygnał, że rentowność amerykańskich obligacji będzie jeszcze przez dłuższy czas wyższa niż analogicznych inwestycji w strefie euro, podobnie oprocentowanie depozytów w dolarze. Kierunek inwestycji jest więc oczywisty. To zwiększa szanse na parytet euro-dolar.

USA z ogromną przewagą nad strefą euro

Stany Zjednoczone są organizmem silniejszym gospodarczo i finansowo niż strefa euro, jednak tylko dwukrotnie w ciągu istnienia wspólnej waluty udało się osiągnąć parytet. Dlaczego nominalnie euro jest wciąż silniejsze? I czy może się to trwale zmienić? Czy obecne status quo jest wygodne dla obu wielkich organizmów świata zachodniego? Kurs tych dwóch wielkich walut to wynik globalnej gry sił rynkowych, w których musi zostać zachowana względna równowaga w opłacalności wymiany handlowej. Jakie są potencjały?

Strefa euro to ok. 15% światowego PKB. Stany Zjednoczone – ok. 25%. Ale to nie wszystko. Dla siły waluty ważna jest również skala systemu finansowego wygenerowanego przez gospodarkę i państwo. A tu skala USA jest nie do pobicia. Dług amerykański krążący po całym świecie i – co bardzo ważne – mający cechy najwyższej jakości to ponad 20 bln dolarów. Ta sama kategoria w strefie euro jest znacznie mniejsza.

Całe zadłużenie krajów strefy euro to ok. 10 bln euro. Ale tylko częściowo jest to dług o najwyższej jakości dla globalnych inwestorów. Dług jakościowo podobny do amerykańskiego to ok. 2 bln euro. Przepaść nie do pokonania. Do tego obecnie dochodzi Fundusz Odbudowy (w naszym kraju to Krajowy Plan Odbudowy), który wygeneruje wysokiej jakości dług UE, gwarantowany przez Komisję Europejską i EBC. Jednak to wciąż tylko dodatkowe 750 mld euro. W sumie – bardzo daleko od skali aktywów amerykańskich dostępnych dla inwestorów na całym świecie.

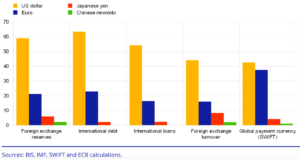

Dolar jest oczywiście niezastąpionym składnikiem rezerw walutowych wszystkich banków centralnych, aktywem pożądanym przez inwestorów instytucjonalnych i indywidualnych. Ok. 60% rezerw walutowych denominowanych jest w dolarach i tylko 20% w euro. Żadna inna waluta świata nie zbliża się do pozycji dolara jako waluty przechowującej wartość i zapewniającej bezpieczeństwo gromadzonych aktywów.

Te podstawowe długookresowe czynniki strukturalne powodują, że dolar w systemie gospodarczym i finansowym świata jest najważniejszy. Jak wygląda struktura międzynarodowego systemu walutowego, pokazuje infografika z opracowania EBC podsumowującego 20 lat istnienia euro. Podstawowy wniosek: euro pozostaje drugą najważniejszą walutą w międzynarodowym systemie walutowym, a świadczą o tym poszczególne kategorie finansowe. Najlepiej euro radzi sobie z dolarem w ostatniej kategorii, w której chodzi o udział w systemie rozliczeń płatniczych SWIFT.

Dokąd strukturalnie zmierza euro? Będzie parytet euro-dolar?

Euro było na poziomie parytetu z dolarem 22 lata temu i 2 lata temu. To pokazuje, że sam fakt wymiany jeden do jednego jest szczególnym wydarzeniem. O znaczeniu psychologicznym. I o pewnym znaczeniu gospodarczym.

Ciekawe opracowanie ośrodka analitycznego Bruegel „Euro-dollar parity: beyond symbolism” („Parytet euro-dolar: poza symboliką”) z lipca 2022 r., a więc z okresu, kiedy euro właśnie zrównało się z dolarem, pokazuje, że po ponad 20 latach funkcjonowania pozycja euro wciąż jest podawana w wątpliwość. Podtytuł artykułu to: „Brak pewności, że euro przetrwa, uniemożliwia mu odgrywanie większej roli międzynarodowej. Dopóki nie zostanie to rozwiązane, dolar nadal będzie hegemonem„.

Autorka opracowania Maria Demertzis uważa, że sam fakt wyrównania parytetu w połowie 2022 r. był wynikiem raczej umocnienia dolara, a nie osłabienia euro. A precyzyjniej – dojścia dolara do właściwej mu pozycji, odzwierciedlającej pozycję gospodarki i kraju.

Parytet „nie jest reprezentatywny dla wartości euro w stosunku do dolara. Raczej ma dużo więcej wspólnego z aprecjacją dolara niż spadkiem euro. Cykle polityki pieniężnej w Stanach Zjednoczonych i strefie euro nie są obecnie zsynchronizowane, a stopy procentowe w USA rosną znacznie szybciej niż w strefie euro, co powoduje wzrost wartości dolara„. Ta diagnoza sprzed dwóch lat pasuje również do sytuacji obecnej.

Ekonomistka zwróciła uwagę, że podczas gdy nominalny kurs waluty europejskiej osiągnął w 2022 r. nietypowo niski poziom, to efektywny kurs walutowy euro (będący miarą konkurencyjności, bo zależy od udziałów państw w handlu zagranicznym danego obszaru walutowego) nie osiągnął tak niskiego poziomu.

„Poziom konkurencyjności w strefie euro nie obniżył się w sposób wskazujący na pogorszenie strukturalne. Nie ma jednak gwarancji, że tak pozostanie. Będzie to w decydującym stopniu zależeć od tego, jak szybkie oddzielenie się Unii Europejskiej od rosyjskiej energii wpłynie na gospodarkę,”

Europejscy eksporterzy dostali wtedy szansę na zwiększenie sprzedaży i ewentualne zdobycie nowych rynków w związku ze słabszym euro. Jednak ówczesne wąskie gardła, które wystąpiły w globalnych łańcuchach wartości po pandemii, uniemożliwiły pełne wykorzystanie przez nich tej sytuacji. Zamiast korzyści było raczej rozczarowanie, że euro zrównało się z dolarem i straciło szansę na udowodnienie swojej siły jako waluta światowa obok dolara.

Im częściej euro byłoby wykorzystywane w handlu światowym, tym większa byłaby zdolność UE do dyktowania warunków. I to nie tylko ekonomicznych, ale również politycznych. Jednak euro nie dało rady nie tylko przejąć wielu rynków, np. surowców i paliw, ale nawet nie jest na tych rynkach specjalnie obecne. Czy Europa może wykorzystać politykę do promowania euro na całym świecie? Silna gospodarka samoistnie powinna doprowadzić do silnego euro.

Ale euro jest jednak walutą sztuczną, opartą na wielu gospodarkach o różnym potencjale. Promować euro jako walutę międzynarodową? Można, ale trzeba przekonać inwestorów, że cały obszar radzi sobie równie dobrze. A tak nie jest. Może łatwiejsze zadanie miało euro na samym początku swojej drogi, kiedy łączyło mocno zintegrowane organizmy zachodniej Europy. Trudniejsze zadania ma obecnie, kiedy do wspólnego obszaru walutowego należą gospodarki na bardzo różnych etapach rozwoju.

Jak połączyć Holandię, Litwę i Słowację w jednym obszarze walutowym? Albo – Grecję i Niemcy? Gdyby w perspektywie kilku lat Polska weszła do strefy euro, byłaby największą nową gospodarką posługującą się wspólną walutą po 2002 r. Wcześniejsze rozszerzenia nie miały aż tak dużego wpływu, bo gospodarki przystępujące do strefy euro w ciągu ponad 20 lat były dosyć małe.

Od początku było wiadomo, że problem pojawi się wraz z potencjalnym wstąpieniem do wspólnego obszaru walutowego trzech stosunkowo dużych środkowoeuropejskich gospodarek – polskiej, czeskiej i węgierskiej. Stąd dłuższy okres oczekiwania. Przy czym wciąż nie wiadomo, czy i kiedy nastąpi wejście tych krajów do strefy euro. Maria Demertzis podsumowuje:

„Przede wszystkim brak pewności, że euro będzie nadal istnieć bez względu na wszystko, uniemożliwia mu przyjęcie większej roli międzynarodowej. Dopóki ten problem nie zostanie rozwiązany, dolar pozostanie światowym hegemonem”.

Czy EBC będzie chciał przeciwdziałać słabnącemu kursowi euro?

Wraz ze wzrostem spekulacji na temat zbliżania się parytetu EUR/USD powraca stare pytanie, jak Europejski Bank Centralny powinien reagować na zmiany kursów walut? Nad tym problemem zastanawiają się ekonomiści ING Banku Carsten Brzeski i Francesco Pesole. W najnowszym raporcie na ten temat zatytułowanym „A falling euro is not the ECB’s biggest headache” („Spadające euro nie jest największym problemem EBC”), stawiają tezę, że EBC nie będzie przeszkadzać w dalszej deprecjacji swojej waluty.

Ten wniosek zgodny jest zresztą z wypowiedziami prezes Christine Lagarde, które usłyszałem na ostatniej konferencji prasowej. Na pytania o to, czy nie obawia się, że euro może powrócić do parytetu z dolarem i czy nie obawia się opóźnienia cyklu obniżek przez Fed, szefowa EBC odpowiedziała: „Nie skupiamy się na kursach wymiany” i „Nie jesteśmy zależni od Fed”.

Dlaczego EBC nie patrzy na kurs i nie obawia się Fed? Może dlatego, że ma jeszcze większe obawy niż nieznaczny wzrost inflacji z obecnego już bardzo niskiego poziomu? Ekonomiści ING przypominają, że prognozy inflacji EBC na drugą połowę 2025 i kolejne lata utrzymują się obecnie na poziomie 2% i poniżej. A faktyczna inflacja obecnie spadła szybciej, niż oczekiwano w EBC, niemal do celu inflacyjnego. Urzędników EBC zaczął bardziej niepokoić zbyt duży spadek inflacji, jeśli stopy procentowe nie zostaną obniżone.

W 2022 r. na dojście do parytetu walut wpływały dwa główne czynniki: różnice stóp procentowych i ceny energii. Ekonomiści ING przypominają, że różnica w dwuletnich kursach swapowych (zobowiązanie do wymiany walut) EUR/USD była wtedy większa na korzyść dolara w porównaniu z obecną, choć nie znacząco (ok. -175 pb w porównaniu z obecnymi -160 pb).

„Jeśli się spojrzy tylko na krótkoterminowe różnice stóp procentowych, kurs euro do dolara ma więcej miejsca na spadek z obecnych poziomów” – uważają ekonomiści ING. Pokazuje to poniższy wykres, gdzie niebieska linia (kurs swapowy) ma obecnie mniejszą wartość niż w 2022 r.:

Zdaniem ekonomistów ING obciążeniem dla euro nie jest już obecnie czynnik energetyczny, który odegrał dużą rolę w 2022 r. W 2022 r. rekordowo wysokie ceny energii i niepewność co do jej dostaw miały radykalne konsekwencje dla fundamentów gospodarczych wspólnej waluty, ponieważ załamanie warunków handlowych w strefie euro oznaczało również znacznie niższą średnioterminową realną wartość euro. Pomimo obecnych zawirowań geopolitycznych ceny energii są – przynajmniej na razie – bardzo niskie w porównaniu ze szczytami z 2022 r.

Z jednej więc strony siła europejskiej gospodarki jest dziś większa niż w 2022 r. (co zmniejsza prawdopodobieństwo dojścia walut do sytuacji, w której mielibyśmy parytet euro-dolar). Ale z drugiej strony – zdaniem ING – zwiększenie się różnicy w poziomach stóp procentowych między strefą euro a Ameryką będzie wystarczającym argumentem dla inwestorów, by zaakceptowali osiągnięcie parytetu.

Gdyby Fed zrezygnował z łagodzenia polityki pieniężnej w tym roku, a jednocześnie gdyby obniżki stóp procentowych EBC wyniosły 75 lub nawet 100 pkt bazowych, wtedy kurs dolara zbliżyłby się do kursu euro. Jednak – zdaniem ekonomistów ING – nie jest zbyt prawdopodobny scenariusz. Dlaczego? Bo Fed zapewne jednak obniży stopy o 75 pkt bazowych w 2024 r. Ale jest jeszcze ryzyko geopolityczne związane z Bliskim Wschodem i Ukrainą. Ono może spowodować dalsze osłabienie euro i dojście w pobliże parytetu.

Euro wraca do swoich początków? Złoty też będzie słabszy?

Słabe euro nie jest dziś największym zmartwieniem EBC. Co więc nim jest? Ewentualny gwałtowny wzrost cen ropy naftowej i potencjalna dalsza eskalacja konfliktów na Bliskim Wschodzie, a być może również na terenach Ukrainy. Ceny ropy naftowej wynoszące obecnie 90 dolarów za baryłkę Brent są już o ponad 10% wyższe od poziomów przyjętych w marcowych projekcjach EBC, co może podnieść prognozy inflacji o kolejne 0,1–0,2 pkt proc. w latach 2024 i 2025.

Parytet euro i dolara, a także ceny ropy na poziomie 100 dolarów za baryłkę Brent mogą zmienić stosunkowo łagodne perspektywy inflacji w znacznie bardziej alarmujące, w których inflacja osiągnie cel EBC dopiero na samym końcu horyzontu prognozy. A to nie będzie scenariusz optymistyczny! I wpłynie na dodatkowe osłabienie waluty europejskiej.

Euro wraca właśnie do swoich początków, czy tu już pozostanie? A może będzie jeszcze słabsze? I ustali się parytet euro-dolar? W takim przypadku oczywiście będziemy musieli się też pogodzić z trwale słabszym złotym. Euro raczej nie po 4 zł, tylko po 4,5 zł?

To byłaby zła wiadomość dla tych, którzy wybierają się na wakacje za granicę, droższe byłyby też sprowadzane z Zachodu rzeczy (np. ciuchy, samochody), wyższa byłaby inflacja. Mniej atrakcyjne byłyby polskie akcje i obligacje. Ale o scenariuszach dla naszych portfeli napiszemy, gdy zauważymy, że prawdopodobieństwo parytetu się zwiększa. Stay tuned.

——————-

MACIEJ SAMCIK POLECA DO INWESTOWANIA:

>>> Prosto i tanio inwestuję oszczędności na emeryturę w funduszach TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze przez internet, kliknij ten link. Albo obejrzyj ten webinar, w którym – razem z Pawłem Mizerskim z UNIQA TFI – układamy strategie emerytalne.

>>> Sztabki złota kupuję wygodnie „po kawałku” na GOLDSAVER.PL. W tym sklepie internetowym (należącym do renomowanego sprzedawcy złota, firmy Goldenmark) każdy może kupić sztabkę złota we własnym tempie i bez zobowiązań. Kliknij ten link, załóż konto, a otrzymasz bonus w wysokości 100 zł. Możesz także wpisać kod „SoF” w formularzu rejestracji. Subiektywna recenzja tego rozwiązania jest tutaj.

>>> Portfel globalnych inwestycji – złożony z akcji, walut i surowców – buduję razem z XTB, by mieć wszystko w jednym miejscu. Podobnie jak wielu innych inwestorów – używam i polecam aplikację do inwestowania XTB, gdzie nie płacisz prowizji za inwestowanie w ETF-y z całego świata (aż do wartości 100 000 euro obrotu miesięcznie), a masz możliwość budowania portfela z różnych aktywów. Gdybyś chciał korzystać z kontraktów CFD, czyli zawierających dźwignię finansową, to pamiętaj, że ryzykujesz całością kapitału i że większość inwestorów indywidualnych osiąga na takich inwestycjach straty. Przemyśl to dobrze.

XTB wprowadził na rynek nowy sposób inwestowania – Plany Inwestycyjne. Pozwalają bezpiecznie i bezpłatnie inwestować w portfele ETF-ów od największych światowych dostawców. Więcej na ich temat przeczytasz tutaj.

>>> Część oszczędności lokuję za granicą za pomocą platformy RAISIN, która łączy polskich oszczędzających z instytucjami finansowymi z innych krajów. Platforma pozwala klientom na deponowanie pieniędzy bez konieczności ponownego potwierdzania tożsamości czy też uzyskiwania dostępu do każdego z zagranicznych banków. HoistSpar – instytucja, która jako pierwsza dołączyła do polskiej platformy Raisin – oferuje bezpieczne konta depozytowe w Szwecji, Niemczech, Polsce i Wielkiej Brytanii. Załóż bezpłatne konto w Raisin tutaj, a potem złóż zlecenie utworzenia lokaty, przelej pieniądze i przetestuj nową platformę do europejskiego oszczędzania dostępną w Polsce.

>>> Wszystkie wysokokwotowe transakcje przeprowadzam u WARSZAWSKIEGO NOTARIUSZA. Ty też pamiętaj o notariuszu – gwarantuje on nie tylko bezpieczeństwo przy zakupie lub sprzedaży nieruchomości, czy rozwikłaniu spraw spadkowych. Notariusz obok doradcy podatkowego, księgowego i prawnika jest gwarantem bezpiecznego prowadzenia biznesu i majątkowych spraw rodzinnych. Jeśli jeszcze nie masz swojego notariusza, możesz go wyszukać na stronie internetowej Partnera „Subiektywnie o Finansach” – Izby Notarialnej w Warszawie. Zobacz webinar „Wieczór z notariuszem”:

WAŻNY DISCLAIMER: Pamiętaj, to nie są porady inwestycyjne, ani tym bardziej rekomendacje. Jestem tylko blogerem i dziennikarzem, nie mam licencji doradcy inwestycyjnego i nie mogę wydawać rekomendacji. Dzielę się po prostu swoim doświadczeniem i tylko tak to traktujcie. Twoje pieniądze to Twoje decyzje, a ja – o czym się już wielokrotnie przekonałem – nie jestem nieomylny, mimo ponad 20-letniego doświadczenia w inwestowaniu własnych pieniędzy. Weź to, proszę, pod uwagę, czytając ten i inne teksty o inwestowaniu.

Źródło zdjęcia: Maciej Bednarek