Inwestować aktywnie czy pasywnie? Buffett, Dalio, Templeton, Lynch – wielu zna tych słynnych inwestorów. Któż nie chciałby mieć takiego wyczucia rynku akcji. Inwestowanie to ciężka praca, na którą składa się mnóstwo czynników, także natury psychologicznej, o czym zdają się zapominać niektórzy uważający, że znajomość najbardziej wyrafinowanych technik i strategii prowadzi do sukcesu. Rozczaruję ich, moim zdaniem największym sprzymierzeńcem jest czas i dyscyplina

Naturalną cechą większości klas aktywów jest to, że ich ceny podlegają niemal nieustannym zmianom. Mowa oczywiście o płynnych instrumentach typu akcje, obligacje, waluty, towary, kryptowaluty. Wiele z nich jest notowanych na rynkach, do których dostęp ma każdy inwestor. Z tego katalogu wymykają się z pewnością aktywa alternatywne – dzieła sztuki, kolekcje win, kolekcje innych dóbr czy nieruchomości. W ich przypadku płynność obrotu jest ograniczona, a ceny nie podlegają zbyt częstym zmianom.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Marzeniem sennym prawdopodobnie wielu inwestorów – zwłaszcza tych, którzy są na dorobku i nie zależy im głównie na zachowaniu wartości kapitału i jego siły nabywczej – jest kupowanie jak najtaniej i sprzedawanie jak najdrożej. Nie jest to niemożliwe, czasami się zdarza. Jednak jeżeli ktoś twierdzi, że jest to w stanie czynić regularnie, to jest jak w opowieści wujka Staszka o trzeciej w nocy na weselu u kuzyna. Niewiele z tego pożytku, a bezrefleksyjne przyjęcie wynurzeń wujka Staszka może sprowadzić na nas nieszczęście.

Szansa, że będziemy regularnie dokonywać najlepszych wyborów zmierza w kierunku rezultatu gry w Lotto – komuś może to się udać, ale olbrzymia większość „graczy” stoi na straconej pozycji jeszcze przed rozpoczęciem inwestycji.

Inwestować aktywnie czy pasywnie? Liczy się czas, a nie wyczucie czasu

Istnieje wiele argumentów za tym, że ważniejszy jest „time, not timing”, a zatem tłumacząc to na polski, liczy się czas utrzymywania akcji, a nie wyczucie czasu, gdy kupuje się lub sprzedaje akcje.

„Niektórzy mogą starać się wyczuć odpowiedni czas na rynku […]. Jednak aby skutecznie zarządzać pozycją inwestycyjną, należy podjąć dwie decyzje: kiedy wyjść i kiedy wrócić. Podjęcie jednej decyzji jest trudne, dwóch jest prawie niemożliwe”

– napisał kiedyś Scott Thoma, strateg inwestycyjny amerykańskiej firmy inwestycyjnej Edward Jones. Rynki akcji w krótkim terminie poruszają się często w różnych kierunkach – okresy wzrostów przeplatają okresy spadków. Bez względu na stosowane techniki doboru papierów do portfela i doświadczenie rynkowe – na skuteczność każdego inwestora wpływa jego psychika z całą paletą błędów poznawczych.

Wiele rzeczywiście dzieje się w głowie. Bez chwili wahania podpisałbym się pod stwierdzeniem, że właściwe stosowanie analizy fundamentalnej, portfelowej czy technicznej ma mniejsze znaczenie od tego, jak radzimy sobie z emocjami na rynku, na co niekiedy wpływu nie mamy, gdyż w pewien zestaw cech osobowości wyposażyła nas matka natura.

Przykładowo: osoby spod znaku ciemnej triady, czyli takie, u których wybijają się makiawelizm, narcyzm i psychopatia, o wiele chętniej uczestniczą w grach o ujemnej wartości oczekiwanej, a zatem takich, gdzie nie ma możliwości wygranej w dłuższym terminie. Z opracowaniem na ten temat zapoznasz się tutaj.

Z badań amerykańskich wynika, że średnioroczny zwrot ze zrównoważonego portfela (składającego się w 65% z akcji i 35% z instrumentów dłużnych) w ciągu ostatnich 20 lat wyniósł 5,7%. Czy łatwo byłoby przebić ten wynik? Firma analityczna Dalbar od 1994 r. bada, jak prezentuje się trafność „odgadywania” przyszłego kierunku trendu na rynku akcji przez amerykańskich inwestorów. W ciągu ostatnich 20 lat w 11 przypadkach inwestorzy trafnie obstawiali trend, który dominował w przyszłości. A zatem wynik był zbliżony do efektu rzutu monetą.

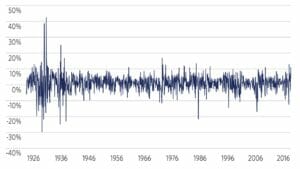

To rezultaty dla zbiorowości, dlatego nie sposób stwierdzić, jak przysłowiowy pan Smith sprawił się w tak długim czasie. Można powątpiewać, że ta sama osoba przez 20 lat byłaby w stanie trafnie przewidywać, co się będzie dziać w segmencie akcji. Zresztą wystarczy popatrzeć na miesięczne zmiany najbardziej rozpoznawalnego na świecie indeksu akcji – S&P 500. Naprawdę sądzisz drogi czytelniku „Subiektywnie o Finansach”, że byłbyś w stanie przewidzieć wszystkie górki i dołki tego benchmarku?

Źródło: S&P (dane za lata 1926-2020)

Mało kto bije benchmark na dłuższą metę

Dowodem na to, że inwestowanie to nie lada wyzwanie, są rezultaty funduszy aktywnie zarządzanych w dłuższym interwale czasowym. Od lat Standard and Poor’s publikuje SPIVA Institutional Scorecard, w którym ujawnia, ile instytucji „pokonało” benchmark, czyli punkt odniesienia wyznaczany zwykle za pomocą jakiegoś popularnego indeksu danej klasy aktywów. Z ostatnią analizą zapoznasz się tutaj.

Z danych zebranych przez tę firmę analityczną wynika, że 84,5% globalnych funduszy aktywnie zarządzanych w okresie trzech lat z rzędu notuje wyniki gorsze niż benchmark (w tym przypadku jest nim indeks S&P Global 1200). Odsetek nieco rośnie, jeżeli weźmie się pod uwagę 10-letni szereg czasowy – do 90,5%. Można mieć jeden rok, dwa lata dobre, ale im dłuższy szereg czasowy, tym bliżej do tych współczynników. Dobra passa nie trwa wiecznie.

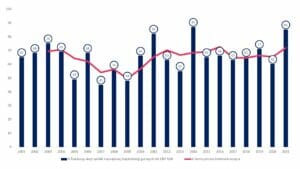

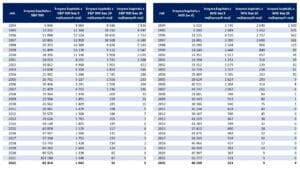

Te statystyki wyglądają zresztą podobnie, gdy uwzględni się inny benchmark. Przykładem mogą być na przykład fundusze amerykańskie, które zajmują się inwestowaniem w akcje spółek o największej kapitalizacji rynkowej. Na poniższej infografice widać, że zwykle większość instytucji nie jest w stanie uzyskiwać wyników lepszych niż indeks odniesienia, czyli w naszym przypadku S&P 500 – w 2021 r. odsetek takich firm inwestycyjnych wyniósł 85%.

Źródło: opracowanie własne na podstawie SPIVA

To dane o profesjonalistach, które po części tłumaczą, dlaczego na salony inwestycyjne przebojem wdarły się w ostatnich latach instytucje pasywnego lokowania kapitału, utożsamiane najczęściej z ETF-ami. A jak to wygląda, jeżeli chodzi o inwestorów detalicznych? Podobnie blado. Statystyk dla rynku polskiego brak, stąd niezbędne jest bazowanie na tych, które charakteryzują efekty inwestycji Amerykanów. Typowy Smith ma problemy z uzyskiwaniem wyższych stóp zwrotu w porównaniu z indeksem S&P 500. Widać to wyraźnie w ostatnich latach.

W okresie 2011-2021, według danych Dalbar, przeciętny amerykański inwestor detaliczny jedynie trzykrotnie osiągał lepsze rezultaty niż benchmark. Co więcej, ta trzykrotna przewaga była bardzo nieprzekonująca – w każdym przypadku oscylowała ona w granicach 0,2-0,3 pp, a zatem na dobrą sprawę była pomijalna. O wiele gorzej sprawy się przedstawiały dla lat, gdy inwestorzy uzyskiwali wyniki gorsze niż S&P 500. Tutaj rozbieżność pomiędzy stopami zwrotu bywała czasami znacząca – w skrajnych przypadkach wynosiła nawet ok. 7 pp.

Źródło: opracowanie własne na podstawie danych Dalbar

„Wiele” jest funkcją czasu

W inwestowaniu „wiele” jest funkcją czasu. Szczególną wagę do tego aspektu przywiązuje ikona globalnego rynku kapitałowego – Warren Buffett. „Wyrocznia z Omaha” ukuła nawet kilka powiedzeń na ten temat. Bodaj do najbardziej znanych bon motów Buffetta w tej mierze należą:

– „Naszym ulubionym okresem utrzymywania pozycji jest wieczność” (ang. Our favorite holding period is forever),

– „Jeśli nie chcesz posiadać akcji przez 10 lat, nie myśl nawet o posiadaniu jej przez 10 minut” (ang. If you aren’t willing to own a stock for 10 years, don’t even think about owning it for 10 minutes),

– „Ktoś siedzi dziś w cieniu, bo dawno temu zasadził drzewo” (ang. Someone’s sitting in the shade today because someone planted a tree a long time ago),

– „Bez względu na to, jak wielki masz talent czy jak bardzo się starasz, niektóre rzeczy po prostu wymagają czasu. Nie można spłodzić dziecka w jeden miesiąc, czyniąc ciężarnymi 9 kobiet” (ang. No matter how great the talent or efforts, some things just take time. You can’t produce a baby in one month by getting nine women pregnant).

Sprzymierzeńcem inwestorów jest okres, w ciągu którego utrzymuje się pozycję. „Zdrowe” rynki w długim terminie zwyżkują. Polski rynek akcji mierzony indeksem WIG ma dość krótką historię funkcjonowania, stąd nie wydaje się zbytnio miarodajny statystycznie. Niemniej dla porządku warto wskazać, że na 32 lata istnienia warszawskiego parkietu w 11 przypadkach rok kończył się stratą (ok. 34%).

Przez resztę czasu inwestorzy byli nad kreską. Nie jest to wynik znacząco odbiegający od tego, który można zaobserwować w USA. S&P 500 w latach 1950-2022 (73 lata) w 20 przypadkach zamykał rok pod kreską (ok. 27%). Przez większość tego istotnego statystycznie szeregu czasowego inwestorzy mogli zainkasować zyski.

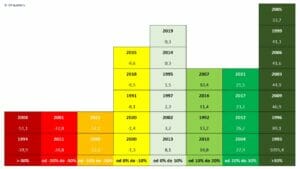

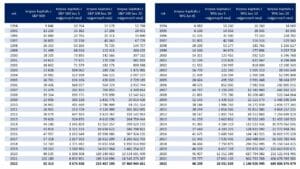

O tym, że rynki akcji rosną w długim terminie, przekonują te dwie piramidy z rocznymi nominalnymi stopami zwrotu z polskiego indeksu rynku szerokiego – WIG, i amerykańskiego indeksu S&P 500.

Źródło: IRR Quarterly

Źródło: IRR Quarterly

O tym, że czas działa na naszą korzyść, przekonują obliczenia analityków brytyjskiego Schroders. Zostały one przeprowadzone dla rynku amerykańskiego dla bardzo długiego szeregu czasowego – prawie 100 lat, a do tego stopy zwrotu zostały skorygowane o inflację, a zatem uwzględniają utratę siły nabywczej pieniądza w czasie.

Pod lupę trafiły spółki o największej wartości rynkowej, których akcje były notowane w obrocie giełdowym w okresie styczeń 1926-styczeń 2022. Eksperci banku inwestycyjnego oszacowali, jakie jest prawdopodobieństwo poniesienia straty z inwestycji. Co się okazało ?

Średnio w ciągu miesiąca od zbudowania pozycji w akcjach istniała 40% szansa realnej straty. Im bardziej czas trzymania instrumentów finansowych wydłużał się, tym bardziej malało prawdopodobieństwo „wtopy”. Po roku wynosiło ono 29%, po trzech latach 24%, po pięciu 23%, po dziesięciu 14%. Pewność, że nie znajdziemy się pod kreską (prawdopodobieństwo zerowe) dawał dopiero 20-letni okres posiadania akcji.

Inwestować aktywnie? Plaga niecierpliwości wzmaga się

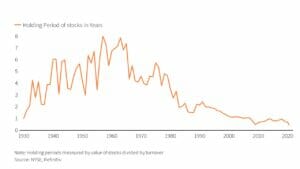

A to stanowi z pewnością nie lada wyzwanie dla wielu inwestorów, gdyż od lat rozprzestrzenia się zaraza shorttermizmu. To pochodzące z angielskiego (od short-term, czyli krótkoterminowy) pojęcie oznacza, że czas utrzymywania pozycji przez inwestorów uległ poważnemu skróceniu. Z danych NYSE wynika, że jeszcze w latach 70. poprzedniego stulecia akcje były średnio utrzymywane w portfelach przez 5 lat. W 2022 r. było to już 5,5 miesiąca, zgodnie z danymi SmartAsset.

Źródło: NYSE, Refinitiv

Częste zmiany składu portfela to nie jest wyłącznie przypadłość inwestorów detalicznych. Zjawisko dotyczy też inwestorów instytucjonalnych. Thomson Reuters Lipper, jedna z większych światowych firm analitycznych, podała, że na koniec czerwca 2022 r. wskaźnik rotacji wyniósł 92% (rok wcześniej było to 85%). To oznacza, że w skali roku niemal cały portfel jest zmieniany – jedne akcje wypadają, a na ich miejsce wskakują inne, z czego z pewnością cieszą się brokerzy inkasujący prowizje za obsługę transakcji.

Wszystkie wyliczenia w tej analizie są brutto, co oznacza, że nie uwzględniają m.in. kosztów transakcyjnych. A te potrafią „pożreć” sporą część zysków. Jeżeli inwestor trzyma akcje przeciętnie przez 5,5 miesiąca, to w ciągu roku musi dokonać czterech transakcji – dwukrotnie kupna i sprzedaży papierów. To z kolei wiąże się z koniecznością uiszczenia prowizji. W warunkach typowego „porządnego” brokera w USA jest to zwykle jeden cent od akcji, lecz nie mniej niż 5 dolarów, za operację w jedną stronę.

W naszych realiach dla inwestorów detalicznych zainteresowanych polskimi akcjami to najczęściej będzie ok. 0,38-0,39% wartości transakcji, lecz nie mniej niż 5 zł (średnia dla biur maklerskich PKO BP, Santander Bank Polska, mBank i BOŚ). A zatem, gdyby statystyki amerykańskie uznać za miarodajne dla giełdy polskiej, to koszty transakcyjne czterech transakcji w obie strony obniżą potencjalny zysk o ok. 1,6%. To niemało.

Skumulowany roczny wskaźnik wzrostu (ang. compound annual growth rate, w skrócie CAGR) dla WIG w ujęciu nominalnym w latach 1992-2022 wyniósł 14,3%. Tak wysoka stopa zwrotu może być nieco myląca, gdyż wpływ na nią ma gigantyczny wzrost indeksu w 1993 r. Z łezką w oku niektórzy starsi stażem rynkowym inwestorzy wspominają ten czas, gdy WIG poszedł wtedy w górę o… 1095%. To se na vrati, cytując klasyka. W pozostałych latach funkcjonowania warszawskiego parkietu indeks najmocniej zwyżkował o 89% (w 1996 r.), a dwucyfrowe stopy zwrotu wystąpiły jedenastokrotnie.

Zupełnie inaczej wygląda CAGR z wyłączeniem tej bezprecedensowej zwyżki z 1993 r. Wskaźnik dla lat 1994-2022 dla WIG wynosi 5,4% (w złotym). I to jest raczej przeciętna, na którą może średniorocznie polski inwestor. Dla porządku warto dodać, że CAGR w dolarze dla amerykańskiego S&P 500 w tym interwale czasowym to już 7,5%, a dla MSCI ACWI (rynki rozwinięte i wschodzące) to 7,3%.

Bajka o pięciu smerfach

A teraz będzie nieco bajkowo. W pewnej wiosce w dalekiej krainie za oceanem żyło sobie pięć smerfów. Za swoją pracę dostawały pieniądze i dziwnym trafem po opłacie bieżących wydatków każdemu zostawało 2000 dol. na inwestycje rocznie. Lecz każdy stosował odmienną strategię lokowania kapitału w latach 2001-2020. Większość z nich inwestowała pieniądze w ETF-y na indeks akcji S&P 500, z jednym wyjątkiem.

Piotruś Doskonały miał świetne wyczucie rynku. Swoje dwa tysiące przez 20 lat inwestował w rynek amerykański, gdy ten zaliczał swoje coroczne minimum. Być może pobierał nauki u wujka Staszka, stąd tak precyzyjnie „wstrzelał się” w akcje. Jego przeciwieństwem był Jaś Pechowiec – ten był beznadziejny w swoich wyborach. Za każdym razem lokował kapitał, gdy rynek akcji zaliczał co roku szczyt.

Kolejnym ze smerfów był Grześ Gorąca Głowa. Jego ksywka brała się stąd, że nie kombinował, nie czekał, kiedy będzie najtaniej – gdy tylko co roku uwalniały mu się 2000 dol., od razu na pierwszej sesji kupował za nie akcje. Jego przeciwieństwem był Krzyś Miesięcznik. Ten smerf stawiał na regularność. Dzielił swoje pieniądze na 12 równych rat i na początku każdego miesiąca inwestował cząstkę swojego kapitału w akcje. Musiał być w tej bajce oczywiście i smerf, którego nazywali Adaś Maruda. Unikał akcji za wszelką cenę. Swoje pieniądze lokował wyłącznie w krótkoterminowe bony skarbowe (T-bills).

Wszystkie smerfy dostały do dyspozycji przez 20 lat środki w wysokości 40 000 dol. i każdy z nich nie wycofywał zainwestowanych pieniędzy, tylko co roku „dosypywał” 2000 dol. Jakie były efekty inwestycji ? Intuicja sugeruje, że najwięcej „wykręcił” Piotruś Doskonały. Tak było w istocie – po 20 latach uzbierał 151 391 dol. A dalej ? Okazuje się, że nie było znaczącej przepaści w rezultatach. Grześ Gorąca Głowa uskładał 135 471 dol. Krzyś Miesięcznik uzbierał 134 856 dol.

Nawet Jaś Pechowiec nie miał powodów do większych zmartwień – na jego koncie wyświetlała się kwota 121 171 dol. Największym przegranym był Adaś Maruda – u niego po 20 latach pojawiło się 44 438 dol. To „bajkowo” zmodyfikowane przeze mnie wyliczenia autorstwa analityków Charles Schwab, z którymi zapoznasz się tutaj.

Ktoś mógłby powiedzieć, że to tylko jeden 20-letni okres. Z wyliczeń ekonomistów Charles Schwab wychodzi jednak, że opisana prawidłowość co do kolejności wyników poszczególnych smerfów utrzymywała się w ciągu 66 z 76 dwudziestoletnich okresów z lat 1926-2020 (np. 1926-1945, 1927-1946, itd.). Ich zdaniem strategia Grzesia Gorącej Głowy nie zawodziła istotnie nawet w pozostałych dziesięciu dwudziestoletnich okresach, gdy opisana prawidłowość wyników wszystkich smerfów nie została zachowana. Grześ plasował się wówczas czterokrotnie na swojej „normalnej” drugiej pozycji, pięciokrotnie na trzecim miejscu i tylko raz na czwartym.

Nie każdy będzie wujkiem Staszkiem

Nie każdy będzie przywołanym na początku analizy wujkiem Staszkiem, który potrafi idealnie „wstrzelić się” w rynek, czyli kupować jak najtaniej i sprzedawać akcje jak najdrożej. Choć oczywiście, gdyby miał taką unikalną zdolność, to tylko pogratulować. Na potrzeby tej analizy przeprowadziłem symulację dla indeksów S&P 500 i WIG za lata 1994-2022. W przypadku polskiego rynku był to niemal cały okres jego funkcjonowania, gdyż nasza Prince Street otworzyła swoje podwoje 16 kwietnia 1991 r.

Założyłem, że kapitał początkowy inwestora wynosi 10 000 zł, a inwestor przez przeanalizowane blisko 30 lat ani razu nie wyciąga zgromadzonego kapitału. W wyliczeniach zostały pominięte podatki od zysków oraz koszty transakcyjne, a także nie został uwzględniony wpływ inflacji na siłę nabywczą pieniądza.

Porównałem sytuację inwestora, który trzymał akcje tworzące indeksy przez cały rok, z sytuacją tego, który systematycznie zarządzał portfelem, dokonując w nim regularnie roszad. Te roszady były kilkuwariantowe. Przyjrzałem się, co by było, gdyby ktoś nie miał akcji:

– w ciągu 5, 10 lub 20 najlepszych sesji giełdowych w każdym analizowanym roku, i

– w ciągu 5, 10 lub 20 najgorszych sesji giełdowych w każdym analizowanym roku.

Naturalnie intuicja podpowiada, że pominięcie najlepszych sesji giełdowych prowadzi do nieuchronnej katastrofy. S&P 500 z 10 000 zł w latach 1994-2022 pozwolił na akumulację ponad 82 000 zł. Nieszczęśnicy, którzy przegapili najlepsze sesje w roku, pozostali na lodzie. Temu, kto nie załapał się na 5 najlepszych sesji, pozostało ok. 10% kapitału. Pechowiec, który stracił 20 najlepszych dni na rynku akcji w USA, wyzerował się.

Jeszcze bezwzględniej rynek obszedł się z inwestorami w przypadku WIG. Początkowe 10 000 zł urosło do przeszło 46 000 zł, ale co z tymi, którzy przegapili najlepsze sesje? Ten, kto zaprzepaścił 5 „tłustych” dni na giełdzie akcji, miał na koniec 2022 r. na swoim rachunku maklerskim kwotę ledwie nieco ponad 200 zł. Inwestor, który przegapił 20 najlepszych sesji WIG, zbankrutował w 2011 r.

Źródło: opracowanie własne na podstawie Standard and Poor’s i GPW w Warszawie

No ale żeby nie było tak ponuro. Zdarzyć się może, że ktoś jest na tyle wytrawnym inwestorem i potrafi przewidzieć przyszłość. Gdyby za każdym razem właściwie typował, co się zdarzy na giełdzie, to w każdym przypadku byłby co najmniej milionerem, a w skrajnych wariantach (nie dotknęłoby go 20 najgorszych sesji co roku) pławił się w splendorze multimiliardera.

I wtedy wujek Staszek, gdyby poza swoimi wybitnymi umiejętnościami inwestycyjnymi, był jeszcze mistrzem ciętej riposty, to z pewnością zakrzyknąłby: „Jak ty mnie zaimponowałeś w tej chwili”. Domyślam się, która historia urzekła czytelników „Subiektywnie o Finansach”, tylko niech każdy zada sobie pytanie, które wyniki uzyskane w symulacjach łatwiej osiągnąć.

Źródło: opracowanie własne na podstawie Standard and Poor’s i GPW w Warszawie

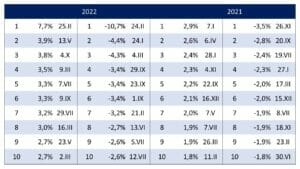

Z pewnością nie brakuje inwestorów, którzy będą się upierać, że charakteryzuje ich optymalny timing, a tym samym posiedli tajemną wiedzą wujka Staszka. No to zobaczmy, jak wyglądało 10 najlepszych i 10 najgorszych sesji na GPW w Warszawie w rozkładzie czasowym (dzień i miesiąc) tylko w latach 2021-2022. Rozrzut jest niesamowity. Najlepsze i najgorsze sesje zdarzały się niemal w każdym miesiącu – wyjątkiem dla tego okresu okazał się jedynie sierpień, gdy indeks WIG był nad wyraz spokojny.

Kłopotliwe dla wierzących w swoje czucie, jak zachowa się rynek, było to, że często sesje „chude” sąsiadowały blisko z sesjami „tłustymi”. W skrajnych przypadkach bywało nawet tak, że najgorsze dni następowały tuż przed lub tuż po najlepszych. Przykład: 24 lutego 2022 r. WIG zniżkuje o 10,7%, a dzień później zwyżkuje o 7,7%. Jeżeli ktoś uważa, że byłby w stanie wyczuć nagłe reakcje indeksu, a do tego jest zdolny czynić to za każdym razem, to być może powinien rozważyć zmianę zawodu.

Źródło: opracowanie własne na podstawie danych GPW w Warszawie

Inwestować aktywnie czy pasywnie? Zdaniem eksperta…

Komentuje Paweł Dunalewicz, CFA, doradca inwestycyjny i dyrektor inwestycyjny (CIO) w Niezależnym Domu Maklerskim

Komentuje Paweł Dunalewicz, CFA, doradca inwestycyjny i dyrektor inwestycyjny (CIO) w Niezależnym Domu Maklerskim

„Na wstępie chciałbym zaznaczyć, że profesjonalnie zajmuję się inwestowaniem głównie na rynkach akcji w oparciu o analizę fundamentalną w konwencji absolutnej stopy zwrotu, więc przedstawiona poniżej opinia jest „obciążona” moim podejściem do inwestowania na rynkach finansowych.

Jestem zdania, że – co do zasady – nie da się przewidzieć kierunku ruchu indeksów cen akcji, kursów walutowych, notowań surowców czy ogólniej cen notowanych instrumentów finansowych. Przekonanie, że właśnie nam się uda i że będziemy w stanie pokonać innych inwestorów, jest jednym z podstawowych i szeroko opisywanych „obciążeń” opisywanych w literaturze o finansach behawioralnych. Chciałbym przedstawić kilka przemyśleń i rad dla czytelników „Subiektywnie o Finansach”, które wynikają z mojego doświadczenia i stylu inwestycyjnego.

Po pierwsze jestem przekonany, że wiele osób, czytając powyższe słowa, będzie uważało, iż ich to nie dotyczy i że są w stanie regularnie pokonywać rynek. Im wcześniej sobie uświadomią, że nie jest to możliwe, tym szybciej zaczną osiągać sukcesy w inwestowaniu.

Po drugie uważam, że spekulacja, zwłaszcza krótkoterminowa wcześniej czy później doprowadzi do, w najlepszym przypadku, nieefektywnych inwestycji, a w najgorszym utraty kapitału. Poparciem mojej tezy są dane statystyczne publikowane przez brokerów, które świadczą, że większość spekulantów traci pieniądze. Jeśli chcemy inwestować aktywnie, to znacznie lepsza od spekulacji jest próba wpisania naszych inwestycji w cykle ekonomiczne czy monetarne.

Przy ekspansywnej polityce pieniężnej rynki akcyjne z reguły rosną, a przy restrykcyjnej z reguły spadają. Ekspansywna polityka pieniężna zwiększa ilość pieniędzy w gospodarce, stymulując jednocześnie aktywność ekonomiczną, więc zazwyczaj koreluje z dobrymi wynikami przedsiębiorstw i dobrą koniunkturą na rynkach finansowych.

Jako inwestor fundamentalny uważam, że inwestowanie to kupowanie przyszłych przepływów finansowych po atrakcyjnej cenie. Inwestuję zatem w spółki (konkretny biznes), które mają niską cenę w stosunku do generowanych przepływów finansowych, a nie rynki czy indeksy. Jeśli ktoś ma czas na analizowanie konkretnych inwestycji, to zdecydowanie polecam takie podejście.

Jeśli potencjalny inwestor ma mniej czasu na analizę konkretnych papierów wartościowych, to polecam stosowanie wskaźników fundamentalnych do całych rynków i alokację kapitału na rynkach, które mają niskie wskaźniki wyceny (z punktu widzenia historii czy w porównaniu z innymi rynkami).

Jednym z efektywniejszych narzędzi analizy fundamentalnej jest próba antycypowania mega trendów ekonomicznych czy społecznych, które mogą wpływać na rozwój pewnych gałęzi gospodarki przez dziesięciolecia. Przykładem może być zwiększenie zapotrzebowanie na usługi w obszarze ochrony zdrowia, usług cyfrowych czy dostarczania zielonej energii. Jeśli dobrze wyłapiemy taki trend, to możemy „płynąć” na naszych inwestycjach przez wiele lat, nie narażając się na nieskuteczną krótkoterminową spekulację i ciągłe poszukiwanie nowych tematów inwestycyjnych.

Podsumowując, uważam, że spekulacja na rynkach jest skazana na niepowodzenie, a metody wyznaczania kierunku ruchów rynków nie mają podstaw merytorycznych. Za najbardziej skuteczną metodę analizy uważam analizę fundamentalną, która jest wpisana w kontekst cyklu monetarnego czy mega trendy. W teorii jest to proste, ale jest to podejście długoterminowe, które wymaga cierpliwości, czasu, a zdecydowana większość inwestorów nie jest w stanie go zaaplikować”.

————

MACIEJ SAMCIK POLECA PORZĄDNE OFERTY:

MACIEJ SAMCIK POLECA PORZĄDNE OFERTY:

>>> Prosto i tanio inwestuj w porządnych funduszach inwestycyjnych TFI UNIQA. W ramach programu „Tanie oszczędzanie” można kupić fundusze inwestujące na całym świecie bez opłat dystrybucyjnych. Opłata za zarządzanie wynosi – dla niektórych funduszy w ramach „Taniego oszczędzania” – 0,5% w skali roku. Żeby założyć konto „Tanie oszczędzanie” i zacząć inwestować pieniądze przez internet – kliknij w ten link oraz wpisz kod promocyjny MSAMCIK2023. W TFI UNIQA konto IKZE ma Maciek Samcik.

>>> Waluty obce kupuj po dobrych kursach na Cinkciarz.pl. „Subiektywnie o Finansach” poleca fintech Cinkciarz.pl, oferujący m.in. usługę portfela walutowego. Na Cinkciarz.pl kupisz dolary i euro – i kilkadziesiąt innych walut – po bardzo dobrych kursach, w ofercie są też karty walutowe. Dostępna jest fizyczna i wirtualna wielowalutowa karta płatnicza z możliwością legalnego udostępnienia jej na określony czas innej osobie. Zarejestruj się tutaj i przetestuj portfel walutowy Cinkciarz.pl, łatwiej już nie będzie.

>>> Po kredyt na uszczelnienie okien i ocieplenie domu idź do BNP Paribas. To najbardziej „zielony” bank w Polsce, który wspólnie z „Subiektywnie o Finansach” edukuje Polaków już od kilku lat. Bank umożliwia skorzystanie nie tylko z kredytu, ale też z różnych narzędzi w ramach programu finansowania efektywności energetycznej – PolREFF. Klienci mogą skorzystać np. z kalkulatora oszczędności energii, mają też do dyspozycji Wirtualnego Doradcę Technologicznego i mogą sprawdzić, jakie produkty będą dla nich najbardziej opłacalne i spełnią wymogi energooszczędności. Szczegóły kredytu „Czyste Powietrze” – tutaj.

>>> Kredyt firmowy i konto dla przedsiębiorcy wypróbuj w Alior Banku. Jeśli jesteś przedsiębiorcą i masz obecnie zwiększone potrzeby płynnościowe, to przemyśl ofertę Alior Banku oferującego m.in kredyt firmowy na cele obrotowe, bez prowizji. Decyzja kredytowa jest w 20 minut – trzeba tylko dostarczyć PIT za minimum 10 miesięcy działalności. Szczegóły tutaj. Zapraszam też do przetestowania konta firmowego w Alior Banku. Prowadzenie konta, przelewy w Polsce i Europie (SEPA), wypłaty z bankomatów w oddziałach banku, karta firmowa, aplikacja księgowa, internetowy kantor powiązany z kontem. Do tego 10% zwrotu za zakupy na stacjach paliw. Szczegóły tutaj.

>>> Punkty zbieraj w programie PAYBACK. Jednym z największych w Polsce programów lojalnościowych jest PAYBACK. Z jego pomocą możesz zbierać punkty w 1500 stacjonarnych sklepach popularnych sieci handlowych i ponad 250 sklepach online – łącznie obejmujących dużą część Twojego domowego budżetu. Zbieranie punktów i ich wymienianie na zniżki na zakupach to szansa na „oszukanie” inflacji. Jeśli jeszcze nie jesteś w programie PAYBACK – zarejestruj się tutaj.

————

ZOBACZ OKAZJOMAT SAMCIKOWY:

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

————

POSŁUCHAJ NASZYCH PODCASTÓW:

Ekipa „Subiektywnie o Finansach” co środę publikuje nowy odcinek podcastu „Finansowe Sensacje Tygodnia” (w skrócie: FST). Rozmawiamy o tym co nas zbulwersowało albo zaintrygowało w minionym tygodniu i zapowiadamy przyszłe sensacje wokół naszych portfeli. Do tej pory ukazało się 130 odcinków podcastu, zaprosiliśmy też kilkudziesięciu gości.

Ekipa „Subiektywnie o Finansach” co środę publikuje nowy odcinek podcastu „Finansowe Sensacje Tygodnia” (w skrócie: FST). Rozmawiamy o tym co nas zbulwersowało albo zaintrygowało w minionym tygodniu i zapowiadamy przyszłe sensacje wokół naszych portfeli. Do tej pory ukazało się 130 odcinków podcastu, zaprosiliśmy też kilkudziesięciu gości.

Poza cotygodniowym podcastem możesz też posłuchać tekstów z „Subiektywnie o Finansach” czytanych przez ich autorów. Ten cykl podcastowy nazywa się „Subiektywnie o Finansach do słuchania” (w skrócie: SDS). Wszystkie podcasty znajdziesz pod tym linkiem, a także na wszystkich popularnych platformach podcastowych w tym Spotify, Google Podcast, Apple Podcast, Overcast, Amazon Music, Castbox, Stitcher)

————

ZNAJDŹ NAS W MEDIACH SPOŁECZNOŚCIOWYCH

Jesteśmy także w mediach społecznościowych, będzie nam bardzo miło, jeśli zaczniesz nas subskrybować i śledzić: na Facebooku (tu profil „Subiektywnie o Finansach”), Twitterze (tu Maciek Samcik, tu Maciek Danielewicz, tu Maciej Jaszczuk) oraz na Instagramie (tu profil „Subiektywnie o Finansach”) i Linkedin (tu Maciek Samcik, tu Maciek Danielewicz, tu Maciek Jaszczuk).

————

źródło zdjęcia tytułowego: Duane Mendes/Alex Krivitsky/Unsplash