Główny Urząd Statystyczny (GUS) podał niedawno najnowsze cyferki dotyczące naszych dochodów i kosztów życia. Tradycyjnie interesują mnie one tylko o tyle, o ile mogę z nich wyciągnąć jakieś wnioski dotyczące naszej zdolności do oszczędzania pieniędzy. Przypominam, że tylko kilkanaście procent Polaków systematycznie gromadzi oszczędności. Jakieś 30-40% robi to tylko od czasu do czasu, a 40-45% w ogóle, bo mówi, że nie ma pieniędzy. Na ile prawdziwa jest teza, że ci, którzy nie oszczędzają systematycznie, nie mają z czego?

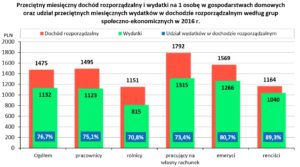

Na początek oczywiście zastrzeżenie: wszystko, co zaraz napiszę, opiera się na średnich statystycznych. Prawdopodobnie nie istnieje w przyrodzie osoba, ani rodzina, która w 100% odpowiadałaby tej średniej. Tym niemniej w statystycznych komórkach excela jawi się następujący obraz przeciętnego konsumenta. Otóż dochód rozporządzalny przypadający na statystycznego członka polskiej rodziny – dorosłych, dzieci i emerytów – to 1475 zł. Tyle każdy z nas miesięcznie powinien wypracowywać lub otrzymywać, by mieścić się w średniej. Z tego 1132 zł wydajemy 340 zł powinno nam zostawać na oszczędności.

- Jak zacząć inwestować? Jak kupić swój pierwszy ETF? Gdzie go znaleźć i na co uważać? Przewodnik krok po kroku dla debiutantów [POWERED BY XTB]

- Prawdziwym królestwem gotówki nie są Niemcy. Jest nim dalekowschodni gigant znany z nowych technologii. Ludzie wolą tam banknoty. Dlaczego? [POWERED BY EURONET]

- Ile kosztuje nas drogowa brawura? Podliczyli koszty zbyt szybkiej jazdy w skali kraju. Jak „zaoszczędzić” życie i pieniądze? Technologia na pomoc [POWERED BY PZU]

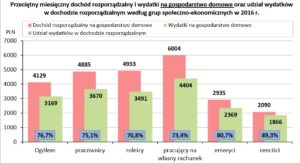

Oczywiście zarówno dochody, jak i wydatki zmieniają się w zależności od tego czym się zajmujemy i gdzie mieszkamy. Przedsiębiorcy i inne osoby pracujące na własny rachunek mają średnio prawie 1800 zł dochodu i 475 zł nadwyżki finansowej miesięcznie. Renciści dla odmiany mają 1164 zł dochodu i raptem 124 zł nadwyżki.

GUS: 65% domowych budżetów jest „nie do ruszenia”

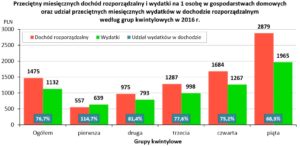

Można też podzielić wszystkich nas na pięć grup pod względem dochodów – od najbiedniejszych do najzamożniejszych. W 20% najbiedniejszych dochód na osobę w rodzinie nie przekracza 557 zł i jest niższy od wydatków (te osoby najpewniej tkwią w pętli długów). W drugiej najbiedniejszej grupie dochód na osobę w rodzinie nie przekracza wciąż 1000 zł, ale w relacji do wydatków już jest sięgająca 175 zł nadwyżka. Ta nadwyżka rośnie w kolejnych 20% rodzin do 290-420 zł miesięcznie. Zaś w grupie najbogatszych sięga już ponad 1900 zł.

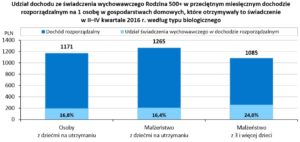

Wiele jeśli chodzi o naszą sytuację finansową zależy od tego czy mamy dzieci. Kto ich nie ma, statystycznie dostaje do ręki aż 470 zł więcej, niż wydaje. Kto ma dzieci – już tylko 330 zł. Kto ma dużo dzieci – 250 zł (choć ta „zdolność oszczędzania” mnoży się wówczas przez większą liczbę dzieci), zaś kto samotnie wychowuje dziecko – już tylko 90 zł.

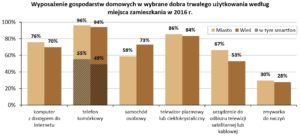

Najbiedniejsi ponad połowę uzyskiwanych pieniędzy wydają na podstawowe rzeczy – jedzenie, napoje oraz utrzymanie mieszkania – zaś w grupach osób zamożnych jest to już tylko nieco ponad jedną trzecią. W sumie wydajemy 25% budżetu domowego na jedzenie i napoje, kolejne 20% na koszty związane z mieszkaniem, 5% na wydatki związane z odzieżą, 10% na transport (bilety lub paliwo), 5% na zdrowie, 15% na rekreację i kulturę oraz restauracje i hotele, 10% na łączność (komputery, internety, smartfony). W sumie więc dwie trzecie naszych budżetów to wydatki typu „must have”, zaś reszta to rozrywki i rzeczy niebędące podstawą egzystencji.

Tyle wieści ogólnych. GUS rysuje więc sytuację, w której przeciętny człowiek w Polsce zarabia lub otrzymuje o 340 zł więcej, niż wydaje. To sugeruje dużą naszą zdolność do oszczędzania. Oczywiście w grupie 20% najbiedniejszych nie ma mowy o oszczędzaniu, ale przynajmniej 60% rodzin ma solidne nadwyżki, co najmniej 300-złotowe (a najbogatsi dobijają do 2000 zł). Przypomnę, że dane GUS uwzględniają już podatki, a więc liczone jest to, co dostajemy do ręki – po odciągnięciu zaliczek na PIT i składek do ZUS.

Ile zostaje na oszczędzanie po zapłaceniu rat kredytów? Zaledwie jedna piąta!

Ale ale… jest jedna rzecz, której GUS nie bierze pod uwagę opowiadając o naszych dochodach. To kredyty i pożyczki. Tylko w zeszłym roku zadłużyliśmy się w bankach na 80 mld zł jeśli chodzi o pożyczki konsumpcyjne i 40 mld zł jeśli chodzi o dług pod hipotekę. Łączny nasz dług konsumpcyjny to jakieś 160 mld zł, zaś hipoteczny – 600 mld zł. Oczywiście: kredyty hipoteczne ma tylko 2 mln gospodarstw domowych z 14 mln wszystkich, ale… jeśli je ma, to – biorąc pod uwagę średnią wartość kredytu na poziomie 200.000 zł, 25-letni okres spłaty oraz 2,5%-ową marżę kredytową – przeznacza na ratę przynajmniej 1000 zł. W przeliczeniu na statystyczne gospodarstwo domowe w Polsce – wychodzi nieco ponad 220 zł raty z zadłużenia hipotecznego miesięcznie.

A pożyczki konsumpcyjne? Przy założeniu, że na wszystkie gospodarstwa domowe rozkłada się 160 mld zł i że średni okres spłaty wynosi dwa lata, to miesięczne raty od pożyczek konsumpcyjnych pożerają mniej więcej 520 zł ze statystycznego budżetu rodzinnego.

Czytaj też: W 2016 r. pożyczyliśmy od banków i firm pożyczkowych fortunę!

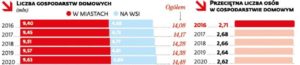

Porównajmy teraz te 740 zł z budżetami domowymi, ale… nie przeliczanymi już na osobę w rodzinie. GUS podaje i takie dane. Wynika z nich, że przeciętne gospodarstwo domowe w Polsce ma dochody na poziomie 4130 zł miesięcznie po opodatkowaniu i oZUSowaniu oraz 3170 zł wydatków. Teoretycznie powinno zostać 960 zł na oszczędzanie, ale po odliczeniu statystycznych rat kredytowych do spłacenia – w sumie 740 zł – zostanie mniej więcej 220 zł.

Oczywiście: to tylko średnia. Dla rodzin „pracowniczych” porównanie statystycznych dochodów i statystycznych wydatków oraz przeciętnego zadłużenia dałoby „zdolność oszczędzania” na poziomie 475 zł. W przypadku rolników – aż 700 zł. Jeśli zaś chodzi o osoby pracujące na własny rachunek – 860 zł.

50-60% Polaków ma kasę na oszczędzanie. I to niemałą

Porównując średnie zadłużenie Polaków z danymi dotyczącymi dochodów i wydatków na osobę w rodzinie po podzieleniu gospodarstw domowych na pięć grup od najbiedniejszych do najbogatszych, wychodzi, iż zdolność oszczędzania mają tylko trzy grupy o wyższych dochodach – czyli 60% społeczeństwa. W pozostałych dwóch grupach nadwyżka między dochodami i wydatkami – nawet pomnożona przez ileś-tam osób w rodzinie, jest niższa od średniej raty kredytowej, którą płacimy od naszych długów (patrz trzeci wykres od góry).

Możliwości oszczędzania zwiększa nie tylko wyższy dochód, ale też niższy dług. W Polsce jest 2 mln kredytów hipotecznych i ok. 7 mln kredytów gotówkowych. Do tego mniej więcej 3-4 mln osób korzysta z usług firm pożyczkowych. Trzeba więc liczyć, że nieco ponad połowa Polaków jest zadłużona, zaś druga połowa – najpewniej ta o nieco wyższych dochodach – nie ma żadnych pożyczek. Jeśli nie masz żadnych długów i jesteś w jednej z trzech wyższych grup dochodowych według GUS – to nie masz już żadnej wymówki, by nie oszczędzać.

Ile można mieć z bezbolesnego oszczędzania?

Krótko pisząc: przeciętna polska rodzina, nawet jeśli ma statystyczne polskie długi, powinna móc bezboleśnie oszczędzać 220 zł miesięcznie. Odejmując emerytów i rencistów – a więc biorąc głównie pracowników i przedsiębiorców – nawet 500-700 zł. Ile w ten sposób można odłożyć? Cóż, przy założeniu tylko 3% rocznego zysku za 20 lat byłoby z tego 72.000 zł. Po uwzględnieniu inflacji ta kasa będzie warta tyle, ile dziś 40.000 zł.

Biorąc pod uwagę, że „zdolność oszczędzania” ma tylko 60% z nas – ale za to jest ona większa i wynosi 500 zł miesięcznie, po 20 latach takiego odkładania mielibyśmy 165.000 zł (o realnej wartości takiej, jak obecne 91.000 zł). A gdyby zwiększyć stopę zysku do 6% – czyli lokować nie tylko w banku, ale i w obligacje oraz fundusze inwestycyjne – mówimy już o sumie prawie ćwierć miliona złotych (wartej tyle, ile dziś 130.000 zł).