O tym, że Orlen prawdopodobnie sprzedał zbyt tanio część majątku Grupy Lotos, by móc przyłączyć resztę gdańskiej grupy naftowej, czytaliście już w wielu miejscach. Ale może przynajmniej działają efekty synergii? Próbował je znaleźć w swojej analizie Łukasz Prokopiuk z DM BOŚ, który niedawno prześwietlił wszystkie znane publicznie dane dotyczące działalności Orlenu. Odkrył zaskakujący… spadek rentowności Rafinerii Gdańskiej po jej przejęciu przez Orlen. Co może być jego przyczyną?

Bodaj najgorętszym tematem biznesowym ostatnich tygodni jest połączenie Orlenu z Lotosem. NIK ostatnio krytycznie ocenił tę operację, uznając, że Orlen stracił na niej 4-5 mld zł. Analitycy i media dorzucają swoje trzy grosze, podważając sens biznesowy transakcji. Ale były już zarząd Orlenu broni się, że efekty synergii dopiero się objawią. Jako swoiste biznesowe post mortem odchodzący prezes Daniel Obajtek przedstawiał osiągnięcia grupy Orlen przez ostatnie lata jako awans z klasy okręgowej do Ligi Mistrzów. Powstało nawet specjalne opracowanie na ten temat.

- Szwecja radośnie (prawie) pozbyła się gotówki, przeszła na transakcje elektroniczne i… ma poważny problem. Wcale nie chodzi o dostępność pieniędzy [POWERED BY EURONET]

- Kiedy bank będzie umiał „czytać w myślach”? Sztuczna inteligencja zaczyna zmieniać nasze relacje z bankami. I chyba wiem, co będzie dalej [POWERED BY BNP PARIBAS]

- ESG w inwestowaniu: po fali entuzjazmu przyszła weryfikacja. BlackRock mówi „pas”. Jak teraz będzie wyglądało inwestowanie ESG-style? [POWERED BY UNIQA TFI]

Business Insider ujawnił, że koncern kierowany przez Daniela Obajtka dysponował wycenami, w których wartość sprzedawanych aktywów Lotosu oszacowano na ponad 8 mld zł. Z dokumentów, do których dotarł Bartek Godusławski z Business Insidera wynika, że doradcy Orlenu wyliczyli, iż ta część biznesu gdańskiej spółki, która musi zmienić właściciela, aby mogło dojść do fuzji, jest warta od 6,6 mld zł do 9,9 mld zł. Ale inwestorzy z Arabii Saudyjskiej, Węgier i Polski zapłacili za nie w sumie ok. 5 mld zł.

Kto ma rację – NIK, który miażdży fuzjomanię Orlenu, czy były już zarząd? Łukasz Prokopiuk z DM BOŚ. To jeden z bardziej cenionych na polskim rynku specjalistów analizujących branżę energetyczną. W ostatnich dniach przygotował on bardzo ciekawą rekomendację dotyczącą akcji Orlenu. Poza wyceną tych papierów – która ma pomóc inwestorom w ocenie, czy akcje są dziś drogie czy tanie – w rekomendacji znalazło się kilka wyliczeń, które rzucają nowe światło na ekonomiczny sens fuzji Orlenu z konkurencyjną Grupą Lotos.

Z analizy Prokopiuka wynikają niepokojące sygnały dotyczące działalności Rafinerii Gdańskiej po jej częściowej sprzedaży saudyjskiemu Saudi Aramco. Analityk DM BOŚ podejrzewa, że Rafineria Gdańska drogo kupuje ropę od Arabów, więc Orlen stara się przerabiać jej… możliwie jak najmniej. Jak to możliwe? Dotarłem do pełnej (prawie 30-stronicowej) wersji tego raportu i uważnie go przeczytałem, żeby Wam zreferować wywód analityka. Ale po kolei.

„Byliśmy bardzo krytyczni wobec planów fuzji (i zachęcaliśmy do jej porzucenia), a rzeczywiste efekty konsolidacji Orlenu i Lotosu nadal nas zaskakują in minus: nie widzimy żadnych efektów synergii, a kontrybucja EBITDA rafinerii Lotosu do łącznych wyników Orlenu (…) jest niezwykle rozczarowująca. Najwyraźniej wynegocjowane kontrakty z Saudi Aramco były mniej korzystne, niż oczekiwaliśmy”

– pisze analityk DM BOŚ. W debacie na temat racjonalności fuzji Lotosu z Orlenem dominują dwa wątki. Pierwszy dotyczy tego, że wbrew zapewnieniom zarządu płockiego koncernu efekty synergii są i będą mizerne (Rafineria Gdańska nie dodaje tyle do potencjału Orlenu, by zadziałały efekty skali). Drugi zaś dotyczy tego, że, prąc za wszelką cenę do fuzji, zarząd Orlenu zbyt tanio pozbył się tej części majątku Lotosu, którą musiał sprzedać, by móc przyłączyć całą resztę (wynikało to ze zobowiązań podjętych wobec Komisji Europejskiej).

Oczywiście: synergię można oceniać ex-ante (przed dokonaniem transakcji) i ex-post (po dokonaniu transakcji). Część efektów synergii może się ujawnić później, więc trudno jeszcze miażdżyć fuzję, bo może ostateczny bilans się jeszcze nie ujawnił. Ale – co pokazuje analiza Prokopiuka – to, co widzimy teraz, nie rokuje zbyt dobrze. To może być kolejne nieudane połączenie.

Nie byłby to wyjątek. Firma doradcza KPMG kiedyś policzyła, że 83% fuzji kończy się niepowodzeniem (nie zwiększa zysków dla akcjonariuszy), a badanie McKinsey, w którym dokonano przeglądu fuzji i przejęć w ciągu 30 lat, pokazało, że 77% transakcji nie doprowadziło do zamierzonych celów biznesowych. A w połowie przypadków nie doszło nawet do „odzyskania” kosztów akwizycji.

Zaskakujący spadek rentowności Rafinerii Gdańskiej. Co się stało?

W przypadku połączenia Orlenu z Lotosem – zdaniem Prokopiuka – synergii brak lub są niewielkie. Odnosi się to zarówno do segmentu upstream (poszukiwawczo-wydobywczego), jak i przejęcia od MOL-u sieci stacji paliwowych na Węgrzech i Słowacji. Ale największym problemem jest jednak Lotos.

„Jesteśmy bardzo rozczarowani wynikami rafinerii Lotosu w ramach grupy Orlen […]. Według naszych szacunków aktywa te w 2023 r. wygenerowały zaledwie 1,6 mld zł zysku EBITDA (czyli zysku operacyjnego przed uwzględnieniem operacji finansowych, amortyzacji i podatków – mój dopisek), pomimo wyjątkowo sprzyjającego otoczenia makroekonomicznego. (…) Wynik osiągnięty w 2023 r. jest całkowicie rozczarowujący w porównaniu do ok. 11,7 mld zł zysku EBITDA wygenerowanego przez te aktywa w 2022 r.”

– ocenił analityk DM BOŚ. A zatem w 2023 r., działając w ramach grupy Orlen, Rafineria Gdańska wypracowuje tylko 14% zysku operacyjnego, który pokazywała rok wcześniej. Analityk zwraca uwagę, że uwarunkowania makroekonomiczne działania rafinerii były w 2023 r. tylko nieznacznie słabsze niż w 2022 r. To oznacza, że spadek na całym rynku marży rafineryjnej nie jest w stanie wytłumaczyć tak słabych wyników.

Oferta produktowa rafinerii Lotosu nie zmieniła się, skala przerobu ropy była podobna, a wykorzystanie taniej ropy rosyjskiej (Rebco) było porównywalne. Z tych powodów analityk oczekiwał, że Rafineria Gdańska wygeneruje dla Orlenu co najmniej dwa razy większe zyski operacyjne, niż się to stało w rzeczywistości.

Różne są miary efektywności działania firm rafineryjnych. Jedną z nich jest zysk EBITDA przypadający na każdą tonę rafinowanych produktów. Według obliczeń biura maklerskiego BOŚ ten współczynnik dla Lotosu w 2023 r. wyniósł zaledwie 221 zł/t, co było porównywalne z wynikami uzyskiwanymi przez Orlen Lietuva (204 zł/t), ale było wynikiem znacznie niższym niż w przypadku pozostałych aktywów rafineryjnych (Petrochemia Płock + Unipetrol + inne), gdzie odnotowano rentowność przerobu średnio 322 zł/t.

A przecież Rafineria Gdańska, czyli bez wątpienia klejnot w koronie Lotosu, po zakończeniu programów inwestycyjnych 10+ i EFRA stała się jednym z najnowocześniejszych zakładów rafineryjnych w naszym regionie Europy. Historyczne średnie kwartalne EBITDA/t w przypadku przerobu zrealizowanego przez Lotos w latach 2019-2021 były przeszło dwukrotnie wyższe od tego, co wypracowywały rafinerie Orlenu.

„Jeśli połączymy cały skorygowany zysk EBITDA LIFO segmentu rafineryjnego Lotosu wygenerowany od początku 2019 r. do połowy 2023 r. (przed sfinalizowaniem fuzji) i porównamy go z analogicznym wskaźnikiem dla segmentu rafineryjnego Orlenu, to okaże się, że skumulowany zysk EBITDA dla obu spółek był bardzo porównywalny, mimo że Lotos był trzykrotnie mniejszy, jeśli chodzi o moce rafineryjne. Co się stało z efektywnością aktywów rafineryjnych Lotosu w 2023 r.?”

– pyta Łukasz Prokopiuk. No właśnie, jak to możliwe? Jeśli trzy razy mniejszy sklep zarabia w przeliczeniu na klienta tyle samo co trzy razy większy, to znaczy, że jest znacznie bardziej efektywny. Zamawia mniejsze ilości towaru (czyli ma mniejsze rabaty), a mimo wszystko przyciąga klientów, generując taką samą marżę jak duży. Tak to działało w Rafinerii Gdańskiej do czasu, gdy nie połączyła się z Orlenem (i gdy 30% jej własności nie przeszło do Saudi Aramco).

Analityk BOŚ przypuszcza, że wpływ na nagłe obniżenie rentowności działalności Rafinerii Gdańskiej ma… umowa Orlenu z Saudi Aramco na dostawy surowca, czyli ropy naftowej i podział produkcji rafinerii. W branży krążyły pogłoski, że co prawda Saudi Aramco płacił grosze za przejęcie części rafinerii Lotosu (tylko 1,1 mld zł, według wycen NIK te udziały były warte 4,6 mld zł, chociaż metodyka tych wyliczeń jest mocno kontrowersyjna), ale za to Rafineria Gdańska będzie miała ceny ropy nawet o 6 dolarów na baryłce niższe od rynkowych.

Droga arabska ropa, którą Orlen kupuje, bo musi?

Umowa Orlenu z Saudi Aramco dotycząca ceny kupowanej od Arabów ropy jest tajna. Ale bardzo słabe wyniki aktywów rafineryjnych przejętych od Lotosu przez Orlen sugerują, że ta nieujawniona umowa pomiędzy Orlenem a Saudi Aramco w sprawie dostaw arabskiej ropy do Rafinerii Gdańskiej jest… kiepska dla Orlenu.

„Zarząd Orlenu zapewnił inwestorów, że po sprzedaży 30% udziałów rafinerii Saudi Aramco zachowa kontrolę nad marżami rafineryjnymi generowanymi na 70% produktów paliwowych, choć zgodnie z umową 50% miała wynosić sprzedaż Saudi Aramco. Odnosimy wrażenie, którego niestety nie da się zweryfikować, że 20% produktów paliwowych odbieranych przez Saudi Aramco kupowanych jest po cenach kosztów wytworzenia, a nie rynkowych”.

Oznaczałoby to, że Rafineria Gdańska co prawda produkuje tyle samo ropy, co zawsze, ale 20% tej ropy oddaje „po kosztach”. I to rzutuje na jej mniejszą niż zwykle rentowność, która spadła dokładnie wtedy, gdy Rafineria Gdańska dostała się w ręce Orlenu i Saudi Aramco.

„Jeżeli nasza opinia zostanie kiedykolwiek pozytywnie zweryfikowana, oznacza to, że EBITDA wygenerowana na aktywach jest faktycznie rozkładana po równo pomiędzy Orlenem i Saudi Aramco, mimo że nakłady inwestycyjne najprawdopodobniej rozkładają się pomiędzy wspólników w stosunku 30:70 na korzyść Orlenu”

– dzieli się wątpliwościami z inwestorami ekspert biura maklerskiego. Dwa lata temu wycena Lotosu przed transakcją połączeniową z Orlenem (a tym samym przed wdrożeniem tzw. środków zaradczych Komisji Europejskiej, czyli przed „rozbiorem” gdańskiej grupy) została oszacowana przez DM BOŚ na 21 mld zł, a po sprzedaży aktywów rafineryjnych i wymianie sieci detalicznej z MOL – na 18 mld zł, co przekładało się na utratę wartości rzędu 3 mld zł.

Tyle że ta wycena została przygotowana w oparciu o dwa główne założenia: że rzeczywista ekspozycja Orlenu na marże rafineryjne wyniesie 70%, a generowanie zysku EBITDA z aktywów rafineryjnych Lotosu pozostających pod kontrolą Orlenu spadnie o 40% po wprowadzeniu środków zaradczych. Dodatkowo przyjęto, że makrootoczenie rafineryjne szybko się unormuje w latach 2023-2024.

„Bez wątpienia można stwierdzić, że nasze szacunki dotyczące poziomu destrukcji wartości Lotosu, wynoszące 3 mld zł, są mocno zaniżone. Ale jeśli umowa partnerska z Saudi Aramco jest rzeczywiście nieuczciwa, to te szacunki mogą jeszcze bardziej odbiegać od rzeczywistości”.

To, że fuzje czasem się nie udają (a nawet przeważnie się nie udają) – to jedno. Koszty bywają większe niż możliwe do osiągniecia korzyści. Ale jeśli umowa między partnerami jest tak skonstruowana, że powoduje, iż rentowność przejmowanej firmy jest znacznie niższa niż przed połączeniem, to trudno zauważyć jakikolwiek sens takiego połączenia.

Z analizy Łukasza Prokopiuka można wywnioskować, że Orlen wręcz stara się minimalizować skalę działalności Rafinerii Gdańskiej. Aktualny udział surowców arabskich w całej działalności rafineryjnej Orlenu (biorąc pod uwagę maksymalne moce przerobowe) wynosi tylko 30%, mimo że wcześniej oczekiwano, iż udział ten przekroczy 50%.

„Prawda jest taka, że arabska ropa stała się jedną z najdroższych – w porównaniu do ropy Brent czy WTI – i Orlen się stara minimalizować zamówienia z Arabii Saudyjskiej tak bardzo, jak to możliwe. Ponad dwie trzecie obecnego zużycia ropy naftowej z Orlenu przypisuje się gatunkom lekkim, np. Brent.”

Przypomnijmy, że aby przekonać mniejszościowych akcjonariuszy, by zaakceptowali połączenie Orlen-Lotos podawano przykład kontraktu Orlenu na ropę naftową z Saudi Aramco gwarantującego bezpieczeństwo dostaw surowców dla Rafinerii Gdańskiej. Tymczasem niewykluczone, że ten kontrakt jest dla Rafinerii Gdańskiej pułapką.

Pech Rafinerii Gdańskiej, szczęście Unimotu

Efektywność Lotosu to nie jedyny problem Orlenu. NIK i część analityków jest przekonana, że Orlen, aby sprostać warunkom uzgodnionym z Komisją Europejską, pozbył się niektórych aktywów po zbyt niskiej cenie, poniżej „wartości godziwej”. Uwagę DM BOŚ przykuła transakcja Orlen-Unimot.

Unimot nabył część aktywów Lotosu związanych z produkcją mas bitumicznych i bazami paliw. Firma oceniła, że dzięki transakcji stanie się drugim co do wielkości graczem na rynku sprzedaży asfaltów i trzecim graczem na rynku magazynowania paliw. Zdaniem biura maklerskiego BOŚ ta transakcja była niezwykle korzystna dla Unimotu.

„W czasie transakcji Unimot oświadczył, że nabył aktywa będące w stanie wygenerować 70 mln zł zysku EBITDA rocznie i że kwota ta wzrośnie do 100 mln zł rocznie po wybudowaniu nowych terminali paliwowych i przeprowadzeniu odpowiednich inwestycji. (…) Według naszej wiedzy cena sprzedaży aktywów Unimotowi wyniosła zaledwie 240 mln zł”

– napisał specjalista DM BOŚ. Unimot przejął wysoce efektywny biznes bitumiczny Lotosu i dziewięć terminali paliw za 240 mln zł, mimo że budowa dwóch nowych terminali paliw została zabudżetowana na 140 mln zł, a istniejące generowały 70 mln zł zysku EBITDA rocznie. Inwestorzy giełdowi ocenili ten interes jednoznacznie.

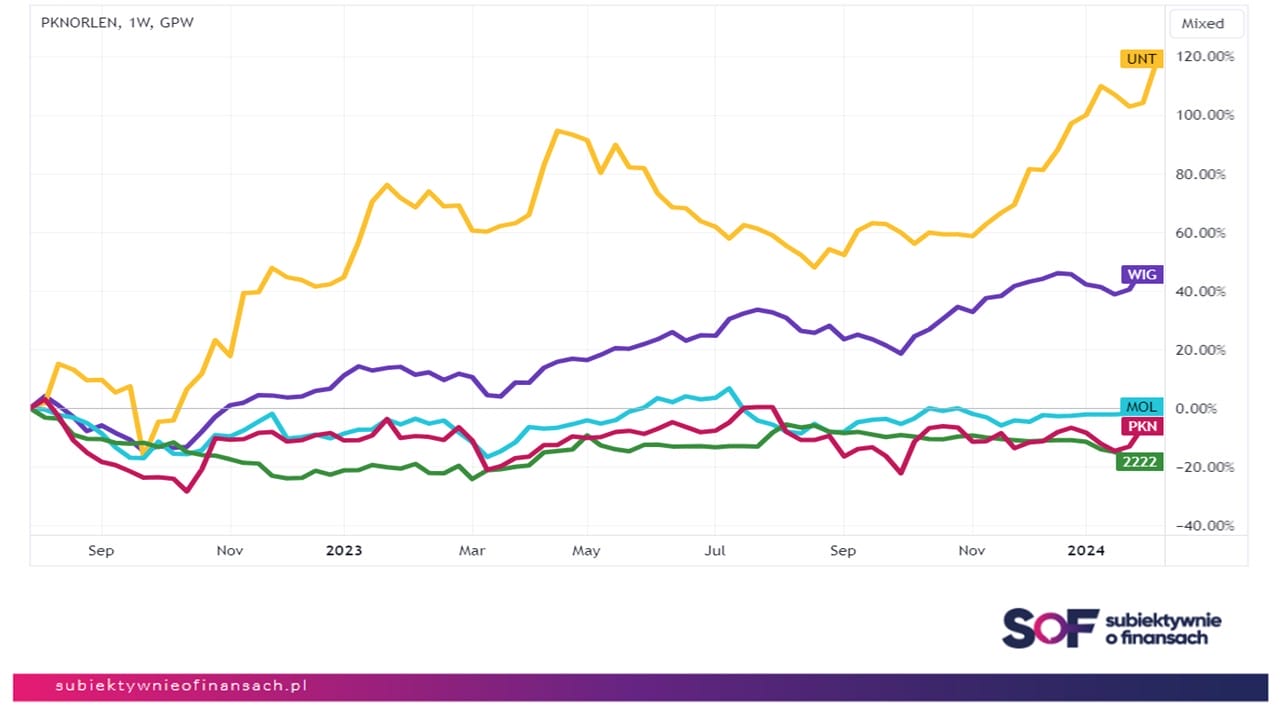

Na poniższej infografice pokazuję zmiany cen akcji Orlenu (PKN), Saudi Aramco (2222), MOL-u (MOL) i Unimotu (UNT) na tle polskiego indeksu WIG. W tym zestawieniu wyraźnie wyróżnia się UNT. Wygląda na to, że inwestorzy zidentyfikowali potencjał drzemiący w spółce, stąd jej kurs w analizowanym okresie się podwoił. Główna faza tej zwyżki nastąpiła w miesiącach bezpośrednio następujących po rejestracji połączenia Orlenu i Lotosu.

Źródło: TradingView

Najważniejszym celem tych wszystkich kontrowersyjnych działań było zbudowanie potężnego koncernu multienergetycznego, czempiona środkowoeuropejskiego. Zerknąłem, w którym miejscu plasuje się Orlen w globalnym sektorze Oil&Gas po tych wszystkich kontrowersyjnych ruchach biznesowych. Branża ta skupia ponad 400 podmiotów z prawie 50 państw o kapitalizacji rynkowej akcji ok. 7,3 bln dolarów.

Według moich obliczeń Orlen z kapitalizacją rynkową niespełna 20 mld dolarów plasował się na 58 pozycji na świecie w branży Oil&Gas, co dawało mu niecałe 0,3% udziału globalnego pod względem tego wskaźnika. Dopiero gdy weźmie się pod uwagę sprzedaż i zyski, to nasz czempion spod znaku orła jest odpowiednio na 20. i 22. miejscu na świecie.

Tylko że na końcu i tak rynek giełdowy rozlicza ambitne plany rozwojowe. Daniel Obajtek objął stanowisko szefa zarządu największej polskiej firmy 6 lutego 2018 r. Giełda jego nominację powitała przeszło 5% spadkiem kursu Orlenu. O jego doświadczeniu w zarządzaniu miliardowymi biznesami nie ma co się rozpisywać, wystarczy sięgnąć po życiorys byłego prezesa lub przeszukać zasoby internetowe. Stanowisko sprawował nieprzerwanie przez 6 lat.

Koncern multienergetyczny oceniony przez inwestorów. Miażdżąco

Z menedżerami w biznesie jest trochę tak jak z trenerami w piłce nożnej. Można stosować najbardziej wyrafinowane metody szkoleniowe, a wysiłki treningowe i tak weryfikuje boisko, czyli wyniki prowadzonej drużyny. W przypadku spółek giełdowych jednoznacznym weryfikatorem jakości zarządzania i tego, czy w genialne plany biznesowe menedżerów wierzą inwestorzy, jest kurs akcji (ewentualnie innych papierów wartościowych – obligacji, warrantów).

Od rozpoczęcia kadencji przez Obajtka cena akcji Orlenu w ujęciu nominalnym poszła w dół o prawie 18%. Gorycz obniżenia wartości rynkowej w tym czasie łagodziła jedynie nieco dywidenda – średnia pięcioletnia dla naszej spółki wyniosła ok. 6%.

Poniższa infografika pokazuje zmiany kursu w walucie lokalnej kilkunastu konkurentów Orlenu z sektora Oil&Gas od rozpoczęcia rządów prezesowskich przez Daniela Obajtka wraz z wykresem ilustrującym przeciętną stopę dywidendy za 5 lat (o ile da się ją policzyć, w przeciwnym razie za najdłuższy możliwy czas).

Znajduje się na niej kilkanaście koncernów z różnych zakątków świata – państw rozwiniętych i wschodzących: Saudi Aramco (ticker: 2222), Exxon Mobil (XOM), Chevron (CVX), Shell (SHELL), PetroChina (601857), Petrobras (PETR4), BP (BP), CNOOC (600938), ENI (ENI), Indian Oil (IOC), Ecopetrol (ECOPETROL) i Bharat Petroleum (BPCL) oraz naturalnie Orlen (PKN). Nasz czempion wypadł blado – zajął ostatnie miejsce. Niewiele by zmieniło, gdybyśmy nawet skorygowali kurs polskiej firmy o dywidendy netto wypłacone w tym czasie. Zresztą pod tym względem Orlen należał do grona średniaków.

Źródło: opracowanie własne na podstawie TradingView i CMC

Patrząc na wyceny największych koncernów energetycznych przez pryzmat wskaźników, Orlen jest taniutki. Średni wskaźnik P/E (cena zysk, pokazuje, przez ile lat zwróciłaby się inwestycja w akcje firmy, gdyby cały zysk na akcję przekazywany był na dywidendę). Średni wskaźnik P/E dla firm energetycznych, gazowych i naftowych wynosi 9,8-10,6, a dla Orlenu… 3,5. Wskaźnik EV/EBIT dla branży wynosi na przyszły rok 11,3, a dla Orlenu – 3. A wskaźnik P/CE – dla branży na przyszły rok wyniesie 4,5-5, a dla Orlenu – 2,1

Orlen – jego zyski, rentowność, wartość aktywów – jest dziś notowany na poziomie relatywnie trzy razy niższym od średniej dla branży. Ta niska wycena odzwierciedla brak wiary inwestorów w to, że aktywa Orlenu będą przynosiły w przyszłości wysoką rentowność.

22 stycznia br. Prokuratura Okręgowa w Płocku wszczęła śledztwo w związku z połączeniem Orlenu z Lotosem w sprawie przekroczenia uprawnień i niedopełnienia obowiązków przez członków zarządu Orlen oraz innych menedżerów, co miało doprowadzić do wyrządzenia spółce szkody nie mniejszej niż 4 mld zł. Z analizy, którą przeprowadził Łukasz Prokopiuk z DM BOŚ, wynika, że ostateczny bilans może być jeszcze wyższy.

zdjęcie tytułowe: Orlen