Patrząc na wyniki finansowe największych polskich banków mam trzy spostrzeżenia. Po pierwsze: już chyba tylko wielka fuzja za plecami PKO BP mogłaby pozbawić ten bank hegemonii na polskim rynku. Po drugie: Polacy coraz bardziej pomagają swoim bankom w zarabianiu pieniędzy. Po trzecie: z punktu widzenia zawartości kieszeni najlepiej być… byłym prezesem banku. Bo to właśnie człowiek, który już od dawna nie zarządza żadnym bankiem, prawdopodobnie był w zeszłym roku najlepiej wynagradzanym menedżerem w tej branży

Niedawno rozkładałem na czynniki pierwsze wyniki finansowe największego polskiego banku PKO BP. I dziwiłem się: jak to możliwe, że w tak trudnych dla banków czasach (niskie stopy procentowe, rezerwy na franki, podatek bankowy, rosnące składki na BFG…) bank był w stanie zarobić 4 mld zł.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Głębsze spojrzenie na to zagadnienie wyjaśniło, iż mamy do czynienia z dużą „pomocą publiczną” ze strony klientów banków, którzy gromadnie rzucili się do robienia wszystkiego co się da, żeby bank zarobił na nich jak najwięcej.

Ale oczywiście nie miałem złudzeń, że klienci PKO BP są jakoś wyjątkowo hojni w stosunku do tej akurat instytucji finansowej. Wyniki finansowe podał właśnie wielki rywal PKO BP – Bank Pekao, ten ze zrepolonizowanym żubrem w logo. I choć jego zyski nie są tak imponujące, to również i on nie może narzekać na brak wsparcia finansowego ze strony swoich klientów.

Huzia na Józia, czyli z PKO BP w pojedynkę się (już) nie wygra

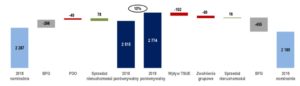

Bank Pekao zarobił w zeszłym roku 2,16 mld zł, co jest wynikiem o 130 mln zł gorszym, niż w poprzednim roku, ale to w głównej mierze kwestia czynników jednorazowych. Rezerwy związane z wyrokami TSUE (w sprawie prowizji kredytowych oraz kredytów frankowych) zabrały 100 mln zł, koszty zwolnień grupowych pochłonęły prawie 70 mln zł, a składki na Bankowy Fundusz Gwarancyjny – 455 mln zł (w zeszłym roku wyniosły o prawie 190 mln zł mniej). W sumie mamy 360 mln zł „ekstrakosztów” więcej niż rok temu.

Gdyby odjąć te jednorazowe „strzały”, Bank Pekao miałby o 10% wyższy zysk niż w 2018 r. Podobnie zresztą jak depczący mu po piętach Santander, którego zysk netto w zeszłym roku wyniósł 2,14 mld zł, ale był o 220 mln zł gorszy niż w 2018 r.

Jak łatwo zauważyć, dwa banki walczące o drugie miejsce na podium idą niemal łeb w łeb jeśli chodzi o zysk netto. Pod tym względem minimalnie lepszy jest Bank Pekao (2,16 mld zł), niż Santander (2,14 mld zł). Ale jeśli chodzi o wartość zarządzanych aktywów, to Santander (209,5 mld zł) jest ciut większy od Pekao (203,3 mld zł). Z kolei patrząc na zobowiązania wobec klientów (czyli ich zgromadzone oszczędności) znów na czoło sforuje się Pekao (158 mld zł vs 156,5 mld zł).

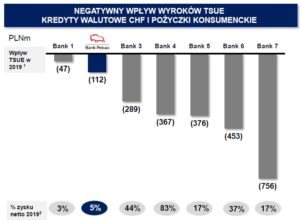

Bank Pekao z pewnością ma dwie zalety w oczach inwestorów. Po pierwsze: wciąż najbezpieczniejszy (o najniższych tzw. kosztach ryzyka) portfel kredytowy w branży bankowej oraz małą podatność na różne „szoki branżowe”, jak np. kwestia kredytów frankowych. Pekao ich nigdy nie udzielał (odziedziczył tylko trochę po fuzji z BPH), więc nie grożą mu miliardowe koszty przegranych procesów z frankowiczami.

Najważniejsze jest jednak to, że dopiero oba te banki razem wzięte (4,3 mld zł zysku netto, 413 mld zł aktywów, 314 mld zł zebranych od klientów oszczędności oraz 277 mld zł udzielonych kredytów) mogłyby rywalizować dziś z PKO BP, który ma 313 mld zł oszczędności klientów oraz udzielił im 252 mld zł kredytów. Także zysk netto PKO BP jest porównywalny z zyskami Banku Pekao i Santandera razem wziętymi.

No, ale hegemonia nie jest dana bankowi PKO BP na zawsze. Podobno Bank Pekao zasadza się, by przejąć wystawiony przez Niemców na sprzedaż mBank. Pojawiły się też plotki, że swój polski bank jest gotów sprzedać Santander (Hiszpanie to zdementowali, ale nie wszystkich przekonali).

Żubr stawia się czasem. A jego klienci?

Najważniejsze jest jednak to, że klienci Banku Pekao pomagają mu tak samo, jak ci, którzy mają konta i oszczędności w PKO BP. Zerknąłem na dochody Banku Pekao z odsetek i prowizji (bo to przecież głównie na handlu pieniędzmi klientów banki zarabiają) i zobaczyłem tam identyczne zjawiska jak te, które rzuciły mi się w oczy przy analizowaniu raportów PKO BP.

„Żubr” w zeszłym roku zwiększył dochody z odsetek do 6,7 mld zł, czyli aż o 560 mln zł. Owszem, koszty wypłacanych odsetek też mu wzrosły, ale tylko o 100 mln zł. Jeśli dodać do tego rosnące o 70 mln zł w skali roku dochody z prowizji (w tym o 50 mln zł od kredytów) – wiadomo już mniej więcej jaka jest sytuacja.

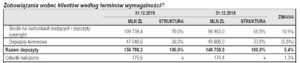

Jak to możliwe, że bank, który zwiększył w zeszłym roku wartość oszczędności zdeponowanych przez klientów o 5%, czyli ze 149 do 157 mld zł, wypłacił tylko o 100 mln zł więcej odsetek? To proste. Z tych wszystkich pieniędzy aż 70% leży na nieoprocentowanych kontach bieżących. Oprocentowanych depozytów terminowych bank ma 47 mld zł, czyli 30% wszystkich oszczędności klientowskich.

Co ciekawe, przez rok wartość pieniędzy leżących w banku bez procentu wzrosła o 9 mld zł, zaś tych oprocentowanych – spadła o 3 mld zł.W tych okolicznościach Bank Pekao jest w stanie zwiększać tzw. marżę odsetkową (różnica między oprocentowaniem depozytów i kredytów z uwzględnieniem kosztów nie spłaconych w terminie kredytów), która obecnie wynosi już prawie 2,9%. W PKO BP jest wciąż trochę wyższa (3,32%), ale nie rośnie.

Nie zarządza bankiem (od dawna), ale wciąż jest najlepiej wynagradzanym prezesem banku

Takie wiadomości osładzają pełne zgryzot życie prezesa każdego banku. Ale – i to kolejna ciekawostka – wygląda na to, że w Polsce najlepiej jest nie tyle być prezesem banku, ile być… byłym jego prezesem.

Co prawda nie ma jeszcze danych o zarobkach wszystkich prezesów największych banków w Polsce (nie wiemy np. ile zarobił Cezary Stypułkowski w mBanku, czy Sławomir Sikora w Citibanku, a oni należeli zawsze do najhojniej wynagradzanych), ale jest już niemal pewne, że na fotelu najhojniej „obdarzonego” gotówką prezesa banku w 2019 r. zasiądzie prezes, którego… już prawie nie pamiętacie.

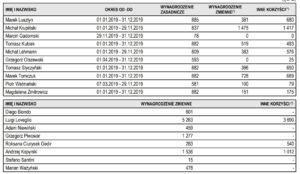

To Luigi Lovaglio, człowiek, który do połowy 2017 r. zarządzał Bankiem Pekao. Gdy zarządzał, to był suto wynagradzany. W ciągu ostatnich dwóch lat „urzędowania” do jego kieszeni wpadało po 11-12 mln zł (w tym ok. 4 mln zł stałej pensji kontraktowej, reszta w bonusach i tzw. akcjach fantomowych). Przez cały okres swojej prezesury zgarnął ok. 51 mln zł.

Ale w 2017 r. prezesem Lovaglio być przestał. Wziął premie, wziął odprawy i… zniknął. Ale objawił się znów. W sprawozdaniu zarządu Banku Pekao z działalności w 2019 r. Jako najbardziej „kosztowny” członek kadry zarządzającej banku. Po dwóch i pół roku od swojego odejścia!

Z cyferek podanych przez Pekao wynika, że bank przelał na konto Luigiego Lovaglio „drobną” sumkę 5,26 mln zł, a poza tym menedżer zainkasował – prawdopodobnie też w gotówce – dodatkowe 2,69 mln zł „innych korzyści”. W sumie wychodzi 7,95 mln zł. Grrrruuubo.

Ile zarobili prezesi banków w 2019 r.?

To kasa bez porównania większa, niż ta, którą zarabiają obecni menedżerowie Banku Pekao. Michał Krupiński, który z końcem listopada zeszłego roku podał się do dymisji, zarobił w 2019 r. 837.000 zł stałej pensji, 1,47 mln zł premii za dobre wyniki banku oraz 1,42 mln zł innych korzyści (zapewne akcji w programie motywacyjnym). Łącznie daje to zacną kwotę 3,7 mln zł.

Sporo, ale ponad dwa razy mniej, niż „kosztował” w tym samym czasie Luigi Lovaglio. Nie wiem jaka jest sytuacja śniegowa we włoskich Alpach, ale przy takich dochodach były prezes Pekao nie potrzebuje śniegu, żeby sobie poszusować ;-).

Obecny prezes Banku Pekao, Marek Lusztyn (wcześniej też był w zarządzie) w zeszłym roku zarobił w Pekao jakieś 1,9 mln zł (licząc z korzyściami niegotówkowymi). W ogóle już na pierwszy rzut oka widać, że największą pozycją w kosztach banku stanowią byli menedżerowie.

Dla porównania – Zbigniew Jagiełło, prezes PKO BP, dostał w zeszłym roku 795.000 zł podstawowej pensji i 934.000 zł premii za wyniki (w sumie 1,7 mln zł). Do tego dochodzi co najmniej 753.000 zł w akcjach (część programu premiowego). Z kolei Michał Gajewski, prezes banku Santander, zainkasował 3,8 mln zł (2,17 mln zł podstawy i 1,65 mln zł premii za wyniki).

Czytaj też: A w zeszłym roku pojedynek bankowych imperatorów wygrał…

Te odłożone w czasie wypłaty – np. dla Luigiego Lovaglio – są pochodną zasad nałożonych przez Komisję Nadzoru Finansowego. Wynika z nich, że nawet jeśli bank ma świetne wyniki finansowe, to akcjonariuszom nie wolno całej premii za dobrą pracę wypłacić prezesom od razu. Muszą one być rozłożone na kilka lat po to, by zweryfikować, czy bank nadal stabilnie się rozwija. I właśnie z tego powodu najlepiej wynagradzanym prezesem banku w Polsce jest człowiek, który już dawno tym prezesem nie jest.

na zdjęciu tytułowym: na górze po lewej Marek Lusztyn, obecny prezes Banku Pekao. Na górze po prawej Zbigniew Jagiełło, prezes PKO BP. Na dole Luigi Lovaglio, były prezes Banku Pekao.