Amerykański bank centralny walczy z inflacją coraz odważniej. Stopy procentowe w USA są już realnie dodatnie. To zdaje się nie wróżyć nic dobrego dla rynków akcji, ale… czy 2023 r. paradoksalnie może okazać się na rynkach kapitałowych równie przełomowy jak 2009 r.? Wtedy, po wielkim kryzysie, zaczęła się trwająca dekadę hossa. Czy między 2009 r. i dniem dzisiejszym widać jakieś analogie? I czy ten rok również może być kluczowy dla naszych inwestycji na kolejną dekadę?

Od początku tego roku indeks S&P 500 poszedł w górę o niecałe 7%. To dobry wynik, nieco na przekór wszystkiemu, co ostatnio słyszymy o kondycji światowej gospodarki, zwłaszcza biorąc pod uwagę minorowe nastroje panujące wśród prezesów niektórych spółek (zwłaszcza banków i firm technologicznych), wciąż dość wysoką inflację i tym samym drogi pieniądz.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Amerykański bank centralny wciąż podnosi stopy procentowe, osiągnęły one już przedział 5-5,25%, czyli wyższy niż wynosi inflacja w USA (w lutym 2023 r. wynosiła 6%, w marcu 2023 r. już tylko 5%). To zwykle nie wróży nic dobrego dla inwestorów, którzy mają udziały w spółkach giełdowych. Z jednej strony drogi pieniądz, z drugiej – coraz wyższe oprocentowanie bankowych depozytów, które są konkurencją dla lokowania na rynku kapitałowym (i coraz wyższa zyskowność inwestycji w obligacje w kolejnych latach).

Ale inwestorom w USA to aż tak bardzo nie przeszkadza. Na warszawskiej giełdzie nastroje są jeszcze lepsze. Indeks WIG od swojego dna odbił się już o 40%. A Polska opuściła niechlubną pozycję jednego z najbardziej niedocenianych na świecie rynków akcji. Ale to wciąż może być tylko efekt „zdechłego konia” (inwestorzy mawiają, że nawet zdechły koń odbije się od gleby, gdy spadnie z dużej wysokości, więc i giełda może) oraz umocnienia złotego oraz naprawdę katastrofalnie niskich wycen, które widzieliśmy jeszcze kilka miesięcy temu.

Jeszcze kilka miesięcy temu analitycy BlackRock, największego zarządzającego aktywami na świecie, polecali inwestorom inwestować w obligacje zamiast w akcje („portfel 60:40 radzimy zamienić na 30:70”). Cena złota osiąga rekordowe poziomy (ponad 2000 dolarów za uncję), co zwykle oznacza duży poziom niepewności i strachu wśród inwestorów.

A ceny akcji mimo wszystko ruszyły w górę. Nawet bardziej w Europie niż w USA. Niemiecki indeks giełdowy DAX od początku roku odnotował wzrost o 14% i odrobił niemal całość z pandemiczno-inflacyjnych strat (stopa zwrotu za ostatnich pięć lat – plus 25%).

Polski indeks WIG20 od stycznia jest 6% na plusie (ale w jego przypadku pięcioletnia stopa zwrotu to minus 17%). W przypadku obu indeksów, patrząc na pięcioletnie stopy zwrotu, jesteśmy o lata świetlne od wyników S&P 500, który w tym czasie – mimo dwóch załamań – pokazał 55% zysku.

Czy tak ma wyglądać początek wielkiej hossy? Czy rzeczywiście może być tak, jak piszą w książkach o inwestowaniu, że giełda z wyprzedzeniem reaguje na wydarzenia w gospodarce? Rzeczywiście, hossy zaczynają się na giełdach przeważnie wtedy, gdy nikt jeszcze ich nie przewiduje. Wspólnie z Flawiuszem Pawlukiem postanowiliśmy przeanalizować sytuację pod kątem ewentualnych podobieństw do sytuacji z 2009 r., czyli do początku wielkiej hossy po światowym kryzysie finansowym.

(dalsza część tekstu pod klipem wideo)

ZOBACZ TEŻ WIDEOFELIETON: Wraca moda na polskie fundusze inwestycyjne. Ale na które?

Historia lubi się powtarzać. Na rynku kapitałowym też?

Marzec 2009 r. był początkiem jednego z największych okresów hossy w historii nie tylko polskiej giełdy, ale też rynków światowych, w tym rynków wschodzących. Wcześniej było załamanie rynku nieruchomości, potem rynku papierów wartościowych finansujących zakupy tych nieruchomości, a kolejnymi ofiarami stały się banki – w tym Lehman Brothers.

Obserwując gwałtowność spadków na światowych giełdach, można było dojść do przekonania, że powrócimy do czasów wielkiego kryzysu z roku 1929. Tak się jednak nie stało, bessa na rynkach potrwała nieco ponad półtora roku i zakończyła się gwałtownym odbiciem rynków w marcu 2009 r. A potem zaczęła się wielka hossa.

Większość obserwatorów i analityków giełdowych była mocno zaskoczonych takim obrotem sprawy. Oczywiście przyczyniły się do tego niekonwencjonalne działania banków centralnych na całym świecie (dodruk pieniądza), ale i tak nikt nie spodziewał się, że tak szybko nastąpi tak długotrwała poprawa nastrojów na rynkach giełdowych.

To, co się wydarzyło po marcu 2009 r., zaskoczyło wszystkich. Po pierwsze: w ciągu kolejnych 12 miesięcy indeks S&P 500 odbił się o 66%, a na początku 2013 r. wrócił do poziomu sprzed kryzysu. W przypadku WIG mogliśmy obserwować równie gwałtowne odbicie w okresie kolejnych 12 miesięcy – o 73%. Niestety dalsze wzrosty nie były już tak spektakularne jak w USA.

Patrząc na wydarzenia z kilku ostatnich lat, nasuwa się myśl, że jest wiele analogii do tamtego okresu. W roku 2007-2009 mieliśmy do czynienia z bańką na rynku nieruchomości, która powodowała, że środki finansowe spółek były nieefektywnie alokowane w inwestycjach, które nie miały szans przynieść godziwej stopy zwrotu. Podobne tendencje można było zaobserwować w ostatnich latach. Praprzyczyną ostatnich problemów był tani pieniądz, który pozwalał nieefektywnie zarządzać inwestycjami.

Przełom technologiczny kontra kryzys po erze „taniego pieniądza”

Wówczas katalizatorem zmian był rozwój usług związanych z internetem. To były główne czynniki wspomagające rozwój gospodarczy w USA, Chinach i innych krajach. W obecnym cyklu gospodarczym prawdopodobnie katalizatorem będzie zielona energia. Wiele krajów może skorzystać na boomie inwestycyjnym w odnawialne źródła energii

Kolejny element, który łączy lata 2007-2009 oraz 2020-2022, to inflacja. Przed rokiem 2009 też mieliśmy do czynienia z inflacją, tylko trochę innego typu, ponieważ dotyczyła głównie aktywów takich jak ziemia czy nieruchomości. Gwałtowny wzrost inflacji najczęściej kończy się wymuszeniem poprawy efektywności firm: od zmniejszenia zatrudnienia poprzez ograniczenia kosztów surowców i energii, aż do wprowadzenia nowych produktów i usług, które prowadzą do oszczędności.

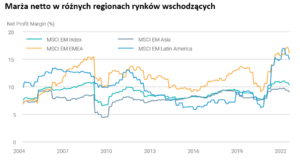

Nie można wykluczyć, że jesteśmy znów w trakcie takiego przełomu. Niewykluczone, że odbije się to pozytywnie na wynikach spółek w kolejnych miesiącach i latach, podobnie jak to było w roku 2009 i później. Poniżej macie wykres, który pokazuje wzrost marż spółek w latach 2009-2010, potem tąpnięcie kryzysowe i lata stabilnych, wysokich marż w czasie hossy. Patrząc na wyskok marż, który mieliśmy ostatnio (i kryzys, w który zapewne wchodzimy), można się zastanawiać, czy nie będzie podobnie jak po 2009 r.

Marża netto jest obecnie dla wielu spółek z krajów wschodzących na rekordowych poziomach. Wyższych nawet niż w okresie po kryzysie 2008-2009. Oczywiście, wynika to po części z wysokich stóp procentowych oraz z wysokich historycznie cen surowców. Ale w końcowym rozrachunku, jeśli te środki zostaną rozsądnie zagospodarowane, doprowadzą do nowych, efektywnych inwestycji.

Poniższy wykres pokazuje, że akcje z rynków wschodzących zachowywały się ostatnio dużo słabiej od rynków rozwiniętych, co spowodowało, że – według danych aktualnych na połowę 2022 r. – wyceny tych spółek były rekordowo niskie w stosunku do wycen spółek w krajach rozwiniętych. Żółta i granatowa linia to miary zysku przypadającego na akcję spółek notowanych na giełdach wschodzących, a seledynowa – wartość rynkowa tych spółek. Jak widać, zyski nie spadają w takim tempie jak wycena rynkowa, co oznacza, że na rynkach wschodzących jest coraz taniej.

Silne odbicie giełd na rynkach wschodzących jest jednak możliwe dopiero w momencie, kiedy inwestorzy uzyskają pewność, że inflacja w tych krajach jest pod kontrolą. I w zasadzie wyłącznie na ten sygnał jeszcze czekamy.

Jakie są perspektywy poprawy zysków spółek przypadających na każdą akcję w kolejnych 12 miesiącach? Widać tu analogię do roku 2009, kiedy dołek oczekiwań co do poprawy zysków był prawie idealnie zgrany w czasie z dołkiem na rynku giełdowym, a później nastąpiło szybkie odbicie.

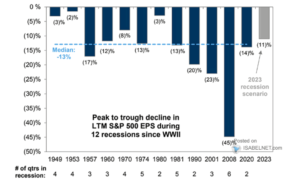

Wykres poniżej obrazuje zachowanie się prognoz wyników spółek z indeksu S&P 500 w poszczególnych latach. Jeśli chodzi o rok 2023, to analitycy już mocno obniżyli swoje prognozy, ale i tak wygląda na to, że w całym roku spółki z S&P 500 poprawią swoje wyniki w stosunku do 2022 r.

Wbrew pesymistycznym prognozom dotyczącym wystąpienia recesji w USA, w tym roku spółki giełdowe powinny sobie dobrze poradzić z tą trudniejszą sytuacją poprzez cięcia zatrudnienia. Jeśli to się uda, możemy się spodziewać, że realne zyski spółek okażą się wyższe od prognoz analityków. A to może oznaczać „urealnienie” wycen rynkowych w górę.

Jakie wskazówki wynikają z ruchów w portfelach funduszy inwestycyjnych?

Jak to możliwe, że większość analityków ostatnio mocno obniżała prognozy zysków na akcję (EPS) dla spółek z indeksu S&P 500 w roku 2009, a mimo to rynek już od marca 2009 był w trendzie wzrostowym? Rynek z wyprzedzeniem postanowił dyskontować przyszłość, czyli mocną poprawę wyników w kolejnych latach. Podobnie może być i teraz, oczywiście pod warunkiem, że rok 2024 przyniesie poprawę wyników finansowych spółek giełdowych. I że inwestorzy będą przekonani do takiego scenariusza.

Ciekawa jest również relacja pomiędzy spadkiem zysków na akcję (EPS) a długością trwania recesji. Wielokrotnie się zdarzało, że stosunkowo długie recesje w 1974 r. oraz 1981 r. wcale nie skutkowały głębokim załamaniem zysków spółek giełdowych. Ale było też i odwrotnie – niewielkie spadki zysków wcale nie świadczyły o tym, że recesja będzie krótka albo niezbyt głęboka.

Patrząc na prognozę spadku zysków na akcję (EPS) dla amerykańskich spółek o 11%, można się spodziewać, że recesja będzie krótka (aczkolwiek nie ma pewności, że tak się stanie). Zwyczajowo uważa się, że rynek dyskontuje przyszłość, która nastąpi za kolejnych 9-12 miesięcy. Ale niestety nie jest to prawo wyryte w kamieniu. Dlatego warto spojrzeć na takie wskaźniki, które pokazują nastawienie inwestorów profesjonalnych do rynku. Np. na to, ile pieniędzy mają ulokowanych w akcjach, a ile w obligacjach.

Większość zarządzających miała ostatnio więcej pieniędzy w obligacjach. Nierównowaga na korzyść obligacji nie jest tak duża jak w marcu 2009 r., ale istotnie większa niż w maju 2020 r. W obu przypadkach mieliśmy bardzo silne wzrosty cen akcji w kolejnych miesiącach.

Analitycy, próbując przewidzieć przyszłość, często posługują się innym wskaźnikiem – poziomem gotówki jako procenta aktywów pod zarządzaniem w funduszach inwestycyjnych. Poziom ten osiągnął swój szczyt w październiku 2022 r. Ten szczyt dobrze się skorelował z końcem „wojennych” spadków na GPW. Co ciekawe, w grudniu 2008 r. podobny szczyt wystąpił na około trzy miesiące przed ostatecznym dołkiem indeksu S&P 500.

Te dwa ostatnie wykresy niosą podobne przesłanie. Bardzo często, gdy poziom pesymizmu wśród zarządzających jest już bardzo wysoki i każdy z nich stworzył sobie duży bufor bezpieczeństwa na wypadek dalszych spadków cen akcji, następuje zmiana trendu i początek hossy.

Czy inflacja rzeczywiście spadnie? Bardziej w Ameryce czy w Europie?

Czy i tym razem ten wskaźnik „zadziała”? Rynek wciąż potrzebuje ostatecznego potwierdzenia, że inflacja jest pod kontrolą i będzie spadać. Natomiast szybkość spadku inflacji w kolejnych miesiącach będzie determinować tempo wzrostu cen akcji. Uwaga świata jest skierowana na USA, jako że rynek ten jest głównym rozgrywającym na świecie, jeśli chodzi o koszt pieniądza. Drogi pieniądz w USA niejako blokuje przepływ środków do rynków wschodzących, jak również do rynków akcji.

Akcje na rynkach europejskich już ruszyły w górę, choć przecież największe gospodarki Europy nie poradziły sobie jeszcze z inflacją. Co może być tego przyczyną? Niewątpliwie fakt, że Unia Europejska uniknęła kryzysu energetycznego. Dodatkowym elementem może być też fakt, że spółki europejskie działają głównie w tradycyjnych sektorach i ich wyceny nie są tak wrażliwe na cenę pieniądza jak spółki nowej ekonomii. Spółki europejskie oferują wyższe dywidendy niż spółki amerykańskie, co do tej pory się nie zdarzało.

Jest być może jeszcze element: inwestorzy wierzą w dużo szybszy spadek inflacji na kontynencie europejskim niż w USA, w związku z tym nie obawiają się inwestować już tu i teraz, nie czekając na dalsze oznaki spadku inflacji. To byłby bardzo pozytywny sygnał również dla naszej giełdy pomimo faktu, że ciągle poziom inflacji u nas jest dużo większy niż średnio w UE.

Widać sporo analogii obecnej sytuacji na giełdach światowych do przełomowej zmiany trendu giełdowego z marca 2009 r. Czy wkrótce ostatecznie pożegnamy trend spadkowy i powitamy hossę? Brakuje jeszcze jednego elementu do tej układanki, czyli spadku inflacji do poziomu poniżej 5% w skali roku. Inflacja poniżej tego poziomu już nie będzie jakimiś dużym kłopotem dla przedsiębiorstw i zagwarantuje im wzrost zysków, co musi znaleźć odzwierciedlenie w notowaniach giełdowych.

———————————–

ZOBACZ OKAZJOMAT SAMCIKOWY: Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

———————————–

POSŁUCHAJ NASZYCH PODCASTÓW:

Ekipa „Subiektywnie o Finansach” co środę publikuje nowy odcinek podcastu „Finansowe Sensacje Tygodnia” (w skrócie: FST). Rozmawiamy o tym, co nas zbulwersowało albo zaintrygowało w minionym tygodniu i zapowiadamy przyszłe sensacje wokół naszych portfeli. Do tej pory ukazało się 130 odcinków podcastu, zaprosiliśmy też kilkudziesięciu gości.

Ekipa „Subiektywnie o Finansach” co środę publikuje nowy odcinek podcastu „Finansowe Sensacje Tygodnia” (w skrócie: FST). Rozmawiamy o tym, co nas zbulwersowało albo zaintrygowało w minionym tygodniu i zapowiadamy przyszłe sensacje wokół naszych portfeli. Do tej pory ukazało się 130 odcinków podcastu, zaprosiliśmy też kilkudziesięciu gości.

Poza cotygodniowym podcastem możesz też posłuchać tekstów z „Subiektywnie o Finansach” czytanych przez ich autorów. Ten cykl podcastowy nazywa się „Subiektywnie o Finansach do słuchania” (w skrócie: SDS). Wszystkie podcasty znajdziesz pod tym linkiem, a także na wszystkich popularnych platformach podcastowych w tym Spotify, Google Podcast, Apple Podcast, Overcast, Amazon Music, Castbox, Stitcher)

————

ZNAJDŹ NAS W MEDIACH SPOŁECZNOŚCIOWYCH

Jesteśmy także w mediach społecznościowych, będzie nam bardzo miło, jeśli zaczniesz nas subskrybować i śledzić: na Facebooku (tu profil „Subiektywnie o Finansach”) oraz na Instagramie (tu profil „Subiektywnie o Finansach”), jak również na Youtube (tu kanał „Subiektywnie o Finansach”). Profile naszych autorów znajdziesz też na Twitterze oraz LinkedIn – zapraszamy do śledzenia!

————

ZOBACZ WIDEOPORADNIK: Jak lokować pieniądze w obligacje skarbowe?

ZOBACZ WIDEOFELIETON: Ile będzie Cię kosztowała transformacja energetyczna?

zdjęcie tytułowe: Eric McLean/Unsplash