Inwestorzy z warszawskiej giełdy nie zaleczyli jeszcze kaca po kiepskim debiucie Żabki, a o ich pieniądze już ubiega się kolejny śmiałek. Tym razem dużo mniejszy i reprezentujący zupełnie inną branżę. To Transition Technologies MS (w skrócie TTMS), spółka działająca w sektorze informatycznym. Czy warto mieć jej akcje?

Zapisy na akcje spółki w ramach nowej emisji dla inwestorów indywidualnych zaczęły się w poniedziałek i potrwają do 25 października (czyli do piątku). Spółka chce zadebiutować na warszawskim parkiecie ok. 15 listopada. Gdzie będzie można kupić akcje? Zapisy prowadzi konsorcjum biur maklerskich z udziałem Ipopema Securities, DM mBank i DM BOŚ. W odróżnieniu od Żabki to dość wąski zestaw biur maklerskich zaangażowanych w sprzedaż. Wielu inwestorów może nie mieć rachunków w tych firmach inwestycyjnych.

- Szwecja radośnie (prawie) pozbyła się gotówki, przeszła na transakcje elektroniczne i… ma poważny problem. Wcale nie chodzi o dostępność pieniędzy [POWERED BY EURONET]

- Kiedy bank będzie umiał „czytać w myślach”? Sztuczna inteligencja zaczyna zmieniać nasze relacje z bankami. I chyba wiem, co będzie dalej [POWERED BY BNP PARIBAS]

- ESG w inwestowaniu: po fali entuzjazmu przyszła weryfikacja. BlackRock mówi „pas”. Jak teraz będzie wyglądało inwestowanie ESG-style? [POWERED BY UNIQA TFI]

Spółka oferuje do 2,4 mln akcji po cenie maksymalnej 35 zł, co przekłada się na łączną wartość IPO w kwocie 84 mln zł. Po odliczeniu kosztów organizacji transakcji do dyspozycji TTMS pozostanie ok. 80 mln zł. W porównaniu z Żabką, która sprzedawała inwestorom akcje warte ponad 7 mld zł, to absolutny mikrus. Ale może małe jest piękne, zwłaszcza jeśli mówimy o spółce działającej globalnie i to w niezwykle szybko rosnącej branży?

Oferta jest podzielona na trzy transze, skierowane do inwestorów indywidualnych (10-15% całości), pracowników (ok. 1,5%) i inwestorów instytucjonalnych. W ręce inwestorów indywidualnych trafią akcje o wartości ok. 12,6 mln zł przy założeniu, że będzie to maksymalna pula akcji. Jeśli ktoś się dowie o tej emisji, to może się zdarzyć przepotworna redukcja zapisów (pewnie większa niż „żabkowe” 90,4%).

Na co TTMS potrzebuje pieniędzy inwestorów?

TTMS planuje przeznaczyć ok. 68 mln zł (85% całości wpływów z emisji akcji serii B) na przejęcia innych spółek, które pozwolą jej szybciej rosnąć. Resztę pochłonie m.in. spłata zaciągniętej pożyczki na przejęcie szwajcarskiej spółki Pixel Plus (10 mln zł). Emitowanie akcji po to, żeby spłacić pożyczkę, nie brzmi dobrze. To refinansowanie droższym kapitałem (akcje) tańszego kapitału (dług udzielony na bardzo atrakcyjnych warunkach). Niezbyt ten pomysł wpisuje się w klasyczne kanony corporate finance.

Motorem ekspansji TTMS mają być rynki międzynarodowe, zwłaszcza w Europie Zachodniej (w 2025 r.), a w dalszej perspektywie (2026-2027) w Stanach Zjednoczonych. Do tej pory firma dokonała dwóch przejęć: wspomnianego Pixel Plus (styczeń 2024 r.) oraz duńskiej spółki ConCor (październik 2021 r.), przemianowanej później na TTMS Nordic. A zatem pewne doświadczenie z integracją podmiotów z rynków rozwiniętych już ma.

Najbardziej zaawansowanym projektem jest potencjalne przejęcie w Szwajcarii. Spółka ma też wytypowany cel na rynku niemieckim, a w Danii krótką listę. W grę wchodzi też rozwój na rynku australijskim – samodzielnie lub we współpracy z partnerem. Szkoda, że TTMS nie przyszedł na rynek z plikiem podpisanych listów intencyjnych, z których jasno by wynikało, przy jakich parametrach finansowych (choćby brzegowych) zamierza dokonać transakcji po pozyskaniu pieniędzy z IPO.

Z lepszych wiadomości: spółka nie dokonuje akwizycji w sposób łapczywy, czego dowodzą transakcje w Danii i Szwajcarii dokonane w odstępie trzyletnim. A do tego jej istotnymi akcjonariuszami są czołowi menedżerowie firmy – członkowie zarządu (Sebastian Sokołowski, Adam Kaczmarczyk, Krzysztof Zapała) mają ok. 25% akcji spółki (udział przed zakończeniem IPO). Trudno przypuszczać, że podejmowaliby decyzje w sprawie akwizycji na swoją niekorzyść.

TTMS przyciągnie kapitał od inwestorów ComArchu?

Do niedawna jednym z ulubieńców inwestorów specjalizujących się w IT był ComArch. Ta krakowska firma prowadzi intensywną działalność na rynkach międzynarodowych. I należy do wiarusów polskiego rynku kapitałowego, gdyż jej akcje są przedmiotem obrotu na GPW w Warszawie od 1999 r.

Niebawem jednak znikną z niego, gdyż w październiku zostało przeprowadzone wezwanie na papiery firmy, które zakończyło się sukcesem – wzywający osiągnęli 95% „sukcesu”, co uprawnia ich do przymusowego wykupu pozostałych akcjonariuszy. Inwestorzy odpowiadający na wezwanie dostali ok. 1,5 mld zł, które przyjdzie im teraz zapewne jakoś sensownie spożytkować.

Na to liczy TTMS. Zdaniem Sebastiana Sokołowskiego zarządzana przez niego spółka może być ciekawą alternatywą m.in. dla inwestorów przebudowujących portfele spółek IT po sprzedaży walorów ComArchu w wezwaniu.

Kapitalizacja rynkowa akcji ComArch to ok. 2,7 mld zł. Wartość akcji TTMS wyniesie ok. 336 mln zł. Pewnie część pieniędzy z wezwania na ComArch może popłynąć do TTMS, ale nie liczyłbym, że dojdzie do powszechnego automatyzmu realokacji funduszy. Po prostu TTMS jest zbyt mały, żeby zainteresował inwestorów instytucjonalnych, którzy chcieliby ulokować na przykład dziesiątki milionów złotych.

Spółce daleko do klubu miliarderów pod względem kapitalizacji rynkowej skupionych w indeksie WIG-informatyka – znajdują się w nim Asseco Poland (7,6 mld zł), ASEE (2,7 mld zł), Vercom (2,7 mld zł), Asseco Business Solutions (1,9 mld zł), Text (1,5 mld zł), Shoper (1,2 mld zł).

Outsourcingowy biznes TTMS

Grupa kapitałowa TTMS koncentruje się na świadczeniu usług informatycznych w modelu outsourcingu opartym o tzw. usługi zarządzane (ang. managed services). W ramach tego modelu klientowi dostarczany jest kompletny, zorganizowany zespół ekspertów, którzy dzięki swoim kompetencjom pokrywają wszystkie role wymagane do realizacji konkretnego projektu lub utrzymania i rozwoju całego systemu informatycznego.

Firma działa w Polsce Malezji, Wielkiej Brytanii, Danii i krajach nordyckich, Szwajcarii oraz w Indiach. Odbiorcami usług grupy kapitałowej są klienci m.in. z sektora farmaceutycznego, zbrojeniowego, przemysłowego i edukacyjnego. W portfolio kontrahentów, na rzecz których TTMS świadczył usługi, są m.in. tak uznane marki jak Roche, ABB, Schneider Electric, Ferrero, Eiffage, PwC, Air Liquide, Schenker, Amway, Veolia czy Volvo. Z pewnością taka lista ułatwia ubieganie się o nowe kontrakty.

Tym, co zwraca uwagę w strukturze sprzedażowej TTMS, jest duża koncentracja na niewielu klientach, a zwłaszcza na szwajcarskim koncernie farmaceutycznym Roche. To szósta pod względem wielkości firma sektora na świecie z kapitalizacją rynkową w wysokości 254 mld dol. Roche odpowiadał w pierwszym półroczu 2024 r. za 42% przychodów TTMS (jeszcze w 2021 r. jego udział w sprzedaży wynosił 56%).

TTMS uznał, że ryzyko utraty szwajcarskiego giganta farmaceutycznego jako klienta jest niskie, choć przyznał za pomocą zapisu w prospekcie emisyjnym, że „w ocenie zarządu Grupa nie jest uzależniona finansowo od podmiotów innych niż Grupa Roche”. Można przypuszczać, że skoro współpraca została niedawno przedłużona, to odbiorca usług TTMS jest z niej zadowolony. Niemniej, taka koncentracja rodzi ryzyko, że Roche któregoś dnia może poprosić o zmniejszenie stawek.

Wzrost biznesu wyhamowuje, a rentowność kuleje

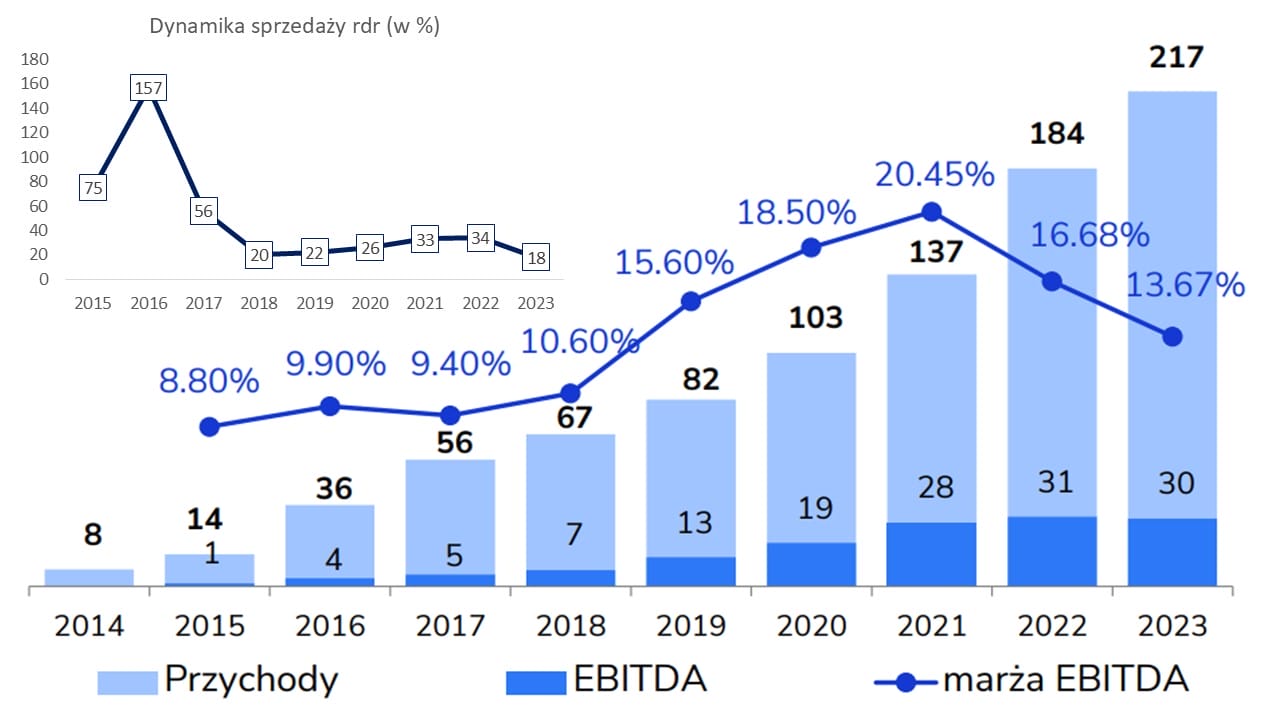

Od strony finansowej TTMS corocznie powiększał przychody ze sprzedaży. Dynamika po początkowych latach bardzo szybkiego rozwoju małego biznesu ostatnio wyhamowała. Od 2018 r. oscyluje w przedziale ok. 20-30%, co jest całkiem przyzwoitym tempem. I pewnie należałoby takiego życzyć każdej spółce giełdowej.

Źródło: opracowanie własne na podstawie prospektu emisyjnego TTMS

Tym, co może martwić, jest pogorszenie rentowności prowadzonego biznesu. I to gruntowne. W latach 2021-2023 marża EBITDA zniżkowała z ponad 20% do ponad 13%. W efekcie, mimo że TTMS powiększa masę sprzedaży, to zysk EBITDA w latach 2021-2023 praktycznie nie drgnął (28-31 mln zł).

Dlaczego tak się dzieje? Analitycy często dzielą spółki na dwie kategorie – ciężkich aktywów (ang. heavy assets companies) i lekkich aktywów (ang. light assets companies). Ciężcy zawodnicy to takie podmioty, dla których funkcjonowania niezbędne jest posiadanie znaczących zasobów aktywów trwałych – tutaj przykładem może być energetyka, chemia, metalurgia, produkcja materiałów budowlanych czy górnictwo. Bez posiadania budynków, instalacji wytwórczych, maszyn wspierających proces produkcyjny w tym biznesie ani rusz.

Z kolei firmy lekkich aktywów bazują przede wszystkim na zasobach ludzkich. Środki trwałe nie mają takiego znaczenia jak w przypadku firm ciężkich aktywów. Łatwo to stwierdzić w uproszczeniu, kto jest kto, przyglądając się odpisom amortyzacyjnym w sprawozdaniach finansowych. TTMS jest na pewno „lekki”. Dlatego istotny wpływ na wyniki finansowe powinny mieć koszty pracownicze. Informatycy są grupą społeczną, która jest ponadprzeciętnie wynagradzana.

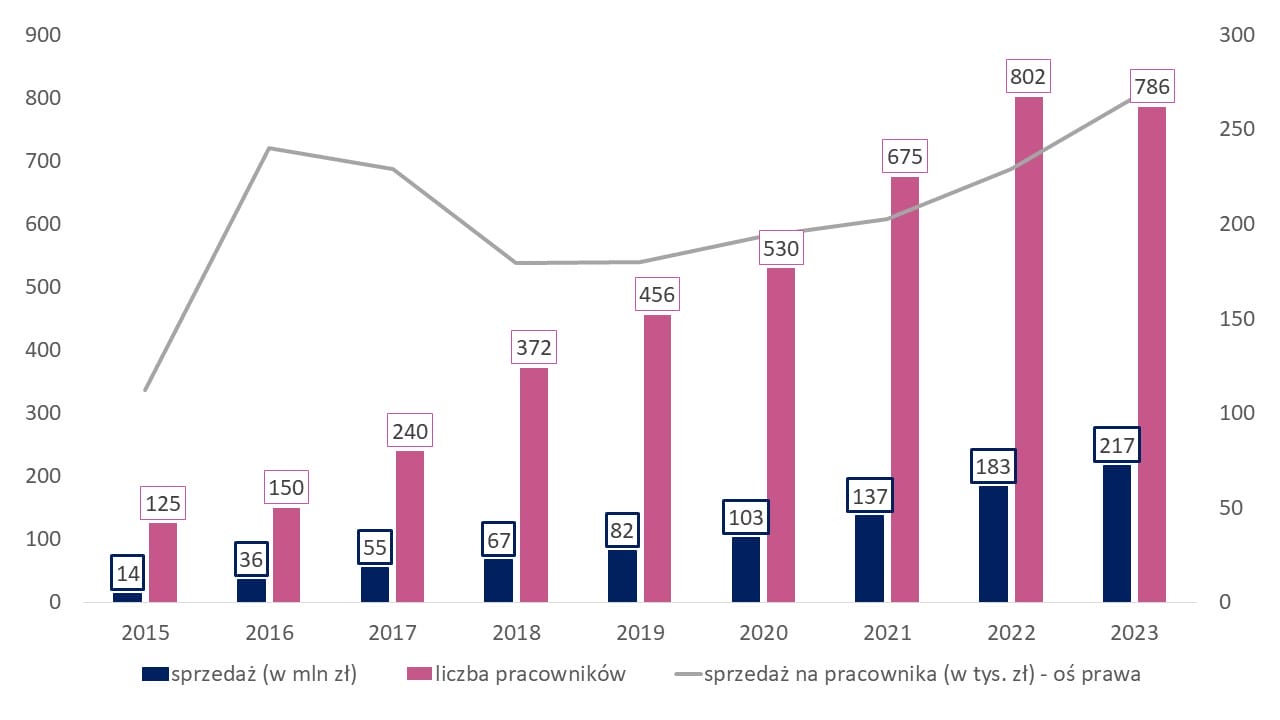

Według danych spółki przeciętne wynagrodzenie pracownika grupy TTMS szybko rośnie. W 2021 r. wyniosło 10 700 zł miesięcznie, rok później już 13 700 zł, a w minionym roku sięgnęło 16 100 zł. To zgodne z trendem ogólnym na rynku pracy, ale przyczyniło się do tego też wchłonięcie aktywów duńskich i szwajcarskich. TTMS sprawnie zarządza natomiast wydajnością sztabu pracowników. Sprzedaż na osobę w zeszłym roku była rekordowa i wyniosła prawie 270 000 zł.

Źródło: opracowanie własne na podstawie danych ze strony www TTMS

Sporo do myślenia daje pierwsza marża pochodząca z rachunku zysków i strat – rentowność zysku ze sprzedaży. W 2021 r. wyniosła ona 18%, by w ciągu kolejnych dwóch lat znacząco spaść do 11,2%. Jakby tego było mało, to w pierwszym półroczu 2024 r. obniżyła się jeszcze do 8%. Wygląda na to, że TTMS włączył tryb agresywnego pozyskiwania/obsługi kontraktów outsourcingowych, licząc się z wyraźnym pogorszeniem rentowności działalności. Na dłuższą metę taka strategia może być jednak zabójcza.

Co czeka TTMS w przyszłości?

Miejmy nadzieję, że erozja marży zysku ze sprzedaży nie będzie postępowała, bo wówczas TTMS trafi do mało elitarnego grona setek tysięcy podwykonawczych firm IT, które znajdują się w różnych gospodarkach wschodzących (np. Indie).

Przyjrzyjmy się zatem przyszłości, także pod kątem wyceny w IPO. W 2023 r. TTMS miał na poziomie skonsolidowanym ok. 13,8 mln zł zysku netto. Przyrównując to do liczby akcji po IPO, przekłada się to na zysk na akcję w wysokości 1,44 zł, czyli P/E historyczne wynosi 24,3 pkt.

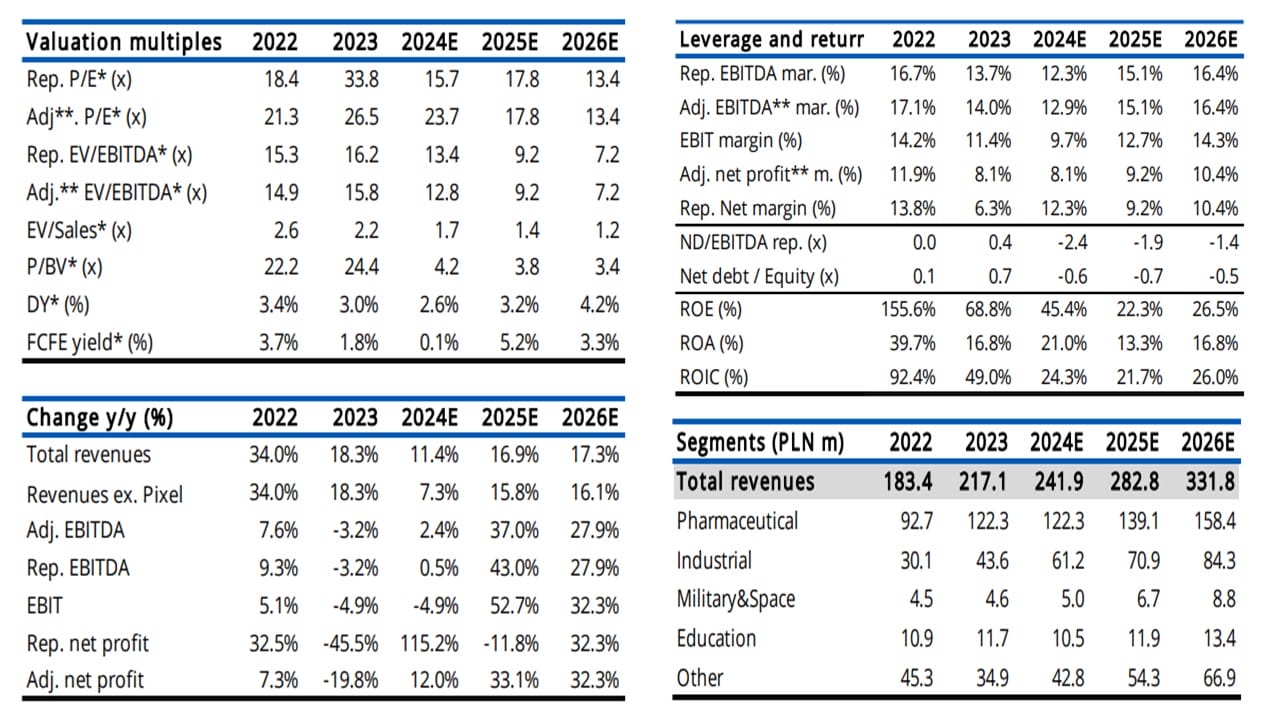

Oferującym akcje TTMS w ofercie publicznej jest Ipopema Securities. Z tego tytułu dział analityczny biura maklerskiego stworzył opracowanie zatytułowane „Sprawdzona ścieżka do dalszego wzrostu”. W opinii Marcina Nowaka, analityka instytucji, spółka jest warta (uwzględniając IPO w pełnym rozmiarze) w przedziale 418,1-511,7 mln zł. Co w przeliczeniu na jedną akcję dawałoby ok. 43,6-53,4 zł.

W tempie kilkunastu procent rocznie ma rosnąć sprzedaż w latach 2024-2026. Uzdrowieniu ma ulec rentowność operacyjna, ale to dopiero w latach 2025-2026. Szczegóły z analizy Ipopema Securities znajdują się na poniższej infografice.

Źródło: Ipopema Securities

Jeśli prognozy się sprawdzą, wskaźnik P/E spółki wejdzie w zakres kilkunastopunktowy – obecnie jest zdecydowanie powyżej 20 pkt. Dużo czy mało? Wartość tego współczynnika dla całej zbiorowości WIG-informatyka to obecnie trochę ponad 16 pkt.

Czy TTMS zasługuje na kwotowanie z premią wobec średniej rynkowej? Jeżeli nie widziałbym postępującej erozji marż, to byłbym zwolennikiem takiej tezy. Pytanie, oczywiście, jak dużej premii. Bliżej byłoby mi z pewnością do ceny w IPO na poziomie 30 zł niż 35 zł.

Na wynik oferty publicznej z pewnością oddziaływać będzie niedawno zakończona sprzedaż publiczna akcji Żabki. W ciągu czterech sesji od debiutu giełdowego kurs sieci convenience stracił ponad 13%. Zapewne entuzjazm wielu inwestorów na skutek tego solidnie oklapł.

Gdyby ktoś położył mi na stole dwie karty – jedna z napisem „Żabka”, druga z napisem „TTMS”, to bez chwili wahania sięgnąłbym po tę drugą. Ale, gdyby na stole leżała tylko karta z napisem „TTMS”, to miałbym ambiwalentne odczucia, czy po nią sięgać. I pewnie jak bajkowy Reksio, zamiast capnąć natychmiast kość, to długo bym ją obwąchiwał.

Obietnica wysokiej dywidendy

Akcje TTMS mogą przypaść do gustu łowcom dywidend. Zarząd firmy ogłosił bowiem, że – począwszy od podziału tegorocznego zysku netto – w kolejnych latach zamierza, w zależności od sytuacji finansowej, rekomendować wypłatę dywidendy w wysokości co najmniej 50% zysku netto, o ile nie zaistnieją żadne nadzwyczajne okoliczności zewnętrzne lub nie wystąpią znaczące potrzeby kapitałowe, w tym związane z realizacją akwizycji stanowiącej cel oferty publicznej.

Takie rozwiązanie – kwestia zdefiniowania poziomu dywidendy – jest rzadko spotykane. Emitenci najczęściej ustalają politykę dywidendową, posługując się słowem „do”, czyli na przykład na dywidendę planują wypłacać do 50% zysku netto.

Jeszcze drobna uwaga co do tego pomysłu. Nie bardzo pojmuję w tym kontekście, jaki sens ma wypłacanie jakiejkolwiek dywidendy, jeżeli rentowność kapitału własnego TTMS jest na wysokim poziomie – w najbliższych latach ma przekraczać istotnie 20%. Spółka bardzo sprawnie gospodaruje powierzonymi jej zasobami kapitału własnego, dlatego nie znajduję uzasadnienia, dla którego miałaby się go pozbywać, zwłaszcza ze względu na plany akwizycyjne.

A tak dochodzi do zasiania wątpliwości – skoro tak dobrze zarządzamy kapitałem własnym, to przecież lepiej go akumulować i efektywnie wykorzystywać, chyba że w tle jest pogorszenie perspektyw rozwoju. Ot, taki dysonans poznawczy. Inwestorzy, którzy chcą pogłębić swoją wiedzę na temat TTMS i dokładnych warunków IPO, mogą to uczynić pod tym linkiem.

zdjęcie tytułowe: TTMS