Matura to bzdura? Niektórzy mówią też: emerytura to bzdura. To bardzo zuchwała teza forsowana przez część przedstawicieli tzw. pokolenia Z. Teza ta może być szczególnie bolesna, gdy przyjdzie się nam zmierzyć ze stopą zastąpienia. Jak i ile powinno oszczędzać to pokolenie, żeby zgromadzić wystarczające pieniądze? Firma analityczna TRP to wyliczyła – w zależności od średnich dochodów i… nie tylko

Dzisiejsi 50-latkowie już się tego obawiają. Na wypłaty emerytury w kwotach zbliżonych do pensji otrzymywanej w trakcie życia zawodowego nie ma co liczyć. Stopa zastąpienia będzie bardzo niska, co oznacza, że dostaniemy jedynie skromny ułamek tego, co zarabialiśmy. Co gorsza, stopa zastąpienia ma spadać i to drastycznie. Procent składany, który bywa nazywany „ósmym cudem świata”, powinien przyjść z pomocą.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Emerytura to bzdura? Długie życie w dobrym zdrowiu

Z procentem składanym problem ma pokolenie osób urodzonych w latach 1997-2012, zwane również Generacją Z (Gen Z). To ludzie, którzy obecnie liczą maksymalnie dwadzieścia parę lat. Są już po okresie burzy i naporu z czasów młodzieńczych, niejednokrotnie mają za sobą studia lub inne formy edukacji, zdobywają pierwszą pracę, zakładają rodziny, a perspektywa emerytalna zdaje się czymś abstrakcyjnym. Nie są nawet na półmetku swojego statystycznego życia.

Jak wygląda podejście Gen Z do spraw finansowych, w tym związanych z emeryturą, na tle innych generacji pokoleniowych? Temu zagadnieniu się dzisiaj przyjrzę. Na początek ważne zastrzeżenie, które rzutuje na przyszłe wybory w zakresie zabezpieczenia emerytalnego – „zetki” będą żyć o wiele dłużej niż wcześniejsze pokolenia.

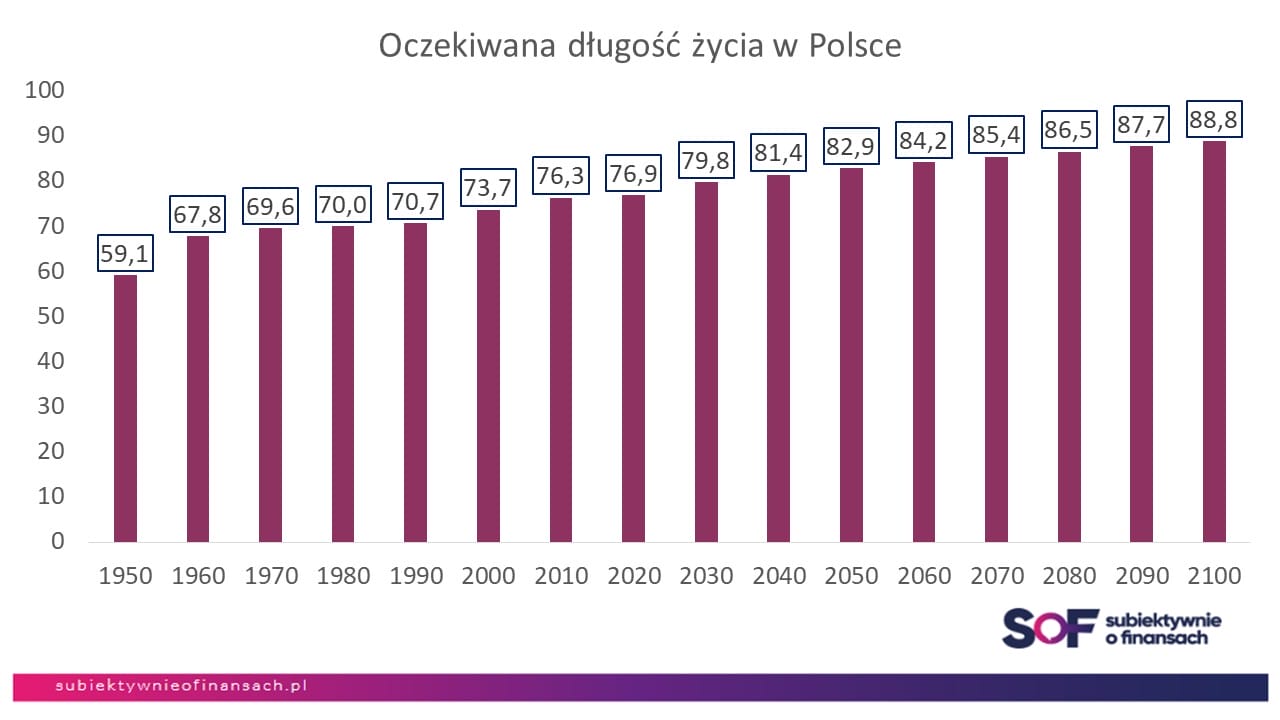

O ile? Widać to na poniższej infografice, stworzonej na bazie projekcji ONZ – przeciętna oczekiwana długość życia w naszym kraju dla osoby urodzonej w 2010 r. wynosi ok. 76 lat. Dla porównania millenials, który pojawił się na świecie w 1990 r., może spodziewać się ok. 71 lat dożycia. Prognozy ONZ nie pozostawiają złudzeń. Będziemy coraz dłużej żyć – dla osób urodzonych w 2100 r. średnio do prawie 89 lat.

Źródło: opracowanie własne na podstawie WHO (dane historyczne) i ONZ (prognoza)

Tylko życie miewa wiele odcieni – są lepsze i gorsze momenty. Życie w dobrej formie jest krótsze niż oczekiwana długość życia. Prognoz na ten temat nie ma, dlatego posłużę się danymi historycznymi przygotowanymi przez WHO. Organizacja mierzy różnicę pomiędzy oczekiwaną długością życia (ang. life expectancy) a oczekiwaną długością życia w dobrej formie (w skrócie HALE – od ang. healthy life expectancy).

HALE to czas, gdy jesteśmy w dobrej kondycji, a zdrowie nadmiernie nie szwankuje. W przypadku Polski ten wskaźnik wynosił 65-69 lat dla roczników z lat 2000-2019. Różnica między HALE a oczekiwaną długością życia ilustruje okres, gdy należy po pierwsze zakładać, że znacząco wzrosną wydatki na ochronę zdrowia, a po drugie stanie się co najmniej wymagające dorabianie na emeryturze, o ile ktoś się na to zdecyduje. A żeby zapewnić sobie wygodną starość, potrzebne są pieniądze, które warto oszczędzać z odpowiednim wyprzedzeniem czasowym.

Te wyliczenia odnoszą się do średniej dla populacji, a statystyczny wiek kobiet jest dłuższy niż mężczyzn. A co w przypadku osób, które dobrze się „prowadzą”? Wówczas spodziewać się, że ich oczekiwana długość życia będzie większa. Wpływ na to ma szereg czynników. Przykładowo zdaniem Petera Attii, znanego kanadyjskiego lekarza zajmującego się długowiecznością, warto stawiać na aktywność fizyczną. Osoby, które regularnie ćwiczą przez 3-9 godzin tygodniowo, mogą w ten sposób „uzyskać” 7,5-10 lat dodatkowego życia.

Generacja Z stawia na „miękkie oszczędzanie”

O „zetkach” mnóstwo napisano, próbując skreślić rys behawioralny tego pokolenia. McKinsey opisał kilka cech, które są charakterystyczne dla tej generacji. Należą oni do społeczności wybitnie cyfrowych – bez internetu trudno sobie im wyobrazić życie, spędzają w nim codziennie kilka godzin. Charakteryzuje je największy odsetek – w porównaniu z całą populacją – ludzi znajdujących się w kryzysie mentalnym i podchodzących do rzeczywistości pesymistycznie.

Z ankiet McKinsey wynika również to, że Generacja Z już teraz dostrzega swoje zmniejszone możliwości ekonomiczne. 58% przedstawicieli tego pokolenia stwierdziło, że nie ma zaspokojonych podstawowych potrzeb społecznych – to zdecydowanie największy odsetek spośród wszystkich analizowanych generacji. Więcej na ten temat przeczytasz tutaj.

Kluczem do zrozumienia pokolenia Z w zakresie finansów osobistych jest zrozumienie pojęcia „miękkiego oszczędzania” (ang. soft saving). To zjawisko, które polega na wydawaniu większej ilości pieniędzy tu i teraz przy jednoczesnym oszczędzaniu mniej na przyszłość.

Badanie Intuit pt. „Prosperity Index Study” pokazuje, że „zetki” nie zamierzają iść na emeryturę wcześnie, a także to, że część populacji w ogóle nie planuje pójść na nią. Priorytetem jest rozwój osobisty i posiadanie dobrostanu psychicznego obecnie niż odkładanie pieniędzy na przyszłość, która jest nieznana.

Gen Z stawia przede wszystkim na jakość życia w wymiarze niezwiązanym bezpośrednio z finansami. Na liście priorytetów znajduje się m.in. work-life balance, czyli utrzymanie właściwej proporcji pomiędzy czasem poświęcanym sferze zawodowej i prywatnej, zdolność do rozwijania pasji i zajmowania się hobby czy utrzymywanie romantycznych relacji. Na szarym końcu pod tym względem sytuują się m.in. kariera, odpowiedni stan finansów, zdrowie fizyczne i relacje rodzinne.

Gdy przygląda się temu zestawowi atrybutów, przychodzi na myśl pewna reklama. Jeden z rozrabiających na stacji benzynowej młodzieńców zwraca się do seniora słowami „trzeba mieć fantazję dziadku”. A senior odpowiada mu „trzeba mieć fantazję i pieniądze, synku” – klip zobaczysz tutaj

Tym bardziej że z opracowania Intuita wynika jeszcze jedno niepokojące spostrzeżenie na temat zarządzania finansami osobistymi przez „zetki” (poniżej zestawiam oceny tego pokolenia na tle reszty populacji). Wiedzą one, że inwestowanie jest istotne, ale nie mają pojęcia, jak to czynić (70% wobec 57%). Twierdzą, że mają wiedzę o finansach, ale nie mają pojęcia, jak jej używać (63% vs. 57%).

Kupili kryptowaluty nawet wbrew temu, że nie w pełni rozumieją, jak działa blockchain (48% wobec 39%). Wreszcie uważają, że potrafią tworzyć budżet domowy i śledzić swoje dochody oraz wydatki, ale tego nie robią (66% vs. 64%). Taki zestaw odpowiedzi dość jednoznacznie wskazuje, że pilną potrzebą dla Generacji Z jest posiadanie odpowiedniej wiedzy na temat zarządzania finansami na obu płaszczyznach – teoretycznej i praktycznej.

Potwierdzeniem „cyfryzacji” i używania nowinek technologicznych pokolenia Z jest to, że cechuje je największa skłonność do wyszukiwania informacji na temat planowania finansowego przy użyciu sztucznej inteligencji (AI). Z analizy firmy inwestycyjnej Charles Schwab wynika, że w taki sposób gotowe jest postępować 75% „zetek”. Szczegóły o tym znajdziesz tutaj.

Emerytura to bzdura, a stopa zastąpienia ma spadać

Z punktu widzenia przyszłych emerytów najważniejszym wskaźnikiem, do którego warto przywiązywać wagę, jest stopa zastąpienia. Mówi ona o tym, ile procent pensji będzie stanowić wypłata emerytalna. 13 grudnia 2023 r. ukazało się najnowsze badanie OECD na ten temat – przestudiujesz je tutaj.

Według obliczeń OECD stopa zastąpienia netto dla „zetki” z rocznika 2000 z początkiem kariery zawodowej w wieku 22 lat wyniesie 40,3% w przypadku mężczyzn (przejście na emeryturę w wieku 65 lat) i 31,5% w przypadku kobiet (przejście na emeryturę w wieku 60 lat) – to dane zakładające, że zarabialiśmy równowartość średniego wynagrodzenia.

Co jednak z tymi, którzy mieli dochody poniżej lub powyżej średniej? Zasadniczej różnicy nie widać, co zostało pokazane na poniższej infografice w trzech wariantach – dla półkrotności, jednokrotności i dwukrotności przeciętnego wynagrodzenia.

A gdzie jesteśmy, jeśli chodzi o prawie czterdziestkę państw należących do organizacji? Zdecydowanie w dolnych rejonach zestawienia. Niższe stopy zastąpienia dla szacunków opartych o jednokrotność pensji znajdziemy jedynie w Australii, Estonii, Irlandii, Japonii, Korei Płd. i Litwie. Tutaj warto wspomnieć, że w ocenie Międzynarodowej Organizacji Pracy minimalnym standardem życiowym jest stopa zastąpienia na poziomie 40% – poniżej niej wchodzi się już w ubóstwo.

Źródło: opracowanie własne na podstawie OECD (2023)

Co gorsza, wskaźnik zastąpienia wraz z upływem czasu ma maleć. Na zlecenie ZUS dr Jarosław Oczki, ekonomista z toruńskiego Uniwersytetu Mikołaja Kopernika, przygotował opracowanie dotyczące tego, co może nas czekać w najbliższych dekadach – przeczytasz je tutaj. Wnioski są z kategorii alarmujących. Trzy kluczowe z nich:

– przy założeniu wieku emerytalnego 60/65 lat stopa zastąpienia w 2060 r. może spaść nawet do 18,7%,

– występuje zagrożenie ubóstwem w wieku emerytalnym,

– przy średniej wartości wynagrodzenia w Polsce na poziomie powyżej 4000 zł brutto świadczenie emerytalne będzie prawdopodobnie zbliżone do minimalnej emerytury.

Źródło: ZUS

Ile odkładać pieniędzy na emeryturę?

Zdania w tej sprawie będą podzielone, gdyż wiele zależy od:

– świadomości odkładania na starość,

– zdolności oszczędzania, aby to robić,

– czasu, od kiedy gromadzi się kapitał na przyszłość,

– oczekiwań co do tego, co dla każdego znaczy odpowiedni standard finansowy w trakcie emerytury.

Swój koncept na temat przedstawiła amerykańska globalna firma inwestycyjna T. Rowe Price (TRP). TRP wyliczył, że oszczędzanie 15% rocznego dochodu (wliczając w to wszelkie składki uiszczane przez pracodawcę) jest odpowiednim poziomem w celu gromadzenia pieniędzy na potrzeby emerytury dla wielu osób.

„Oszacowaliśmy, że większość osób, które chcą przejść na emeryturę w wieku około 65 lat, powinna dążyć do posiadania aktywów o łącznej wartości od siedmiu do 13,5-krotności rocznego dochodu brutto przed przejściem na emeryturę […] Nie zakładaliśmy, że każdy zacznie oszczędzać zalecane przez nas 15% swoich dochodów natychmiast po otrzymaniu pierwszej wypłaty. Nasz hipotetyczny inwestor zaczyna oszczędzać 6% w wieku 25 lat i zwiększa oszczędności o jeden punkt procentowy każdego roku, aż do osiągnięcia odpowiedniego poziomu – wyjaśnia TRP.

Symulacja firmy opiera się na szeregu kluczowych założeń. Dochód gospodarstwa domowego rośnie w tempie 5% do 45 roku życia, a następnie 3%, co jest odpowiednikiem zakładanej inflacji konsumenckiej. Stopy zwroty z inwestycji przed przejściem na emeryturę wynoszą 7% rocznie przed opodatkowaniem. Osoba przechodzi na emeryturę w wieku 65 lat i zaczyna wypłacać corocznie 4% aktywów (stopa mająca na celu wsparcie stałych wydatków skorygowanych o inflację w ciągu 30-letniej emerytury). Zakresy referencyjne oszczędności są oparte na osobach lub parach z bieżącym dochodem gospodarstwa domowego między 75 000 dolarów a 300 000 dolarów.

Przy tych założeniach osoba w wieku 35 lat powinna mieć na swoim koncie równowartość rocznego dochodu brutto. Wielkość rośnie wraz z upływem czasu i waha się w zależności od sytuacji osobistej przyszłego emeryta. Na poniższej infografice została przedstawiona wartość średnia (ang. approximate midpoint) i rozpiętość pożądanych oszczędności (ang. benchmark range).

Źródło: T. Rowe Price

Istotny w tym wszystkim jest także stan cywilny przyszłego emeryta. TRP podzielił zbiorowość na trzy grupy:

– osoby będące w związku małżeńskim, w którym każdy pobiera wynagrodzenie (ang. married, dual income), przy czym jeden z małżonków zarabia 75% tego, co drugi,

– osoby będące w związku małżeńskim, w którym tylko jeden z małżonków dostaje pensję (ang. married, sole earner), i

– singli, czyli osoby niepozostające w związku małżeńskim (ang. single).

Największe potrzeby kapitałowe mają osoby żyjące na własnym garnuszku. Single na bazie szacunków TRP powinny zabezpieczyć sobie na starość w wieku 65 lat ekwiwalent 10,5-krotnych rocznych dochodów (dla poziomu 75 000 dolarów). Kontrastuje to znacząco z potrzebami osób w związkach małżeńskich, w których oboje partnerów zarabiają – w ich przypadku ten współczynnik stanowi już 8-krotność dochodów.

Źródło: T. Rowe Price

A gdyby te proporcje przenieść na grunt polski? Jest to oczywiście siłą rzeczy zabieg orientacyjny. Pewnie najlepiej byłoby stworzyć odrębny model ekonometryczny, uwzględniający polskie realia. Jako punkt wyjścia przyjmijmy ostatnie opublikowane przez ZUS średnie wynagrodzenie brutto w gospodarce, które wyniosło 7194,95 zł. Mnożąc to przez dwanaście, wychodzi na to, że przeciętnie zarabiamy rocznie przed różnymi daninami na rzecz państwa ok. 86 000 zł.

Odkładanie 15% z tej kwoty, które zaleca TRP, to równowartość 13 000 zł rocznie, czyli nieco ponad „tysiak” miesięcznie. To nie są jakieś oszałamiające pieniądze, pod warunkiem że nie zarabiamy w okolicach minimalnego wynagrodzenia, gdyż wówczas rzeczywiście oszczędzanie może okazać się nie lada łamigłówką. Dla porównania: limity dla inwestycji w ramach systemów „sponsorowanych” przez państwo wynosiły w roku 2023: IKE – ok. 20 800 zł, klasyczne IKZE – ok. 8300 zł, IKZE dla samozatrudnionych – ok. 12 500 zł.

zdjęcie tytułowe: https://unsplash.com/@zana_qaradaghy