Arabia Saudyjska, ramię w ramię z Rosją i Chinami, próbuje bujać cenami ropy naftowej. „Droga ropa osłabi dolara i zwiększy inflację w USA” – czy tak kombinują? A wysoka inflacja to wysokie stopy procentowe, recesja, kryzys finansowy. Wydawałoby się, że OPEC+ wybrał najlepszy moment na tę „akcję dywersyjną”. Ale na razie wygląda na to, że się przeliczył. Cena ropy nie rośnie, a inflacja w USA, zamiast rosnąć, spada. Co to oznacza na dłuższą metę dla tych, którzy wierzą w dolara i trzymają w nim część oszczędności?

Tego artykułu możesz również posłuchać w naszym kanale podcastowym – czyta Maciej Danielewicz

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Po niespodziewanej decyzji krajów OPEC+ o drastycznym cięciu dziennego wydobycia ropy naftowej świat oczekiwał skokowego wzrostu ceny tego surowca i osłabienia dolara. A najwięksi pesymiści – również wzrostu inflacji w USA, konieczności dłuższego utrzymywania przez amerykański bank centralny wysokich stóp procentowych i głębokiego kryzysu największej na świecie gospodarki.

Kto wygrywa wojnę o wartość dolara?

Wydawało się, że „spiskowcy” z OPEC+ moment wybrali najlepszy z możliwych. Upadające amerykańskie banki dały sygnał, że wyższych stóp procentowych ta branża (bardzo ważna dla gospodarki) już nie zniesie. To oznacza, że Fed nie może już mocniej walczyć z inflacją (a może będzie musiał ją stymulować, drukując pieniądze, by uspokoić deponentów). Gdyby w tym momencie „zaatakować” Amerykę wzrostem „paliwowej” inflacji, mogłaby sobie nie poradzić i znaleźć się w śmiertelnej pułapce.

Na razie niewiele z tego wychodzi. Ceny ropy nie ruszyły w górę (o czym za chwilę), zaś z USA właśnie nadeszły nowe dane, z których wynika, że inflacja w najpotężniejszej gospodarce świata w marcu ostro wyhamowała (tylko 5%, miesiąc wcześniej było 6%). Na majowym posiedzeniu amerykański bank centralny zapewne zakończy cykl podwyżek stóp procentowych, znajdą się one na poziomie 5-5,25%.

„Inwestorzy obawiający się recesji w USA, której ryzyko dodatkowo rośnie po pojawieniu się napięć w amerykańskim sektorze bankowym, obstawiają, że przed końcem roku stopy będą obniżane pod wpływem hamowania gospodarki” – piszą w swojej analizie analitycy Cinkciarz.pl. Problemem jest uporczywa inflacja bazowa (nie uwzględnia zmiennych cen paliw). Ta „główna”, konsumpcyjna, spada dzięki tańszym paliwom, w czym OPEC+ stara się ostatnio przeszkadzać.

Spadek inflacji i rosnące pole manewru dla amerykańskiego banku centralnego, by móc – w razie potrzeby – manewrować stopami procentowymi również w dół, na razie osłabiają dolara. Ale tylko spekulacyjnie, krótkoterminowo. Inwestorzy tracą nadzieje na wyższe oprocentowanie amerykańskich obligacji i szukają rynków, na których wzrosty stóp procentowych jeszcze mogą nastąpić (np. Europa).

A więc dolar spada. Po raz pierwszy od czerwca 2022 r. znalazł się poniżej 4,25 zł (pół roku temu „zielony” kosztował 5,05 zł). Ale – powtórzmy – to spadek spekulacyjny, wynikający z przepływów kapitału w poszukiwaniu wyższych zysków.

Patrząc z dłuższej perspektywy, ewentualne uporanie się z inflacją da amerykańskiej gospodarce „kopa” na kolejne lata, zwiększy potencjał do generowania zysków przez tamtejsze firmy, co ściągnie do Ameryki światowy kapitał i zapewni tej gospodarce – i jej walucie – dobrą przyszłość.

Czy już można powiedzieć, że domniemany „spisek” przeciwko amerykańskiej gospodarce się nie udał? Dwa największe kraje w OPEC+ grają od dawna przeciw USA, mimo że Arabia Saudyjska jest teoretycznie politycznym sojusznikiem Waszyngtonu. Sojusz sojuszem, ale globalne gospodarcze interesy w handlu ropą naftową rządzą się swoimi prawami. Arabom i Rosji kibicują oczywiście Chiny, które marzą o tym, by Ameryka była jak najsłabszym rywalem w walce o globalną dominację. I żeby dolar stał się „śmieciową” walutą, którą w światowym handlu zastąpiłby juan.

Te nadzieje na pierwszy rzut oka nie są tylko sennym marzeniem. Arabia Saudyjska doprowadziła już w przeszłości do dwóch kryzysów na globalnym rynku ropy naftowej w latach 70. XX w. Były to dwa wielkie kryzysy, które po raz pierwszy po II Wojnie Światowej wstrząsnęły gospodarkami USA i Europy Zachodniej, opartymi na tanich paliwach z Bliskiego Wschodu.

Cena ropy wzrosła wtedy skokowo, co doprowadziło do osłabienia dolara i gwałtownego skoku wszystkich cen. Z uporczywej inflacji USA wydobywały się potem przez ok. 10 lat aż do początku lat 80. XX w. Był to proces długotrwały i bolesny dla gospodarki amerykańskiej. Czy obecnie również możliwy jest taki scenariusz?

Czytaj też: Dlaczego dolar słabnie i w co inwestować zamiast dolara?

Czytaj też: Czy oszczędzanie w dolarach może przestać być w modzie?

OPEC+ chciałby sterować cenami ropy. Ale nie jest już monopolistą

Okazuje się jednak, że OPEC+ nie jest monopolistą na globalnym rynku. Owszem, Arabia Saudyjska jest drugim największym producentem ropy naftowej na świecie, a Rosja trzecim, ale pierwszym są… Stany Zjednoczone, które wyciągnęły wnioski z kryzysów lat 70. i znacznie zwiększyły własne moce produkcyjne, stając się wręcz eksporterem paliw. A poza tym są też mniejsi gracze, którzy mogą zniwelować cięcia w wydobyciu zadekretowane przez główne kraje sojuszu OPEC+.

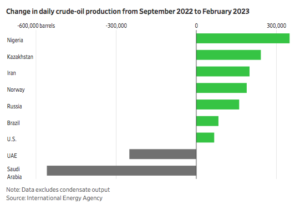

Od jesieni 2022 r. widać, że gwałtowny wzrost podaży z mniejszych krajów produkujących ropę naftową prawdopodobnie zrównoważy cięcia wprowadzone ostatnio przez Arabię Saudyjską i zniweczy wysiłki tego kraju, żeby podbić cenę strategicznego surowca. Ropa ma szansę pozostać na dotychczasowym poziomie cenowym.

Iran, Gujana, Norwegia, Kazachstan, Brazylia i Nigeria wypompowały więcej niż zwykle ropy, zwiększając światowe dostawy. W szczególności Nigeria odnotowała wzrost wydobycia, co widać w poniższym zestawieniu.

W połączeniu ze słabszym popytem w USA i Europie, dodatkowa podaż sprawiła, że cena ropy zaczęła spadać, zwłaszcza w obliczu sygnałów o możliwej recesji w USA po zawirowaniach w sektorze bankowym w marcu.

Do obrony ceny ropy wkroczyła więc Arabia Saudyjska. Ten drugi co do wielkości producent zapowiedział, że będzie kontynuował cięcia w produkcji wraz z Rosją, Irakiem, Zjednoczonymi Emiratami Arabskimi i innymi państwami, co doprowadziło do wzrostu cen, jednak – jak się okazało – krótkotrwałego.

Poprzednia decyzja OPEC+ o redukcji wydobycia z października 2022 r. skłoniła analityków do przewidywania ogromnego wzrostu cen. Zaraz po decyzji OPEC zeszłej jesieni Goldman Sachs podniósł prognozę ceny Brent na I kw. 2023 r. do 115 dolarów za baryłkę, określając ją w dodatku jako „konserwatywną”.

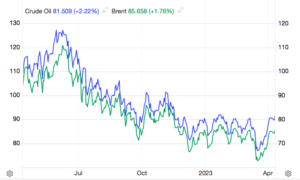

Ten scenariusz się jednak nie sprawdził. O ile najbardziej aktywne kontrakty terminowe na dostawy ropy Brent w I kw. tego roku kosztowały średnio 82 dol. za baryłkę, a w połowie marca spadły poniżej 73 dolarów za baryłkę, o tyle obecnie ta cena wynosi ok. 85 dolarów za baryłkę. Nie jest wyższa niż na początku marca. I znajduje się grubo poniżej poziomu z początku inwazji Rosji na Ukrainę.

Według danych Międzynarodowej Agencji Energetycznej z lutego, od września 2022 r., czyli od ostatniego szczytu produkcji w Arabii Saudyjskiej, kraj ten obniżył dzienne wydobycie ropy o 560 000 baryłek do ok. 10,5 mln. Irak, ZEA i Kuwejt również zmniejszyły produkcję o ponad 100 000 baryłek dziennie.

To, czy cena ropy będzie rosła, zależy częściowo od produkcji w krajach o mniejszym potencjale, które walczą z interesami Arabii Saudyjskiej. Stany Zjednoczone również pompowały dodatkową ropę, zwiększając dzienne wydobycie o ponad milion baryłek w ciągu ostatniego roku. Główne karty w grze należą jednak do graczy takich jak Nigeria, gdzie produkcja nieoczekiwanie wzrosła, ale jest podatna na przestoje i może ponownie spaść.

Dzienna produkcja w Nigerii wzrosła od września o 350 000 baryłek, do 1,3 mln baryłek, niwelując ponad połowę redukcji w Arabii Saudyjskiej. Kraj miał mniej niż milion baryłek dziennie w sierpniu. Według analityków i nigeryjskich urzędników winne były sabotaż rurociągów, kradzież ropy i niskie inwestycje w produkcję. Nigeria jest członkiem OPEC, ale nie uczestniczy w ostatnich cięciach.

Większa jest produkcja Kazachstanu, która wzrosła od września o ponad 240 000 baryłek dziennie. Iran dodał 200 000 baryłek dziennie od września, częściowo dlatego, że eksport z Wenezueli – która konkuruje o nabywców chętnych do korzystania z ropy objętej sankcjami – spadł. Wydobycie w Brazylii osiągnęło rekordowy poziom w styczniu po tym, jak koncern Petróleo Brasileiro rozpoczął wydobycie na nowej pływającej platformie u wybrzeży Rio de Janeiro.

Droga ropa: arabsko-rosyjski plan, by zniszczyć ekonomicznie Amerykę?

Ceny ropy Brent w ostatnich 12 miesiącach są wyjątkowo stabilne. Dwie decyzje OPEC+, z października 2022 r. i marca 2023 r., nieco podbiły ceny ropy, ale na krótko i nie wybiły cen z trendu, który „trzyma” je na poziomie ok. 85 dolarów za baryłkę.

Niektórzy analitycy wskazują na odwróconą zależność między cenami ropy a wartością dolara i potencjalne skutki decyzji OPEC+ dla gospodarki amerykańskiej. Rzeczywiście można pospekulować, jakie są tzw. dalekosiężne cele niektórych krajów OPEC+.

Głównym celem OPEC+ jest doprowadzenie do ograniczenia podaży ropy i ponownego wzrostu ceny tego surowca, co podbiłoby ceny w gospodarkach zachodnich, głównie amerykańskiej. Zwłaszcza gdyby doszło jednocześnie do dużego osłabienia dolara. Byłby to drugi szok cenowy po tym sprzed roku, kiedy Rosja rozpoczęła inwazję na Ukrainę.

Jeśli przyjmiemy, że amerykański bank centralny, który od roku podwyższa stopy procentowe, żeby zwalczyć inflację spowodowaną głównie szokiem cenowym sprzed roku, znajduje się obecnie na końcu swojej drogi zacieśniania monetarnego, to silne osłabienie dolara i ponowny skok cen byłby sporym ciosem dla gospodarki USA.

Fed w obawie przed recesją, po niedawnych doświadczeniach z upadkiem banków regionalnych, nie mógłby dalej podwyższać stóp, więc inflacja byłaby pętlą zaciągniętą na szyi gospodarki balansującej między inflacją a stagnacją. W ten sposób gospodarka amerykańska stałaby się zakładnikiem polityki Rosji realizowanej za pomocą działań Arabii Saudyjskiej.

Osłabić dolara i „zabić” Amerykę inflacją? To już tak nie działa

Na całym świecie baryłka ropy naftowej jest wyceniana w dolarach amerykańskich. Gdy dolar amerykański jest silny, potrzeba mniej dolarów, aby kupić baryłkę ropy. Kiedy dolar amerykański jest słaby, cena ropy w dolarach jest wyższa. Stany Zjednoczone historycznie były importerem netto ropy. Rosnące ceny ropy w latach 70. XX w. spowodowały wzrost deficytu bilansu handlowego Stanów Zjednoczonych, ponieważ potrzeba było więcej dolarów, aby płacić za granicą za ropę.

To pierwsze jest nadal aktualne, drugie… nie tak bardzo. Przede wszystkim dzięki sukcesowi technologii nowych odwiertów w USA i szczelinowania, amerykańska rewolucja łupkowa radykalnie zwiększyła krajową produkcję ropy naftowej i bije kolejne rekordy wydobycia.

Stany Zjednoczone od ok. 10 lat są eksporterem netto produktów rafinacji ropy naftowej, a od ok. 5 lat stały się największym producentem ropy naftowej, wyprzedzając Arabię Saudyjską i Rosję. Według Energy Information and Administration (EIA) Stany Zjednoczone są obecnie samowystarczalne pod względem całkowitego zużycia energii.

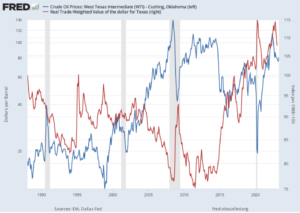

Przełom technologiczny szczelinowania zakłócił status quo na rynku ropy naftowej. Wraz ze wzrostem eksportu ropy ze Stanów Zjednoczonych spadł import ropy. Oznacza to, że wyższe ceny ropy nie przyczyniają się już do większego deficytu handlowego USA, a wręcz pomagają go zmniejszyć. W rezultacie można zaobserwować, że historycznie silna odwrotna zależność między cenami ropy a dolarem amerykańskim staje się w ostatnich latach coraz bardziej niestabilna, a nawet zamienia się w zależność pozytywną.

Od tej obserwacji tylko krok do postawienia pytania o to, czy dolar stanie się… petrowalutą? Ten termin znamy z lat 70. i 80., kiedy ton światowemu wydobyciu nadawały kraje Zatoki Perskiej, a następnie został wykorzystany do określaniu walut krajów tzw. surowcowych, jak Kanada, Rosja i Norwegia, które eksportują tak dużo ropy, że dochody z ropy stanowią dużą część ich gospodarki.

Stany Zjednoczone mają oczywiście zróżnicowaną i ogromną gospodarkę pozasurowcową, ale faktem jest, że amerykański poziom produkcji ma największy wpływ na światowe ceny ropy. Przed rewolucją łupkową takim krajem regulatorem cen była Arabia Saudyjska.

Cena ropy w USA jest niższa niż cena ropy Brent Crude. Ropa Brent jest benchmarkiem stosowanym na rynku ropy lekkiej w Europie, Afryce i na Bliskim Wschodzie, pochodzącej z pól naftowych na Morzu Północnym między Szetlandami a Norwegią. Z kolei West Texas Intermediate (WTI) jest punktem odniesienia dla rynku lekkiej ropy w USA i pochodzi z amerykańskich pól naftowych. Zarówno Brent Crude, jak i WTI idealnie nadają się do rafinacji na benzynę.

Ważnym czynnikiem, który powoduje istotne różnice cenowe między tymi dwoma rodzajami ropy są napięcia geopolityczne. W czasach kryzysu na rynkach spread rośnie. Niepewność polityczna prowadzi do skoków cen ropy Brent. West Texas Intermediate jest zawsze mniej dotknięta wahaniami i wzrostem cen, ponieważ centrum wydobycia to bezpieczny i stabilny region w Stanach Zjednoczonych.

Na poniższym wykresie linia zielona to wykres ceny ropy Brent (lewa skala), a linia niebieska – wykres ceny WTI (prawa skala). Cena ropy Brent jest o ok. 5 dolarów wyższa niż WTI. Spread ostatnio nieco się powiększył.

Koniec panowania dolara? Nie tak prędko, gdy Ameryka jest naftową potęgą

Od początku 2022 r. widać, jak USA wykorzystują sankcje nakładane przez zachodnie gospodarki na import ropy naftowej z Rosji. Te ograniczenia w podaży są wyrównywane w części przez dodatkową podaż ropy z USA. W miarę jak Stany Zjednoczone będą nadal zwiększać udział eksportu ropy w handlu zagranicznym, dochody z ropy będą odgrywać większą rolę w gospodarce USA, a dolar amerykański może zacząć zachowywać się jak petrowaluta. To zaś oznacza, że nawet gdy ceny ropy pójdą w górę, to samo stanie się z walutą amerykańską.

Gospodarce amerykańskiej taka sytuacja daje dodatkowe narzędzie do kontrolowania siły dolara i regulowania swojego bilansu handlowego, osłabianego przez ujemną wymianę handlową z Chinami. Może to być też bezpiecznik przydatny w regulowaniu poziomu cen na rynku amerykańskim.

Zrozumienie, dlaczego kurs dolara w przeszłości był odwrotny do ceny ropy i dlaczego ostatnio korelacja osłabła, może nam pomóc nie tylko w przewidywaniu przyszłych cen ropy, ale i ceny dolara. Tak jak wielokrotnie ostatnio pisaliśmy na łamach „Subiektywnie o Finansach” – zbyt silny dolar nie jest korzystny dla amerykańskiej gospodarki, ale rachuby, że dolara da się zniszczyć, np. z takiego powodu, że wzrośnie cena ropy naftowej, są mało realne.

————

CHCESZ TAKICH HISTORII? ZAPISZ SIĘ NEWSLETTER „SUBIEKTYWNIE O ŚWI(E)CIE”:

![]() Jeśli lubisz czytać o tym co słychać w świecie wielkich finansów globalnych, przyłożyć ucho do pokojów, w których obradują szefowie banków centralnych, dowiedzieć się co słychać w największych korporacjach, sprawdzić wieści z rynku walut, surowców, akcji i obligacji – zapisz się na poranny newsletter „Subiektywnie o świ(e)cie” – przy porannej kawie przeczytasz wszystkie najważniejsze wieści dla Twojego portfela, starannie wyselekcjonowane i luksusowo podane przez Macieja Danielewicza i ekipę „Subiektywnie o Finansach”.

Jeśli lubisz czytać o tym co słychać w świecie wielkich finansów globalnych, przyłożyć ucho do pokojów, w których obradują szefowie banków centralnych, dowiedzieć się co słychać w największych korporacjach, sprawdzić wieści z rynku walut, surowców, akcji i obligacji – zapisz się na poranny newsletter „Subiektywnie o świ(e)cie” – przy porannej kawie przeczytasz wszystkie najważniejsze wieści dla Twojego portfela, starannie wyselekcjonowane i luksusowo podane przez Macieja Danielewicza i ekipę „Subiektywnie o Finansach”.

————

ZOBACZ OKAZJOMAT SAMCIKOWY:

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać na bankach:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking najlepszych kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek? I co trzeba zrobić w zamian?

————

Źródło zdjęcia: Unsplash