Żeby uniknąć opłat za konto i kartę, trzeba wyrobić określoną normę liczby lub wartości transakcji kartą albo zapewnić wpływy na rachunku. Bankom bardziej opłaca się, kiedy tych norm nie wyrabiamy. Ale – co zaskakujące – kilka banków przypomina klientom o tym, co powinni zrobić, żeby tych opłat nie ponosić. I ostrzegą, że klientowi grozi opłata za kartę

Pamiętam czasy, kiedy podstawowe usługi bankowe były bezwarunkowo darmowe. Oczywiście nie w każdym banku i nie w przypadku każdego rachunku. Mam na myśli abonament za konto osobiste, opłaty za korzystanie z karty debetowej i wypłaty z bankomatów. Z czasem zaczęło się to zmieniać. Dlaczego? Spadły tzw. interchange fee, czyli część prowizji od sklepu, która trafia do banku, którego kartą zapłaciliśmy (pozostała część prowizji trafia do organizacji płatniczych i agentów rozliczeniowych). Kiedyś opłata należna bankowi wynosiła nawet 1,6% wartości zakupów, ale kilka lat temu ustawowo wprowadzono limit: 0,2% dla kart debetowych i 0,3% dla kredytowych.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Przed zmianami banki miały z tego źródła jakieś 1,5-2 mld zł przychodu rocznie. Ile teraz wyciągają? W okresie od stycznia do września 2020 r. (to najświeższe statystyki NBP) kartami debetowymi wydaliśmy 240 mld zł, a kredytowymi 28 mld zł. Jeśli przyjmiemy, że w czwartym kwartale 2020 r. (danych za ten okres jeszcze nie ma) wydaliśmy tyle samo co w trzecim, przychody z interchange można oszacować na ok. 775 mln zł.

W ślad za tymi zmianami zaczęła pogarszać się oferta dla klientów. Banki powiedziały: „kliencie, opłata za kartę ci nie grozi, jeśli wydasz nią np. 200 zł miesięcznie”. Z czasem te warunki zaczęły być śrubowane, choć trzeba przyznać, że przy niektórych wariantach kont osobistych wystarczy zapłacić kartą tylko raz w miesiącu (bez względu na kwotę), żeby konto pozostało darmowe.

Opłata za kartę: możemy jej nie płacić, a jednak płacimy

Żeby opłata za kartę (a czasem przy okazji również za konto) była wyzerowana, niektóre banki wymagają, żebyśmy kartą zapłacili raz lub kilka razy w miesiącu, inne stawiają warunek w postaci wartości transakcji, np. trzeba wydać np. 200, 300, albo 500 zł miesięcznie. Niby niewiele, bo przecież i tak płacimy kartami za codzienne zakupy, więc te kilkaset złotych powinno bez problemu się uzbierać.

Skoro tak, to banki nie powinny zarabiać na opłatach za korzystanie z kart. A zarabiają, i to sporo. Wynika to z tego, że część klientów korzysta jeszcze ze starych wariantów rachunków osobistych, przy których nie ma zasady: brak opłaty za transakcyjność.

Jest też inne wyjaśnienie: część klientów po prostu nie wyrabia norm. Często jest tak, że mamy w portfelu kilka kart i nie pamiętamy, czy już wydaliśmy tyle, ile potrzeba do wyzerowania opłaty. Jak to sprawdzić? Można polegać na pamięci, albo sprawdzać regularnie w bankowości elektronicznej historię transakcji. Okazuje się, że jest prostsza, „automatyczna” metoda.

—————————–

SKORZYSTAJ Z NAJLEPSZYCH BANKOWYCH OKAZJI:

Sprawdź „Okazjomat Samcikowy” – aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także zestawienie dostępnych dziś okazji bankowych (czyli 200 zł za konto, 300 zł za kartę…). I zacznij zarabiać. Masz zero na lokacie i koncie oszczędnościowym? Zarabiaj przynajmniej tak:

>>> Ranking najwyżej oprocentowanych depozytów

>>> Ranking kont oszczędnościowych. Gdzie zanieść pieniądze?

>>> Przegląd aktualnych promocji w bankach. Kto zapłaci ci kilka stówek?

—————————–

Jak banki informują o wyrobieniu normy?

Wiedziałem, że kilka banków ma w ofercie specjalne powiadomienia dotyczące „stanu wyrobienia normy”. To fajna usługa, bo w interesie banków jest raczej to, byśmy tych norm nie spełniali, bo wtedy miesięczna opłata za kartę, która sięga dziś 5-10 zł, trafia na ich konto. Zapytałem wszystkie banki komercyjne o to, czy podpowiadają klientom, jak uniknąć opłat. I pozytywnie się zaskoczyłem, bo rozwiązań jest więcej, niż się spodziewałem. Jak to wygląda w poszczególnych bankach? Gdzie – w bankowości elektronicznej, mobilnej, a może w wiadomościach SMS – banki informują o aktualnym stanie wyrobienia normy?

Bank Citi Handlowy ułatwia życie posiadaczom karty kredytowej Citibank Ultime. Warunkiem zwalniającym z opłaty jest suma wydatków w ciągu roku. Informacja o wartości transakcji pojawia się na comiesięcznym wyciągu, a więc co miesiąc klient może sprawdzić na jakim jest etapie i ile musi jeszcze wydać, żeby za kartę nie zapłacić.

W bankowości elektronicznej Credit Agricole nie ma co prawda funkcjonalności mówiącej klientowi wprost jakie warunki musi spełnić, żeby uniknąć opłat za prowadzenie konta.

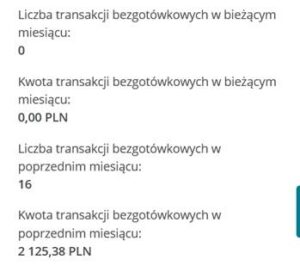

„Natomiast w przypadku kont w ich szczegółach prezentujemy liczbę i kwoty transakcji bezgotówkowych wykonanych w danym miesiącu, co może być pomocne dla klientowi w uniknięciu takich opłat”

– mówi Marcin Olech, menadżer ds. bankowości internetowej Credit Agricole. A wygląda to tak:

Bank BNP Paribas podpowiada posiadaczom tylko kart kredytowych dla klientów indywidualnych. W bankowości elektronicznej GOonline w zakładce „moje finanse/karty/szczegóły/informacje dodatkowe”, wyświetla się aktualna liczba transakcji i wysokość obrotu, potrzebne do tego, żeby opłata za kartę została wyzerowana.

ING Bank tego typu udogodnienie wprowadził już w 2018 r. Klient może w każdej chwili sprawdzić w Moje ING (zarówno w telefonie, jak i w wersji przeglądarkowej) informacje o opłacie za kartę debetową lub kredytową. Wystarczy, że wybierze (kliknie) daną kartę, żeby wyświetlić jej szczegóły.

W przypadku kart debetowych bank prezentuje dla bieżącego okresu rozliczeniowego aktualną informację o opłacie za kartę, uwzględniającą to, czy warunek zwolnienia z opłaty został spełniony, czy nie, np.: „Do 28.04.2021 zapłać kartami jeszcze 78,43 PLN a nie pobierzemy opłaty 7,00 PLN w dniu 28.05.2021” lub „zapłacono kartami: 315,00 PLN. Brak opłaty” (w ING progiem zwalniającym z opłaty jest wydanie 300 zł). Natomiast dla poprzedniego okresu rozliczeniowego wyświetla się aktualna informacja o opłacie za kartę, uwzględniającą to, czy warunek zwolnienia z opłaty został spełniony, czy nie, np. „opłatę 7,00 PLN pobierzemy w dniu 28.04.2021. Zapłacono kartami 172,44 PLN”.

W ING Banku okres rozliczeniowy trwa od 29. dnia miesiąca do 28. dnia kolejnego miesiąca. W danym okresie pobierana jest opłata za poprzedni okres. Przykładowo, opłata pobrana 28 maja będzie dotyczyć okresu od 29 marca do 28 kwietnia (podobny mechanizm pobierania opłat za karty działa w innych bankach). W przypadku kart kredytowych ING Bank prezentuje natomiast kwotę rozliczonych transakcji bezgotówkowych w okresie rocznej ważności karty.

W jaki sposób o stanie wyrobienia normy mogą dowiedzieć się klienci Banku Millennium? W systemie internetowym Millenet oraz aplikacji mobilnej klient ma do dyspozycji dodatek „Bezpłatne konto”. Pozwala on kontrolować, czy warunki bezpłatnego konta bieżącego (wpływ zewnętrzny na konto co najmniej 1000 zł oraz jedna płatność kartą do konta lub przez BLIK) zostały spełnione w danym miesiącu. W Millenecie dodatek można ustawić klikając po zalogowaniu „Wybierz dodatek” lub zębatkę w prawej górnej części ekranu głównego. Następnie należy wybrać „Bezpłatne Konto” spośród dostępnych dodatków. W aplikacji mobilnej wystarczy kliknąć na ekranie głównym „Nowy dodatek” i wybrać opcję „Nie płać za konto”. O spełnieniu warunków przypominają też komunikaty w sekcji „Wydarzenia”.

Jak jest w banku PKO BP? Zarówno dla kart kredytowych, jak i debetowych informacje o transakcyjności i zwolnieniu z opłat dostępne są w serwisie transakcyjnym iPKO oraz aplikacji mobilnej IKO. Klient znajdzie tam informację o wysokości opłaty, okresie rozliczeniowym, w którym należy wykonać określoną wartość albo liczbę operacji, dacie naliczenia opłaty, wartości albo liczbie operacji, które zwalniają z opłaty oraz najważniejszą informację: o aktualnym stanie wyrobienia normy. Wizualnie wygląda to tak:

W Getin Banku karta debetowa do rachunku jest bezpłatna. Natomiast opłata za prowadzenie rachunku nie jest pobierana w przypadku wykonania w poprzednim miesiącu przynajmniej jednej transakcji bezgotówkowej kartą debetową wydaną do Konta Proste Zasady lub przez BLIK (bez względu na kwotę transakcji). Zasady zwolnienia są proste, ale może zdarzyć się, że klient ma kilka kart i akurat „getinowa” leży odłogiem. Getin Bank postawił na wiadomości SMS. W drugiej połowie miesiąca klient dostaje informację SMS, że nie spełnij jeszcze warunku zwolnienia z opłaty.

Banki Pocztowy i Pekao poinformowały, że nie mają w ofercie tego typu powiadomień, natomiast w Santander Banku dynamiczna informacja o opłacie za konto lub kartę i spełnieniu warunków likwidujących tę opłatę, ma pojawić się w drugim półroczu tego roku. Ale już dziś Santander wysyła cyklicznie klientom korzystającym z karty „Dopasowanej” i konta osobistego SMS-y przypominające, jakie warunki należy spełnić, aby nie płacić za kartę oraz za konto. Powiadomienia o stanie wyrobienia normy ma „w przyszłości” wprowadzić też Alior Bank.

Jak widzicie, nie jest tak źle. Banki mogłyby w ogóle nam nie podpowiadać, jak nie płacić im za konta czy karty, a jedynie odsyłać do cennika i regulaminu. Oczywiście życzyłbym sobie, żeby taką usługę oferowały wszystkie banki (również spółdzielcze, a także SKOK-i) i żeby powiadomienia obejmowały wszystkie produkty, których cena zależna jest od aktywności transakcyjnej klienta.

——————————–

Posłuchaj podcastu „Finansowe sensacje tygodnia”

W tym odcinku podcastu „Finansowe sensacje tygodnia” ekscytujemy się następującymi sensacjami:

01:37 – „Temat tygodnia”: Jak pandemia zmieniła życie przeciętnego polskiego bogacza? Ile pieniędzy nie wydał przeciętny, szary bogacz na noclegi w pięciogwiazdkowych hotelach ze spa, a ile na ośmiorniczki w drogiej restauracji?

16:02 – „Dwie strony medalu”: Amazon czy Allegro? Która platforma lepsza dla przedsiębiorców?

25:43 – „Poradnik Ekipy Samcika”: Ubezpieczenia covidowe w praktyce: bez szpitala ani rusz!

35:53 – „Ciekawostka tygodnia”: Czy coś jest nie tak z platformą sprzedażową OLX? A może coś nie tak jest z… nami?

Zapraszamy do posłuchania pod tym linkiem

Źródło zdjęcia: Pixabay