Zarządzanie budżetem jest czynnością, którą każdy z nas musi wykonywać, ale nie każdy robi to dobrze. Pieniądze przeciekają Ci przez palce? Masz problem z gromadzeniem oszczędności? Oto gotowe narzędzie do zarządzania finansami w domu – dzięki niemu analiza wydatków będzie prostsza. No i łatwiej będzie oszczędzać

Gromadzenie oszczędności wielu ludziom kojarzy się negatywnie. W końcu oszczędności często oznaczają wyrzeczenia i rezygnację z konsumpcji. Jednak oszczędzanie nie zawsze jest trudne. Nie zawsze jest też nieprzyjemne.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Często się zdarza, że ponosimy jakieś wydatki, których nie potrzebujemy, albo o których nawet nie wiemy! Wydaje Wam się, że nie jadacie na mieście? Tylko czasem jakiś kebab? A co gdyby się okazało, że z takich „czasem” nazbiera się średnio 200 zł miesięcznie? A może macie jakiś abonament, z którego w ogóle nie korzystacie?

Gospodarowania pieniędzmi uczymy się już w młodości. Kieszonkowe musi przecież starczyć na cały miesiąc. Teraz dzieci mają już swoje konta w banku, karty płatnicze i cele. Świnka skarbonka to przeszłość. Wraz z wejściem w dorosłość (najczęściej) rosną dochody, ale rosną też wydatki (i stają się bardziej nieprzewidziane). Jak sobie z tym poradzić?

Zarządzanie budżetem domowym? Ale po co?

W 2019 r.gospodarstwa domowe w Polsce wydawały przeciętnie 68,8% swoich dochodów. Bogatsze gospodarstwa domowe generalnie oszczędzały więcej. Szczególnie trudna była sytuacja najbiedniejszych 20% gospodarstw domowych, które zmuszone były korzystać z oszczędności lub zobowiązań w celu finansowania wydatków, bo wydawały więcej niż zarabiały. Dobra wiadomość jest taka, że udział wydatków w dochodach od długiego czasu systematycznie spada (w 2004 r. wydawaliśmy aż 95,4% dochodów!).

Czy to wystarczające kwoty? Wszystko zależy od sytuacji. Inne oszczędności będą możliwe do osiągnięcia przez pracującego, młodego singla posiadającego własne mieszkanie, a inne dla rodziców z dwójką małych dzieci. Jeszcze inne dla bezdzietnego małżeństwa emerytów. Generalnie wskazane jest posiadanie oszczędności i (długoterminowo) wydawanie mniej niż się zarabia. Maciek Samcik uważa, że bezpiecznie jest posiadać zaoszczędzone co najmniej trzymiesięczne zarobki (a najlepiej półroczne).

Nie o to chodzi, żeby skąpo żyć, oszczędzać każdą złotówkę i odmawiać sobie spełniania marzeń. Czasem trzeba pojechać na wakacje, kupić sobie zegarek, zjeść sushi, czy iść do kina. Bez przyjemności w życiu można zwariować! Zaspokajanie potrzeb jest konieczne dla naszego rozwoju osobistego. Wskazane jest jednak, aby nasze dochody przewyższały nasze wydatki.

Pierwszym krokiem do poprawnego zarządzania finansami jest skrupulatne spisywanie i kategoryzowanie dochodów i wydatków. Nie będę ukrywać – najważniejsza jest systematyczność. Nasza pamięć jest ulotna, a więc wydatki i przychody powinniśmy zapisywać nie rzadziej niż raz na 2-3 dni.

Pierwszym krokiem do poprawnego zarządzania finansami jest skrupulatne spisywanie i kategoryzowanie dochodów i wydatków. Nie będę ukrywać – najważniejsza jest systematyczność. Nasza pamięć jest ulotna, a więc wydatki i przychody powinniśmy zapisywać nie rzadziej niż raz na 2-3 dni.

Jednym ze sposobów jest wyrobienie sobie wieczornego nawyku uzupełniania tabelek (wbrew pozorom nie trwa to tak długo – o czym poniżej). Ważne jest też zbieranie paragonów, szczególnie ze sklepów, w których płacimy gotówką. Nasze dochody są w miarę regularne, ale miesięcznie ponosimy kilkadziesiąt, a nawet kilkaset wydatków i można się w nich pogubić.

Co z tego będę miał? Jakie oszczędności da się zgromadzić?

Celem zarządzania budżetem powinno być zwiększanie swoich oszczędności. Zapisując i analizując wszystkie wydatki w gospodarstwie domowym będziemy w stanie ograniczyć te zupełnie zbędne, a dodatkowe środki przeznaczyć na oszczędności. Drugim krokiem poprawnego zarządzania budżetem jest więc analiza wydatków (dochodów oczywiście też, ale w tym miejscu skupiamy się na wydatkach).

Przy analizie wydatków warto wziąć pod uwagę, że część z nich jest wielomiesięczna i dlatego najlepiej zarządzać swoim budżetem w ujęciu miesięcznym i rocznym. Na wakacje jeździmy góra kilka razy w roku; samochód, dom, czy mieszkanie ubezpieczamy raz na rok; a sprzęt wymieniamy nawet raz na kilka lat.

Takie wydatki najlepiej wyglądają w przeliczeniu na jeden miesiąc – jeżeli ubezpieczenie samochodu kosztuje nas 1 200 zł, to miesięcznie wydajemy na nie 100 zł., nawet jeżeli przez jedenaście miesięcy w rubryce wydatki mamy 0 zł. Nauka takiego myślenia i podejścia jest bardzo ważna w kontekście zwiększenia naszych oszczędności.

Osobiście polecam podzielić swoje przychody na trzy cele:

- bieżące wydatki;

- oszczędności emerytalne;

- oszczędności na większe zachcianki i problemy.

Bieżące wydatki, to wszystkie nasze wydatki, które ponosimy w danym miesiącu (planowane i nieplanowane, większe i mniejsze). Po prostu – jeżeli za coś płacimy, to jest to naszym wydatkiem. Jeżeli w danym miesiącu te wydatki przekraczają dochody, to finansujemy je z oszczędności lub z zobowiązań.

Oszczędności emerytalne zbieramy na naszą przyszłą emeryturę i powinny one być nie do ruszenia. Dobrze jest przeznaczać na nie stały procent swoich dochodów, np. 5% co miesiąc. Najlepiej za nie regularnie kupować akcje lub fundusze inwestycyjne, czy ETF-y (to rada dla osób tolerujących ryzyko) lub wieloletnie obligacje skarbowe i zapomnieć o nich.

Oszczędności emerytalne zbieramy na naszą przyszłą emeryturę i powinny one być nie do ruszenia. Dobrze jest przeznaczać na nie stały procent swoich dochodów, np. 5% co miesiąc. Najlepiej za nie regularnie kupować akcje lub fundusze inwestycyjne, czy ETF-y (to rada dla osób tolerujących ryzyko) lub wieloletnie obligacje skarbowe i zapomnieć o nich.

Poza naprawdę wyjątkowymi sytuacjami (np. leczenie choroby zagrażającej życiu) nie korzystamy z tych pieniędzy aż do emerytury. W momencie osiągnięcia wieku emerytalnego decydujemy o ich przeznaczeniu.

Oszczędności na większe zachcianki i problemy są tym, co nam zostanie po odjęciu dwóch powyższych kategorii. Powinny mieć określone minimum (np. 20% dochodów co miesiąc), ale nie warto ich ograniczać. Jeżeli w danym miesiącu wydamy tylko 55% dochodów, to cała reszta powinna tutaj trafić.

Takie oszczędności powinny być ulokowane w sposób łatwy do upłynnienia (lokaty, konta oszczędnościowe, waluty obce). Jeżeli zbierze się nam spora kwota, przewyższająca półroczne dochody, to resztę możemy zainwestować długoterminowo. Z tych oszczędności finansujemy też wszystkie wydatki bieżące przekraczające nasze dochody (np. wakacje).

Procenty oczywiście trzeba dostosować do swojej sytuacji materialnej. Nawet niezamożne rodziny mogą gdzieś zaoszczędzić na swoich wydatkach. Zawsze się znajdzie jakaś możliwość (tańszy abonament telefoniczny, przeniesienie gazu i prądu do jednego dostawcy, polowanie na promocje, rezygnacja z nieużywanych usług, kupno maszynki zamiast wizyty u fryzjera, itd.).

Osobiście znam ludzi plącących 50 zł i 25 zł miesięcznie za dokładnie ten sam abonament telefoniczny (nawet w tej samej sieci). Po prostu jeden wynegocjował lepsze warunki, albo skorzystał z promocji. Rocznie to aż 300 zł oszczędności! Można też poszukać dodatkowych bonusów (na przykład w bankach) i w całości przeznaczyć je na oszczędności.

Gotowiec dla zapominalskich, leniwych lub po prostu ambitnych czytelników!

Jeżeli przed zarządzaniem domowymi finansami, restrukturyzacją wydatków i gromadzeniem oszczędności powstrzymuje Was brak czasu lub umiejętności na stworzenie odpowiedniego arkusza w Excelu, to ta wymówka właśnie Wam odpada. Specjalnie dla naszych czytelników stworzyliśmy budżet domowy w arkuszu kalkulacyjnym razem z makrami ułatwiającymi korzystanie z pliku.

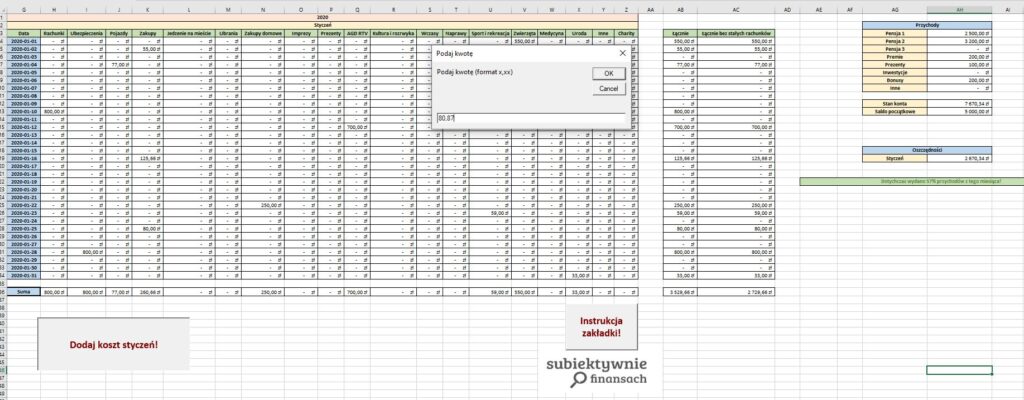

Działa on bardzo prosto: w zakładce z danym miesiącem klikamy przycisk „dodaj koszt”, a następnie podążamy za wskazówkami (podajemy datę, kwotę, ewentualnie komentarz). Reszta uzupełni się sama. Ponadto raz w miesiącu (lub częściej) dopisujemy swoje przychody w odpowiednie rubryki. W razie wątpliwości zawsze można nacisnąć przycisk „Instrukcja”.

Po zakończeniu miesiąca warto przeanalizować swoje wydatki, zastanowić się, czy są wśród nich jakieś nie-niezbędne i poszukać miejsc, w których moglibyśmy je ograniczyć. Pamiętajcie, że nawet z zarobkami znacznie przewyższającymi wydatki warto szukać dodatkowych oszczędności, bo te mogą się przydać w przyszłości. Nie od razu będzie to oznaczać rezygnację z zachcianek – czasem wystarczy nie marnować lub to samo kupić taniej.

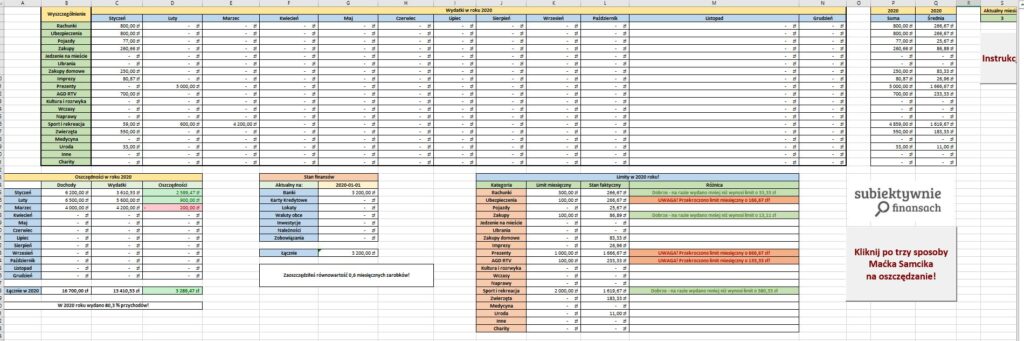

W pliku jest też zakładka zbiorcza, w której nasze dane się sumują. Widzimy średnie miesięczne wydatki w danej kategorii i łatwiej znaleźć słabe punkty. Możemy sobie tam też ustalić limity, a arkusz poinformuje nas, ile nam brakuje do ich spełnienia lub pochwali za dobrą realizację planu. W zakładce zbiorczej widzimy też, ile zaoszczędziliśmy w danym miesiącu oraz możemy raz na jakiś czas zaktualizować nasz stan finansów.

Głównym celem prowadzenia budżetu finansów osobistych powinno być oczywiście gromadzenie oszczędności. Idealnie byłoby oszczędzać regularnie i co miesiąc odkładać jakaś kwotę. Rozumiem jednak, że tak się nie da – w roku zdarzają się po prostu miesiące z większymi wydatkami (np. wakacyjne). Dlatego za cel najlepiej sobie przyjąć roczne oszczędności.

Jeżeli od stycznia do grudnia zaoszczędzimy jakąś sensowną kwotę, to rok można uznać za udany. Warto też reagować na bieżąco. Jeżeli dany miesiąc kończymy na minusie, to starajmy się kolejny zakończyć dodatnim wynikiem. Dotyczy to też poszczególnych kategorii. W zeszłym miesiącu za dużo wydaliśmy na ubrania i restauracje? Spróbujmy to ograniczyć, aby średnie wydatki nie były zbyt duże.

Arkusz staraliśmy się przygotować tak, aby był jak najbardziej uniwersalny, ale oczywiście każdy z nas jest inny. Powinien on jednak pomóc Wam w organizacji domowego budżetu, a w przyszłości może sami stworzycie swój własny, lepszy kalkulator.

Kilka wskazówek na koniec:

- warto rozpocząć od pierwszego dnia najbliższego miesiąca, aby mieć pełny obraz miesięcznych wydatków;

- bądźcie uczciwi i wpisujcie każdy wydatek zgodnie z prawdą (prawda czasem boli, ale to informacja dla Was, gdzie można szukać oszczędności);

- arkusz nie jest zabezpieczony – bardziej „techniczni” czytelnicy mogą go sobie dowolnie modyfikować formułami i makrami;

- część zakupów może pasować do kilku kategorii – zawsze starajcie się je dopasować do najbardziej odpowiedniej i zawsze w ten sam sposób;

- warto zahasłować arkusz dla bezpieczeństwa danych. Szczególnie, gdy z komputera korzysta więcej osób.

zdjęcie tytułowe: PixaBay