Oferta publiczna, czyli zakup akcji przed debiutem giełdowym. Czy to się opłaca? Jak ocenić, czy dana spółka jest „warta” naszych pieniędzy? Jak wybrać najlepszego pośrednika – biuro maklerskie? Tych, którzy przymierzają się do zakupu swoich pierwszych (a może już nie pierwszych?) akcji – np. przy okazji oferty publicznej Allegro – zapraszamy do naszego poradnika

Najlepszy debiut nowej spółki w historii GPW dał zarobić 26%. O tyle więcej inwestorzy płacili za akcję po wejściu spółki na giełdę, niż w czasie sprzedaży akcji przed debiutem. Ale czy to oznacza, że zawsze warto kupować akcje debiutującej spółki? Bywały i spółki, które po wejściu na giełdę osiągały ceny znacznie niższe od tych w „przedgiełdowej” sprzedaży.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Od czego zależy potencjalna opłacalność udziału w sprzedaży akcji przed jej wejściem na giełdę? Na co zwrócić uwagę? Czy po debiucie lepiej trzymać akcje kupione w ofercie publicznej, a może czym prędzej sprzedać? I jak znaleźć się w gronie tych, którzy kupują akcje w ofercie publicznej?

Debiut nowej spółki na giełdzie jest niczym przelot komety. Czasami trzeba na nią długo czekać, a gdy przeleci, okazja do ponownego zobaczenia prawdopodobnie już się nie powtórzy. Dlatego debiuty nowych spółek budzą takie emocje i – tak, jak komety – interesują nie tylko zawodowych astronomów (w naszym przypadku inwestorów), ale mniej doświadczonych ciułaczy, którzy mają choć trochę pieniędzy do swobodnego rozdysponowania. „Trochę”, bo wystarczy nawet kilka tysięcy złotych, żeby wziąć udział w takiej inwestycji.

——————————————

Ten tekst jest częścią akcji edukacyjnej „Inwestuj świadomie”, którą prowadzę wspólnie z Biurem maklerskim mBanku. Zajrzyj koniecznie na stronę akcji, która jest pod tym linkiem. Jeśli masz dodatkowe pytania w związku z akcją, felietonami lub ofertą Partnera, to pisz na maciej.samcik@subiektywnieofinansach.pl. Szukaj na „Subiektywnie o finansach” tekstów oznaczonych tym znaczkiem:

Ten tekst jest częścią akcji edukacyjnej „Inwestuj świadomie”, którą prowadzę wspólnie z Biurem maklerskim mBanku. Zajrzyj koniecznie na stronę akcji, która jest pod tym linkiem. Jeśli masz dodatkowe pytania w związku z akcją, felietonami lub ofertą Partnera, to pisz na maciej.samcik@subiektywnieofinansach.pl. Szukaj na „Subiektywnie o finansach” tekstów oznaczonych tym znaczkiem:

——————————————

Kupowanie akcji w ofercie publicznej przypomina nieco udział w przedsprzedaży nowego przedmiotu. Cena dla pierwszych klientów, którzy się skuszą na testowanie, bywa niższa, niż później w normalnym handlu. Czasem zdarzają się specjalne preferencje dla śmiałków biorących udział w przedsprzedaży (np. mogą kupić więcej). Słowem: to bywa okazja, by kupić coś na warunkach lepszych, niż standardowe.

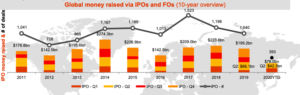

Nowe spółki wchodzą na giełdy na całym świecie. Według raportu PwC tylko w drugim kwartale tego roku 186 firm przeprowadziło IPO. Wśród debiutantów był np. Warner Music (wydawca hitów Eda Sheerana, czy Katy Perry). A w Europie? Np. właściciel marki kawy Jacobs – JDE Peet’s – przeprowadził ofertę publiczną akcji wartą 2,9 mld dol.

Co drugi debiut giełdowy jest w USA, a co trzeci w Chinach. W Europie najwięcej firmy wchodzi na giełdy w Londynie i w Amsterdamie. Gdzie na tej mapie jest Polska?

Wiadomo, że w przypadku inwestycji nie ma gwarancji zarobku, ani gwarancji zachowania kapitału. Ale mimo wszystko oferty publiczne (tzw. IPO) często mają w sobie coś z promocji, bo spółki – np. po to, by znaleźć chętnych na sprzedawane lub nowo emitowane akcje – starają się tak ustalić cenę w „przedgiełdowej” sprzedaży, żeby dawała pole do wyższej wyceny już po wejściu spółki na giełdę.

Oczywiście: na koniec różnie bywa, ale większość debiutów dużych spółek w historii warszawskiej giełdy była powyżej ceny ich akcji w ofercie publicznej. Zaznaczmy: to nie jest żadna gwarancja na przyszłość.

Co decyduje o tym, że warto się zainteresować akurat tą, a nie inną spółką, wchodzącą na giełdowy parkiet? Ile można było do tej pory zarobić, biorąc udział w ofertach publicznych? Czy kupując akcje w ten sposób ryzykujemy mniej, niż gdybyśmy weszli w ich posiadanie dopiero po wejściu na giełdę, czyli w trakcie normalnego giełdowego „życia” spółki?

Polska giełdo, „pawiem narodów byłaś i papugą”. Czy wkrótce znów się staniesz?

Polska na początku dekady, w latach 2010-2011, biła rekordy debiutów – mieliśmy ich nie tylko najwięcej spośród wszystkich europejskich giełd (albo byliśmy w pierwszej trójce), ale dzięki dużym ofertom sprzedaży akcji państwowych spółek (PZU, Tauron, PGE) byliśmy w czołówce światowej. Każda z tych ofert publicznych warta była kilka miliardów złotych, a zapisy na akcje składało nawet ćwierć miliona inwestorów indywidualnych.

Czy dobrze na tym wyszli, to już temat na inną analizę – ci, którzy ulokowali kapitał w akcjach PZU zarobili krocie na dywidendach, w innym przypadkach np. jeśli chodzi o akcje spółki Energa, którą przejął za bezcen Orlen, mogą czuć się finalnie wyrolowani, choć w pierwszym roku notowań spółka dała im zarobić 40%.

Potem, w 2017 r., debiutował właściciel marki telekomunikacyjnej Play, wprowadzając na giełdę akcje warte 4,4 mld zł. Niestety, od czasu Play wartość żadnej IPO nie przekroczyła 100 mln zł. W tym roku na GPW pojawiło się 11 spółek, ale aż dziewięć z nich to oferty na małym rynku NewConnect, w dodatku bez oferty sprzedaży nowych akcji. Ostatnio więcej spółek wychodziło z giełdy, niż na nią wchodziło.

Na najważniejszym rynku warszawskiej giełdy – tym, którym interesują się nie tylko zawodowi inwestorzy – zadebiutowały w tym roku dwie firmy z sektora gier: w lipcu Gaming Factory, która produkuje i dystrybuuje gry na komputery i konsole (wartość oferty 21,3 mln zł) oraz w kwietniu Games Operators (wartość oferty: 24,2 mln zł).

Zainteresowanie tymi dwoma gamingowymi mikrusami było ogromne. W pierwszych dniach po debiucie na giełdzie notowana Gaming Factory rosły nawet o 133% w stosunku do ceny, po jakiej kupowali je inwestorzy w ramach IPO. Podobnie było ze spółką Games Operator, która debiutowała w szczycie lockdownu, czyli w połowie kwietnia. Producent symulatora operatora telefonu alarmowego 112 dał zarobić 100% od sprzedaży akcji w ofercie publicznej do giełdowego debiutu. Tak duże zmiany cen łatwo było osiągnąć, bo to były małe oferty i nie trzeba było dużego popytu, żeby rozgrzać notowania do czerwoności.

Do połowy września, notowania Gaming Factory spadły o ok. 28%, a Games Operator o 17%. Ale uwaga! To są spadki liczone od zamknięcia pierwszego dnia notowań. Licząc od ceny, po jakiej inwestorzy kupowali akcje w ofercie publicznej, sytuacja jest lepsza. W przypadku Gaming Factory cena emisyjna wynosiła 15,5 zł, kurs aktualny to 22,5 zł, czyli o 41% więcej. A Games Operator? W tym przypadku inwestorzy kupowali akcje po 15 zł, a obecnie są one po 36 zł, czyli kosztują 66% więcej, niż w IPO. Jeśli ktoś kupił akcje w ofercie publicznej i trzyma papiery do dziś, nie stracił.

To wydarzenia ostatnich miesięcy. A starsze? Niestety, w ostatnich trzech latach nie było żadnego debiutu godnego uwagi. Ostatni duży debiut, który był przy okazji rekordowym – największej, prywatnej spółki – to wspomniany wyżej Play z 2017 r. Dziś notowania spółki są o ponad 20% niżej, niż wynosiła cena emisyjna – inwestorzy kupowali Play po 36 zł. Dziś akcje telekomu są po 24 zł.

Czy to oznacza, że Play był kiepską inwestycją? W żadnym razie – spółka od początku obecności na GPW wypłaca dywidendy, których stopa (czyli wyrażony w procentach zysk w stosunku do zainwestowanego kapitału) wynosiła w 2017 r. aż 7,88%, w 2018 r. dokładnie 5,74%, a w 2020 r. – 4,95%. Dla porównania mediana stopy dywidendy w 2019 r. dla spółek z indeksu WIG wyniosła ok. 4,6%. Jeśli ktoś nie spieniężył akcji, to jego straty są tylko wirtualne, a kwoty wypłacanych dywidend – całkiem realne. Jeśli ktoś kupił 100 akcji, na które wydał 3.600 zł, to zarobił 567 zł (minus podatek) w ramach dywidend.

Nie wszystkie publiczne oferty akcji zakończyły się sukcesem. Duże problemy przeżywa np. Braster – firma, która opatentowała urządzenie, do wstępnej diagnostyki raka piersi – w 2015 r. przeszła z rynku NewConnect na rynek główny i straciła od tej pory 94% swojej wartości, bo produkt nie znalazł uznania klientów.

Jak sprawdził portal StrefaInwestorów.com, średnia stopa zwrotu z wszystkich debiutów giełdowych przeprowadzonych w latach 2012-2018 to 11%. A co po debiucie?

Do momentu wejścia na giełdę wartość spółki starają się oszacować analitycy, doradcy i duzi inwestorzy instytucjonalni, którzy najczęściej finansują rozwój spółki zanim trafi na giełdę. Ale dopiero, gdy spółka naprawdę wejdzie do codziennych notowań na parkiecie, o jej wartości decyduje wolny rynek. I może być tak, jak z siecią sklepów spożywczych Dino, która po kilku latach od debiutu jest wyceniana wyżej niż Orlen.

Zapisy na akcje. Warto się spieszyć, gapiostwo nie popłaca

Właśnie ruszyła jedna z największych ofert publicznych w historii Polski. Swoje akcje sprzedaje spółka Allegro, znana chyba każdemu platforma do kupowania i sprzedawania rzeczy przez internet.

Jeśli uważasz, że część twoich oszczędności powinna pracować na rynku kapitałowym i zastanawiasz się, czy wziąć udział w nadchodzącej ofercie publicznej Allegro, a jesteś nowicjuszem, to mamy dla ciebie krótki poradnik. Od czego zacząć? Jak zapisać się na akcje?

Pierwsze co powinniśmy zrobić, chcąc wziąć udział w ofercie publicznej, to sięgnąć po kalendarz. W końcu debiut jest jak kometa – gdy ją przegapimy, nie będziemy mieli szansy jej ponownie zobaczyć. Spółki przy okazji oferty publicznej publikują harmonogram działań, w tym terminy zapisów na akcje. Zwykle trwają one tylko kilka dni. W tym czasie musimy zgłosić się do biura maklerskiego lub banku oferującego usługę maklerską, założyć rachunek maklerski (najlepiej zrobić to przez internet), zasilić ten rachunek pieniędzmi na zakup akcji (najlepiej z „górką”) oraz złożyć zapis na określoną liczbę akcji.

Do którego biura się zgłosić jeśli chce kupić akcje w ofercie publicznej? To zależy – czasami zapisy prowadzone są przez jedno, wybrane przez spółkę biuro maklerskie, a czasem przez kilka. Największe oferty publiczne – taką jest sprzedaż akcji Allegro – prowadzą szerokie konsorcja wszystkich największych biur maklerskich na rynku. Zapisy na akcje Allegro będą bezprowizyjne, czyli nie będzie trzeba płacić maklerom żadnej prowizji za złożenie zamówienia na akcje (kupując akcje już na giełdzie płacimy prowizję od każdej transakcji).

———–

ZAPROSZENIE:

Na akcje Allegro zapiszesz się m.in. przez eMaklera czyli platformę inwestycyjną Biura maklerskiego mBanku. Wystarczy, że aktywujesz eMaklera (zrobisz to bez wychodzenia z domu), a po zalogowaniu do serwisu mBanku na pulpicie wybierzesz eMaklera a tam zakładkę „Oferty publiczne”. Oferta jest dostępna do 28 września. Szczegóły oferty publicznej Allegro na tej stronie.

A jeśli nie masz i nie chcesz mieć konta osobistego w mBanku, możesz wybrać rachunek inwestycyjny w Biurze maklerskim mBanku (też założysz go w pełni on-line) i tam zapisać się na akcje. Szczegóły o tym, jak założyć rachunek maklerski – na tej stronie.

mBank oferuje możliwość taniego (bezpłatny rachunek) i łatwego (niemal na jeden klik) inwestowania w akcje spółek, które znasz i lubisz i uczestniczenia w debiutach giełdowych. Oczywiście musisz pamiętać, że inwestowanie nie gwarantuje zysku i że wartość kapitału może się wahać.

„Subiektywnie o finansach” poleca – nie tylko w związku z ofertą publiczną akcji Allegro – aktywowanie usługi eMakler (dostępnej dla klientów mBanku) lub rachunku w Biurze maklerskim mBanku. Obu rzeczy używamy od dłuższego i sobie chwalimy za ergonomię, przejrzystość i niskie opłaty (a ostatnio też za „Tematy inwestycyjne” i ofertę ETF-ów z całego świata).

——————–

O ile rachunków maklerskich możemy mieć kilka, o tyle w większości ofert publicznych każdy inwestor może złożyć tylko jeden zapis na akcje. Nie dotyczy to np. oferty sprzedaży akcji Allegro – w przypadku tej spółki można złożyć kilka zapisów. Oprócz tego spółka, która sprzedaje akcje, może uznaniowo określić kilka zasad.

Po pierwsze – limity dla drobnych inwestorów, czyli np. to, że indywidualni ciułacze dostaną nie więcej niż 5-10% wszystkich oferowanych akcji. Chodzi o szybkie doprowadzenia oferty do końca i hurtową sprzedaż akcji dużym inwestorom, funduszom inwestycyjnym i emerytalnym, bankom.

Po drugie – że każdy drobny inwestor nie będzie mógł kupić więcej akcji, niż za określoną kwotę, np. 500.000 zł. To praktyka, która ukształtowała się za czasów upubliczniania wielkich państwowych firm – chodziło o to, żeby więcej zainteresowanych osób mogło kupić akcje, choćby mniejszy ich pakiet, niż żeby przyszło kilkoro krezusów, którzy wydadzą miliony na akcje i zgarną całą pulę.

W praktyce jeśli spółka jest „gorąca” , inwestorzy spodziewają się wzrostów na debiucie, to chętnych jest tak wielu, że oferujący akcje muszą przeprowadzić redukcję zleceń. Czyli: zapisuję się na 100 akcji po 100 zł, co kosztuje mnie 10.000 zł – te pieniądze muszę fizyczne mieć – żeby złożyć zapis, nie wystarczy pusta deklaracja. Ale muszę liczyć się z tym, że zamiast akcji za 10.000 zł dostanę papiery np. za połowę tej kwoty, bo wszystkie zamówienia zostaną zredukowane. W przypadku ofert, które przyciągają duże zainteresowanie inwestorów redukcje sięgają nawet 90%.

Po trzecie – to ile dany inwestor będzie mógł kupić akcji i w jakiej cenie, może też zależeć od terminów. Na przykład Play wprowadził zasadę, że im ktoś wcześniej złoży zapis na akcje, tym ewentualna redukcja jego zlecenia będzie mniejsza.

Weź do ręki prospekt, sprawdź co mówią analitycy

A zatem: co sprawdzić przed zapisaniem się na akcje? Musimy poświęcić kilka godzin na analizę sytuacji spółki – absolutne minimum, to lektura prospektu emisyjnego – czyli najważniejszego dokumentu, z którym musi się zapoznać każdy potencjalny inwestor – który mówi między innymi o tym, jakie spółka ma plany i jakie są czynniki ryzyka związane z zakupem. Ważna jest też informacja o tym, czy spółka zamierza wypłacić dywidendy, jakie ma plany rozwoju, jak sobie radzą podobne firmy z danej branży.

W czasie oferty publicznej analitycy często wydają rekomendacje i wyceniają akcje spółki idącej na giełdę. Swoje opinie na jej temat wydają też niezależni obserwatorzy, w tym blogerzy. Pod tym linkiem znajduje się recenzja oferty publicznej akcji Allegro autorstwa Ekipy „Subiektywnie o finansach”.

—————————-

Ten tekst jest częścią akcji edukacyjnej „Inwestuj świadomie”, której Partnerem jest Biuro maklerskie mBanku. W eMaklerze możesz wziąć udział w debiutach giełdowych i kupić akcje firm, które znasz i lubisz.

ZASTRZEŻENIE:

Opinie, założenia i przewidywania wyrażone w materiale należą do autora artykułu i nie muszą reprezentować poglądów mBank S.A.

Pamiętaj, że inwestowanie w akcje i inne instrumenty finansowe wiąże się z ryzykiem i nie gwarantuje realizacji założonego celu inwestycyjnego ani uzyskania określonego wyniku inwestycyjnego. Powinieneś liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Musisz wiedzieć, że mBank S.A. nie ponosi odpowiedzialności za decyzje klientów związane z inwestowaniem w instrumenty finansowe.

Wartość zakupionych instrumentów finansowych może się zmieniać wraz ze zmianą sytuacji na rynkach finansowych. W konsekwencji, dochód z zainwestowanych środków może ulec zwiększeniu lub zmniejszeniu, a w przypadku instrumentów pochodnych strata może przekroczyć wysokość zainwestowanego kapitału. W przypadku instrumentów finansowych notowanych w innej walucie niż polski złoty, wartość Twoich inwestycji może ulec zmianie wskutek zmian kursu walutowego. Potencjalne korzyści z Twoich inwestycji pomniejszą się o pobierane podatki i opłaty wynikające z przepisów prawa, taryf opłat i prowizji oraz regulaminów.

Gdy podejmujesz jakąkolwiek decyzję inwestycyjną, powinieneś kierować się własną oceną sytuacji faktycznej i prawnej. Pamiętaj, aby szczegółowo zapoznać się z opisem czynników ryzyka, specyfikacją danego instrumentu, regulaminami, opłatami i informacjami zawartymi w innych dokumentach związanych ze świadczeniem usług maklerskich przez mBank S.A. znajdujących się na stronie internetowej pod tym linkiem oraz rozważyć, czy dany instrument jest dla Ciebie odpowiedni zgodnie z własną wiedzą, doświadczeniem w inwestowaniu oraz sytuacją finansową.

Pamiętaj, to nie jest oferta, lecz felieton edukacyjny. Po szczegóły oferowanych rozwiązań zapraszamy do Biura maklerskiego mBanku S.A.

źródło zdjęcia: PixaBay