To był dla inwestorów dobry rok. W subiektywnym jego podsumowaniu chciałbym zwrócić uwagę na trzy najważniejsze tematy inwestycyjne, które – według mnie – ukształtowały wyniki inwestorów w 2023 r. i będą mieć bardzo duże znaczenie dla naszych portfeli także w 2024 r.

To był niewątpliwie rok przebiegający pod znakiem inflacji. Od 2021 r. inflacja jest głównym wyznacznikiem cyklu koniunkturalnego, polityki monetarnej banków centralnych, a także jednym z najważniejszych czynników dla rynków finansowych. Bessa w 2022 r. na rynku akcji i obligacji została wywołana właśnie przez inflację. O ile w ostatnich kilku miesiącach inflacja istotnie spadła, to nie ma żadnej gwarancji, że pokonaliśmy ją na stałe.

- Zbieranie pieniędzy na inwestowanie przy okazji codziennych zakupów? Nietypowy pomysł dużego brokera. Ile można z tego wycisnąć? [POWERED BY XTB]

- Podwyżka pensji: jak jej nie zmarnować? Cztery sposoby, które sprawią, że wreszcie zaczniesz mieć oszczędności dzięki wyższej pensji [POWERED BY RAISIN]

- To była przez ostatnie trzy lata świetna inwestycja. Jaka przyszłość funduszy obligacji skarbowych? Ile zarobią w ostatniej fazie obniżek stóp NBP? [POWERED BY UNIQA TFI]

Inwestycyjny temat tego (i następnego) roku: inflacja

To ryzyko pozostanie kluczowe dla rynków także w 2024 r. Szczególnie że już „świętujemy” pokonanie inflacji, a największe banki centralne myślą, by obniżać stopy procentowe. W latach 70. amerykański bank centralny Fed trzy razy obniżał stopy procentowe w wyniku „pokonania” inflacji. I trzy razy musiał je z powrotem podnosić. Czy ta historia może się powtórzyć?

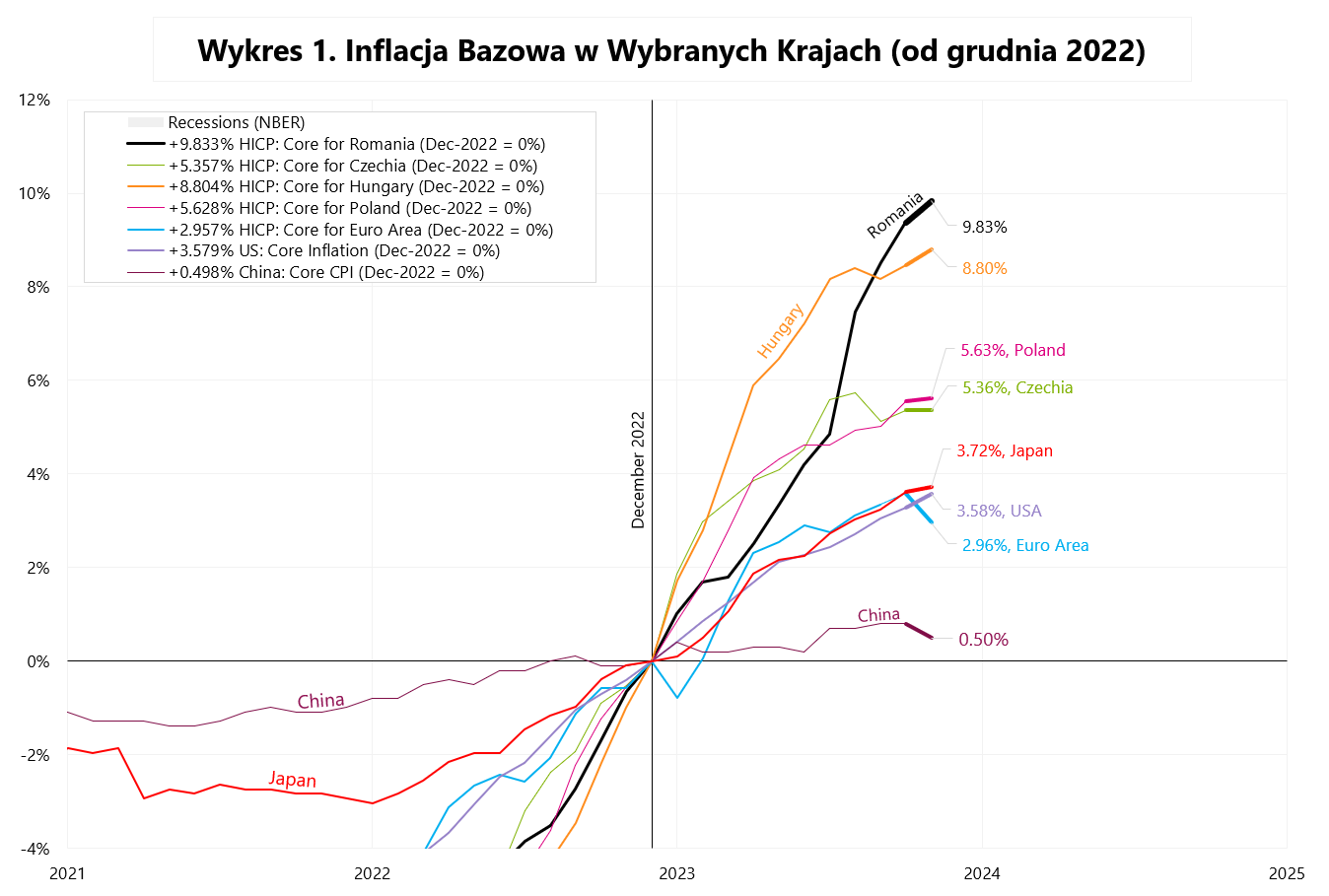

Sprawdźmy jak poszczególne kraje i regiony radziły sobie z inflacją w 2023 r. Dla banków centralnych najważniejsza jest tzw. inflacja bazowa, czyli inflacja po wyłączeniu cen energii i żywności. Te dwa komponenty są na tyle zmienne, że generalnie można je pominąć przy ocenie samej inflacji. O ile większość analiz skupia się na rocznej zmianie inflacji, to nie do końca takie porównanie dobrze oddaje zmiany cen, jakie miały miejsce w danym kraju.

Dlatego spójrzmy na zmiany indeksów inflacji bazowej od grudnia 2022 r. do listopada 2023 r. Najmocniej inflacja bazowa w 2023 r. wzrosła w naszym regionie. Zmiana cen koszyka inflacji bazowej w ciągu 11 miesięcy 2023 r. wyniosła 9,8% w Rumunii, 8,8% na Węgrzech i 5,6% w Polsce. Na drugim końcu są Chiny, które w ogóle nie mają problemu inflacji. W Chinach inflacja bazowa wzrosła od grudnia 2022 jedynie o 0,5%.

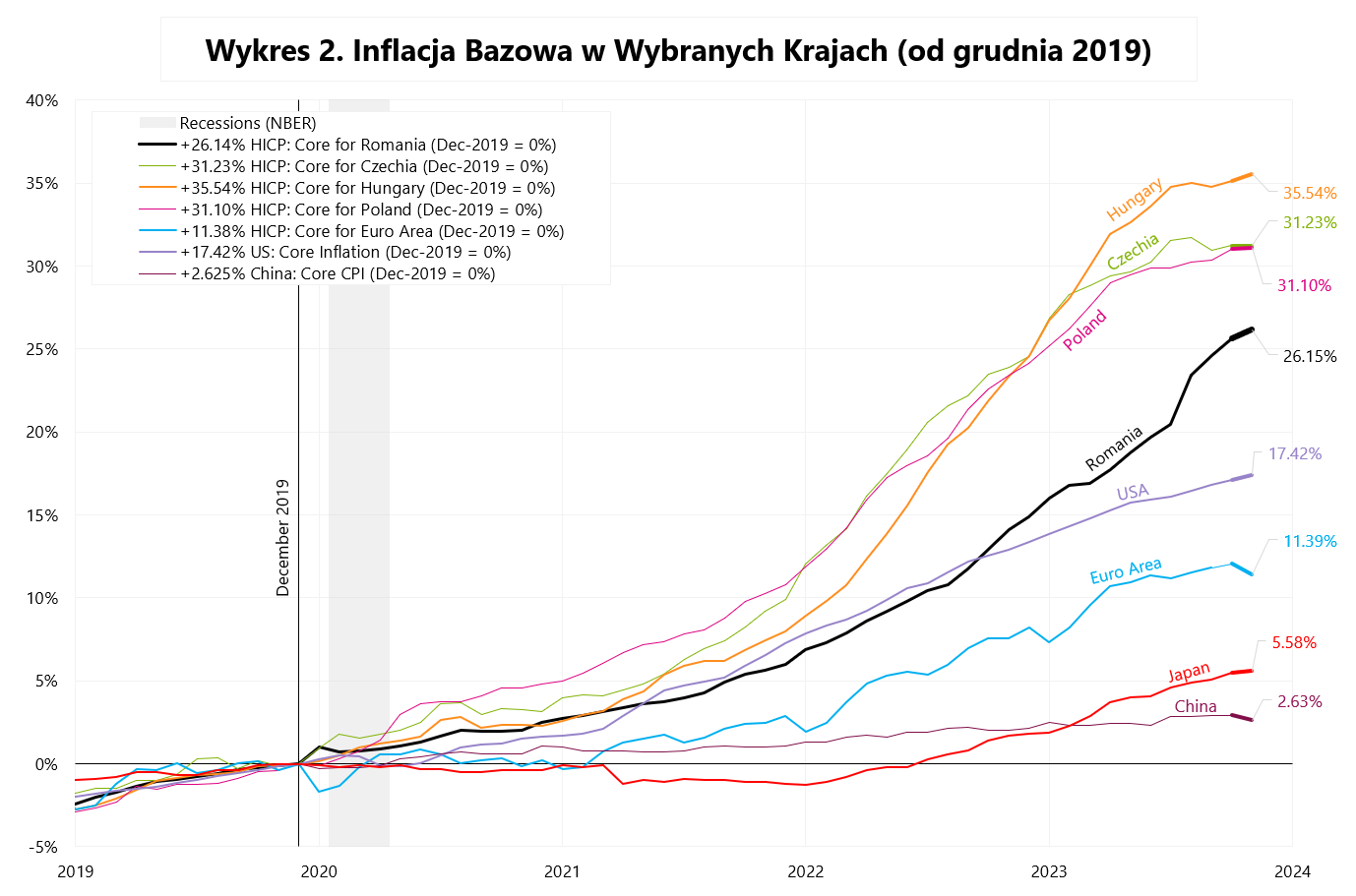

Warto jeszcze spojrzeć na zmianę inflacji bazowej w trochę dłuższej perspektywie czasowej, aby móc ocenić co wydarzyło się z inflacją od początków pandemii. Poniższy wykres przedstawia zmiany tych samych indeksów inflacji, ale od grudnia 2019 r. Obraz jest podobny, największy problem z inflacją jest w naszym regionie. W Chinach i Japonii wzrosty cen inflacji bazowej są niewielkie.

Dodatkowo spójrzmy także na poszczególne kraje europejskie, jak sobie radziły z inflacją bazową (od grudnia 2019 r.) – Węgry, Czechy i Polska to trzy kraje w Europie z największym wzrostem inflacji bazowej, licząc od grudnia 2019 r. Natomiast inflacja bazowa w Szwajcarii jest nawet niższa niż inflacja w Japonii.

Jakie są perspektywy inflacji bazowej na rok 2024? W horyzoncie kilku miesięcy nawet bardzo dobre, natomiast można mieć wątpliwości, co zobaczymy w drugiej połowie 2024 r. Z pewnością jest to spore ryzyko dla inwestorów, które należy na bieżąco monitorować. Wzrost inflacji może mocno namieszać na rynkach obligacji.

Magnificent 7 kontra… polskie banki?

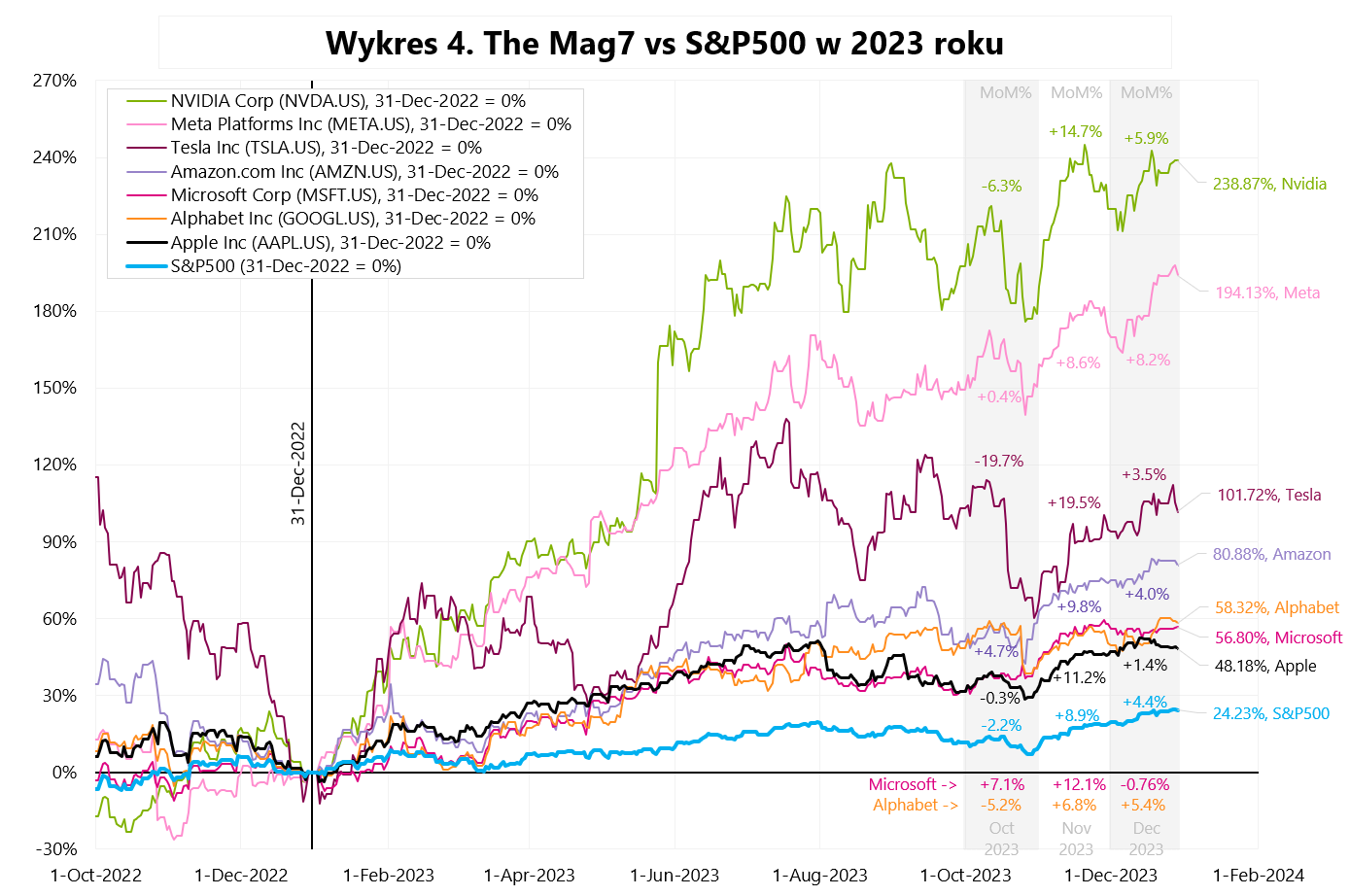

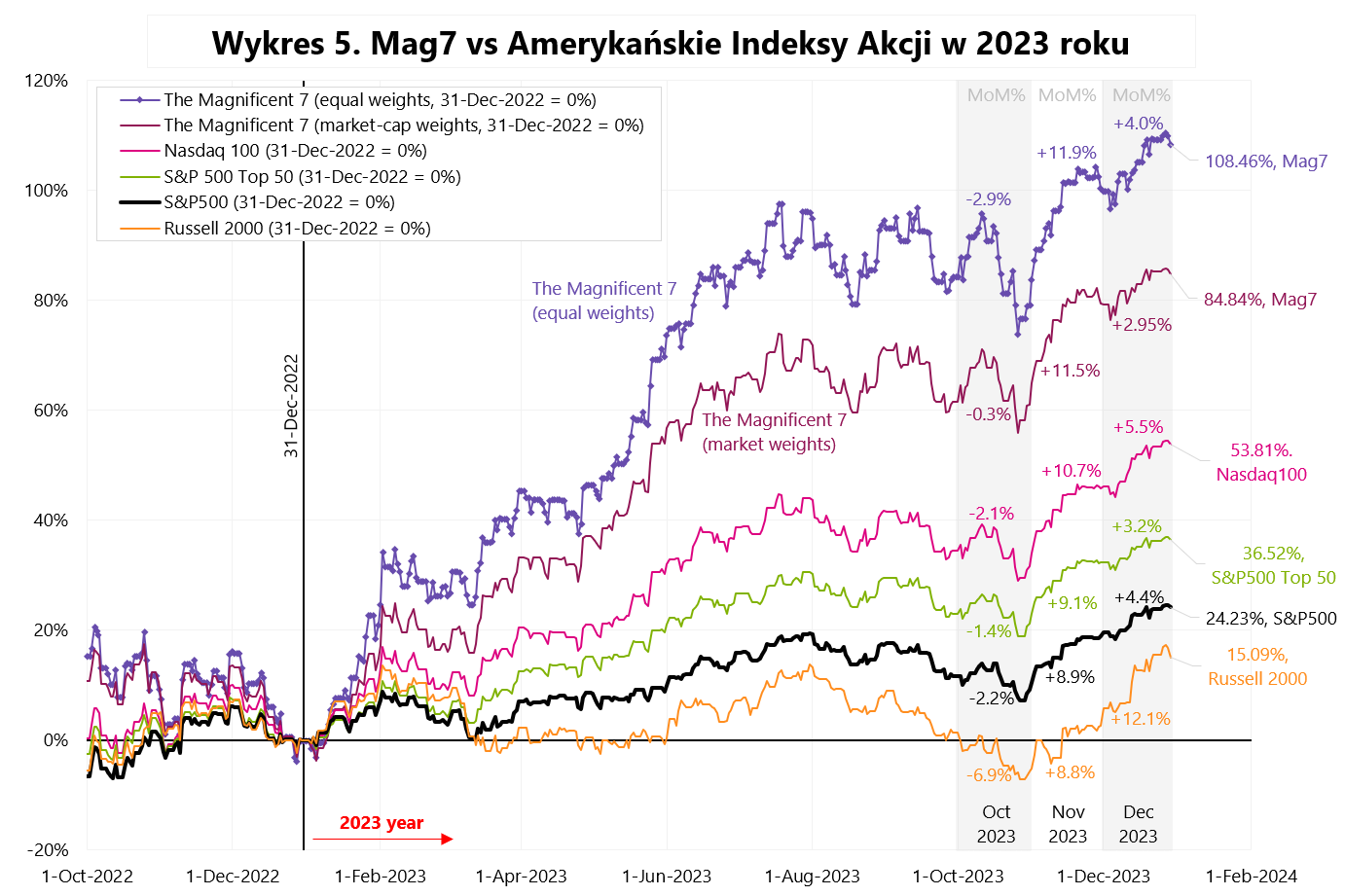

Drugi subiektywny temat roku 2023 to amerykańskie spółki technologiczne, tzw. Wspaniała Siódemka, która jako całość (równe wagi) dała zarobić inwestorom w 2023 r. aż 108,5%. A w przypadku wersji z wagami według rynkowej kapitalizacji 85,7%. Najwyższą stopę zwrotu dostarczyła Nvidia (239%), a najniższą Apple – jedynie 48,2% (co i tak jest wynikiem dwa razy wyższym niż ten, który osiągnął indeks S&P 500).

Kolejny wykres przedstawia Mag7 na tle innych podstawowych indeksów akcyjnych. I tak Nasdaq 100 wzrósł w 2023 r. „jedynie” o 53,8%, a najmniejsze spółki amerykańskie (Russell 2000) – o 15,1%, ale pamiętajmy, że jeszcze w listopadzie Russell 2000 był na minusie. W samym tylko grudniu wzrósł o 12,1%.

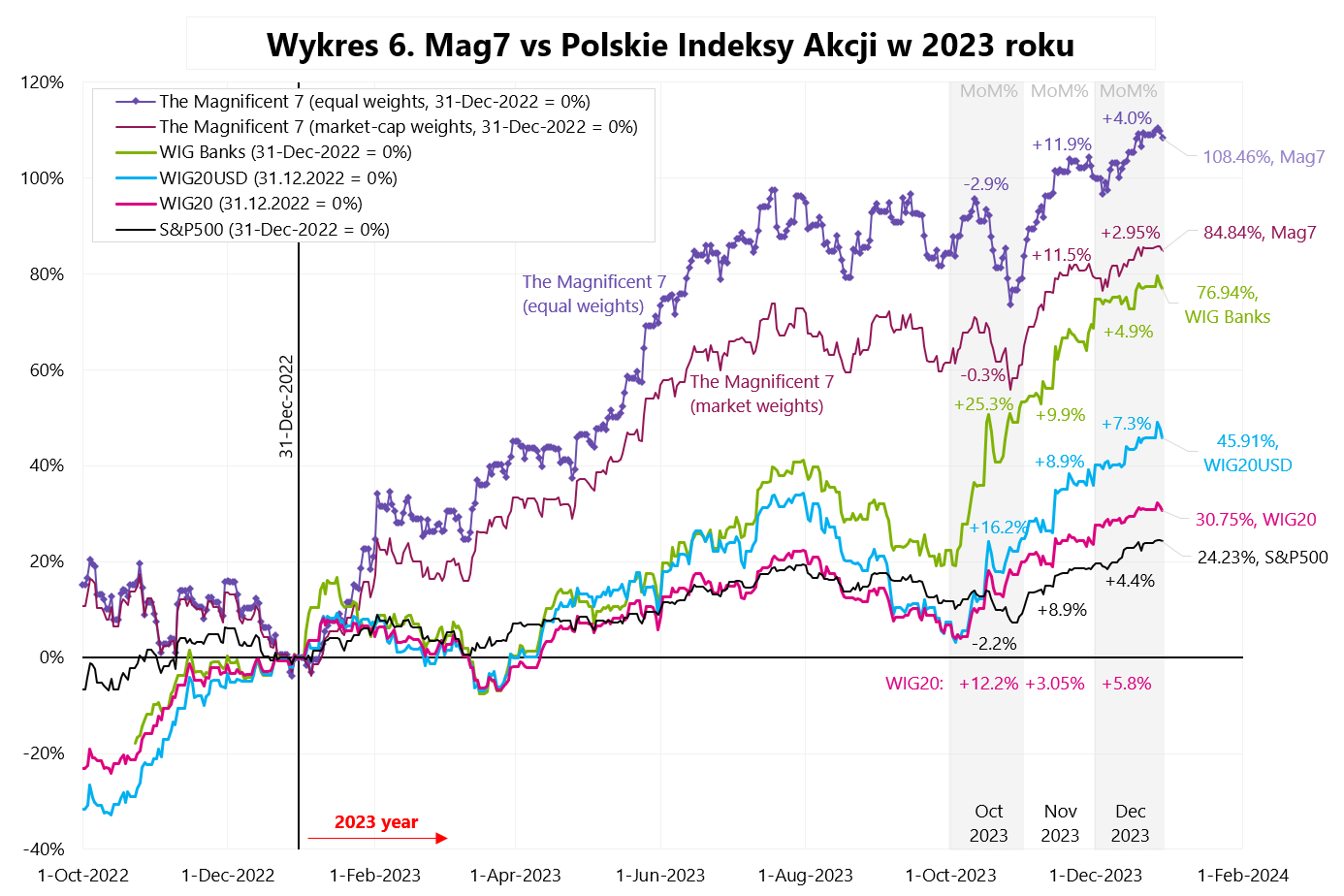

Kolejny wykres przedstawia Mag7 na tle trzech polskich indeksów WIG20, WIG20USD i WIG Banki. Jedynie polskie banki zbliżyły się do wyników Mag7 w 2023 r. z wynikiem plus 76,9% – co i tak należy uznać za duży sukces. Jeżeli przeliczylibyśmy indeks WIG Banki w dolarach, to otrzymamy wynik +100,0% (czyli niewiele mniej niż Mag7 z równymi wagami).

Z pewnością inwestorzy zadają sobie pytanie, czy tak dobra passa Mag7 (a to nie tylko rok 2023, ale także i poprzednie lata) może się dalej utrzymywać? Koronnym argumentem, że tak już długo nie może być, jest wysoka wycena tych spółek. Ale – moim zdaniem – jest więcej argumentów za kontynuacją tego trendu i popularności spółek Mag7 niż przeciwko.

Oczywiście podczas korekty spółki Mag7 spadną mocniej niż S&P500, ale w średnim terminie można liczyć na dalsze utrzymanie się popularności tych spółek. Najważniejsze argumenty to:

>>> skłonność inwestorów do przeważania dużych spółek (tzw. „nifty-fifty” trade), co miało już miejsce w latach 60-tych, 70-tych i 90-tych,

>>> generative AI – te spółki już korzystają i dalej będą na rozwoju sztucznej inteligencji,

>>> ogólnie działają w ramach swoich „naturalnych” monopoli,

>>> generują relatywnie wysokie zyski i posiadają dużo gotówki,

>>> skorzystają na spadających stopach procentowych.

Historycznie trade typu „nifty-fifty” trwał latami, a przerywały go dopiero znaczące bessy, czyli tzw. rynki niedźwiedzia. Owszem, spółki z Mag7 są drogie, ale historycznie wyceny największych 50 spółek zwykle były dwa razy wyższe niż pozostałych 450 w oparciu o wskaźnik forward P/E (czyli odzwierciedlający przyszłe zyski spółek).

Potencjalni kandydaci do „prowodyrów” światowego krachu

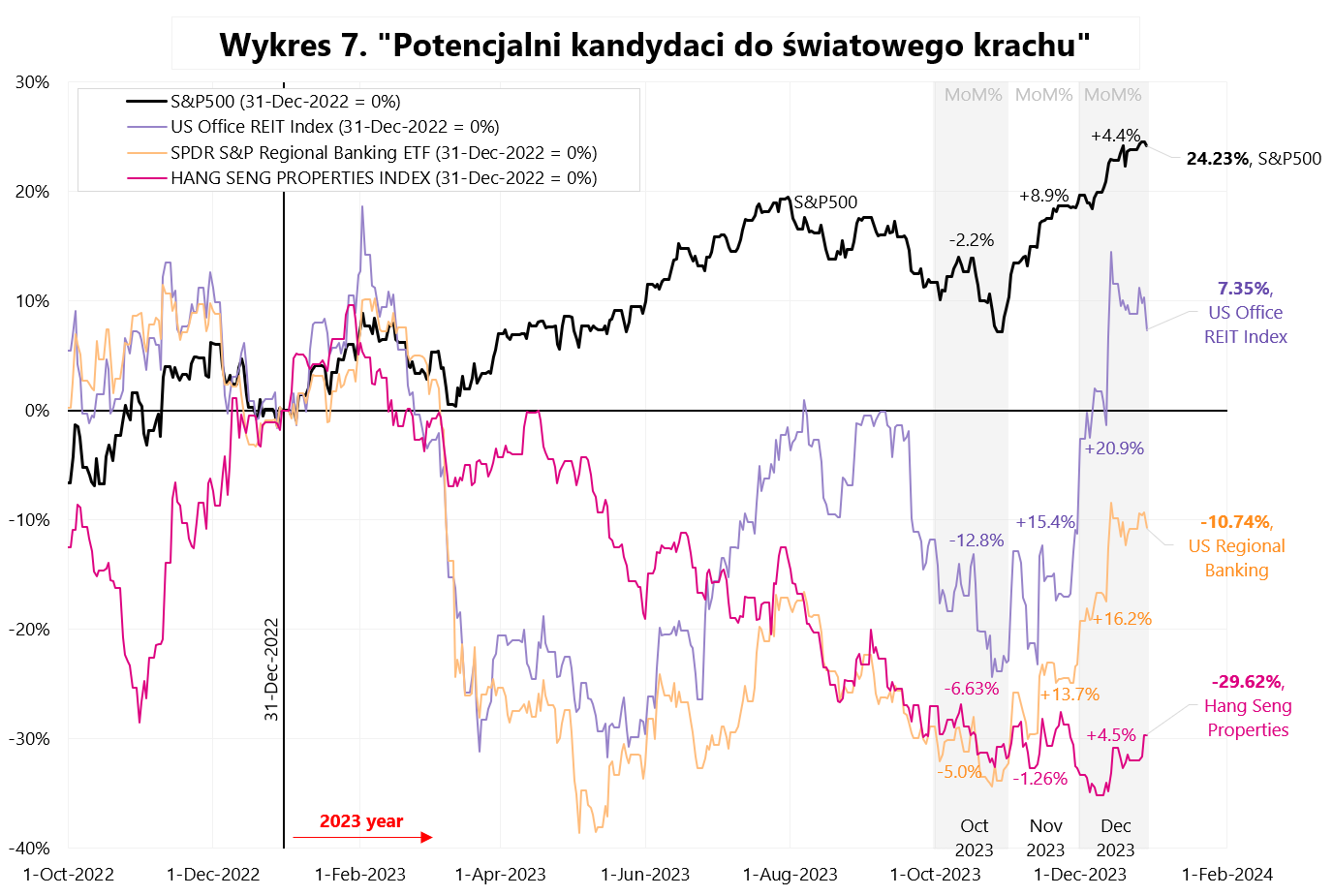

I trzeci subiektywny temat inwestycyjny w ramach podsumowania 2023 r. to potencjalni kandydaci do wywołania globalnego krachu. Mówimy tutaj o amerykańskich bankach regionalnych (ich notowania odzwierciedla SPDR S&P Regional Banking ETF), które doświadczyły już minikrachu w marcu 2023 r. Bezpośrednio po wydarzeniach z marca, wspomniany ETF zanotował spadek o 39% w maju (licząc od początku roku). Od tego czasu sytuacja się uspokoiła, ale ciągle amerykańskie banki regionalne „jadą na stratach”.

Drugim kandydatem do ewentualnych kłopotów jest segment komercyjnych nieruchomości biurowych, gdzie głównym „problemem” jest popularność pracy zdalnej (biura są mniej potrzebne, co oznacza mniejszy popyt), ale także wysokie stopy procentowe (czyli koszty obsługi zadłużenia i ryzyka braku popytu na kolejne emisje długu).

Index US Office REIT przedstawiony na poniższym wykresie składa się z największych podmiotów działającym w tym segmencie rynku (Alexandria Real Estate Equities Inc, Boston Properties Inc, Kilroy Realty Corp, Vornado Realty Trust, Highwoods Properties Inc, SL Green Realty Corp). Spadające ostatnio rentowności i perspektywy obniżek stóp mogą być „zbawieniem” dla tego segmentu rynku. To widać po zachowaniu kursów: w listopadzie indeks wzrósł o 15,4%, a w grudniu o kolejne 20,9%.

Także w segmencie biurowym następuje poprawa sytuacji i zmniejsza się ryzyko, że coś na poważnie „pęknie”. Ale tego nie można powiedzieć o segmencie chińskich nieruchomości. Indeks Hang Seng Properties można potraktować jako „proxy” chińskiego rynku nieruchomości. Indeks jest obecnie 29,6% pod kreską (licząc od początku roku) i nie ma specjalnie ochoty na mocniejsze odbicie.

Z pewnością warto będzie w 2024 r. monitorować sytuacją amerykańskich banków regionalnych, segmentu nieruchomości biurowych czy spółek mających ekspozycję na chiński rynek nieruchomości. Jeśli „coś” się w tych tematach wydarzy – zwłaszcza coś niebezpiecznego – to globalny rynek (zwłaszcza akcji) może zareagować niezwykle nerwowo.

Rok 2024 r. trudniejszy dla inwestujących oszczędności?

Inwestorzy rozpoczną kolejny rok w dobrych nastrojach, ale 2024 r. może się okazać większym wyzwaniem, niż się spodziewamy. Może w mniejszym stopniu pokażą to jego pierwsze miesiące, ale – moim zdaniem – im dalej w las, tym będzie trudniej, ponieważ będą się ze sobą ścierać trendy makro (miękkie lądowanie światowej gospodarki kontra twarde lądowanie z recesją lub stagflacją, w końcu to będzie już trzeci rok wysokich stóp procentowych).

To też rok wyborów prezydenckich w USA. Zbyt luźna polityka monetarna i fiskalna w roku wyborczym może rozbujać inflację (którą trudno uznać za definitywnie pokonaną). Jeżeli okaże się, że łagodzenie warunków finansowych na rynkach kapitałowych (odpowiednik obniżek stóp procentowych) wystąpiło zbyt wcześnie, to w drugiej połowie 2024 r. możemy zobaczyć niemiłą niespodziankę inflacyjną.

Kilka słów o Autorze:

dr Jarosław Jamka, doktor nauk ekonomicznych, doradca inwestycyjny (licencja nr 56) i makler papierów wartościowych (licencja nr 756). Posiada ponad 30-letnie doświadczenie w inwestowaniu na rynkach finansowych, a zawodowo z rynkiem kapitałowym jest związany od 28 lat. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł.

Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Był w zarządzie ING PTE, wiceprezesem i prezesem zarządu ING TUnŻ, wiceprezesem zarządu Money Makers S.A., wiceprezesem zarządu Ipopema TFI, wiceprezesem zarządu Quercus TFI, członkiem zarządu Skarbiec TFI, a także członkiem rad nadzorczych ING PTE oraz AXA PTE. Od 13 lat specjalizuje się w zarządzaniu strategiami typu global macro, multi-asset i cross-asset.

zdjęcie tytułowe: Freepik