Jeśli gotowi jesteście – w celu uzyskaniu wyższego zarobku, niż w banku – do zablokowania części oszczędności na jakiś czas oraz do wystawienia ich na umiarkowane ryzyko, to rodzi się nowa po temu okazja. Od poniedziałku startują zapisy na obligacje firmy Best, trzeciego największego windykatora na polskim rynku. Można będzie pożyczyć mu pieniądze na mniej więcej 5% w skali roku. Oprocentowanie obligacji będzie zmienne, wynosić ma 3,3% powyżej stawki WIBOR (obecnie 1,73%). To była dobra wiadomość. Ale jest i zła: pieniądze trzeba będzie zablokować aż na pięć lat.

Branża windykacyjna chętnie przychodzi do nas po pieniądze. W zeszłym roku kilkaset milionów złotych pożyczył od nas Kruk, największy w kraju windykator. Kilka tygodni temu mieliśmy też ofertę obligacji drugiej największej na rynku firmy windykacyjnej – GetBack (wszystkie sprzedały się bez najmniejszego problemu przy oprocentowaniu WIBOR plus 4,4%). Best też sprzedawał już w tym roku obligacje – w styczniu (a wcześniej w październiku zeszłego roku). Teraz szykuje „powtórkę z rozrywki”. W styczniu jednak sprzedawał obligacje 4,5-letnie, a teraz wydłużył okres spłaty o kolejne pół roku.

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Czytaj: GetBack sprzedaje nam obligacje. Płaci 4,4% powyżej WIBOR-u. Warto?

Czytaj też: Duży windykator wyciąga ręce po nasze pieniądze. 6,5% rocznie!

Best, czyli 13,5 mld zł długów pod „opieką”

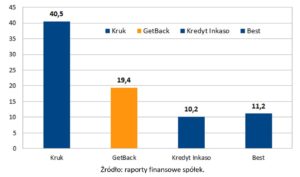

Czy to może być dobry interes? Best jest jedną z większych firm windykacyjnych w Polsce – skupuje od banków, telekomów i innych usługodawców nie spłacone długi i próbuje je wyegzekwować. Ewentualnie wynajmuje się jako windykator cudzych długów. Dziś ma pod opieką długi o nominalnej wartości 13,5 mld zł (dla porównania: lider rynku Kruk – ma ponad 40 mld zł, GetBack – prawie 20 mld zł).

W dwóch zeszłych latach Best wydawał na zakupy nowych „złych długów” po 250-260 mln zł rocznie (np. w zeszłym roku kupił za te pieniądze długi o wartości nominalnej 2,3 mld zł, czyli – jak łatwo policzyć – płacił jakieś 12% wartości nominalnej), w tym roku zanosi się na wynik w okolicach 300-350 mln zł. W zeszłym roku firma wycisnęła z dłużników 230 mln zł i miała 38 mln zł zysku netto (w poprzednich latach zarabiała po 60-80 mln zł).

W dwóch zeszłych latach Best wydawał na zakupy nowych „złych długów” po 250-260 mln zł rocznie (np. w zeszłym roku kupił za te pieniądze długi o wartości nominalnej 2,3 mld zł, czyli – jak łatwo policzyć – płacił jakieś 12% wartości nominalnej), w tym roku zanosi się na wynik w okolicach 300-350 mln zł. W zeszłym roku firma wycisnęła z dłużników 230 mln zł i miała 38 mln zł zysku netto (w poprzednich latach zarabiała po 60-80 mln zł).

W tym roku Best już kupił pięć portfeli wierzytelności o wartości 400 mln zł. Kupował je średnio po 18,8% wartości nominalnej, co oznacza, że musi odzyskać przynajmniej co piątą złotówkę, by wyjść na swoje. Firma przymierza się też do zakupów portfeli wierzytelności za granicą (podobnie zaczął robić już jakiś czas temu Kruk).

Ryzykowny wyścig zbrojeń windykatorów

Gdzie tkwi ryzyko dla nabywców obligacji? Cóż, windykacja należności zawsze była zyskownym biznesem, ale dziś na tym rynku panuje ogromna konkurencja – firmy prześcigają się w licytacji na ceny i kupują portfele przeterminowanych długów za coraz większy ułamek ich wartości. A to oznacza, że aby na tym zarobić, muszą coraz skuteczniej windykować. Każdy błąd może być kosztowny, bo złe oszacowania ryzyka każdego kupowanego portfela długów może oznaczać, że firma nie zarobi. A po kilku takich błędach nie miałaby z czego wypłacić odsetek od obligacji.

Oczywiście: to tylko rozważania teoretyczne – dotąd Best wykupił w terminie – albo nawet przed terminem – wszystkie zapadalne obligacje. Trzeba jednak pamiętać, że firmy windykacyjne – wszystkie, bez wyjątku – rozwijają się niejako „na kredyt”. W tej branży trwa coś na kształt wyścigu zbrojeń. Każdy stara się zebrać jak najwięcej pieniędzy, by kupić jak najwięcej długów. Dopiero za jakiś czas okaże się czy uda się na nich zarobić, ale zanim firma „rozliczy się” z kupionych za cudze pieniądze długów, znów pożycza pieniądze na kolejne zakupy. I tak w kółko.

W pierwszym kwartale 2017 r. Best pokazał nie najlepsze wyniki – spadek przychodów, wyższe koszty działalności, aktualizacja wyceny wierzytelności, wzrost wynagrodzeń, koszty finansowe (czyli odsetki od długu)… Koniec końców firma zarobiła w pierwszym kwartale tylko 6 mln zł (przypominam: w latach 2013-2015 było 60-80 mln zł rocznie). Może to tylko wypadek przy pracy, a być może koszty jakichś nieudanych decyzji we wspomnianym wyżej wyścigu zbrojeń.

3,3% powyżej WIBOR-u. Nie za skąpo?

Pięć lat – a tyle upłynie zanim Best odda pieniądze z obligacji inwestorom – to długi czas. Na rynku wierzytelności w tym czasie może zmienić się wiele. Od kilku miesięcy pojawiają się informacje, iż rząd chce skrócić okres przedawnienia długów z dziesięciu do sześciu lat (Ministerstwo Sprawiedliwości przygotowuje stosowną ustawę). To oznaczałoby, że firmy windykacyjne kupujące stare długi obudziłyby się z ręką w nocniku. Ale można przypuszczać, że w razie jakiegoś kryzysu na rynku wierzytelności największe firmy – a do takich należy dziś Best – pójdą pod nóż jako ostatnie. Chyba, że… nie znajdą chętnych na zrefinansowanie długu. Wtedy – niezależnie od swojej wielkości – mogą się złożyć jak domek z kart.

I jeszcze jedno: choć firma jest notowana na giełdzie, decydujący głos ma w niej jeden człowiek – Krzysztof Borusowski (kontroluje większość akcji Bestu). Dla jednych taka koncentracja kapitału będzie zaletą (bo jeśli jest konkretny właściciel, który trzyma sprawy za twarz twardą ręką, to i firma powinna sobie dobrze radzić), a dla innych będzie to czynnikiem ryzyka – bo de facto właściciel firmy jest dla posiadaczy obligacji „panem życia i śmierci”. Ostatnio firma była wspomagana przez głównych właścicieli pożyczkami, więc widać, że właściciel trzyma rękę na pulsie. W Best zainwestował też Quercus TFI, jedna z największych prywatnych firm zarządzających funduszami inwestycyjnymi.

Reasumując: 3,3% powyżej ceny pieniądza na rynku międzybankowym za długie, aż pięcioletnie obligacje gracza z tak ryzykownej branży, jak windykacja, to nie jest przesadnie błyszcząca oferta. Widać, że Best sprawdza determinację ciułaczy do zarabiania poza bankami. Każda emisja sensownej firmy rozchodzi się dziś na pniu, więc w firmie windykacyjnej postanowili, że spróbują pożyczyć od ludzi pieniądze „po taniości”. Większy – choć również mający ryzykowną strategię wzrostu – gracz na tym rynku GetBack płacił za trzyletnie obligacje 4,4% powyżej WIBOR-u. Kruk, firma trzykrotnie większa i chyba bardziej stabilna, niż Best, płaci 3,1-3,3% powyżej WIBOR-u.

Reasumując: 3,3% powyżej ceny pieniądza na rynku międzybankowym za długie, aż pięcioletnie obligacje gracza z tak ryzykownej branży, jak windykacja, to nie jest przesadnie błyszcząca oferta. Widać, że Best sprawdza determinację ciułaczy do zarabiania poza bankami. Każda emisja sensownej firmy rozchodzi się dziś na pniu, więc w firmie windykacyjnej postanowili, że spróbują pożyczyć od ludzi pieniądze „po taniości”. Większy – choć również mający ryzykowną strategię wzrostu – gracz na tym rynku GetBack płacił za trzyletnie obligacje 4,4% powyżej WIBOR-u. Kruk, firma trzykrotnie większa i chyba bardziej stabilna, niż Best, płaci 3,1-3,3% powyżej WIBOR-u.

Uważam, że przy pięciu latach ponoszenia ryzyka inwestycyjnego przez nabywców obligacji marża powinna być ustawiona bliżej 4%, niż 3% powyżej ceny pieniądza na rynku międzybankowym. Zwłaszcza, że na giełdzie obligacji Catalyst jest notowanych kilkanaście serii obligacji Bestu i nie ma większego problemu, by przy rentowności 3,3% powyżej WIBOR kupić jsobie akieś bardziej krótkoterminowe.

Gdybyście jednak postanowili kupić trochę obligacji Best, to warto się spieszyć. Poprzednie serie sprzedawały się już w pierwszym dniu. Wartość wszystkich oferowanych obligacji nie jest jakoś przesadnie duża – 60 mln zł – zaś zapisy są przyjmowane w internetowych i stacjonarnych placówkach DM PKO BP, BM Alior Banku oraz DM Banku Handlowego. Łącznie to ponad 200 placówek na terenie całego kraju.