W 2023 r. wreszcie dało się pokaźnie zarobić na polskich akcjach. Powodów do zmartwień nie mają również lokujący pieniądze w obligacjach skarbowych i korporacyjnych oraz w funduszach obligacji. A złoty wyraźnie umocnił się w wobec euro czy dolara. Czego może chcieć więcej ktoś, kto inwestuje część pieniędzy na polskim rynku? To proste: jeszcze więcej tego samego. Ale czy to możliwe? Sprawdzamy, co z polskimi akcjami – nie tylko – w 2024 r. Są jeszcze nieprzyzwoicie tanie czy już dość drogie?

Przewertowałem najnowsze raporty największych polskich biur maklerskich, które próbują przewidzieć, co nas czeka w nadchodzącym roku (DM BOŚ, DM mBank, BM Pekao, Santander BM i Trigon DM). W tym kwintecie brokerów są najlepsi eksperci przyglądający się kluczowym sektorom polskiej gospodarki: bankowemu, paliwowemu, przemysłowemu, handlowemu, energetycznemu, telekomunikacyjnemu…

- Wymarzony moment, żeby inwestować w fundusze obligacji? Podcast z Pawłem Mizerskim [POWERED BY UNIQA TFI]

- Nowe funkcje terminali płatniczych. Jak biometria zmieni świat naszych zakupów? [POWERED BY FISERV]

- BaseModel.ai od BNP Paribas: najbardziej zaawansowana odsłona sztucznej inteligencji we współczesnej bankowości!? [POWERED BY BNP PARIBAS]

Analitycy DM mBank zatytułowali swój raport „Polska powraca! Na radarze inwestycyjnym”. I tego wykrzyknika nie należy pomijać, gdyż biuro należy do największych optymistów. Ostrożniejsi zdają się specjaliści z BM Pekao – u nich już bije w oczy nieco bardziej stonowany tytuł: „Na pierwszy rzut oka scenariusz błękitnego nieba dla akcji… ale wiele zagrożeń czai się w ciemności”. Najspokojniej podchodzi do przyszłości Trigon DM. „Kolejny rok lądowania”.

Co z polskimi akcjami w 2024 r.? Analitycy: „Dobrze będzie”

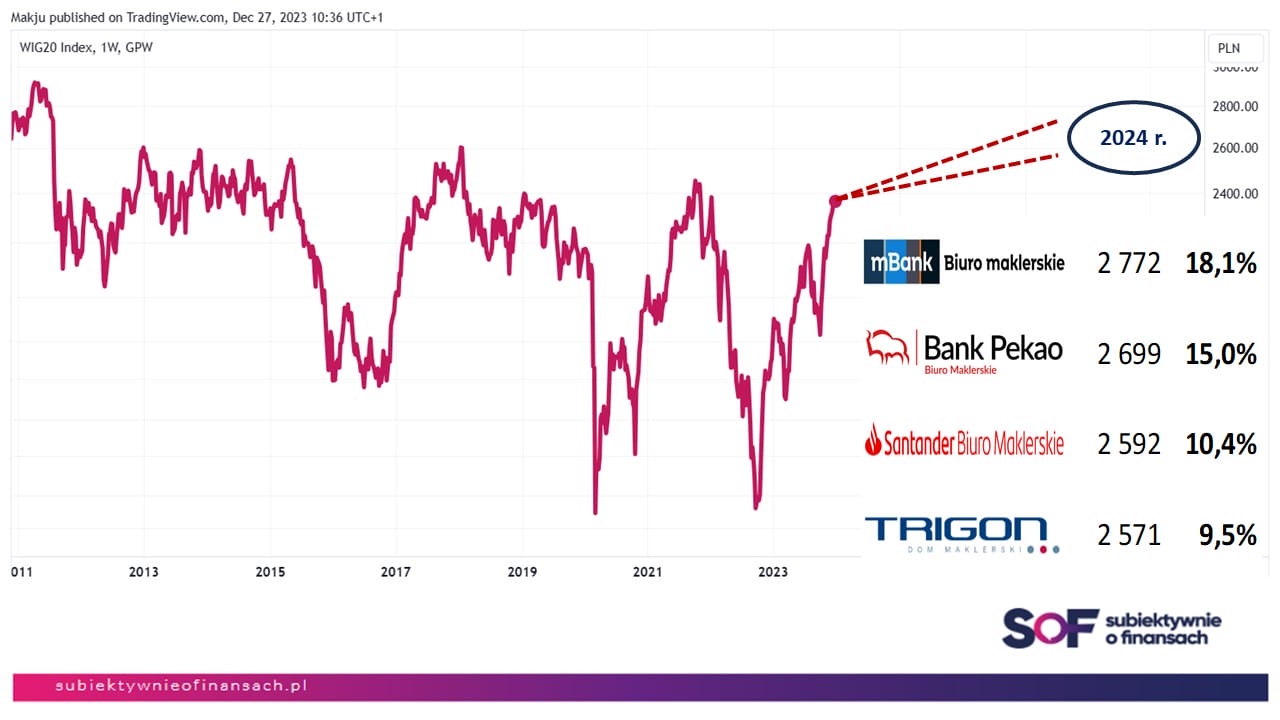

Co do jednego wszyscy autorzy raportów się zgadzają: WIG20 będzie za rok wyżej niż obecnie. Najmniej optymistyczni (Trigon i Santander) wyznaczyli poziom docelowy indeksu w okolicach +10%. Najbardziej optymistyczni (Pekao i mBank) widzą odpowiednio, że stopa zwrotu wyniesie +15% i +18%. Przy czym raporty były udostępniane wybranym inwestorom w różnych datach ostatnich tygodni – ja przyjąłem jako dzień referencyjny 22 grudnia 2023 r. Od tej daty podaję stopy zwrotu.

Gdyby przewidywania sprawdziły się i indeks WIG20 zamknął się w pobliżu górnego przedziału prognoz, to znalazłby się na najwyższym poziomie od przeszło dekady. Byłby to zatem drugi rok z rzędu, gdy indeks generuje dwucyfrową stopę zwrotu. A to nieczęste zjawisko.

W przeszło 30-letniej historii obliczania tej miary koniunktury giełdowej dla największych pod względem kapitalizacji rynkowej akcji spółek jedynie pięciokrotnie zdarzyło się, by zaliczyła ona zyski dwucyfrowe przez dwa lata z rzędu. Gdy WIG20 szedł w górę dwukrotnie z rzędu w tempie dwucyfrowym, to później już zaliczał spadki. Złoty okres z lat 2003-2006 to jedyny wyjątek od tej reguły.

Źródło: opracowanie własne na podstawie TradingView i strategii wybranych biur maklerskich

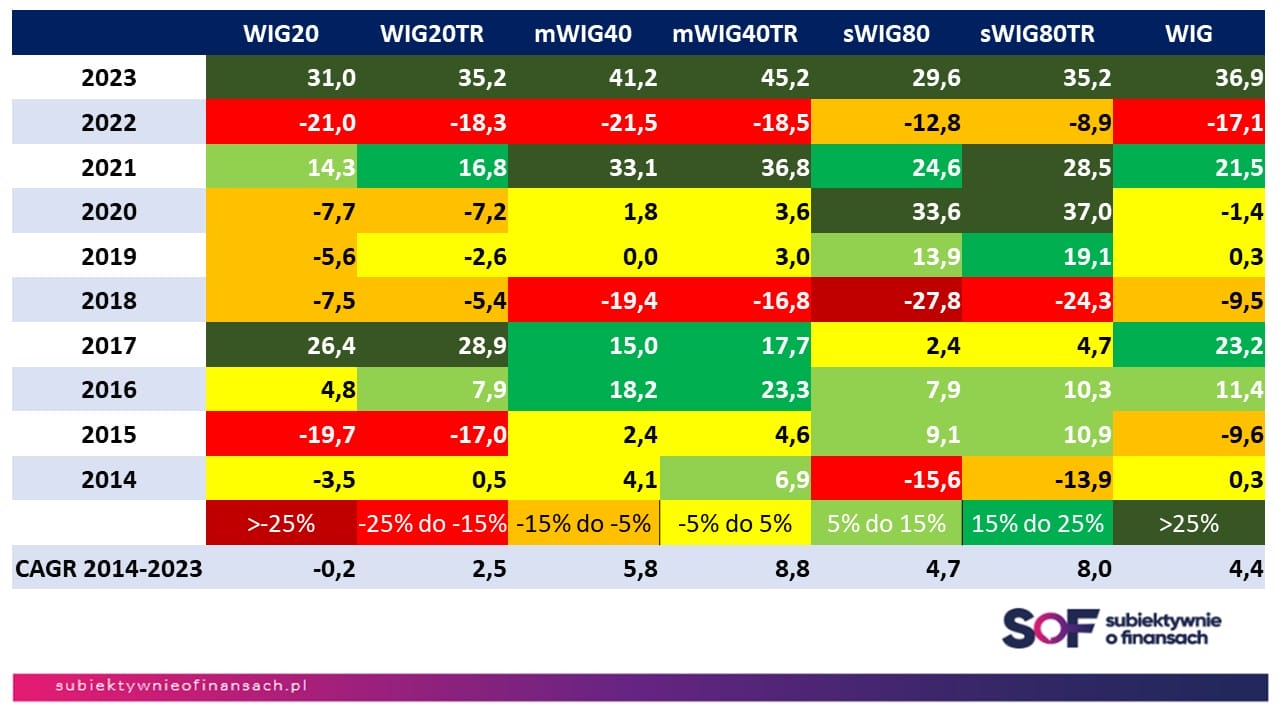

Ile można było zarobić lub stracić w ostatniej dziesięciolatce w podziale na podstawowe indeksy opisujące sytuację na polskim rynku akcji? Pokazuję to na poniższej infografice. Są na niej przedstawione dwa rodzaje indeksów – z dywidendami brutto (oznaczone jako TR – skrót od ang. total return) i bez dywidend. Dodatkowo znajduje się tam średnioroczna skumulowana stopa zwrotu (CAGR), która ilustruje to, ile można było przeciętnie w minionej dekadzie zarobić w różnych segmentach rynku.

Źródło: IRR Quarterly

WIG20 to jednak nie wszystko, z pewnością nie oddaje on pełnego obrazu polskiego rynku akcji. Dla niektórych inwestorów nie jest preferowanym indeksem z kilku względów, m.in. dlatego, że:

a/ zawiera spółki, które trudno zakwalifikować do dynamicznie rosnących,

b/ historyczne stopy zwrotu są dużo niższe niż indeksów mniejszych firm,

c/ istotny wpływ na działalność operacyjną przedsiębiorstw w wielu przypadkach wywiera Skarb Państwa, który kieruje się czasami przesłankami stojącymi w sporej odległości od czysto biznesowych.

Dla porządku rzeczy wyłuskałem na tyle, ile się dało, prognozy dla mWIG40. W przypadku „średniaków” rokowania są nieco lepsze niż dla WIG20. Trigon DM wyznaczył poziom docelowy na poziomie 6939 pkt (+18,3%), zaś Santander BM na poziomie 6746 pkt (+15%).

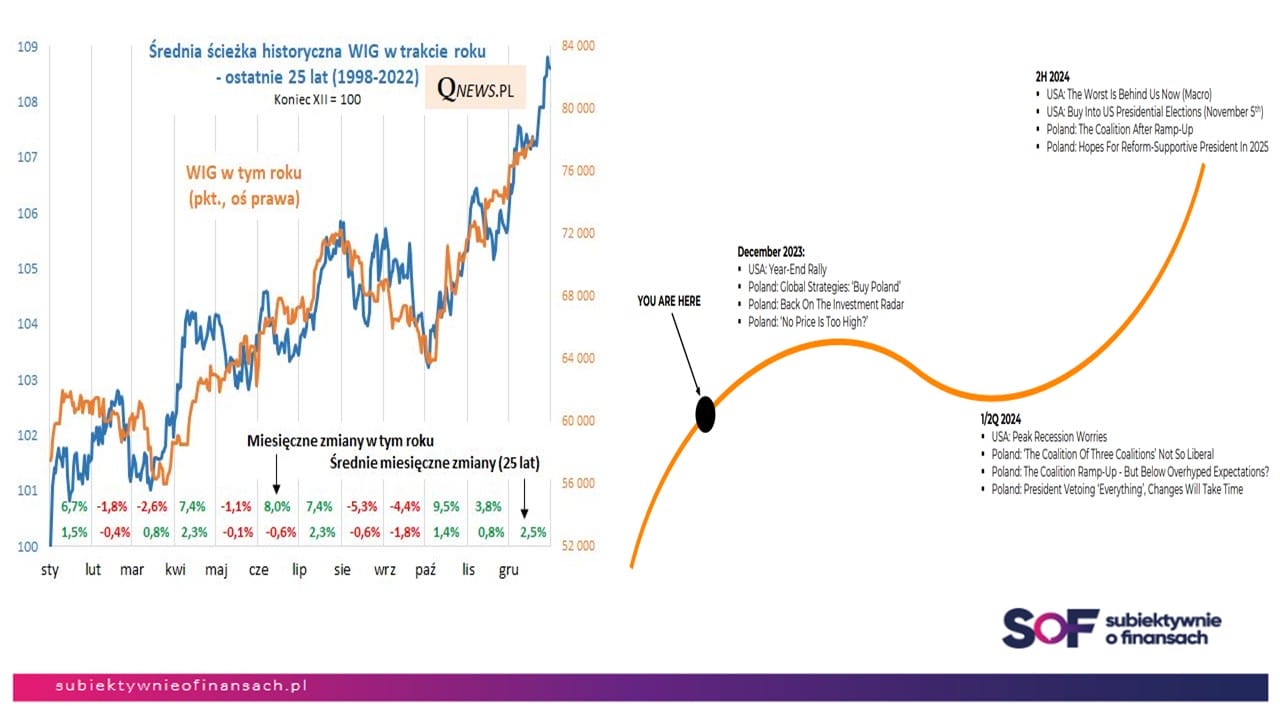

Czy to oznacza, że akcje warto kupować na początku roku? Niekoniecznie (a o tym, dlaczego niekoniecznie pisałem tutaj). Rynki podlegają zjawisku cykliczności. WIG w 2023 r. – według obliczeń Tomasza Hońdy z Qnews.pl – wiernie naśladował ścieżkę wyznaczoną jako średnia z 25 lat jego historii. Przebiegało to według wzorca: niezły początek roku, później zadyszka w okolicach marca, kwietnia, następnie kontynuacja trendu wzrostowego, uspokojenie latem, zaliczenie kolejnego minimum w pobliżu jesieni i znowu fala poprawy koniunktury.

Analitycy DM mBank zadali sobie trudu, aby przedstawić, jak ich zdaniem będzie wyglądał 2024 r. Sądzą, że obecnie polski rynek akcji znajduje się w fazie przedkorekcyjnej (oznaczone jako YOU ARE HERE na wykresie), która pozwoli na ukształtowanie w I półroczu 2024 r. lokalnego dna, po czym znowu nastąpi nowa odsłona wzrostów.

Źródło: QNews.pl (lewa część infografiki), DM mBank (prawa część infografiki)

Dlaczego polskie akcje powinny być droższe niż są?

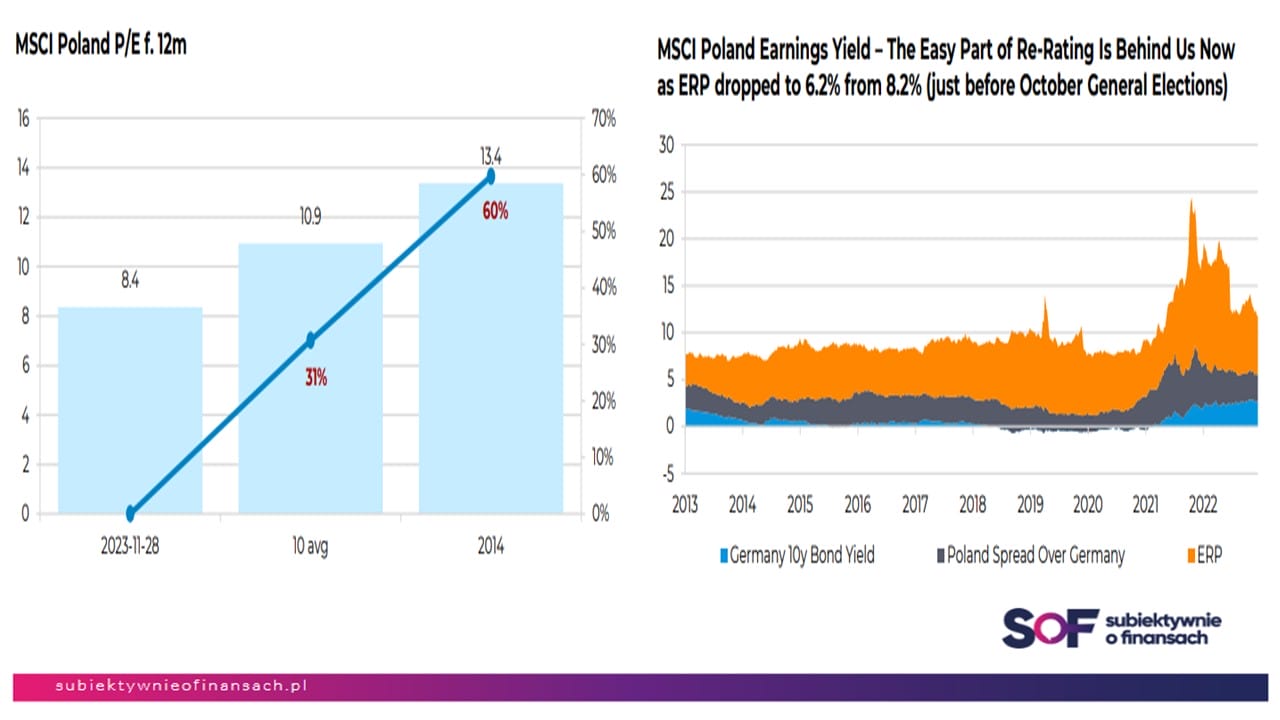

Słowem kluczem wydaje się re-rating. Pewnie, tłumacząc to angielskie pojęcie, najbliżej byłoby do polskiego „ponowna ocena”. Może ona być w górę lub w dół. To sytuacja, gdy pod wpływem różnych czynników inwestorzy są skłonni płacić więcej lub mniej za akcje, co najczęściej odnosi się do bodaj najpopularniejszego wskaźnika wyceny rynkowej, czyli P/E (cena do zysku).

Polskie biura maklerskie stawiają na re-rating w górę, co oznacza, że spodziewają się wzrostu tego indykatora. A na tle innych rynków czy regionów krajowe wyceny nie wydają się wyżyłowane. Zgodnie z obliczeniami DM mBank na koniec listopada 2023 r. wskaźnik P/E forward 12m (na bazie oczekiwań za 12 miesięcy naprzód) dla indeksu MSCI Poland wynosił nieco ponad 8 pkt, podczas gdy jego średnia z 10 lat była bliska 11 pkt. Dałoby to potencjał do ok. 30% zwyżki indeksu. Marzenie?

Niekoniecznie. Analitycy tego biura maklerskiego w sferze bardzo optymistycznej stworzyli scenariusz, który notabene określili jako „scenariusz marzeń”. Zakłada on potencjał wzrostowy cen akcji nawet o kolejne 60%. Jest on obudowany szeregiem warunków. Skąd akurat 60%? Byłby to powrót do „godziwego” poziomu wskaźnika P/E forward 12m, czyli takiego, który mieliśmy w 2014 r. (przed zabraniem pieniędzy z OFE i dojściem PiS do władzy).

Na wzrost o 60% składałyby się trzy składniki: w połowie spadek ERP (czyli premii za ryzyko na rynku akcji), w jednej szóstej spadek spreadu rentowności 10-letnich obligacji polskich względem niemieckich z 3,0% do 2,3% oraz w jednej trzeciej spadek rentowności 10-letnich niemieckich obligacji (bundów) z 2,6% do 1,2% – wyjaśniają eksperci DM mBank.

Jednocześnie przyznali, że łatwa część re-ratingu za nami, gdyż doszło już niedawno do spadku ERP (stało się to tuż przed październikowymi wyborami parlamentarnymi). Oprócz tego analitycy DM mBank zwrócili uwagę, że MSCI Poland był notowany z 27% dyskontem do indeksu MSCI Emerging Markets (skupiającego akcje rynków wschodzących). Dla porównania 10-letnia średnia tego dyskonta wynosiła 7%.

Źródło: opracowanie własne na podstawie DM mBank

Zmiana obozu rządzącego doprowadziła do zmiany postrzegania polskiego rynku akcji przez część inwestorów. Pojawiły się nadzieje na efektywniejsze gospodarowanie majątkiem państwowym, wdrożenie potrzebnych reform na różnych płaszczyznach, a także napływy kapitału w ramach KPO.

„Polski rynek nadrabiał zaległości w poziomie wycen względem zagranicy przez cały 2023 r. Wynik wyborów dodał dodatkowego paliwa, a dyskonto w wycenie zbliżyło się do średniej z ostatnich 8 lat w porównaniu z Europą Zachodnią. Wydaje się jednak, że z prostego powyborczego re-ratingu w górę zeszła para w krótkim terminie, a impuls do dalszych wzrostów musi wiązać się z konkretnymi, zorientowanych na rynek decyzjami nowego rządu”

– podali w raporcie analitycy Trigon DM. Ale ich zdaniem ważniejsza jest inflacja. Jeśli zakotwiczy się ona na poziomie 5-6%, trudno będzie rynkowi przebić się przez poziom P/E 10 pkt – uważają.

Źródło: opracowanie własne na podstawie Trigon DM

Czy polskie spółki będą w stanie szybko zwiększać zyski?

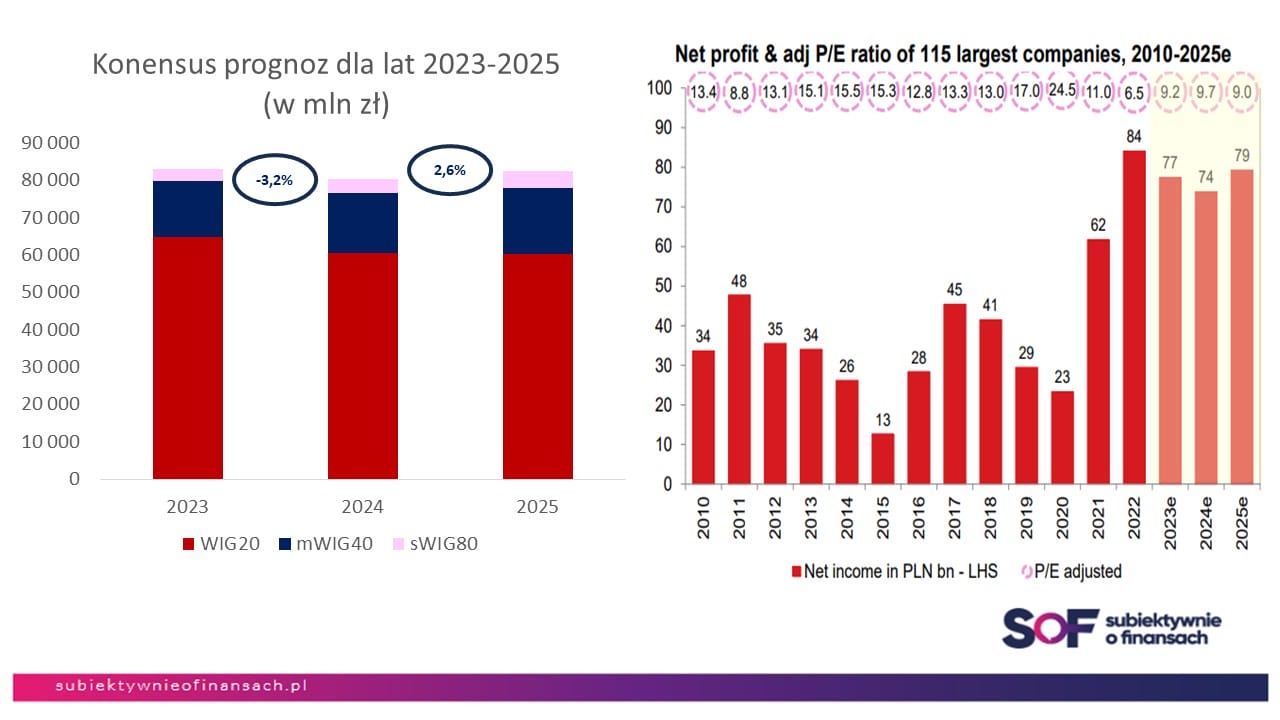

Sprzymierzeńcem poprawy wycen wskaźnikowych mogą nie okazać się zyski. Z moich wyliczeń na bazie konsensusu Bloomberga wynika, że na solidne – co najmniej kilkunastoprocentowe – wzrosty zysku na jedną akcję (EPS) raczej nie ma co stawiać. Dla zbiorowości wszystkich spółek z WIG20, 31 firm z mWIG40 i 45 z sWIG80 (łącznie niespełna setka) EPS w 2024 r. spadnie ok. 3%, a w następnym poprawi się w podobnym rozmiarze.

Do dość podobnych – co do dynamiki zmian zysku – wniosków doszli też analitycy BM Pekao. Bazowali oni na gronie 115 największych polskich spółek i prognozach własnych. Wyszło im, że szczytowy był 2022 r., a później zyski firm zamkną się gorszym rezultatem w kolejnym roku, co pogłębi się w 2024 r., po czym dojdzie do poprawy. „Nasze prognozy dla zysku netto 115 największych spółek giełdowych zakładają 73,8 mld zł w 2024 r., tj. spadek o 5% i 79,2 mld zł w 2025 r., tj. wzrost o 7%” – czytam w opracowaniu BM Pekao.

Źródło: opracowanie własne na podstawie Bloomberga (lewy wykres) i BM Pekao (prawy wykres)

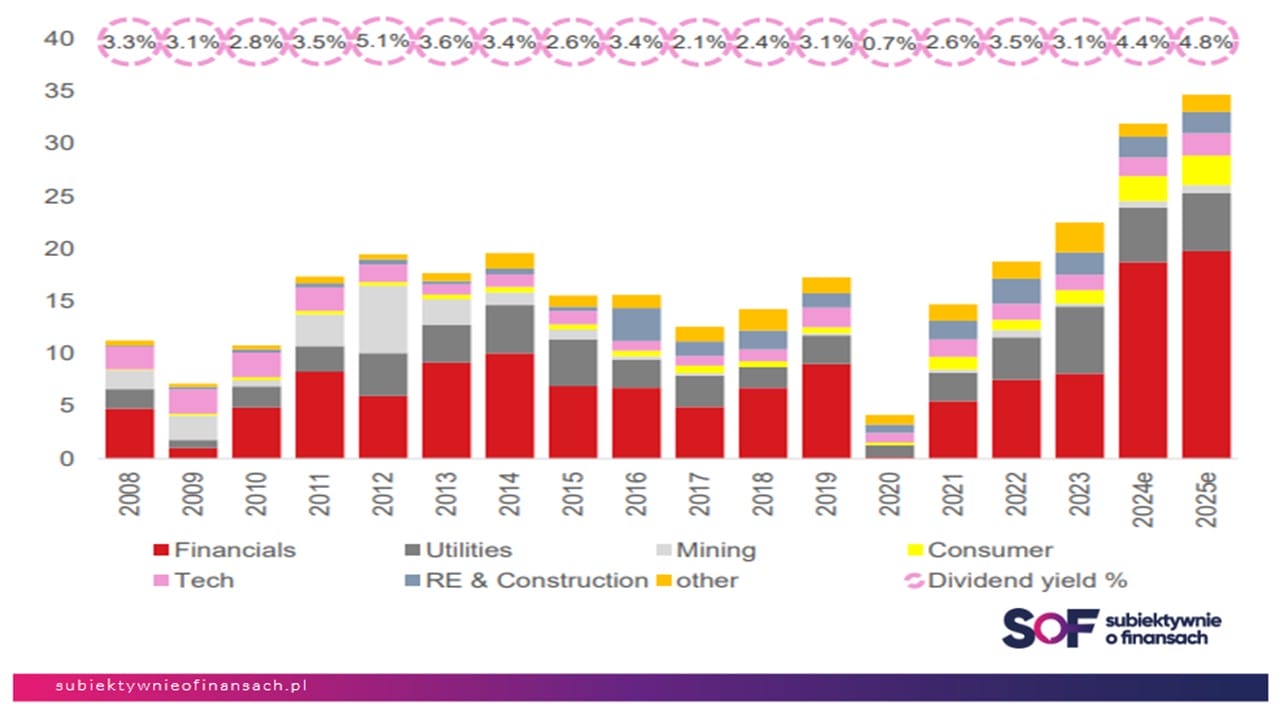

Istnieje całkiem spora grupa inwestorów, którzy są zorientowani na czerpanie stałego dochodu z akcji w postaci dywidend. W tym przypadku specjaliści z BM Pekao mają dobre wieści. Najbliższe lata mają „unormować” sytuację w tym zakresie. Wreszcie spółki giełdowe chętniej mają dzielić się wypracowanymi zyskami, a stopa dywidendy (ang. dividend yield) znajdzie się na poziomie dawno niewidzianym.

„Dywidenda wypłacona przez spółki notowane na GPW wyniosła 22,5 mld zł w 2023 r., tj. wzrosła o 20% z 18,8 mld zł w 2022 r. i była najwyższa w historii. Największy wkład wniosły dwa sektory: finansowy z 36% udziałem (wobec 40% w 2022 r.) oraz użyteczności publicznej z 28% udziałem (wobec 22% w 2022 r.). Perspektywy dywidendy na 2024 r. przewidują wzrost o 42% do 31,95 mld zł, po czym spodziewany jest wzrost o 9% do 34,7 mld zł w 2025 r. W rezultacie stopa dywidendy ma wynieść 4,4% i 4,8% – najwięcej od 2012 r.”

– szacują analitycy BM Pekao.

Źródło: BM Pekao

Poglądem dominującym wśród analityków jest ten, że prawdopodobieństwo podwyżek stóp procentowych przez Radę Polityki Pieniężnej (RPP) stało się nikłe, gdyż inflacja istotnie zmalała. Gdyby doszło do redukcji stóp procentowych, to obniżyłaby się stopa wolna od ryzyka (RFR). Niższa RFR oznacza, że przyszłe przychody spółek są obecnie więcej warte. BM Pekao oszacowało, że spadek RFR z 5,7% do 3,0% sprawiłby, iż wartość kapitału własnego obserwowanych przez to biuro spółek zwiększyłaby się o 14,2%.

Ale inflacja wcale spaść nie musi. Co będzie, jeśli nie spadnie? Eksperci DM BOŚ zbadali, jak się zachowywały różne klasy aktywów w USA, gdy w latach 70. poprzedniego stulecia szalała inflacja, czemu towarzyszył „przygaszony” wzrost PKB. Okazało się, że w latach 1972-1981 realne (skorygowane o inflację) zyski dało jedynie złoto (+13,3%) i w wymiarze symbolicznym domy (+0,1%), a wyraźnie pod kreską były akcje z indeksu S&P 500 (-4,0%) i obligacje skarbowe (-3,7%).

„Co więcej, jeśli w nadchodzących latach inflacja będzie rzeczywiście strukturalnie wyższa niż w pierwszych dwóch dekadach XXI wieku, to powinniśmy być częściej świadkami tego, że akcje i obligacje będą się poruszać zgodnie w jednym kierunku (tak jak miało to miejsce w ubiegłym roku) […]. To z kolei zwiększa znaczenie dywersyfikacji poza te dwie klasy aktywów”

– zrekapitulowali swój wywód na temat eksperci DM BOŚ.

Co dalej z polskimi akcjami? Na które stawiają analitycy w 2024 r.?

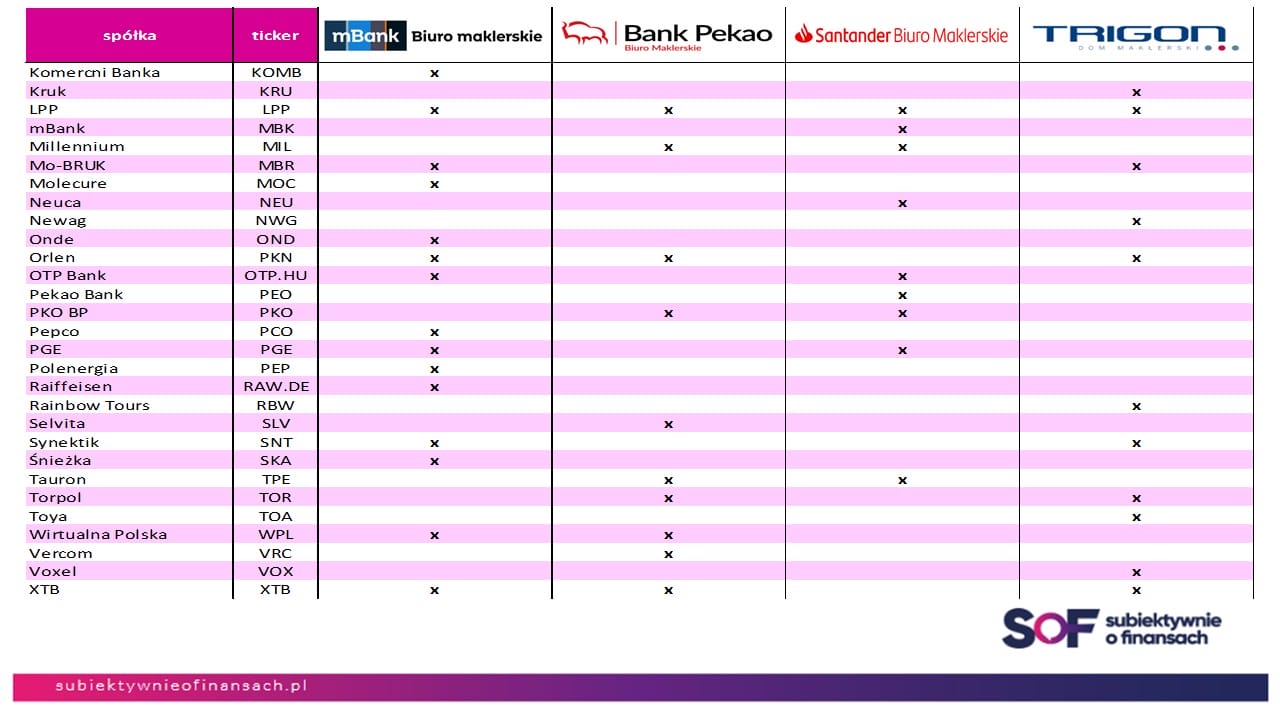

W poniższych infografikach jest pokazane kilkadziesiąt firm giełdowych, głównie polskich. Wspólnym kryterium klasyfikacyjnym było to, że spółki umieszczone na nich są ulubieńcami analityków biur maklerskich, których raporty przejrzałem. Tych emitentów określa się w ich opracowaniach jako „Top Picks” lub „Top Buys”. I są to największe przeboje inwestycyjne w ocenie brokerów.

Opinie na temat atrakcyjności tradycyjnie były zróżnicowane, co widać na poniższych tabelach, na których zostały umieszczone akcje spółek, najbardziej preferowanych w perspektywie 12 miesięcy (istnieje przy nich przypisek „X”). Pomiędzy dniem wysłania raportu do klientów przez dane biuro maklerskie upłynął pewien czas (nie ma jednej daty, gdy brokerzy publikują swoje opracowania).

Stąd za sprawą wzrostu kursu w ostatnim czasie niektóre rekomendacje mogą być „średnio” aktualne (potencjał zwyżkowy skurczył się). Przykładem jest CCC, które w dniu wystawienia przez DM mBank zalecenia „kupuj” kosztowało 54,3 zł i do 22 grudnia br. doszło do 63,7 zł, niemal w całości „połykając” szacowane niedowartościowanie.

Przejdźmy jednak do ulubieńców analityków z biur maklerskich. Za takich uznałem spółki, które wybrało co najmniej trzech brokerów. Należą do nich LPP, Orlen, InPost, Benefit Systems i XTB. Przyjmijmy, że datą kupna ich był 29 grudnia 2023 r. i dla każdego ze składników przypasujmy równą wagę, czyli 1/5. Zobaczymy za rok, co się stanie z takim portfelem.

Źródło: opracowanie własne na podstawie DM mBank, BM Pekao, Santander BM i Trigon DM

Zdjęcie tytułowe: Kamil Gliwiński/Unsplash