Większość z nas jest już zmęczona oglądaniem żałosnego oprocentowania oszczędności w bankach. Ze statystyk wynika, że choć do banków w zeszłym roku trafiło 40 mld zł naszych nowych oszczędności, to jednocześnie wzrósł odsetek pieniędzy, których nie trzymamy na depozytach, lecz na nieoprocentowanych kontach osobistych bądź na nisko oprocentowanych kontach oszczędnościowych. Dla kilku groszy odsetek więcej nie opłaca się blokować kasy. Rośnie też koncentracja pieniędzy w największych bankach, mimo że one właśnie płacą najmniej.

Ci, którym wciąż nie jest wszystko jedno, szaukają alternatywy dla depozytu. I trafiają albo na produkty strukturyzowane („zakład” o zmianę wartości jakiegoś indeksu lub kursu waluty, ale z ochroną kapitału), albo na obligacje emitowane przez firmy (czyli pożyczki takie jak bankowe, tyle że bez żadnych gwarancji państwowych, tyle że z wyższym oprocentowaniem). Żadnej z tych dwóch opcji nie polecam jednak bezkrytycznie jako zamiennika depozytu, bo wiążą się z pewnym ryzykiem.

- Pytają, skąd mamy pieniądze, co zamierzamy za nie kupić, żądają potwierdzania danych lub aktualizacji dokumentów. Skąd rosnąca ciekawość banków? [POLECA ING]

- Niemiecki bank centralny przystępuje do obrony gotówki. I rysuje trzy scenariusze zmian w świecie płatności. Czy to może być dobry wzór dla nas? [POLECA EURONET]

- Dobry rok dla inwestujących w obligacje? Rozmowa z zarządzającym funduszami [zaprasza UNIQA TFI]

„Czystym” zamiennikiem lokaty bankowej są za to obligacje emitowane przez rząd. Co prawda patrząc od strony czysto technicznej nie można powiedzieć, że to inwestycja bez ryzyka (bo zdarzało się w przeszłości, że polski rząd nie zwracał pieniędzy z wyemitowanych obligacji), ale tak naprawdę gwarancją – zarówno w przypadku depozytu w dużym banku, jak i obligacji rządowych – jest wypłacalność państwa. Na razie, choć rząd zaciągnął w naszym imieniu już ponad bilion złotych długu (głównie za granicą), Polska nie stoi na granicy bankructwa. A więc lokowanie oszczędności w emitowane przez polski rząd obligacje nie jest proszeniem się o kłopoty.

Sądząc po rosnącej sprzedaży obligacji, coraz bardziej przekonujecie się do nich. Np. w maju kupiliście obligacji za 600 mln zł, czyli średnio dwa razy więcej, niż wynosiła miesięczna sprzedaż w zeszłym roku (wyjąwszy wyjątkowe przypadki, takie jak emisja okazyjnych, krótkoterminowych obligacji w lutym i październiku 2016 r.).

Z miesiąca na miesiąc obligacji sprzedaje się coraz więcej. Kiedyś była to inwestycja dla fanów. Dziś wkładamy w obligacje już połowę tego, co do banków. I więcej, niż do funduszy inwestycyjnych. To dobry moment na krótki przewodnik o tym jak lokować oszczędności w tych papierach wartościowych.

Dlaczego obligacje w dzisiejszych czasach są dobrą alternatywą dla depozytów? Bo dają niezłe oprocentowanie. Nie są to kokosy – mówimy o stawkach rzędu 2-3% w skali roku – ale w bankach takie procenty są już dziś dostępne tylko w promocji. Poza promocją największe banki płacą 0,7-1% w skali roku. Jak na tym tle wyglądają obligacje? Jako sensowny zamiennik depozytu polecałbym następujące obligacje.

Dla mniej cierpliwych: „Dwulatki” i „Czterolatki”

Dwuletnie: mają stałe oprocentowanie, określone już w momencie zakupu. Te, które obecnie są w sprzedaży, gwarantują 2,1% w skali roku i roczną kapitalizację odsetek. To oznacza, że w drugim roku pracuje już trochę większa kwota (kapitał, który przynieśliśmy na początku plus odsetki wypracowane w pierwszym roku). Kasa – razem z odsetkami – jest przelewana na nasze konto bankowe po dwóch latach.

Czteroletnie: mają oprocentowanie zmienne, przez większość czasu uzależnione od inflacji. W pierwszym roku dostaje się stałe 2,4% (takie przynajmniej jest oprocentowanie obecnie sprzedawanych „czterolatek”). W kolejnych trzech latach oprocentowanie wynosi tyle, iie inflacja plus 1,25% marży. Dane o inflacji bierze się z danych GUS za ostatni miesiąc przed początkiem każdego kolejnego roku oszczędzania.

Jeśli więc kupimy obligacje w czerwcu, to do maja 2018 r. mamy stałe oprocentowanie 2,4%, zaś od czerwca 2018 r. na kolejny rok bazą będzie inflacja roczna ogłoszona w maju 2018 r. przez GUS. Przy założeniu, że inflacja będzie taka jak dziś – w okolicach 2% rocznie – oprocentowanie w drugim okresie odsetkowym wyniosłoby 3,25%. Uzależnienie oprocentowania obligacji od inflacji jest fajne, bo doświadczenie pokazuje, że stosunkowo rzadko rentowność depozytów w bankach przewyższa wyraźnie inflację. Odsetki od obligacji czteroletnich dostaje się na rachunek bankowy raz w roku.

„Dziesięciolatki” i „Rodzinne”: pod emeryturę

Dzesięcioletnie: sposób ich „działania” jest identyczny, jak obligacji czteroletnich, tylko opłacalność jest nieco wyższa. Obecnie sprzedawane obligacje dziesięcioletnie dają 2,7% w poerwszym roku (czyli „płacą” więcej, niż godnie), a w kolejnych dziewięciu latach oprocentowanie jest ustalane według zasady: inflacja ogłoszona przez GUS za poprzedni rok plus 1,5% marży. Gdybyśmy dziś mieli ustalić oprocentowanie obligacji dziesięcioletnich, to wyniosłoby ono niecałe 3,5% w skali roku.

Jedyną rzeczą, która różni obligacje dziesięcioletnie od czteroletnich jest to, że tutaj nie wypłaca się odsetek raz w roku, tylko są doliczane do kapitału. A więc w każdym kolejnym roku pracuje nasz ulokowany na starcie kapitał plus skumulowane od początku inwestycji odsetki. Dzięki temu efektywne oprocentowanie jest jeszcze ciut wyższe, niż „oficjalne”. Kasa w całości jest wypłacana na końcu inwestycji. Można wyjść z niej wcześniej, płacąc karę w postaci oddania większości zysków z ostatniego roku.

Dwunastoletnie: to obligacje dostępne tylko dla beneficjentów programu Rodzina 500+. Można w nich ulokować maksymalnie tyle pieniędzy, ile dostaliśmy w ramach programu (czyli rodzina z dwójką dzieci nie więcej, niż 6000 zł rocznie, a jeśli ktoś ma więcej dzieci, to odpowiednio wielokrotność tej sumy). Te obligacje działają tak, jak dziesięcioletnie, ale mają… jeszcze wyższe oprocentowanie. Aż 3,2% w pierwszym roku i 2% powyżej inflacji w kolejnych latach. W ofercie jest też „krótsza” wersja obligacji rodzinnych – sześcioletnia – ale jej warunki są zbliżone do tego co oferują obligacje czteroletnie (2,8% w pierwszym roku, a później 1,5% powyżej inflacji).

Ile można zarobić na obligacjach skarbowych?

Jak widzicie, obligacje „płacą” całkiem przyzwoicie na tle bankowych depozytów i w odróżnieniu od nich nie mają ani wysokiego progu wejścia (niektóre lokaty są dostępne np. tylko od 5000 zł), ani limitów jeśli chodzi o deponowaną kwotę (bankowcy czasem limitują wysokość najlepszych depozytów) – no, może z wyjątkiem obligacji rodzinnych. Wbrew pozorom nie wiążą się aż tak bezwzględnie z koniecznością długoterminowego oszczędzania.

Uzależnienie oprocentowania od inflacji gwarantuje, że nasze pieniądze będą realnie utrzymywały wartość (depozyty bankowe takiej gwarancji nie dają). To też solidny plus. Reasumując: jestem dziwnie pewny, że Wasza mięta do rządowych obligacji będzie rosła. Niewykluczone, że jak rząd to zauważy to obniży oprocentowanie, więc może nie warto czekać – to, co sobie zagwaratujemy już dziś, na pewno jest już niezmienne. Ja na przykład mam w swoim portfelu inwestycji dziesięcioletnie obligacje, które za kilkadziesiąt tysięcy złotych kupiłem w styczniu 2008 r. i które dają 2,75% powyżej inflacji.

Ile na nich zarobiłem? Prawie 590 zł z każdego ulokowanego dziesięć lat temu 1000 zł. Przez pierwszych sześć lat oprocentowanie wynosiło pomiędzy 7,5% a 5,5%, w siódmym spadło do 3,3%, zaś od trzech lat wynosi 2,75% (efekt zerowej inflacji). Ale przyznacie – w dzisiejszych czasach bezpieczna „lokata” na 2,75% w skali roku to nie jest najgorszy biznes pod słońcem, prawda? Dziś już takich marż nie ma, ale dziesięć lat temu były i – jako długoterminowy inwestor – zapewniłem sobie dobre warunki na cały okres inwestycji. Tego też nie dałby mi żaden depozyt bankowy.

Choć ta róża też ma kolce. Oprocentowanie obligacji o zmiennym oprocentowaniu jest „rezerwowane” na każdy kolejny rok na podstawie historycznych danych. A to oznacza ryzyko, że sytuacja zmieni się drastycznie w niekorzystną stronę i ten mechanizm nie zagwarantuje zysków. Przykład? W 2017 r. mamy inflację w okolicach 2%, a moje dziesięcioletnie obligacje na ostatni okres odsetkowy mają oprocentowanie, które zostało zablokowane pół roku temu, gdy inflacji jeszcze nie było.

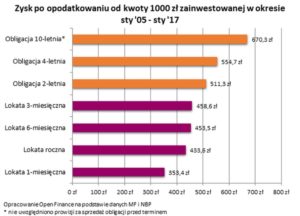

Te dane potwierdzają wyliczenia Open Finance, który porównał długoterminowe zyski z obligacji i z klasycznych depozytów bankowych. Wyszło, że obligacje dają zarabiać lepiej, niż depozyty i nie jest to przejściowy wybryk natury, lecz zasada. Jakkolwiek nie wiemy czy będzie działała w przyszłości (dlatego nie zabierałbym wszystkich pieniędzy z banku) to jednak zróżnicowanie miejsca trzymania kasy może mieć z tego punktu widzenia sens.

Czytaj też: Obligacyjny poradnik o zyskowności obligacji

Ile trzeba mieć pieniędzy żeby kupić obligacje skarbowe?

Żeby ulokować kasę w obligacjach wystarczy mieć przy duszy 100 zł – taka jest cena jednej obligacji. Dobrze nadają się więc na systematyczne oszczędzanie – można kupować np. po pięć obligacji miesięcznie, albo po dziesięć kwartalnie. W razie potrzeby można je wcześniej odsprzedać – płaci się wtedy „karę”, która oznacza przeważnie utratę dużej części zarobku z ostatniego roku. Ale nie jest to dramat, bo zyski z poprzednich lat oraz włożony kapitał są chronione.

Obligacje możecie kupić na dwa sposoby. Pierwszym jest wizyta w oddziale PKO BP (ten bank jest dystrybutorem rządowych papierów), wypełnienie formularzy i złożenie zlecenia. Potem wystarczy już tylko przelać pieniądze na wskazany przez pracownika PKO BP numer konta. Druga opcja zakup przez internet (poprzez stronę www.zakup.obligacjeskarbowe.pl). Rzecz odbywa się tak, jak otwieranie bankowego konta online: potrzebny jest telefon i numer konta bankowego. AKtywowanie rachunku zajmuje trzy dni. Potem można już kupować obligacje przez internet.